原文作者:Ignas|DeFiResearch??翻译:龙犄角

2022年加密熊市骤然袭来,而现在正值高峰。目前,绝大部分DeFi代币的情况甚至比BTC和ETH还要惨。

至少从2020年10月开始,DeFi代币对ETH的价格一直在下跌。追踪主要DeFi代币的DeFiPulseIndex,仅在过去一年就对ETH下跌了69%.

大部分对ETH的DeFi代币表现不佳的原因是DeFi代币经济的高度通货膨胀设计和缺乏对代币持有人的协议收入再分配。例如,Uniswap的UNI代币只作为治理代币,其产生的费用的0%被分配给UNI持有人。

相比之下,在撰写本文时,Ethereum验证者质押的收益率为大约4.2%.此外,由于ETH费用燃烧机制,ETH通货膨胀率很低或为负。

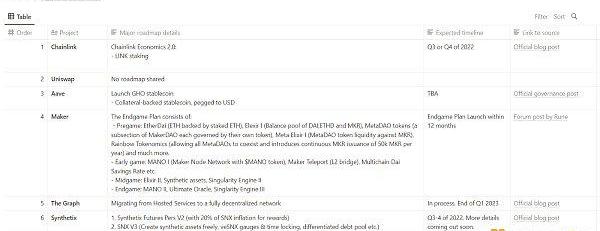

有鉴于此,我冒险分析了25个主要DeFi协议的路线图,看看下一步有什么计划。正如你所看到的,它们中的许多正在重新设计其代币经济,致力于通过新的迭代建立更有效的协议,并寻求进一步去中心化它们的故障点。

在最近的未来,DeFi何去何从?

DeFi协议总锁定价值已跌至2021年2月以来的最低水平:金色财经报道,根据DefiLlama汇编的数据,存储在去中心化金融(DeFi)协议中的资金已减少至2021年2月以来的最低水平。具体而言,锁定总价值(TVL)已跌至375亿美元,低于12月创下的380亿美元的牛市后最低点。

仅在过去一个月内,一些协议就损失了一半以上的锁定价值。基于Optimism的去中心化交易所(DEX)Velodrome的TVL下降了58%。Balancer是最大的流动性协议之一,其TVL下降了35%至6.41亿美元。[2023/8/24 18:18:26]

对于此研究,我分析了25个主要的DeFi协议。

一些大市值协议在最终评估中被排除,因为他们没有关于接下来的计划的信息,缺乏对路线图缺失的解释,或者社区对Discord上的问题没有回应。

你可以在下表中查看完整的项目清单、路线图细节、时间线和信息来源。

https://ignasdefi.notion.site/

随着更多的细节浮现,我会持续更新该表,如果你想为研究做出贡献,请随时在Twitter上联系@DeFiIgnas.

7大趋势

1.为协议所有的稳定币的增长

Avalanche链上DeFi锁仓量达112.5亿美元:12月12日消息,据DeFiLIama数据显示,Avalanche(雪崩协议)链上DeFi锁仓量达112.5亿美元。目前Avalanche上锁仓占比最高的协议为Aave,份额达26.56%,锁仓量为29.9亿美元。[2021/12/12 7:33:19]

如果你查看了上面那个表,你可能会惊讶ShibaInu也被囊括在分析中。这不是个迷因币吗?

很有意思,Shiba一直在围绕其Shiba品牌建立一套完整的DeFi生态,包括他们自己的Layer2区块链、Shibaswap交易所、元宇宙和他们自己的稳定币SHI.

https://twitter.com/DefiIgnas/status/1544940936803020800?ref_src=twsrc%5Etfw%7Ctwcamp%5Etweetembed&ref_url=notion%3A%2F%2Fwww.notion.so%2Fdragonhorn%2FLayer-2-631ac999921d46ee921b1276e8ecffc5

Shiba并不是唯一一个有搞稳定币的野心的。继最近NEAR、Tron和Waves推出区块链稳定币之后,DeFi协议Aave和Curve也在计划推出自己的稳定币。

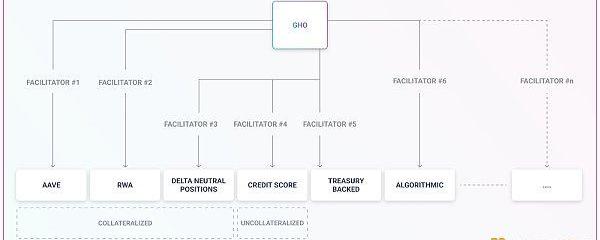

虽然CurveUSD的官方信息不多,但Aave已经透露了其GHO稳定币的机制。

DeFi平台BadgerDAO披露被盗1.2亿美元细节:12月11日消息,在本周的一篇博客文章中,DeFi平台BadgerDAO 披露了本月早些时候遭黑客攻击被盗1.2亿美元的细节。BadgerDAO 表示,12 月 2 日发生的网络钓鱼事件是由运行在 Badger 云网络上的应用平台 Cloudflare 的“恶意注入片段”引起的。黑客使用在 Badger 工程师不知情或未授权的情况下创建的受损 API 密钥定期注入影响其部分客户的恶意代码。

黑客最终窃取了 1.2亿美元的资金,但其中大约 900 万美元是可以追回的,因为这些资金是由黑客转移的,但尚未从獾的金库中取出。

Badger 此后修补了 Cloudflare 漏洞,更新了 Cloudfare 的帐户密码,并在可能的情况下删除或更新了 API 密钥。

Badger 聘请了网络安全公司 Mandiant 和区块链分析公司 Chainalysis 来调查这一漏洞,并正在与两家公司以及美国和加拿大的当局合作,以追回任何可能的资金。

此前报道,去中心化组织BadgerDAO遭受黑客攻击,损失达1.2亿美元,包括约2,100枚BTC和151枚ETH。(coindesk)[2021/12/11 7:32:02]

为协议所有的稳定币为协议增加了一个新的收入来源,为代币带来了额外的用例,增加了其需求,并提高了对流动性提供者的生成收益。

如果POSC被广泛采用,它应该会吸引更多的资本进入协议,因为LP现在可以释放锁定的资本,在原生协议之外提取价值。

AOFEX即将上线Doge DeFi(DogeDF):据官方消息,AOFEX交易所即将上线Doge DeFi(DogeDF),Doge DeFi是基于区块链技术的去中心化金融服务系统,通过分布式开源协议,建立一套具有透明度、可访问性、包容性、功能互补的点对点金融服务。具体上线时间请关注官方公告。

AOFEX数字货币金融衍生品交易所,旨在为用户提供优质服务和资产安全保障。[2021/5/20 22:24:54]

2.越来越多的人采用veTokenomics

Curvedfinance开创了所谓的veTokenomics,即代币持有者将其代币质押一段时间,以便为自己创造更高的收益,并对流动性挖矿的分配进行投票。

查看我最新的Thread,了解veTokenomics如何运转、为何被需要。

https://twitter.com/DefiIgnas/status/1555115991180673024?ref_src=twsrc%5Etfw%7Ctwcamp%5Etweetembed&ref_url=notion%3A%2F%2Fwww.notion.so%2Fdragonhorn%2FLayer-2-631ac999921d46ee921b1276e8ecffc5

这种模式相当于在游戏中创造了皮肤,并在流动性挖矿代币奖励即时出售时阻止了唯利是图的耕作。更多的项目正在选择veTokenomics:

动态 | 数据显示:DeFi锁定资产增至7亿美元 历史新高:Defipulse数据显示,自去年以来,被锁定在DeFi应用中的资产规模增长了10倍以上,从5000万美元增至7亿美元,创历史新高。Defipulse目前只列出了21个DeFi项目,MakerDAO的DAI继续占据主导地位,目前锁定了价值3.36亿美元ETH。而第二的位置有了相当大的变化。Synthetix的锁定资产翻了一番,达到近2亿美元,超过了Compound。(Trustnodes)[2019/11/30]

YearnFinance预计将在8月中旬推出veYFI,锁定4年。被锁定的代币将是不可转让的。

Synthetix将使用veSNX计价器进行通货膨胀加权。

Pancakeswap也将“很快”推出vCAKE,用于奖励加权投票。

如果CompoundFinance将来也过渡到veTokenomics,我也不会感到惊讶,因为他们由于唯利是图的耕作而完全停止了流动性挖矿。

最后,值得注意的是,veTokenomics吸引了“聚合”层协议,如ConvexforCurve和AuraFinanceforBalancer.我们可以预期veSNX、veYFI和vCAKE也会推出这种聚合协议。

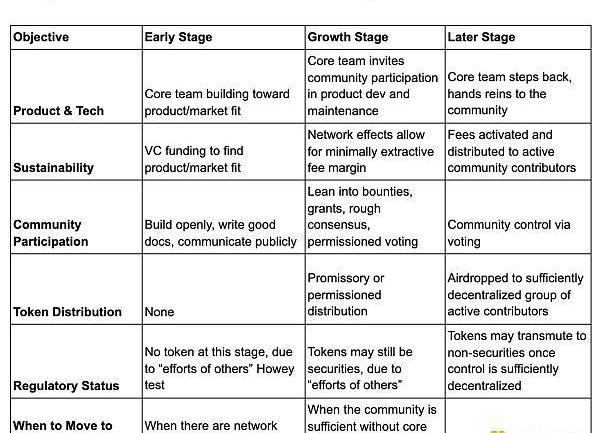

3.注重渐进式去中心化

2020年,a16z写了一篇具有影响力的《加密货币应用的渐进式去中心化指南》。这一篇内容在2022年仍然非常有意义。

随着项目建立产品/市场适应性、财务可持续性、参与性社区和监管合规性,他们应该寻求减少其单一的故障点——中心化。

在这种情况下,许多协议已经宣布了明确的路线图:

dYdX宣布了v4,其任务是完全去中心化的协议。它包括一个完全去中心化的、链下的订单簿和匹配引擎。

TheGraph正忙于“废止托管服务”,这将把所有中心化的托管服务迁移到去中心化的网络。预计将在2023年第一季度迁移。

Ren正在逐渐使RenChain去中心化,它目前大部分是中心化的。

Lido投票不限制质押的ETH的数量,但计划通过采用分布式验证者技术来实现去中心化。

4.启动新的迭代升级的协议

加密圈和DeFi发展很快。你要么快速适应变化,要么被甩在后面。

为了跟上快速发展的市场,几个协议即将对其协议的工作方式推出重大升级。

以下没有特殊排序:

SynthetixV3将允许自由创建合成资产,移到veSNX标准和时间锁定,差异化的债务池提供抵押品,并从特定的资产池收取费用,而不必暴露于每一种资产。

Compoundfinance将推出CompoundIII,以单一可借资产和其他资产作为抵押。

NexusV2将允许辛迪加建立在互助的基础设施之上。创造了Delegatesstaking——保险政策将是NFT.

dYdXV4将作为一个独立的区块链,基于CosmosSDK和TendermintProof-of-stake共识协议开发。

Sushi2.0已经成为一个混合交易所,有一堆创新的moneylego协议,NFT市场Shōyu即将推出。

YearnV3将在9月中旬左右推出,推出具有更好的安全性和灵活性的新的代币经济和策略。

RocketPool正在悄悄地建立至少3个大规模的扩展解决方案,以增长质押的ETH.

GMX正在开发由X4协议控制的交易所,PvPAMM和支持任何有Chainlinkoracle的交易。

5.未来属于多链

这一趋势非常明显,甚至Compound对其CompoundIII都有一个多链策略。

然而,简单地部署在几个链上已经没有什么竞争优势了。为了改善多链体验,一些协议在整合本地资产方面更进一步,没有第三方桥接。

Sushi最近推出了基于Stargate的SushiXSwapDEX.

Ren正在与建立在Ren区块链上的Metaversal交易所的目录进行合作。其愿景是创建最安全的跨链DEX,内置流动性机制和类似CEX的功能,让用户轻松地在最流行的区块链上交换资产。

MakerDAO的EndGame具有MakerTeleport——L2桥接系统,可以从OptimisticRollups快速提款。

Lido在L2上发行stETH.

Convex搭建支持侧链/L2上的提升池。

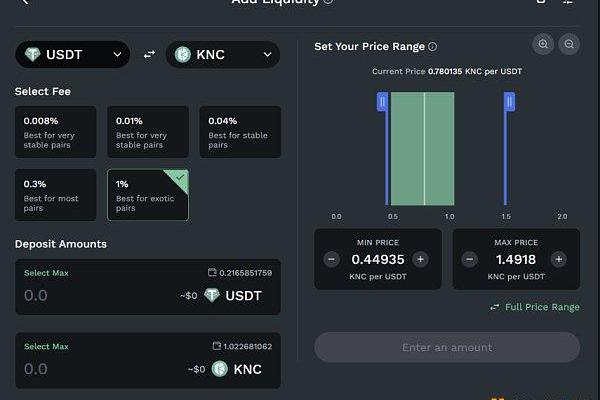

6.UniswapV3的影响越来越大

Uniswap的V3引入了集中流动性,流动性可以被分配到一个价格区间,从而提高资本效率。

虽然对用户体验来说不是最好的,但这一趋势已经在回升。

Osmosis正在努力实现集中的流动性机制,KyberSwap最近推出了具有相同功能的KyberSwapElastic.

更重要的是KyberSwapElastic为LP提供了不同的费用等级。这是UniswapV3首先推出的一项创新。

7.拓展代币的用例

DeFi和更广泛的加密社区批判DeFi协议缺乏代币用例。

这已经被注意到了。为了使代币的持有更有吸引力,已经引入了一些改进。

Chainlink公布了Economics2.0,有LINK质押。

CAKEV2tokenomics将CAKE的上限定为7.5亿个代币,推出提升的收益率耕作、IFO福利和权重投票。

Maker,在其他协议缩减流动性开采的同时,将为MKR甚至DAI持有者推出流动性开采。Maker的很多养殖机会即将到来,请务必阅读完整的路线图细节。

还有一件事…

即使在顶级的DeFi项目中,协议团队在建设的透明度/清晰度也非常不同。

有些项目有非常清晰的路线图和实施细节,有些项目根本没有披露其路线图,或者传播甚少。

DeFi驻足于此

尽管市场崩溃以及现在熊正值市h市D同D正ei队团在进在行重大改进,希望能使DeFi代币更有被持有的吸引力。

我将关注这些路线图的进展,所以请务必在Medium和Twitter上关注我。

原文作者:Ignas|DeFiResearch

原文地址:

https://medium.com/@Ignas_defi_research/future-of-defi-top-7-trends-based-on-analyzing-25-protocols-6a2a3f1ba167

翻译:龙犄角

来源:金色财经

Cardano开发人员正在努力进行Vasil硬分叉更新。与此同时,Cardano的创始人CharlesHoskinson已经暗示了VasilHardFork的升级日期,如果一切按计划进行,最有可.

美股本周将进入9月这个向来表现不佳的月份,但在美联储主席鲍威尔鹰派强调继续加息以对抗通胀的重要性后,这预示着美股将面临更多痛苦,今年9月的表现可能会更惨.

NFT里的最强王者也难逃熊市命运。8月24日,无聊猿NFT的地板价跌至66.9ETH,创下今年以来的最低值。由于其在NFT市场的特殊地位,价格暴跌致使NFT借贷协议BendDAO陷入流动性危机.

“以太坊”迎接2.0时代被再度砸盘是否能再起巅峰目前以太被大多数认为1600是属于顶部位置,在经过两天的局势试探底部的试探位置后多头凸显,在下方的多头点上未能持续站位咋1550说明这次下跌洗盘.

加密货币周四表现强劲,比特币和以太坊上涨约2%。尽管有所收益,但比特币仍在努力突破22,000美元大关。自上周触及20,000美元的低点以来,它一直在21,300美元至21,600美元之间徘徊.

一起来认识LocusSoftware的软件系统工程师MarcusSouza。他凭借天生的开放且好奇的心态,并且通过OpenCV不断的测试区块链操作系统,以探索它能实现什么.