在本文中你将了解:

1.GMX如何与其他协议区分开来;

2.?GMX?代币的价值是如何累积的;

3.GMX的潜在风险和解决方案。

协议概述

GMX于2021年9月推出,是一个去中心化的永续和现货交易所,直接从用户钱包以0%的滑点、10bps的费用和高达30倍的杠杆率在快速和便宜的网络上交易BTC、ETH、AVAX、UNI和LINK,没有KYC或地域限制。

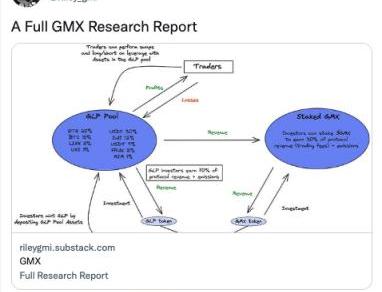

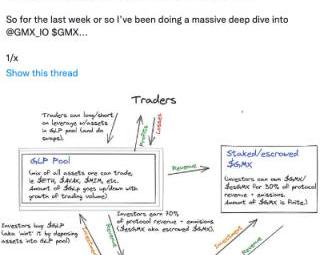

GMX有一个流动性池GLP,这是一个为保证金交易提供流动性的多资产池:用户可以通过铸造和销毁GLP代币来做多/做空和执行交易。该池从交易和杠杆交易中赚取LP费用,这些费用分配给GMX和GLP持有人。

如果交易者选择提取的与存入的抵押品不同,则视为交易活动,将收取交易费用,按抵押品大小的百分比收取。

GLP代表流动资金池的份额,类似于用于交易和杠杆交易的资产指数。它可以使用指数中的任何资产铸造并销毁以赎回任何指数资产。

GLP代币价格是指数中资产总价值的价值,包括未实现头寸的未实现利润和损失除以GLP供应量。基本假设是每个未平仓头寸都可能在下一秒被平仓。?

?LP通过铸造和持有GLP代币,承担资产指数的delta风险,即持有一篮子加密资产,如果LP在存入任何指定的资产后,资产池的市值增加加密资产。??

由于GLP是根据资金池的市场价值铸造的,新的铸造活动不会使现有的LP持有者变得更好/更糟。?

铸造/销毁GLP的费用取决于指数资产是否减持/增持,即指数中资产的权重低于或高于其目标权重。如果ETH被减持,通过存入ETH来铸造GLP的费用较低,因此受到激励。?

目标权重是如何设定的?每周根据持仓量进行调整:如果大量交易者在Arbitrum做多ETH,GLP池将设置更高的ETH目标权重,反之,如果有很大一部分人做空,则稳定币的目标权重也会提高。

通过DEX聚合器可以更容易地实现目标权重:当一些指数资产被减持时,更便宜的掉期费用加上零滑点可以提供最佳价格,以促进路由到GMX的大量交易,重新平衡GLP池中的资产权重。

持有GLP,实际上是:

提供流动性;赚取以ETH或AVAX支付的70%的平台费用;作为杠杆交易者的交易对手从他们的损失中获利;获得托管GMX奖励;对加密指数进行多元化投资。?

GMX没有使用标准的自动做市商模型(AMM)(x*y=k),而是使用Chainlink提供的动态聚合预言机喂价来确定资产的「真实价格」。这有助于实现执行市场订单的零滑点。

这是因为GMX只是从CEX中实时提取价格,为交易者提供最佳执行,而无需套利者调整不同DEX的价格差异。LP也受到保护免受无常损失,因为他们不需要承担价格发现成本。

代币设计

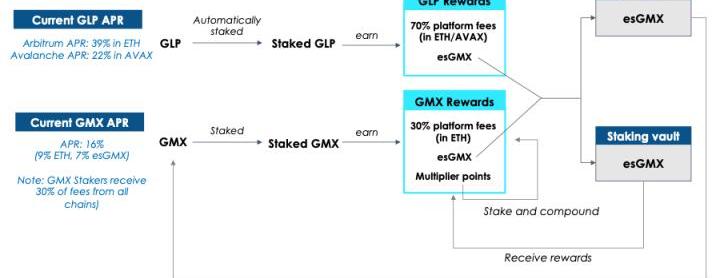

GLP持有者,作为他们承担delta风险和交易对手风险的回报,将获得70%的平台费用、从交易者的损失中获利以及esGMX,这是一个互惠问题。

在平台质押GMX代币将获得30%的平台费用、esGMX和乘数积分。esGMX是类似于CurveFinance的ve模型的托管模型,但它没有硬锁系统。相反,如果选择领取奖励,esGMX将线性释放一年。

esGMX奖励有两种使用方式:

它可以像普通GMX一样被质押以获得奖励,以及?它可以在1年内成为GMX代币,如上所述。?

要立即质押esGMX奖励,可以获得与普通质押GMX完全相同的奖励——更多的esGMX、乘数和来自平台费用的ETH/AVAX奖励。

要想在1年内归属esGMX,将不会获得任何奖励,并且esGMX衍生的主要代币在此期间不能提取,否则esGMX将被按比例扣减。例如50%的本金代币提取=50%的奖励被削减。

什么是乘数积分(Multipllerpoints,MP)?MPs不是GMX,但可以像质押一样赚取费用,从而通过提高GMX质押的收益率为长期GMX持有者提供奖金。每秒以100%的固定比率赚取MP

提升百分比=100*/;即MPs占用户质押GMX&esGMX总量的比例。

GMX通过以下方式赚取费用:

交易费用:开/平仓是仓位大小的0.1%;掉期费:如果在平仓时需要掉期,将收取动态抵押品大小的0.2-0.8%;借入费用:*0.01%,在每小时开始时累积;铸造GLP、销毁GLP或执行掉期的动态费用,取决于该行动是否有助于实现GLP指数中特定资产的目标权重。

本周返还给GLP持有者和GMX质押者的费用是从周三中午开始的前一周的交易活动中收取的,当周实际APR取决于上周的交易活动。

GMX的潜在风险

熊市空头偏斜

最大的风险是当市场剧烈下跌时,一些空头交易者赢了很多,使得GLP池因delta敞口而缩水,不得不用稳定币支付空头交易者的利润,进一步缩小池规模。

熊市空头偏斜可能导致GLP持有者遭受巨大损失,使GLP对LP不再具有吸引力并导致TVL下降,但根据经验,GLP池的delta风险以某种方式被交易者的损失对冲。

要原因之一是卖空比较困难,这也是大多数人在熊市中亏钱的原因?

耗尽GLP池

另一个风险是交易者将无法集体获利以耗尽GLP池。如果OI净敞口占平台可用流动性的很大一部分,尤其是对于熊市中的空头方,则可能会发生这种情况。

为确保不会发生这种情况,可能会根据GMX上被多头/空头的所有资产头寸的实时净敞口设置动态OI上限。

长尾资产风险

预言机定价模型适用于ETH等流动资产,但不适用于流动性较低的资产。特别是在极端市场条件下,Chainlink预言机可能会停止提供某些代币的价格,GMX可能会因此遭受巨大损失。

由于大部分永续交易量来自流动资产,减少长尾交易对不会对GMX的业务造成大问题。CEX也存在同样的问题,这就是为什么永续交易对总是远低于现货交易对。

潜在风险解决方案?

最近有一个问题,Avalanche的交易员利用GMX的预言机定价模型和AVAX在CEX中的稀薄流动性,通过操纵AVAX的链下价格从GLP池中获得56.6万美元。许多人开始过度担心和FUDGMX。但我并不这样认为。

该事件是如何发生的?例如,熟悉GMX的大ETH巨鲸通过GMX购买5000万美元的ETH,然后去币安和FTX等大型CEX购买4000万美元的ETH,从而使价格上涨约2%。1000万美元*2%的净敞口是收入。滑点和交易费用是成本。?

如何避免因零滑点而耗尽GLP池?GMX可以提取更多数据,例如订单深度,以便将更准确的成本/费用转嫁给交易者。GMX可以针对流动性较低的代币调低OI上限,并根据CEX流动性自动设定OI上限?

AVAX在Binance和FTX上的价格是2000万,GMX平台上的OI上限应该是2000万,这样,如果新的未结头寸加起来高于2000万,应该收取滑点,并返回GLP池,以确保交易者不会有更好的结果。

有人可能会问:如果收取滑点费用,?@GMX_IO的价值主张是什么?简短的回答是,至少在任何时间间隔内,平台上零滑点交易的可用流动性可能高于任何单个CEX。

其他资料

我强烈建议大家也看看@Riley_gmi的综合报告,我也从报告中获得了一些参考。

FloodCapital还发布了几条高质量的推文。

@rektdiomedes?也写了一个很好的总结,也值得你花时间阅读。

GMX团队成员?@xdev_10、@xhiroz、@vipineth、@xm92boi、@0xAtomist?等。

文章重点 XRP价格显示出与看跌趋势的显着背离,并等待稳固的构象相反,在价格突破0.45美元后,预计空头将面临强大阻力,预计价格将下跌5%至6%.

00:00-07:00 关键词:吉水县、Coindesk、迪士尼公司、Watcher.Guru1.金色财经报道,南天信息在互动平台表示,公司与部分数字人民币2层和2.5层机构有较为深入的合作.

9月27日上午,蚂蚁链一对多专利开放许可成交签约仪式在上海举办。签约仪式上,蚂蚁链就“基于区块链的服务请求方法及装置”、“一种基于区块链的服务准入方法及装置”2件专利,分别与7家企业完成9宗开放.

以太坊和Cosmos旨在为Web3应用程序创建可扩展的基础架构。但他们愿景的不同引发了几个问题: ?哪一个是最好的? ?他们做了哪些取舍? ?哪一种可以达到大规模采用? 关于区块链的未来:↓ 2.

10月10日,VitalikButerin?在哥伦比亚首都波哥大市举行的?ETHLatam活动会场现身.

市场有长千上万重加密货币,但并非每一种都具有价值!加密货币市场充满活力,几乎每天都有新货币推出。然而,这种热情使得确认加密代币的真实性变得越来越困难,投资者经常被.