稳定币的市值变化,往往反映了市场对加密货币的兴趣。熊市期间,大量流动性回归稳定币。上一轮熊市中USDT脱颖而出,成为霸主。

SBF认为Binance将USDC转换为BUSD的行为,宣告了第二次稳定币大战的开始。

今天的继续聊聊稳定币。

1/回顾:

上期中,我们聊到了稳定币的分类以及当前的市值排名情况。这期我们主要从收益率、公链排名以及协议的角度来细说稳定币。

2/市值:

根据DeFilama的数据,目前稳定币总市值在$146.34B左右。随着BUSD供应量激增,本月首次突破$20B,占整个稳定币市场的份额达15%左右,创历史新高。稳定币市场份额的头部效应明显,可以看到排名第五的Frax市值不到第一的USDT的2%。

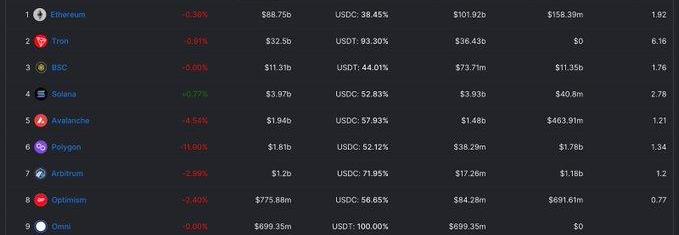

3/公链份额:

大部分USDT供应都在以太坊和Tron区块链上,每个网络上发行了近33B个代币,较牛市期间有所下降。目前,以太坊上的USDC份额已经超过了USDT,成为第一大稳定币,这似乎也反映了以太坊的稳定币生态革命的继续。

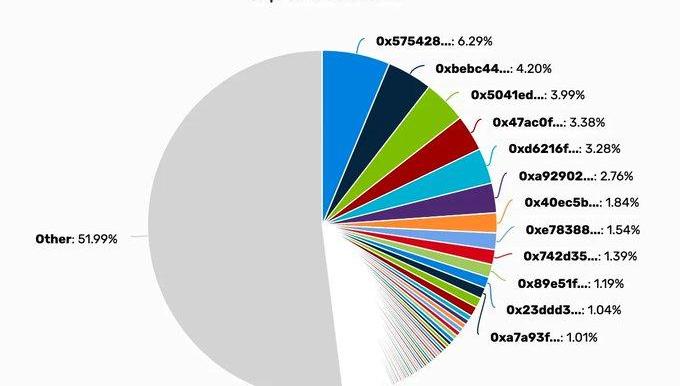

4/USDT分布:

在以太坊上,前34个地址属于交易所和DeFi协议;它们占总供应量的40%左右。前100个地址占供应量的近50%。

5/收益率降低:

运营稳定币DAI的MakerDAO,宣布开始购买$500M美国国债和公司债券。这很难说不是由于DeFi协议为稳定币提供的收益率,不及美国国债。目前稳定币质押的APY基本在1.2%左右,少有超过2%的。而美国一年期国债收益率达到了4.59%。这应该也是导致稳定币总市值下降的一大原由。

6/协议TVL:

从TVL来看,Curve无疑是以太坊上最大的稳定币流动性池。其中最大的两个池分别为3crv(DAI-USDC-USDT)和FraxBP(FRAX-USDC)。这也意味着DAI、USDC、USDT以及FRAX正在瓜分以太坊的稳定币市场,而未来的霸主也大概率将从他们之中脱颖而出。

7/未来:

最近报道指出,TetherUSDT将于11月3日起在巴西的24,000台ATM上提供。虽然这有利于USDT的广泛采用,但同时也进一步降低了其抗审查能力。中心化是DeFi市场对USDT偏好下降的主要原因。DAI和USDC也呈现出了中心化特点,

Frax的稳定币模型已经证明通过维持其挂钩来保持其弹性,而且自2020年12月诞生以来经历了多次考验。我们也很期待像GHO、crvUSD等DeFi原生稳定币带来的新火花。

标签:稳定币USDUSDTSDT什么是央行稳定币交易USDC价格gusdt钜达币在香港怎么样usdc币与usdt币哪个好

研究代币经济学和净新市场的框架消费者的行为可能在一夜之间出现变化,这个过程也可能需要几十年来来完成。比如,几乎在一夜之间,疫情将全球对远程工作的看法从“一件好事”转变为正常商业运营的必要条件.

TL;DR: Binance是一家全球性公司,一直受到世界各国政府,主要是西方邻国政府的严格审查.

结构性产品将为DeFi带来大规模应用,它们以相对较低的风险释放出高收益的机会。结构性产品可以被定义为预先包装好的投资产品,它们的回报与至少1种相关资产的价格行为相关,其中一些产品允许用户对资产波.

高倍杠杆、暴富、年轻人、欲望和骂战,有凉兮在的地方从来不缺少流量。无数初入行业的人总能从无数渠道听到他一战成名的事迹:在519的大跌中,用1000块本金,高倍杠杆滚仓到1000W人民币.

18日凌晨,Azuki官方公布了PBT的消息,据其说法,PBT是一种“可以将物理项目与以太坊区块链上的数字令牌联系起来开源协议标准”.

10月17日晚,观火琅琊榜第五季第十一期播出,阁主史兴国先生在本期的访谈嘉宾是陈海腾。两位大咖对谈的主题是《日本全面拥抱Web3,机会和入场成功秘诀在哪里?》.