随着FTX事件打击了人们对CeFi的信任,越来越多的投资者开始探索DeFi的解决方案。

本文研究非常热门的永续债券DEX市场的参与者,深入研究GMX和GainsNetwork等协议,并尝试分析哪些协议看起来最有可能成功,以及哪些斗志旺盛的新贵也表现出了希望。

追踪PerpsDEX领域

图片来源:LoganCraig

FTX的崩溃对整个加密货币市场造成了严重破坏,市场低迷,公司倒闭,并损害了该行业的信任度——这是加密史上最具破坏性的事件之一。然而,随着我们开始恢复和重建该行业,我们仍有理由保持乐观。

FTX内爆带来的一线希望是,它可能会促进?DeFi?的采用,因为加密行业再次意识到通过不透明的托管实体进行交易的风险。

作为DeFi的一个热门领域,去中心化永续交易所能够很好地满足这种对非托管、透明和去中心化解决方案的新需求。?

永续期货是没有到期日的期货合约,因为它们会不断展期。为了保持持仓并将永续合约的价格与标的资产的价格挂钩,交易员将持续支付利息。支付利息由交易者仓位决定,也称为资金费率。

这种设计和管理这些头寸的便利性导致perps大受欢迎,并将该行业确立为加密货币市场结构的核心组成部分。Perps交易量超过现货交易量,因为它是交易者开立杠杆多头或空头头寸的主要方式。

Cardano生态最大Web3黑客松Cardano EMURGO BUILD 2023在DoraHacks.io开启报名:5月30日消息,由EMURGO Ventures主办的Cardano EMURGO BUILD 2023报名入口已在开发者激励平台DoraHacks.io开启。

作为Cardano生态中最大规模的Web3黑客马拉松,本此活动评审团来自EMURGO、EMURGO Ventures、Cardano Foundation、Input Output Global(IOG)、Binance、Republic Crypto和Wave Financial。活动总资助池超200万美元。项目提交截止时间为7月3日。

Cardano EMURGO BUILD 2023面向全球Web3开发人员,鼓励其基于Cardano网络,在Derivatives、Aggregators和Zero-Knowledge三大赛道上构建具有创新意义的dApp,以进一步丰富整个生态体系。[2023/5/30 11:48:13]

中心化交易所是交易perps的首选场所。然而,一系列稳步增长的DeFi协议已经成为可行的替代方案,有望在后FTX世界中捕捉流量。?

鉴于链上DEX在期货未平仓合约中所占的比例非常小,这些协议的近期可寻址市场是相当大的。?

此外,与CEX不同,投资者可能有机会抓住这一趋势的优势,因为领先的perpsDEX都拥有代币,其中许多代币的表现优于大盘。

那么,哪些是领先的永续交易所?它们的代币经济学是什么样的?哪种协议最有可能“获胜”?

Web3孵化器Blockmate Ventures完成超90万美元非经纪私募融资:金色财经报道,Web3 孵化器 Blockmate Ventures已完成总计 903,267 美元的非经纪私募融资并将在本月底提供业务更新信息。Blockmate Ventures 专注于利用区块链技术和去中心化为创业项目提供更大的实用性、可访问性和可持续性发展服务,旗下孵化项目可以获得技术、服务、集成、数字资产和咨询等多方面支持。(globenewswire)[2023/1/13 11:09:31]

让我们一探究竟。

DYDX

协议概述

dYdX?是最类似于中心化交易所的协议,因为它使用中央限价订单簿模型。这种订单簿模型以及大量激励措施使dYdX能够加入机构做市商,并为DEX上市的主要大型资产建立深度流动性。dYdX的性能也很高,因为它建立在StarkEx之上,StarkEx是一种L2,使其能够提供零gas交易。但是它的一个显著缺点是缺乏可组合性,因为基于StarkEx构建的应用程序无法相互操作。

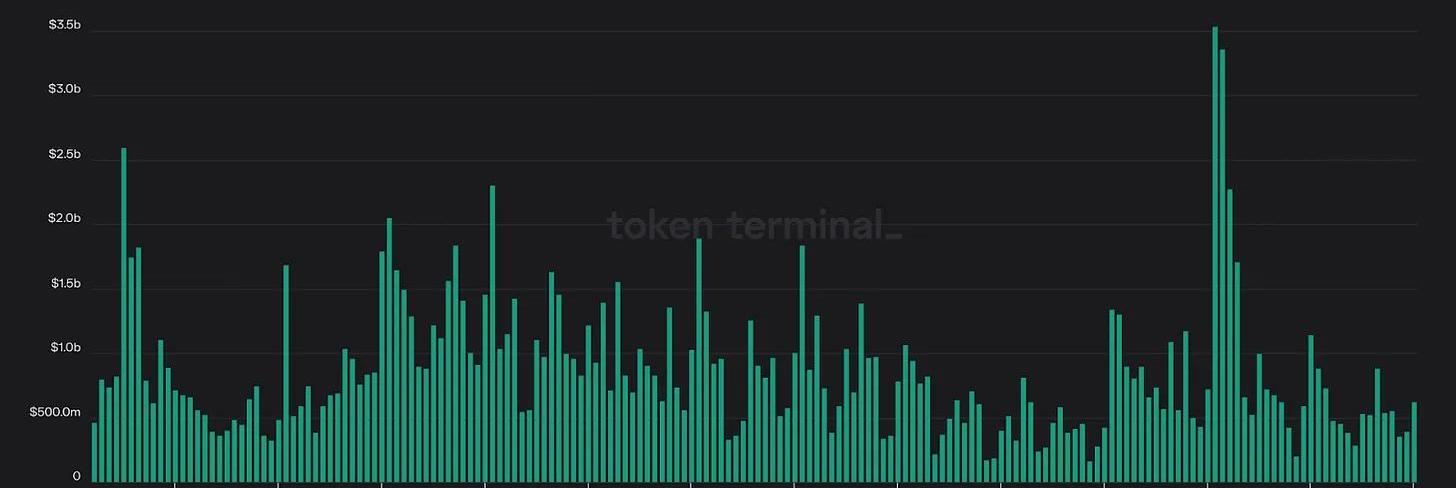

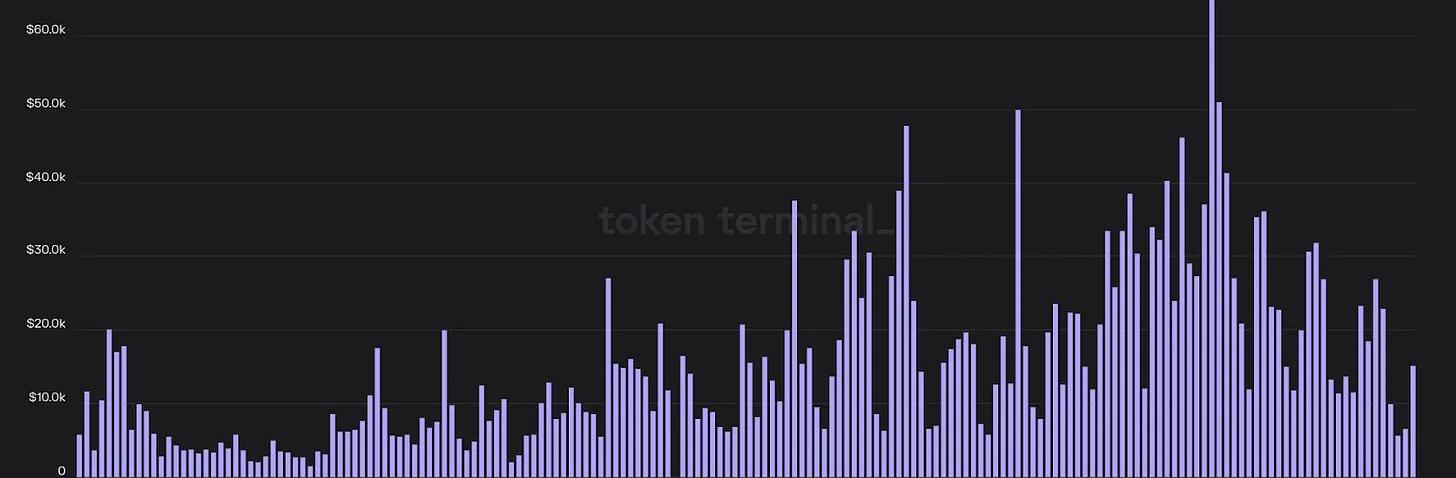

dYdX6M交易量-来源:TokenTerminal

dYdX计划在其基于Cosmos构建的特定应用程序区块链上推出其V4版本,该链预计于2023年第二季度推出,它将使交易所变得更加去中心化,因为它将不再拥有中心化匹配引擎。然而,这将以安全为代价,因为dYdX链将需要引导其自己的、独特的验证器集。

Polygon 宣布推出 Web3 产品 UI/UX 解决方案 Finity:2月22日消息,以太坊扩容解决方案 Polygon 宣布推出 Web3 项目 UI/UX 解决方案 Finity,允许团队在不影响美观和可用性的情况下快速原型化、发布和扩展他们的产品。Finity 提供久经考验的资产、元素和模板,专注于 3D 设计。使用 Finity,开发人员可以轻松自定义样式和符号,添加自己的元素并缩放设计,组合符号以创建多个 UI 元素。[2022/2/23 10:09:13]

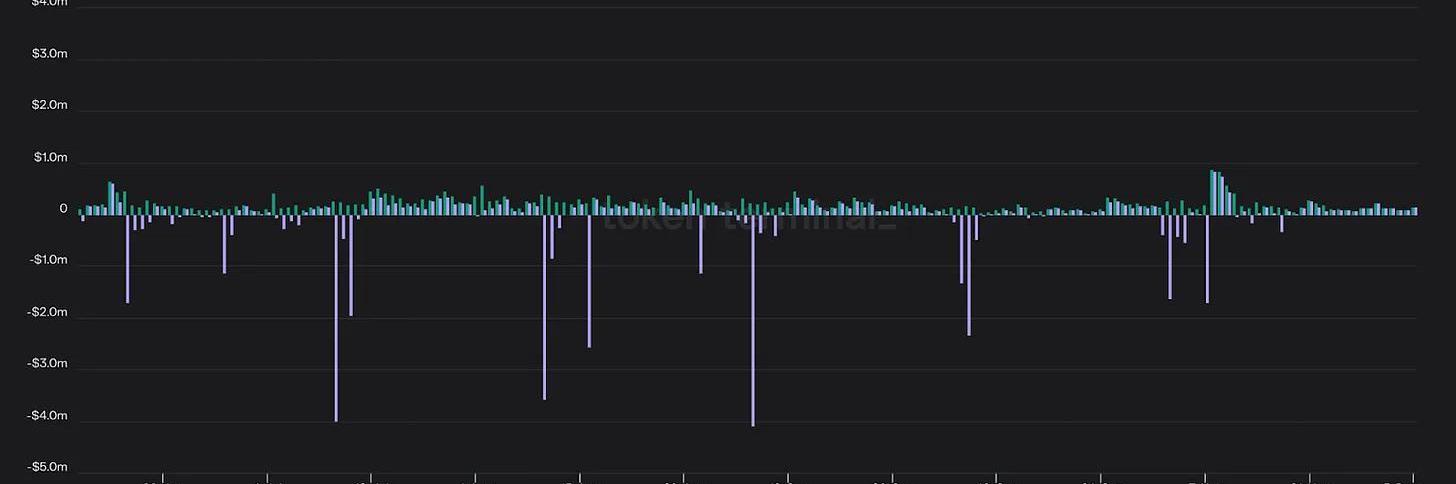

dYdX6M收入和收益——来源:TokenTerminal

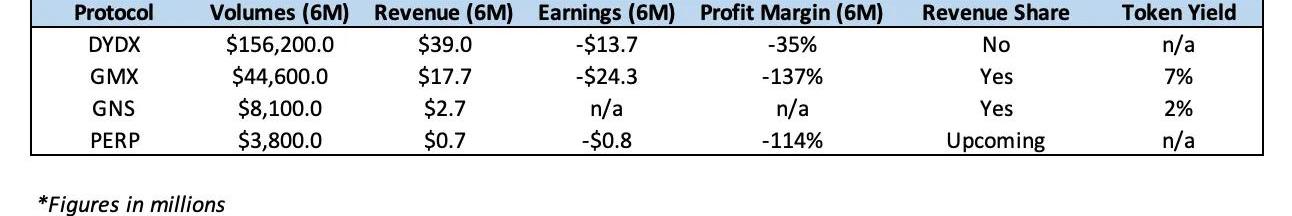

dYdX目前是最大的链上永续合约交易所,在过去6个月中产生了超过1562亿美元的交易量和3900万美元的收入。然而,由于上述激励措施,该协议在此期间亏损1370万美元,利润率为-35%。

代币经济学

dYdX由DYDX代币管理。值得注意的是,DYDX没有任何费用分享,DEX产生的收入直接流向dYdXTradingInc,这是一家从事协议开发的中心化公司。该代币作为协议支持具有一定的实用性,但其主要用途是激励流动性和交易活动。在V4中,DYDX代币有可能用于保护dYdX链,利益相关者能够赚取代币、交易费和MEV。然而,这个决定必须通过DAO治理投票。

GMX

以太坊网络当前销毁量突破275万枚ETH:金色财经报道,据Ultrasound数据显示,截止目前,以太坊网络总共销毁275.527枚ETH。

其中,ETHtransfers销毁249512.09枚ETH,OpenSea销毁230050.21枚ETH,Uniswap V2销毁142504.42枚ETH。

注:自以太坊伦敦升级引入EIP-1559后,以太坊网络会根据交易需求和区块大小动态调整每笔交易的BaseFee,而这部分的费用将直接燃烧销毁。[2022/12/4 21:20:59]

协议概述

GMX?已席卷DeFi市场。该协议利用一种独特的模型,用户可以在该模型中为称为GLP的类似指数的一揽子资产提供流动性。

GLP主要由ETH、wBTC和稳定币组成,充当DEX上交易者的交易对手方,他们从流动性池中借款以开立杠杆头寸。这意味着GLP承担“损益风险”,因为当交易者进行无利可图的交易时它会产生价值,反之亦然。GLP赚取70%的交易费用,这些费用以ETH支付,并且一直是所有DeFi中持续收益最高的来源之一,通常净收益在20-30%之间。

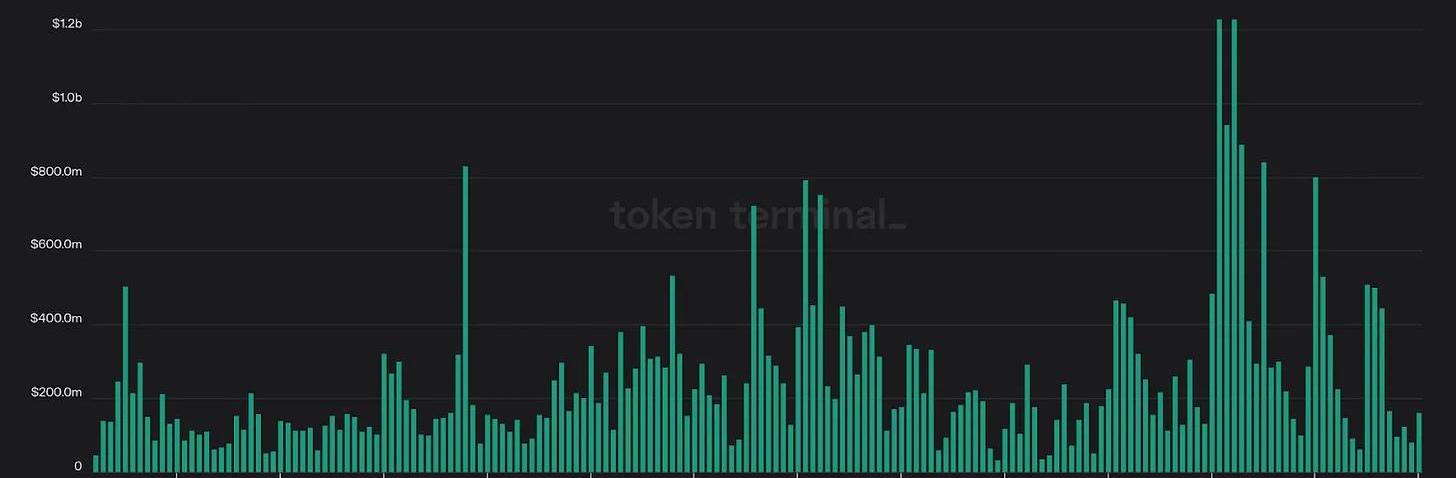

GMX180D交易量-来源:TokenTerminal

GMX为交易者提供0%的滑点,因为它通过Chainlink使用基于预言机的定价。然而,这种依赖性使协议面临价格操纵漏洞的风险,因为攻击者可以操纵资产价格供给,以便在GMX上获利并抛售GLP。该协议也设置了适当的参数来减轻这种风险,例如未平仓合约上限,同时限制其支持资产的选择。GMX还面临可扩展性问题,因为它对CEX价格的依赖意味着它只能根据这些场所的流动性进行扩展。

高盛正筹集20亿美元计划收购Celsius出售的不良资产:金色财经报道,两位知情人士透露,高盛正在寻求从投资者那里筹集20亿美元,以从陷入困境的加密借贷平台Celsius手中收购不良资产。知情人士称,拟议的交易将允许投资者在申请破产时以潜在的大幅折扣购买公司资产。据华尔街日报周五报道,Celsius已经聘请了重组咨询公司Alvarez & Marsal。

此外,知情人士透露,高盛似乎正在寻求从Web3 加密基金、专门研究不良资产基金和手头有充足现金的传统金融机构获得资金承诺。截至今年5月, Celsius 已向客户贷款超过80亿美元,管理资产达120亿美元,该公司于6月12日突然宣布将停止从其平台提款,理由是“极端的市场条件”。[2022/6/25 1:30:31]

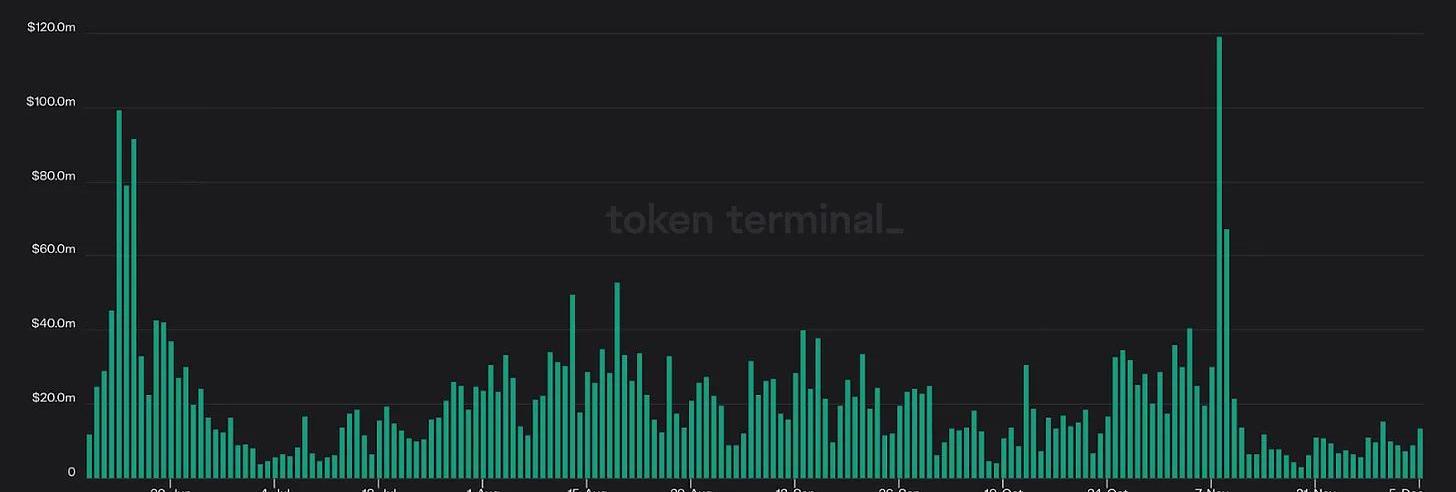

GainsNetwork6M交易量–来源:TokenTerminal

Gains具有几个独特的特征,例如除了加密货币之外还支持股票和外汇。该交易所是一个“degens天堂”,因为它支持100-1000倍的杠杆率,根据用户交易的资产类别,是所有DEX中最高的。然而,这是以可扩展性为代价的,因为用户最多只能存入75,000美元的抵押品。该交易所还将交易者的利润限制在900%。

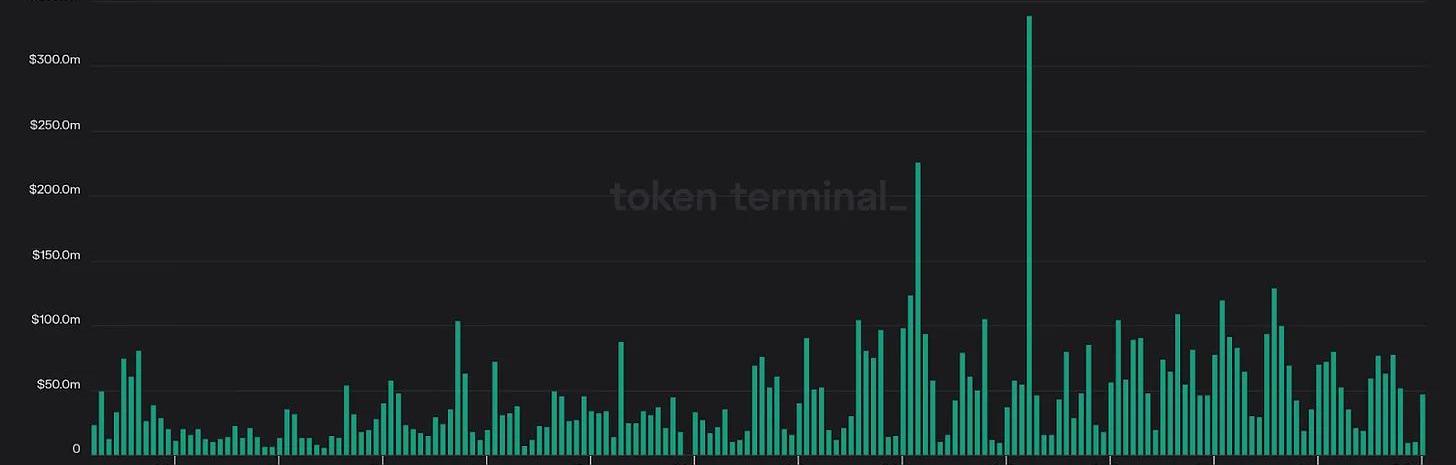

GainsNetwork6M收入–来源:TokenTerminal

在过去6个月中,该平台促进了81亿美元的交易量,同时产生了270万美元的收入。Gains目前部署在Polygon上,但是该协议计划在不久的将来部署在Arbitrum上。

代币经济学

收益由GNS代币管理,可以抵押该代币以赚取平台产生的交易费用的一部分。GNS还受益于销毁机制,因为当DAIVault的抵押率超过130%时,多余的存款将用于回购和销毁代币。

最后,GNS被用作担保,协议文档指出,如果DAI保险库抵押不足,将出售代币。在撰写本文时,GNS质押者的收益率约为2%。

PerpetualProtocol

协议概述

PerpetualProtocol使用基于UniswapV3构建的虚拟AMM架构。这使该协议能够在利用合成杠杆的同时促进高效的资本交易。这意味着在PerpetualProtocol上,用户可以交易ETH和BTC等资产,而无需DEX本身进行托管或与他们结算交易。

PerpetualProtocol6M交易量–来源:TokenTerminal

PerpetualProtocol部署在Optimism上,允许交易所受益于与L2上其他协议的可组合性。Brahama、GalleonDAO和IndexCoop等几个项目已经构建了delta中性收益率产品,这些产品从平台上的资金费率中获取收益率。

PerpetualProtocol6M收入和收益——来源:TokenTerminal

相对于GMX等竞争对手,该协议的市场份额在过去6个月中从2.9%下降到1.8%。在此期间,该交易所的交易量为38亿美元,收入为65.8万美元,亏损75.5万美元,利润率为-114%。

代币经济学

PerpetualProtocol由PERP代币管理。PERP可以为vePERP锁定,vePERP是一种不可转让的代币,赋予持有人治理权、提供流动性的提升代币奖励,以及在平台上不同流动性池之间分配代币的权利。此外,在即将进行的治理投票之前,vePERP持有人将有权获得DEX产生的交易费用的25%、50%或75%。这些费用将以USDC的形式支付给代币持有者。

后浪来袭

dYdX、GMX、Gains和PerpetualProtocol并不是该领域唯一的玩家。

在巨大的TAM和协议的强大网络效应之间,去中心化的perps行业与众多希望从现有企业手中窃取市场份额的项目展开激烈竞争。

简要介绍以下几个项目:

CapFinance是一种基于Arbitrum的DEX,它通过独特的预言机系统提供0%的费用和资产定价。Cap正在为即将推出的V4版本做准备,并在过去6个月中促进了14亿美元的交易量和产生了61.4万美元的收入。RageTrade?是Arbitrum上新推出的交易所。在Rage上,用户可以通过“80/20”金库向交易者提供流动性,这些金库将闲置资产存入外部收益场所以增加LP回报。该协议的第一个80/20保险库目前收益率为9.2%,目前资金池的最大容量已达到约330万美元。Kwenta?是一种基于Optimism的DEX,它建立在Synthetix之上,利用后者的流动性和Chainlink价格信息。还有许多其他令人兴奋的协议正在开发中,例如Vertex以及DriftProtocol——其V2版本在Solana上重新启动。Perpetual的基础设施甚至正在使用NFTPerp等协议为NFT构建,NFTPerp是另一种基于vAMM的DEX,正在Arbitrum上推出。

结论

正如我们所见,每个永续DEX在协议设计、代币经济学和运营性能方面都有所不同。

尽管GainsNetwork和PerpetualProtocol带来了独特的功能和代币设计,但截至目前,该领域仍然是dYdX和GMX在进行角逐。

dYdX在交易量和收入方面处于明显领先地位,同时以更高的利润率运营。从长远来看,它还以CLOB的形式拥有最具扩展性的交换模型。

然而,它的代币经济学是同类产品中最差的。获得所有协议收入的不是DAO或dYdX持有者,而是dYdXTrading。由于流动性激励,DYDX代币也承受着持续的抛售压力,尽管这可能会随着dYdXV4的推出而改变。

GMX已成为Arbitrum的核心原语,并且在最近几个月见证了其市场份额的急剧增长。GMX的代币经济学非常出色,因为质押者可以以目前超过ETH质押率的速度赚取ETH收益。

尽管如此,该协议设计中的几个特性限制了可扩展性,同时引入了独特的尾部风险。

DYDX/GMX–来源:TradingView

此外,尽管DYDX在许多方面领先于其竞争对手,但它在过去6个月中相对于GMX下跌了53.3%。因此,虽然DYDX似乎拥有更好的产品,但去中心化永续赛道似乎是另一个明确的例子,即在加密行业中,产品不是代币。

2022年,加密领域以Luna/UST的崩溃为起点开启了漫长的加密寒冬,在严峻的宏观环境下以及一系列戏剧性事件中遭受了沉重打击.

过去几天,FTX?创始人?SBF再遭攻讦。Terra?创始人DoKwon以及三箭资本创始人ZhuSu相继发文对SBF进行声讨,指责其是?Terra?崩盘与三箭破产的幕后黑手;币安创始人赵长鹏披露.

大多数Web3游戏的营销方式都是错误的。如能做出以下这些改变,你会大大增加营销成功几率。Web3游戏在其目前的状态下,更多的是投资者而不是游戏玩家,在Web3中,可满足的游戏玩家市场总量实际上是.

OptimisticRollup项目并不一定会输给ZKRollup项目从目前看,以太坊L2技术演化中,Rollup成为其最重要的方向.

代理模式使智能合约能够升级其逻辑,同时维持其链上地址和状态值。对代理合约的调用会通过delegateCall的方式执行来自逻辑合约的代码,以修改代理合约的状态.

过去与现在 大家普遍对创作者经济走过Web1和Web2、迈进Web3的理解是:从只有OGC到PGC到增加UGC,从少数资源主导到互联网大众平台主导到去中心化,从观看者到参与者到拥有者.