终于,区块链的牛市随着整体的宏观市场的萎缩一起结束了,整体的方向在预期之内,但许多牛转熊的关键事件发生的时机却有太多在预期之外,不管是Terra,StepN应该发展都在可以预期的范围之内,但是事情发生的时间点和崩溃的速度却都比我预期的要快得多,也算是从市场学到了不少的不少的教训吧。但是回过头来,我会觉得现在已经不是2018,即使熊市来临,在2022的我们仍然可以看到许多的赛道已经有了很多的基础建设和基础的金融建设已经开始有了稳定的发展,甚至对于世界来说,加密货币支付已经慢慢的世界所接受,甚至我身边完全不懂区块链的朋友,或者身在阿根廷等本国货币汇率波动极大的国家,都可以透过区块链将自己在世界各地的收入透过Crypto换成本国货币,支持自己的生活所需,笔者认为金融的普及和便利性是第一步,未来的区块链还有很多的地方需要持续进化,除了技术的突破以外,机制的设计也需要一次又一次的设计,并且在这个过程中还要忍受恶意fork的割韭菜项目污染行业,影响用户信心,可谓道阻且长,但是区块链最棒的地方是一但开始,基本上就停不下来了,既然这是一个持续吸引着世界上最多优质高校的青年劳力进入的行业,那我们其实可以继续期待,也继续建设这个能够改变世界游戏规则的新技术。

回想2016年,当时在台大城乡所写论文的我,已经厌倦了传统的都市计画由上而下的规划方式,因此到了崇尚由下而上的参与式规划的台大念了研究所,在这里因为遇上恩师而开始了产业研究的道路,在田野调查的过程中意外的发现了区块链这个新技术,莫名的和我在追寻的button-up以及communitybuilding不谋而合,高强度参与和机制设计都需要一个客观的技术去支持,区块链正是这样的存在,虽然很清楚这样的文明社会,可能不会这么快的到来,但我知道,一旦你看见了未来的景象,你唯一要做的,就是在自己得以生存的前提下,用力地往这个方向迈进,并且尽自己的能力去建设这个行业,持续地向你所在的网络释放讯息,也需要这些资源的人自然也会因此受益,进而堆动整个行业和社会的进步。

我想我的初衷还是没有变,很感激一切身边的人事物如此的在支持我前进,我也会继续贡献我的所学和所能给身边所有需要帮助的朋友。以下会分享一些我在今年所学到,或者说被市场教育到的事情,并且分享一些笔者对未来的个人看法

一、周期

1.整体宏观环境终究和crypto息息相关

首先,很不幸的是我仍旧要说,目前的区块链市场行情依旧没有办法脱离实体经济的发展,加密货币市场的走势目前仍然是实体经济的加大杠杆版,许多的投机和疯狂,在股市,房市的暂时性获利,例如抵押贷款,基本上都成为了区块链世界的活水,当然,在市场紧锁,汇率上升,杀股市降需求的时刻,自然加密货币成为最软,最容易先割舍的那一块,因此市场也杀得最凶。反过来,我们或许可以说,真正的需求或许在区块链上并还没有形成,有点像是在2000年的网际网路一样,我们已经看到了许多的基础设施,例如像是雅虎,谷歌,但是我们还没有等到移动互联网时代,直到Iphone等智慧型手机出现才打开了新局,现在基本上已经没有人能够脱离网路而生活,虚拟世界一点也不虚拟,而是支撑着人们实体和精神生活的一大利器。

有韧性的实体经济体带给我的启示举个例子,在2022年,全球的经济普遍萧条,但是在东南亚有个国家的经济表现特别突出,那就是印尼,印尼在原物料、矿场等市场的成长下,他们的GDP和印尼盾兑美元的表现上一度优于其他货币重贬的亚洲国家。回到区块链市场,我们可以看到,在Arbitrum发币的潜在利诱下,目前GMX和TreasureDao其实也有相对亮眼的表现,但回过头来看整体的加密货币市场,在这里存在着什么独立于实体经济的需求吗?如果有,那或许整体的Crypto走势会具有更大的韧性。

关于宏观经济与crypto的走势,我个人认为,学到最重要的一点是:『如果一个趋势是可以预见的,那提前做准备,即使无法精确地抓到事发时间,但也比事发当下资产蒸发而痛苦割肉好』

2.庞氏与周期

庞氏(Ponzi)模型一直以来都非常吸引我的注意,虽然很多人会把它和『局』做直接的关连,但相较于此,我更愿意认为,他是一种失败率极高的『集资方式』,在这些Ponzimodel中,真正能够避免参与者伤害极小的几乎了了无几,从算法稳定币,例如ESD开始,到集大成,排名曾经挤进前50的OlympusDao($OHM),到后来今年冲上市值前十的Luna($UST),以及后来的StepN,几乎采用的都是Ponzi的模型,以后势看涨的token或者高年化报酬率作为奖励让参与者投入资金,并让整套系统能够运行。

在经历OHM以后,今年的我对于庞氏的项目没有太大的兴趣,但这也导致了我错过了Luna和太晚加入StepN,笔者个人认为,当整体市场行情没有明显反转时,庞氏永远都会是一个题目,但是当牛熊周期转变时,庞氏类型的项目一定是呈现死亡螺旋,过去一天能够30%50%涨上去的,时候到了一天下跌90%也不意外,因为处于庞式状态的项目,他并没有办法产生资金盘以外的收入。举例而言,今天如果扣除用户投入和交易产生的费用,这个项目本身并没有自己的商品的话,那么随着用户的抽离,他是缺乏实际的收入支撑的。

来个极端一点的例子,今天如果有个香肠摊老板决定使用一种庞式模型来卖他的香肠:『今天一条香肠10元,今天我们办香肠大胃王比赛,参与者缴费100元,可以参加比赛,前100位吃完的人都可以拿到120元的回报』,那只要今天参与的人数超过122人,这种庞氏模型就成立,但最后吃完的22位客官,他们就是被rug了,一毛钱都拿不回来,但不一样的地方是,香肠摊老板平常就算不办比赛,他卖香肠的生意一样可以持续,但区块链中的庞氏模型的项目,普遍的商品还是代币本身,或者说他真正的生意来不及形成,庞氏模型就垮台了,其中我认为Axie是比较可惜的,市场给了这个项目很多的时间做转型,但他们没有把握好,StepN是比较悲惨的,生不逢时,市场根本没有给予她足够的时间成长和转化用户。关于GameFi笔者后面会再多加讨论,但是这里关于庞氏与周期,我也从市场学到一个心得:『能参与就尽可能地在第一天就参与,否则就不要参与,把时间用来建设其他有意义的项目』,当然,也有一些人是静观其变,透过做空来获得收益,这也是一种方法,但正常人是经不起长时间当空军的,当然,也可以留一些自己的美德,例如当有朋友想要参与的时候,可以尽你所能的去告诉他风险,以及你参与和你看好这个项目的原因,供人做参考以避免任何你觉得重要的人因为Fomo而有财务亏损。

美国SEC在2022年对加密货币领域的打击行动中赚取140亿美元:金色财经报道,随着美国证券交易委员会(SEC)继续加大对加密货币领域一些最大企业的打击力度,包括对Coinbase和Binance提起诉讼,它从执法工作中获益匪浅。根据2022财年的年度报告,监管机构在此期间产生了141亿美元的收入,比2021年的122亿美元增加了19亿美元。根据该文件,这些资产大部分来自SEC执法行动中没收的收入,根据SEC从11月发布的新闻稿,在2022财年,这些资产比上一年增加了9%,因为该机构带来了2022年760次执法行动。[2023/6/14 21:35:14]

也有人会说FTX算不算上庞氏,笔者会直接说:『绝对不是』,交易所好比银行,交易产生费用,存款产生交易流动性深度这两者其实并行是并行不悖的,尤其他们还有许多的投资以及交易收入,其实很想像他们最后会产生这么严重的负债和崩碟,其实至今我仍然没有被法想像,这个世界已经少了FTX这间交易所,许多人在熊市之后,看见层出不穷的DeFirug,想着toptier的CeFi或许是最后的庇护所,真的想不到最后出了这个黑天鹅。

总结来说,随着周期继续往熊市迈进,我们应该可以去思考两个问题

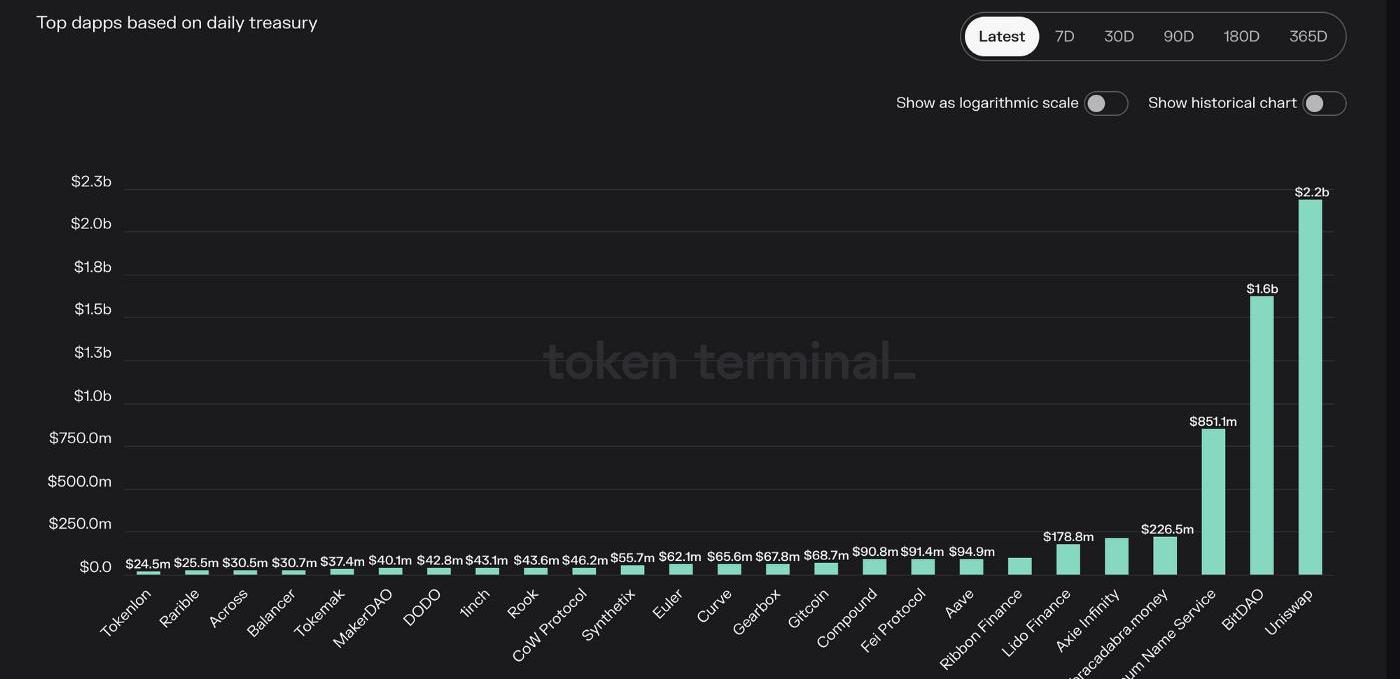

看似合理的回报,实际上现金流在哪里如果当有个协议说了可以提供了稳定的回报,那么可以去想,他的钱、他的收益从哪里来,如果想不出来,钱就是从你身上来的!如果想得到,那么恭喜你,持续关注他们的成长和收益,持续帮助他们建设社区,我常常会去注意tokenterminal或是cryptofee这些关注协议收益得统计网站。到了熊市,谁还在持续有丰厚的金库或者稳定的现金流在牛市,稳定的流量几乎是王道,但是在熊市来临以后,基本上拥有流量的人已经寥寥无几,许多的用户也被Luna和FTX的崩溃吓到,渐渐减少使用crypto,这时候我们值得观察一个点:已经发行的项目中,谁还能够有丰厚的现金存底,或者谁能够持续地产生收益。前者的现金存底可能来自于协议的收入或者当时的募款所得,这里我认为可以特别注意在牛市顶峰进行公开募资的项目,例如GuildFi($GF)或者XDeFi钱包,其实都在IDO中斩获了不错的资金募集(项目生对时间很重要),甚至可以发现他们的流通市值目前甚至还低于项目目前treasury的总资产,有财库是任何项目能够养士的重点,有资金雇用开发人才,才有机会在机会来的时候有足够的建设能力。

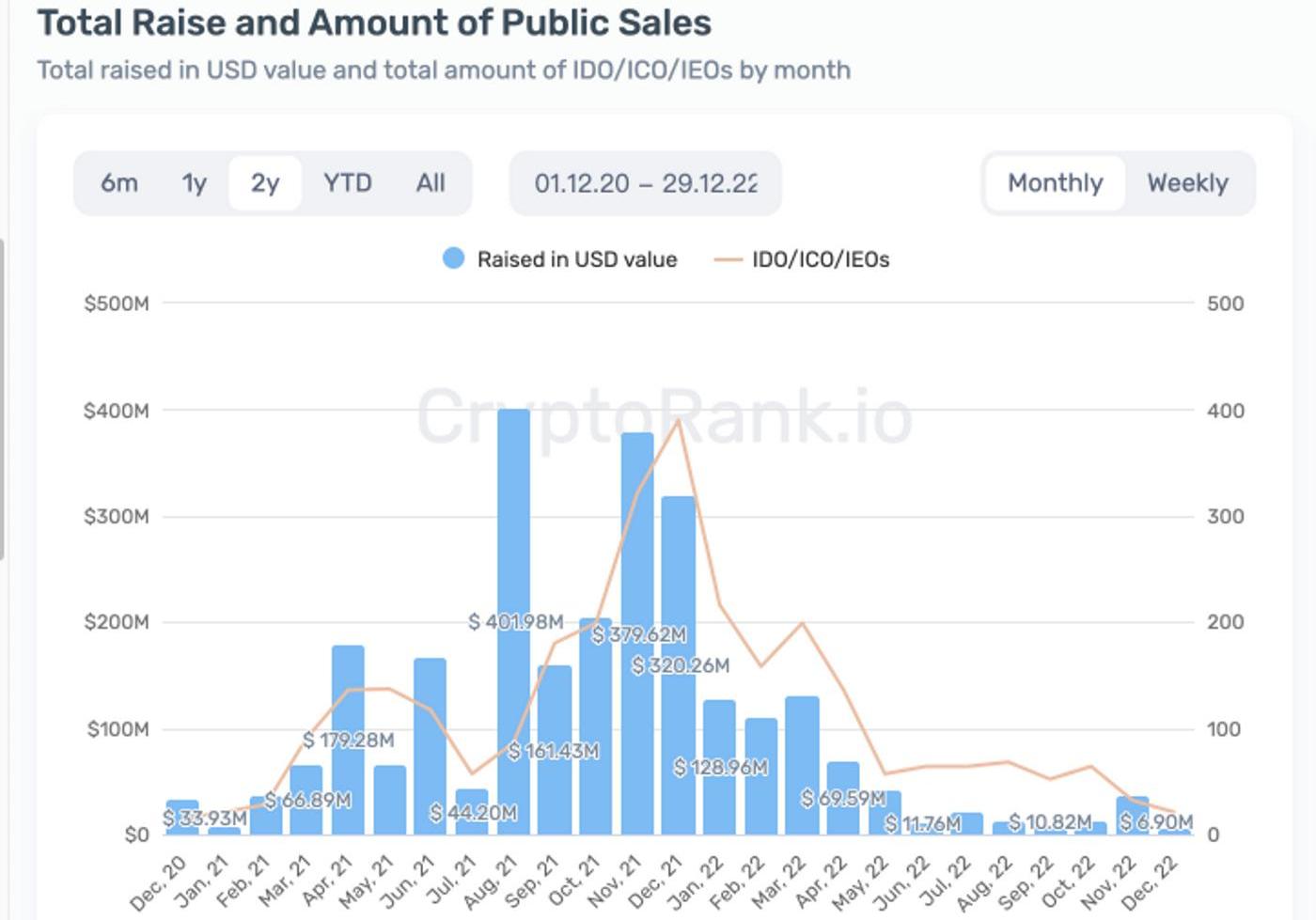

可以看到,在牛市得顶峰也是募资量最大的时候source:cryptorank

仍然有许多的项目具有充足的财源可以使用source:tokenterminal(有许多项目仍未被列出)

二、关于各个赛道的一些浅见

1.关于大盘

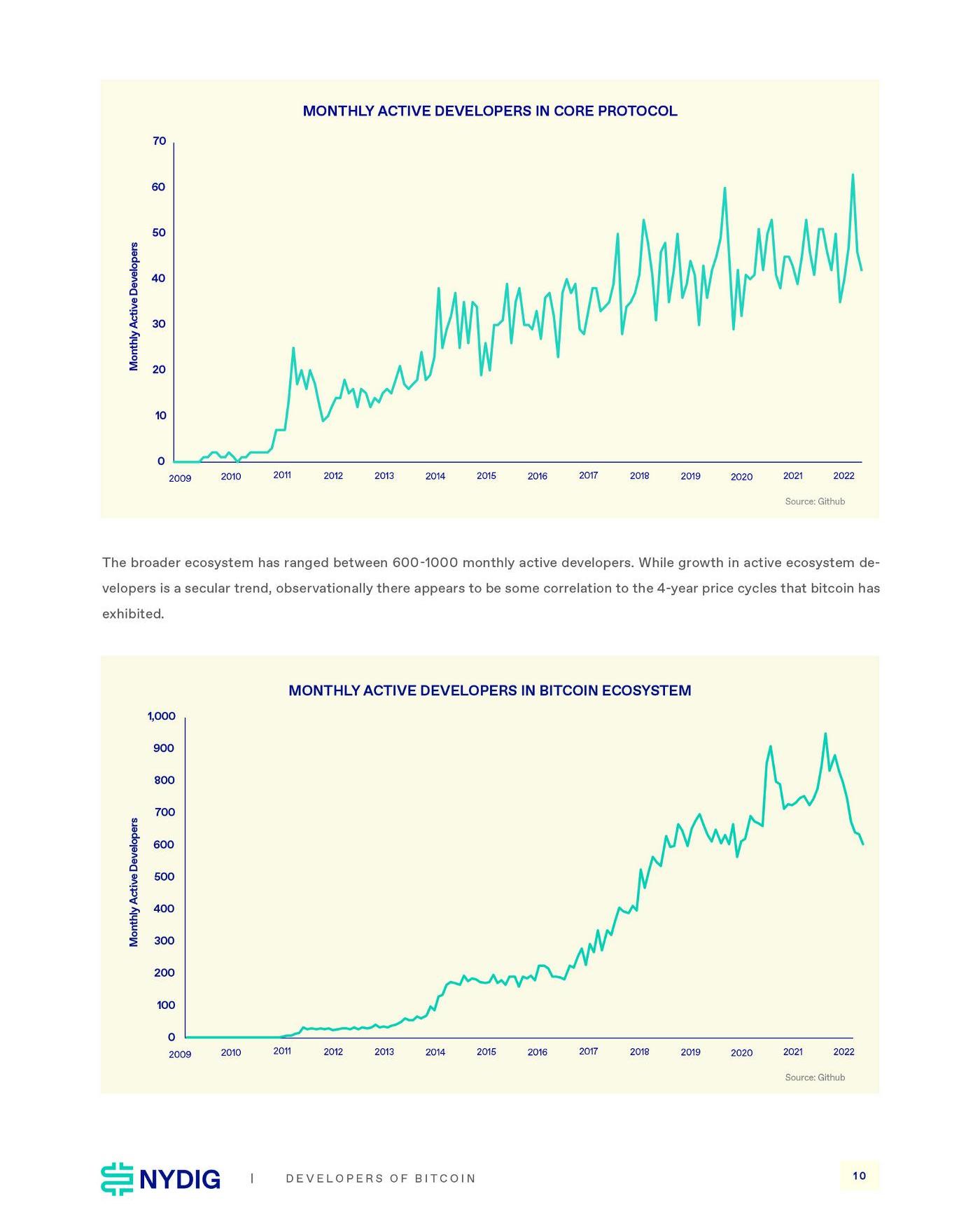

四年一遇的减半不是可靠的周期指标笔者个人认为,相信比特币减半就是下个牛市实属一种迷信,减半后买单是整体的市场,这种行为再一次两次的规律之后,相信第三次第四次一定会这么发生实在是无稽之谈,尤其在比特币每次减产的数量不断减少下,供给面的影响也会日益减少,与其相信减半周期,或许整体宏观经济发展,还有ETH等智能合约链所带动的发展对整体区块链行情的影响更大。比特币的开发活动的减少对比特币地位的影响比特币核心开发者已经慢慢的淡出比特币社区,在几天前根据NYDIG的比特币开发者研究报告指出,比特币上个月活跃的开发者数量仅仅剩40~60人,这样的数量可能和一般市值前一百的公链相差无几,甚至更少,如此而言,我们可能会遇见的是比特币这个最大市值的代币可能对于市场的影响力会逐渐衰退,更何况bitcoincore的核心开发者WladimirJ.VanDerLaan等也离开了bitcoincore,这势必对比特币社群的开发量能有所影响。然而,还是必须说比特币仍然具有一定的韧性,还有别忘记比特币网络还可能是今年少数几条没有shutdown的公链,另外,闪电网络的流动性不断在增加,这将使得闪电网络的可用性持续增加,另外基于Taproot的Taro协议可以提供用户在闪电网络上发行资产,也是值得注意的进展。

比特币社区的开发者以及活动数量在减少当中source:NYDIG

2.即使熊市,特订题材的板块仍有机会爆发

现在的区块链已经不是蛮荒时代,基础设施已经渐趋成熟的区块链世界会有些大行情来之前的小高潮,例如Layer2或者新公链的兴起,基本上都可以带来一定程度的噪音,举例,即使现在身处熊市,我们仍然可以感受到有一些题目,例如Arbitrum生态系就因为潜在的$Arbi空投,以及生态项目的创新,导致有许多项目即使在熊市还有显著的成长,例如GMX的GLP也产生了一些衍生项目,例如Vesta,Umami以及Ragetrade等项目,均利用了GLP的特性来运下其项目,目前协议手续费收入也累积超过1.27亿美元。另外,像是TreasureDao游戏生态的成长也非常的迅速,他们透过$Magic来扶植各种小游戏,如thebeacon,这种新的手法也令人眼睛为之一亮,且游戏本身也可以不急着发行自己的虚拟货币,而是能够专心在获取自己的早期用户和打造产品。因此,综合以上,笔者认为即使是熊市,仍然会有零星的板块在事件的驱动下而爆发。

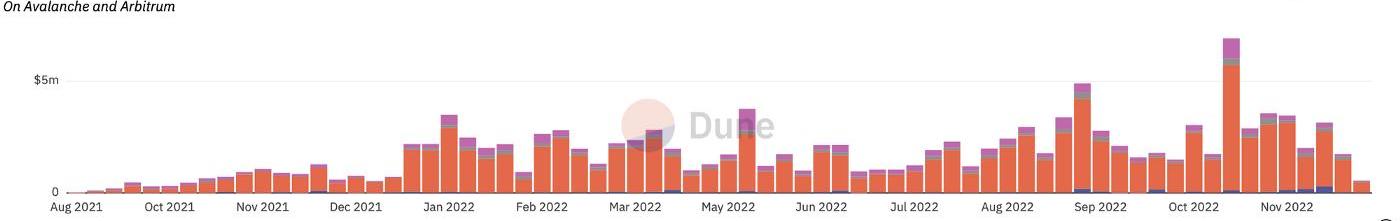

GMX持续的在熊市累积手续费收入source?:dune

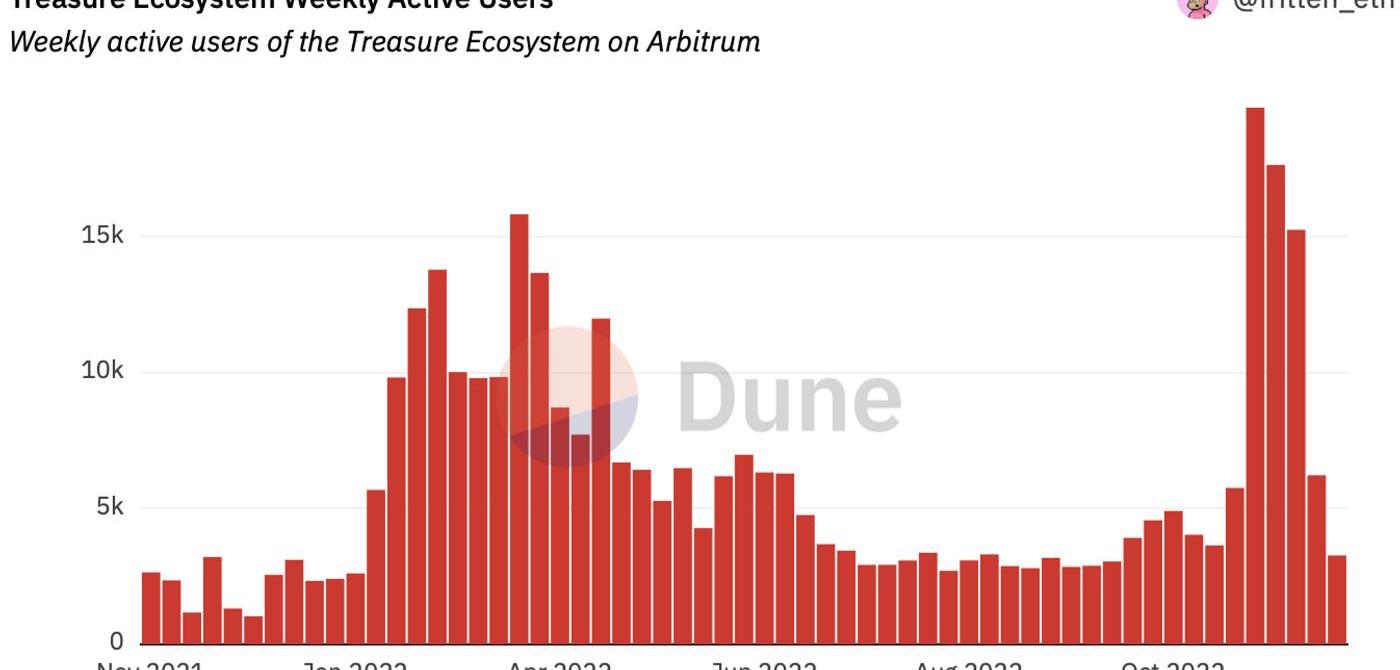

treasureDao的用户基础也逐日在成长source?:dune

数据:比特币 ATM 安装量在 2022 年初放缓:金色财经报道,据Coin ATM Radar的数据证明,每年前两个月的比特币 ATM 安装量历来同比增长。然而,这一趋势在今年打破了。仅考虑 2022 年 1 月和 2 月,全球共安装了 1,817 台加密 ATM。去年同期,安装了 2,435 台加密 ATM,与今年相比增加了 618 台。暂时放缓的主要原因之一可归因于缺乏新司法管辖区的参与。例如,仅美国就贡献了 2022 年全球加密 ATM 安装总量的 93%,新增 1,689 台 ATM。另一方面,欧洲的比特币 ATM 在前两个月减少了 1 台 ATM,总共减少到 1,397 台。在撰写本文时,北美拥有 34,284 台 ATM,占加密 ATM 总安装量的 95% 以上。目前共安装了 36,067 台自动柜员机。尽管今年开局较慢,但随着萨尔瓦多等司法管辖区计划部署 1,500 台比特币 ATM ,加密ATM的安装量预计将增长。 (cointelegraph)[2022/3/2 13:31:29]

下次的牛市什么时候会出现,还得看整体宏观经济,以及下个开启牛市的题目会在什么时候爆发,我认为应该下次能够引领牛市的,应该是能够大规模让使用者友好使用的产品,这有赖于整体基础设施的成熟,以及应用端如何善用这些基础设施。

3.关于Layer1与Layer2

在去年的备忘录里,笔者就有提到,以太坊上的Layer2,极有可能是其他公链的最大竞争者,目前看来确实如此,我们可以看到Arbitrum的TVL已经超越Avalanche,同时Optimism的TVL也已经超越了AC重新回锅领军的Fantom,从这里都可以看出来,以太坊的正统性永远可以吸引主流的Money进场。笔者认为,以太坊朝着分层的道路走下去或许会比sharding更加容易,如此也可以避免底层公链消耗不必要的计算资源,在这样的叙事下,以太坊在去年正式转向POS后,承载的资产会越来越大,这样的情况下,质押网络的服务也会变得越来越竞争,这些人的竞争也同时带给了以太坊上的资产有更大的安全性。

最后,也别忘了starknet,zksync,scroll等zkevm的项目如果没有意外的话,也会在明年开始陆续的落地,届时我们可以看到同时能够兼具隐私和可扩展性的Layer2出现,虽然笔者认为,即使主网上线应该大规模采用还是要一段时间,但这将会是非常令人期待的一个主题。

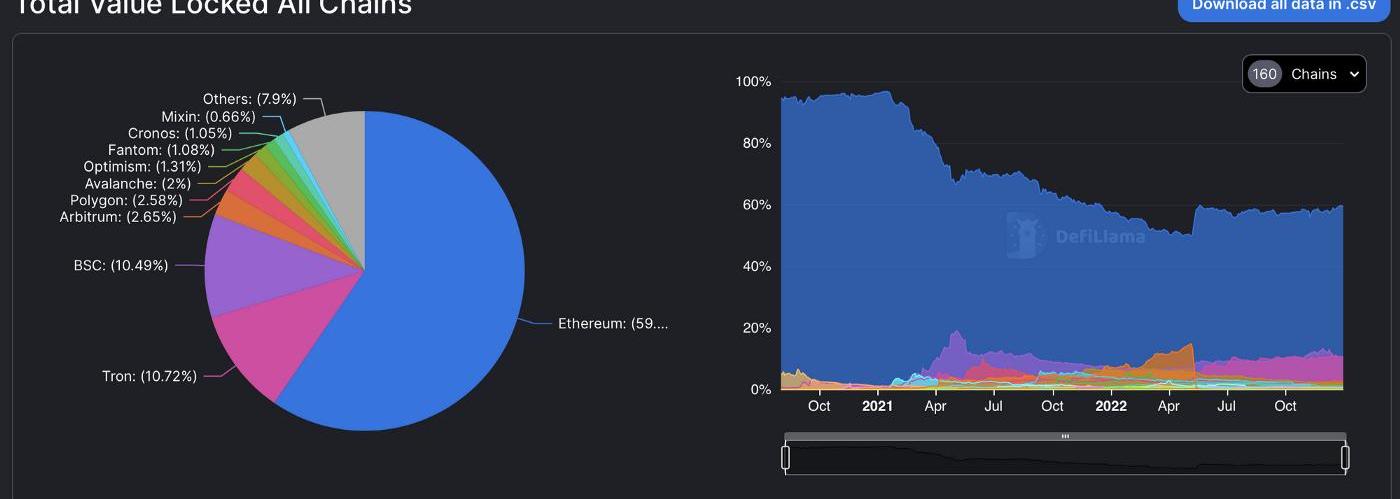

各个链的TVL比较

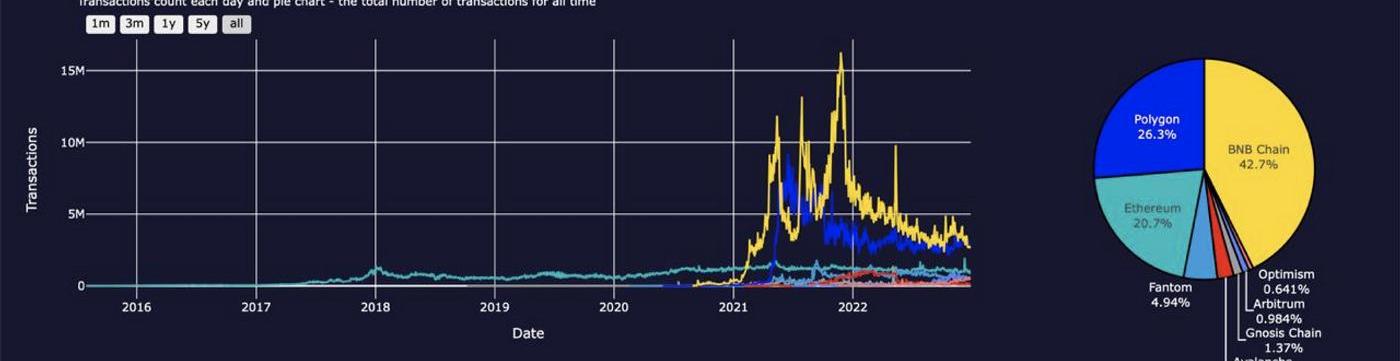

另外,除了以太坊之外,目前有较大TVL的公链,可能就剩下BSC和Polygon以及目前逐渐在消逝的Solana了,尤其值得注意的是,在BSC以及Polygon上的日均交易数,如下图显示,已经超过以太坊,这揭示着我们许多的新用户已经慢慢的不介意Layer1的品牌,而是比较在意的是这条链上能不能够有自己感兴趣的应用,同时,对于开发者而言,越高频次的交易行为发生,也代表着对于手续费的消耗将是必须着重考量的点,此时哪条链的开销较小,或者有的补助或者grant越多,也将成为他们选择将自己的应用部署在哪条EVM链的考量,当然用户数量亦然是个吸引开发者的考量因素。

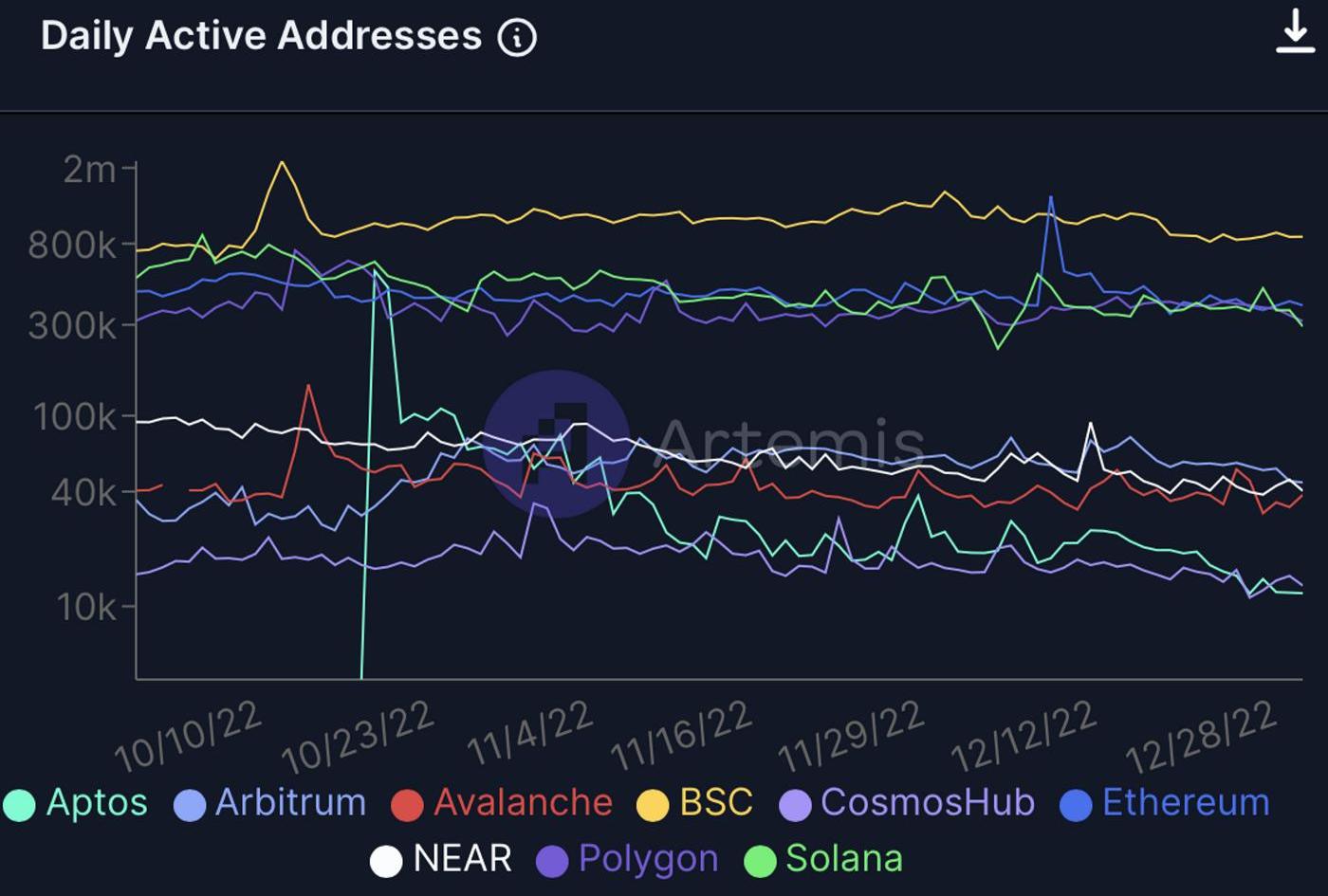

从活跃地址数可以看到各条链之间的消长source:ImpossibleFinance

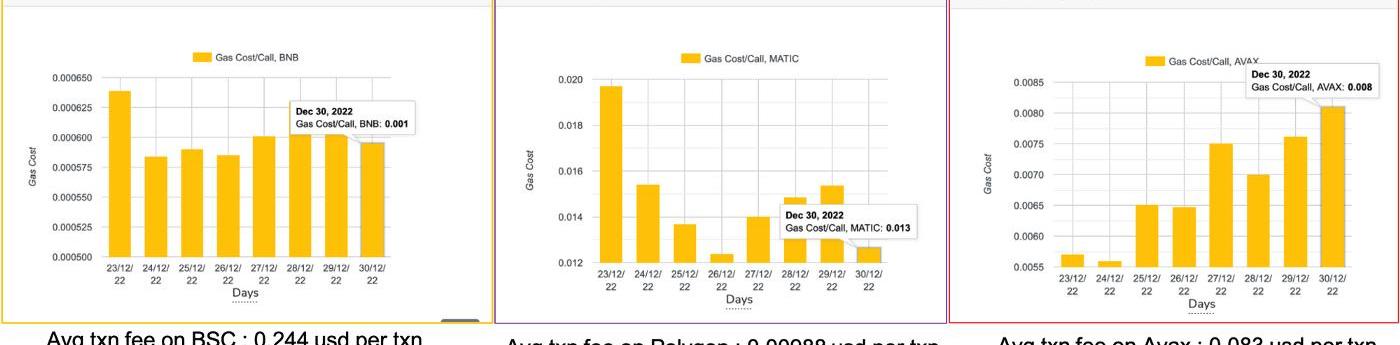

从这里可以看到Polygon和BSC这两个用户数量非常大的公链,他们分别还具有开发成本小的特性,根据笔者来自bitQuery的统计,12/30日时在BSC上的平均交易手续费每笔交易需要0.244usd,而Polygon只需要0.0098usd/pertxn,而币安则是有源源不绝的资金能够建设生态,两者算是都在收入支出,以及用户获取这两个维度上和其他公链拉开了差距。

关于BSC、Polygon和Avanlanche的手续费差异source:BitQuery

非EVM公链,Move生态系的可能

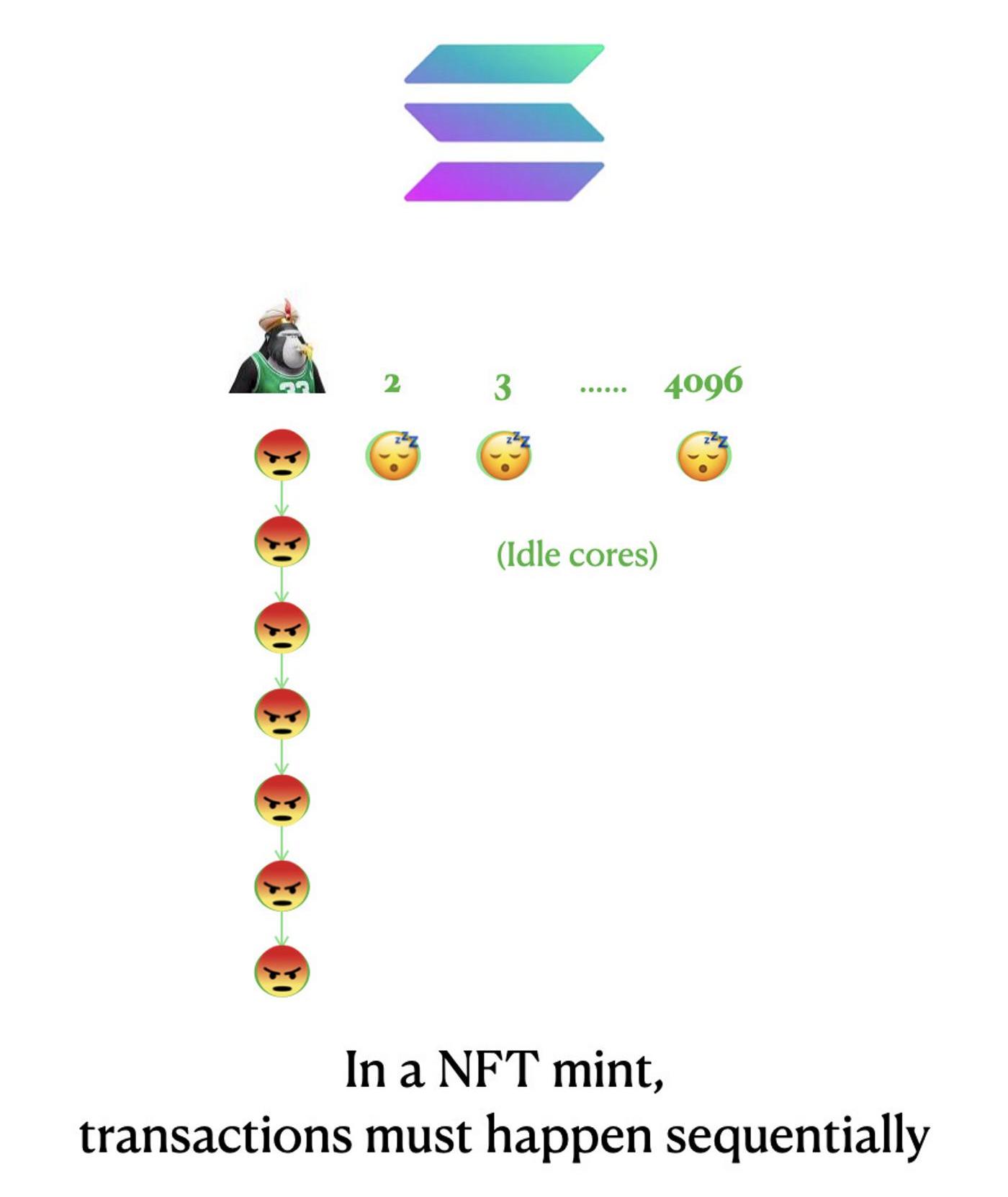

在Facebook于今年宣布放弃了Diem公链的开发以后,原本Diem(Novi)团队成员分别出来做了几条基于Move语言的公链,其中最受人瞩目的,就是Aptos和Sui,在此笔者认为,公链的叙事始终存在,但是会越来越限缩,只有少数能做出产品、生态,并且用实力证明自己的编程语言、可扩展性以及整体生态永续发展能力能够接近以太坊的公链才能够经的时间的考验,Solana真的在性能上给出了一个很好的成绩,但是不料在NFT兴起的时代,同时要承受DeFi的运行压力以及NFT的铸造,也造成了Solana数次停机,也让人看到了平行运算在遇到强调交易序列的NFT铸造这类的交易时仍然存在限制。

solana的高性能在NFTminting的场景中平行运算完全失灵的示意图source

在牛市过去以后,基本上solana对公众而言,以及缺乏了各种对公链幻想的性感叙事,加上FTX的负面舆论,更使得大众对于Solana失去耐心,但是别忘了,他们的财库应该还有接近1亿美元的现金,并且仍然有许多有竞争力的生态,或许相较于完全崩盘的Luna,他们的状况还是好上很多。

回到Aptos和Sui,同样师出Meta,他们两者都有超过2亿美元以上的融资,我们可以看到基本上主力的投资人有高度的重叠,例如a16z、FTX、BinanceLabs以及jump。

但从基因上来看,会发现目前为止两边的foundingteam有不同的调性,Aptos的CEOMoShaikh来自过去Novi(Diem)和Consensys的策略以及合作伙伴部门,CTOAveryChing只是过去Novi的软体部门职员,加上他们又找来了之前Solana的生态总监AustinVirts,也不难看出Aptos是一个商务行销方面较有优势的团队,目前在市场的声势上也是先发制人,上线了主网,吸引了许多人的目光,但笔者比较讶异的是代币经济模型竟然在上线前夕才推出,并且缺乏与社区的讨论,这对于区块链项目来说是个很大的硬伤。

数据:2021年金融科技应用程序前100名中加密类应用占比15:据Singular援引移动端数据分析平台AppAnnie数据,截止2021年6月18日,在基于过去90天内对应用的下载和安装做出的2021年前100名金融科技应用程序排名中,加密类应用有15个,包括Coinbase、Binance、Crypto.com、Trust、Voyager、River、Webull等。其中加密货币交易所Crypto.com在iOS应用中排名第七,在Android应用中排名第五。[2021/6/27 0:09:21]

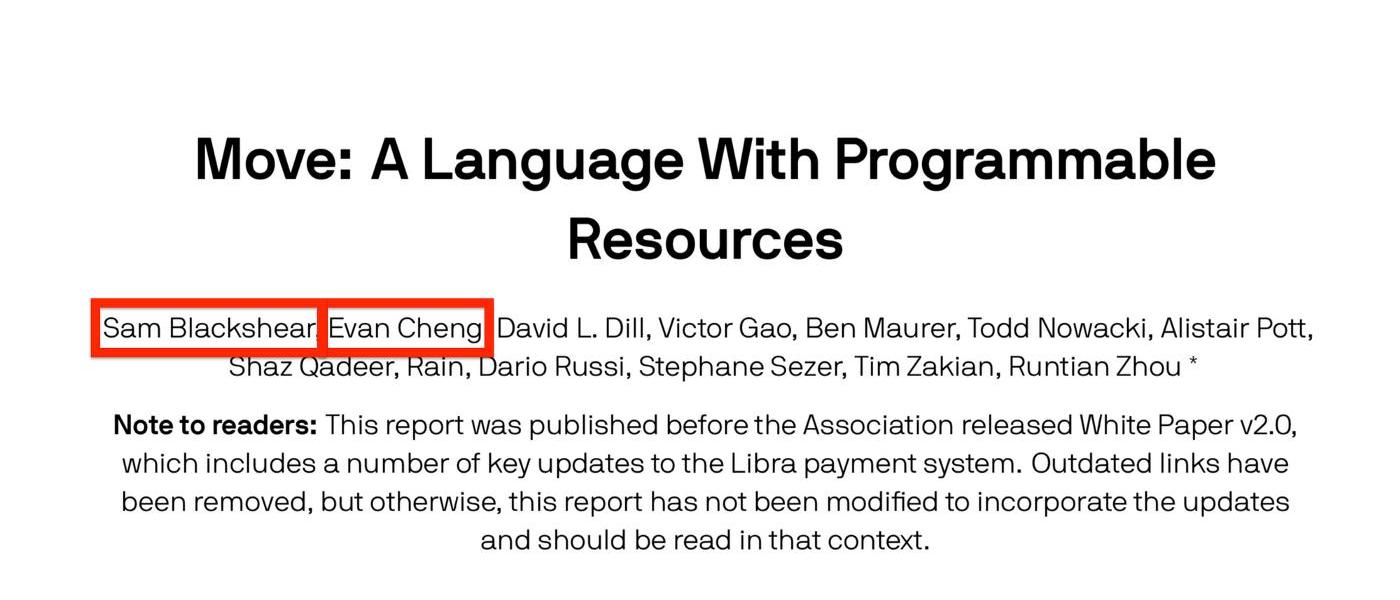

回到Sui,从Sui的团队来看笔者认为他们可能是真正能够掌握Move语言的团队,首先,CEO?EvanCheng以及CTO?SamBlackshear都是当年Move白皮书头两位的作者,另外他们的首席科学家是由前Nove研究员GeorgeDanezis担任,同时George还是UCL大学专攻CS安全和隐私部门的教授,在他们的DAG共识论文上也可以看得出学术的严谨性。目前Sui预计在2023也将会上线,现在我们可以看到目前在经济模型上也有较多的沉淀,包括在论坛、Discord以及AMA等场合都有讨论的机会,虽然个人认为目前的一般社区用户对于这些讨论似乎不太活跃,可能是因为熊市吧,我在上述的频道没有看到太多的流量,但是从开发者端传来的反馈却是好的,有许多拿到Sui基金会grant或者有生态合作的伙伴都认为,Sui基金会很愿意给予许多技术上的服务,并且会透过美洲的Officehour去媒合开发者和项目方,我想这些在未来确实值注意。另外,日前笔者亲自还Sui的创办人Evan聊过,得知Sui完全对于EVM不感兴趣,基于SUI的objectmodel上或许认清现实是好事,但这代表他们需要更多的市场量能和开发者关系去布建生态。

如果想要了解更多aptos和Sui的比较,这篇文章能给你浅明易懂的介绍。

Move语言的白皮书是由两位Sui的创办人所撰

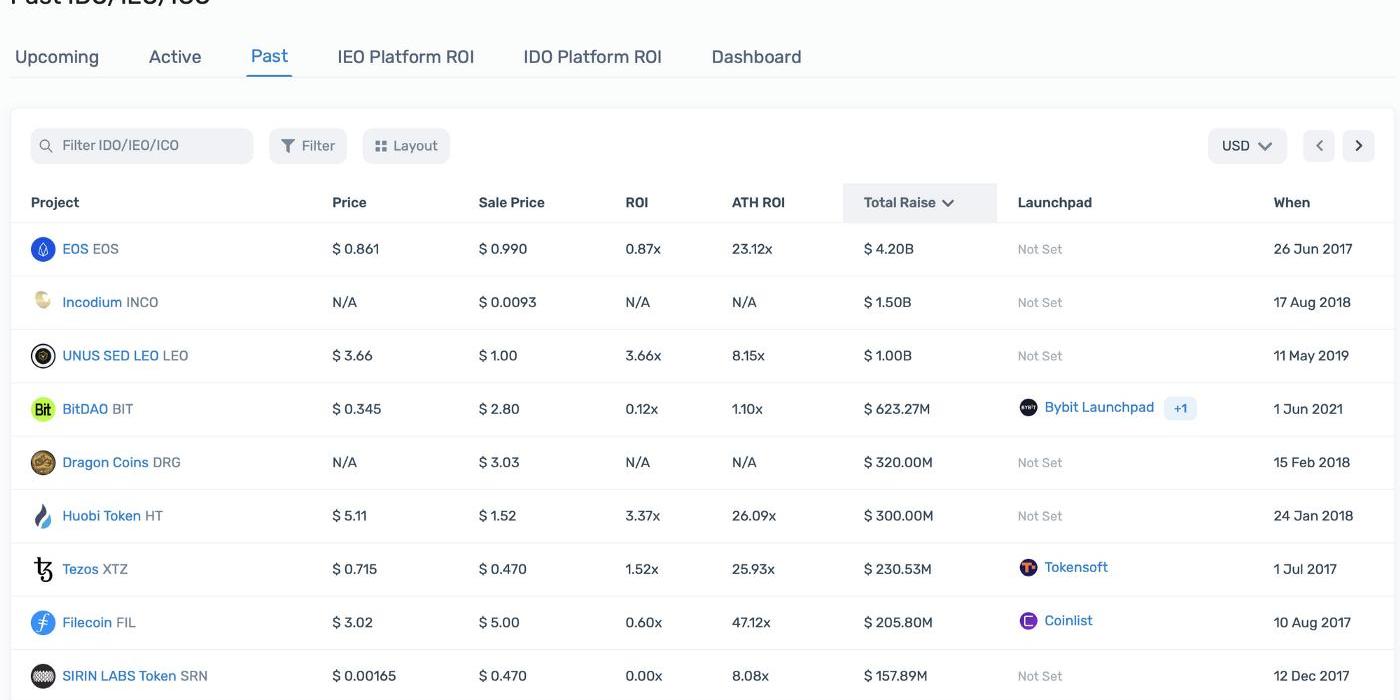

另外,其实笔者之前还听过一个我在Nansen的朋友给过的一个想法,那就是,今天如果中国开启了自己的区块链,例如我们能够称之他为中国国链,那么基于Move这些有联盟链色彩的区块链,还能是这个瞬间就获取10亿用户的区块链的对手吗?基本上我认为,未来的区块链最好能够专注在支持应用端以及用户入口端的成长,否则笔者认为现在大家对于公链的新鲜感和期待以及逐渐在下降,胖协议(Fatprotocol)的时代红利已经逐渐消逝,胖应用的时代正在靠近,EOS在2017年透过ICO募了40亿美元的神话至今仍然高悬,我相信未来也不会有公链在募资上超过这个纪录。

过往历年ICO最多募资的项目多集中在2019年前source:cryptorank

最后,笔者认为Eigenlayer这种提供restaking服务的基础设施,在未来或许能够刮起一阵新的炫风,然而除了概念之外,笔者对于这个新赛道还不够熟悉,没有办法针对这个新题目的技术可行性等面向发表进阶的实质意见。

4.DeFi:结合传统金融、现实世界的DeFi将逐渐问世

DeFi从2020年起已经给了我们许多的惊奇,我们看到能够创造无限的交易自由度的uniswap目前仍然是交易手续费收益的王者,Maker仍然是TVL的领跑者,同时在POS成为显学的时代,Lido等质押服务也将继续有重要的地位,在此我也分享一些我自己觉得值得探索的题目:

链上永续合约到目前为止的永续合约最盛行的发生场所依旧是CeFi,但随着许多中心化交易所的爆雷,以及DeFi逐渐地解决永续合约流动性的问题,永续合约这种套保两相宜的流量工具,会吸引到更多用户的注意,笔者认为,未来GMXX4?AMM的方向会是一个正确的路线,允许更多不同的交易对将会带来更大的用户需求,未来其他的永续合约也可能朝着这样的道路(当然也是在GMX的经济模型正常运作的前提下),同时,应该在明年会开始有仿盘想去瓜分GMX的市场,这在Arbi发币以后会是一个挑战。

但在此我认为,不论永续合约、借贷平台还是AMM,普遍的在流动性的贡献上不具有所谓的忠诚,因为损失是切肤之痛,任何一个用户不撤走出事的时候死的就是他,所以,不论在什么时候看到有多大的交易深度的项目,都不要认为他不会死,而是要知道死的时候资金体量越大的项目影响的人越多。同时,也要注意GMX的GLP做对手方的模型,在单边行情的时候是否存在着GLP全部亏光的疑虑,导致系统全面崩溃的可能性。

另外,dydx为了交易的吞吐量等设计问题从以太坊转战了cosmos,成为了cosmos上第一条广为人知的永续合约应用链,这点在未来牛市交易量特别大的时候,值得注意他和GMX的竞争是否在性能和可组合性上产生优势。

2.固定利率与熊市

固定利率、固定收益的题目在过去不断地被提起,但过去在牛市基本上很难受到太多人的注意,产品的收益相对于动辄100%APY以上的产品,5%上下的收益实在是太普通了,但是随着行业慢慢进熊市,不难发现,进入Luna生态系寻求20%APY,或者在Luna爆雷后,到了我也曾经认为大而不倒的FTX寻求较少的8%年化的用户数量其实越来越多,现在的固定利率DeFi或许在众多CeFi爆雷后,只要能够交代清楚其收益来源,又优于美国国债等主流市场的收益,其实会开始慢慢地具有吸引力。在此我觉得Pelith在去年年初出品的固定利率年鉴,在经过了一年以后,对于想要了解固定利率项目的逻辑的朋友们来说,还是值得一读。

3.RWA与合规

在经历了区块链世界屡屡出现崩塌的2022以后,看起来未来监管势在必行,但许多人在这个时候开始倡议了明年是RWA元年,笔者认为仍然言之过早,即使身为一个区块链技术的信仰者,我仍然认为要将实体资产上链,尤其是房地产,仍然需要一定程度的诱因,加上长期的法规讨论和制定,但是一但有讨论和声音,以及试点项目在特定区域落地,相关的项目绝对有短期的机会受到关注。

以太坊2020年累计交易费接近比特币的两倍:金色财经报道,数据显示,2020年累计支付给以太坊矿工的交易费用几乎是比特币的两倍。根据Coinmetrics发布的图表,8月12日时以太坊与比特币的2020年累计费用相等,随后以太坊交易费持续攀升。[2020/9/29]

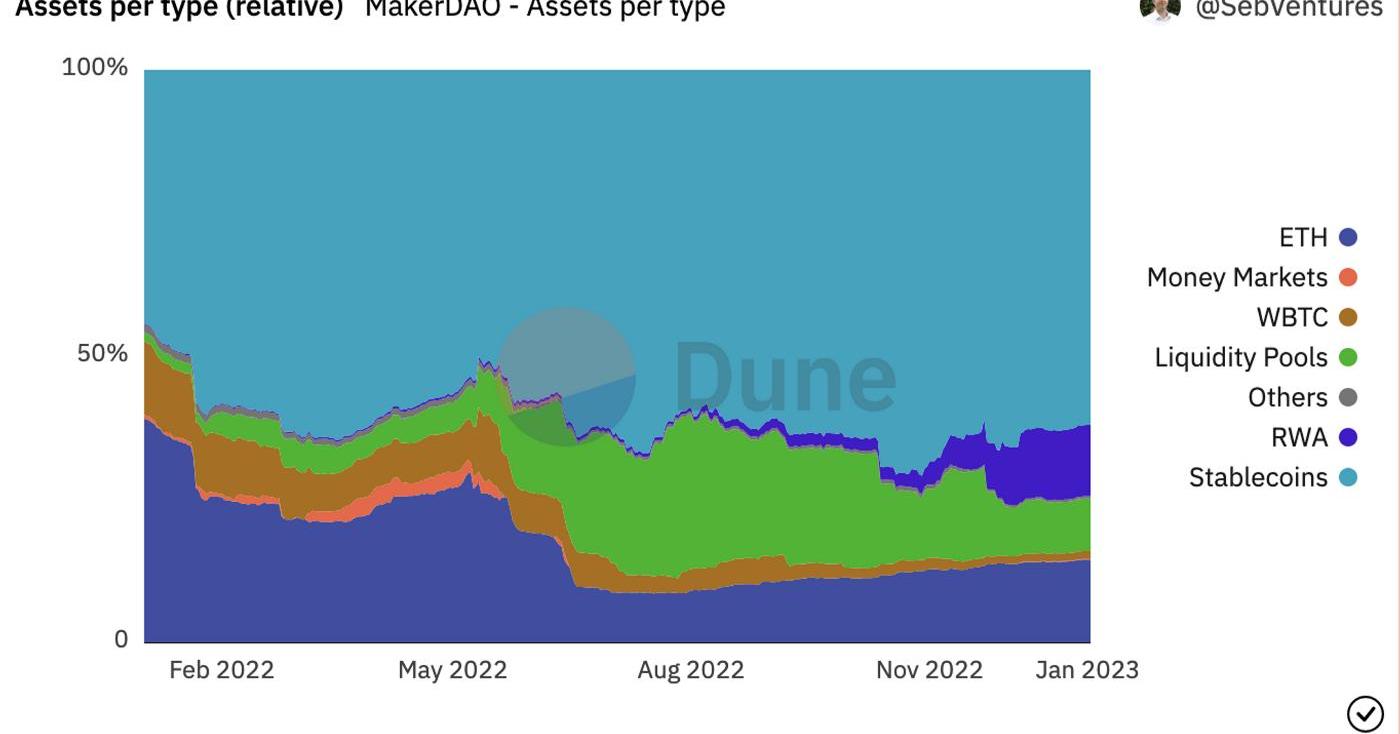

可能一回头,你也会向笔者一样突然发现RWA慢慢的进入DeFi了,首先是MakerDao,在Maker的抵押品中,即使不算入稳定币,在MakerDao的资产列表中,RWA的资产比例在1月1号的占比也已经到了12/4%,如果想要了解细节可以去看看MakerDao的投票治理页面,里面还有关于realworldasset的数十个治理投票,也可以看看MakerDao的推文了解他们如何和TradFi合作,最后关于Maple?(刚推出Maple2.0的实体机构借贷)、TrueFi、Goldfinch?(实体企业借贷)、Centrifuge和TradFi的在区块链上的探索也值得后续追踪。

Maker的抵押品中,RWA已经开始占有一定的份量

当然,RWA长期而言一直面临的问题在违约时如何强制执行,举例来说,今天我抵押我的房产借出这个房产80%价值的DAI,当房产价格下跌的时候,如何进行清算,笔者认为,在RWA上一定会有更多的法律专业的第三方参与,以保证在任何一方不还款或者遭到清算时可以强制对他的抵押物进行产权的转移。最后笔者也在思考,对于DeFi而言有着RWA进入市场,绝对有助于健康以及稳定,但对于这些RWA资产持有人而言,进入DeFi的好处为何呢?或许是更容易的得以进行加密货币世界的投资吧。

在此必须提到的是,从以上的应用,不论是RWA或者其他应用都可以看出,更进阶的DeFi基本上都仰赖预言机喂取即时性的链下数据,因此,笔者相信随着DeFi甚至NFT以及CeFi业务线的扩展,基本上预言机势必是一个大市场,甚至许多不同链、不同数据源的业务也不可能完全由Chainlink、Bandprotocol大包大揽,新的预言机仍然有机会出现,甚至结合zk的新技术的预言机若能实现,最终在保护隐私的前提下,也会有特定的应用场景和市场。

最后,笔者个人认为,虽然DeFi已经在各方面已经有较成熟的发展,但其实仍然有许多地方是有待成长的领域,例如体量够大的债券以及选择权市场,是可以提供更多专业的机构进场的重要工具,另外是更成熟的代币经济,在此我认为,除了是本身forfun的meme币,不然任何项目,在找到自己的协议价值之前,就在设计代币经济是没有意义的,未来靠Ponzimodel红起来的项目一定还有,但唯有『协议本身的业务有流量、有价值,金库里有收入』的项目才有资格来谈论代币模型,因为只有当累积了一定程度的用户,项目方才会知道自己的产品是否有使用需求,以及哪一些细节处是大家对于这个协议特别有需求的地方,在了解这些点以及累积了稳定的社区用户以后,也才有资格谈论代币经济,否则就是直接把tokenmodel当作商品。

5.SocialFi:爆发潜力无限,但路还很遥远

去年许多区块链社交的项目和协议方兴未艾,例如Lensprotocol和Deso,笔者个人认为,目前仍然没有一套比较好的社交产品可以对抗传统的web2社交工具,因为web2social目前已经不是单一个产品的战争,而是致力于打造一个社交体系,例如instegram和fb本身都已经不是单一功能的产品,产品中还结合『主要社交功能』、『对话』、『交友』以及『个体商务』、『广吿』等部分,更能够是其他产品的登入入口,未来web3的产品要与其竞争,短时间内仍然不是太容易的事。以下将简单来分析目前市场的web3社交产品,来看看其中的缺失和亮眼之处。

其中Deso致力于建造一整套专注于web3的Layer1公链,团队在此之前分别有打造过Bitclout以及Basis算法稳定币,目前他们已经整合了metamask,并且在其上已经有已经有去中心化的Twitter?Diamond以及募资平台OpenFund等产品,但基本上他们目前仍然不会有太多的新用户,因为单单创造出一个可以连结钱包的Twitter或者其他类的社交产品,基本上并不会创造新的需求。然而,Deso团队本身有着强大的融资能力,Basis和BitClout也都曾经带起一股风潮,如果他们能够创造出新的服务,而非单纯地做『既有社交软体+区块链』,那笔者认为或许才有机会破局。

Deso上的仿推特社交产品,看起来具体而微,但不性感

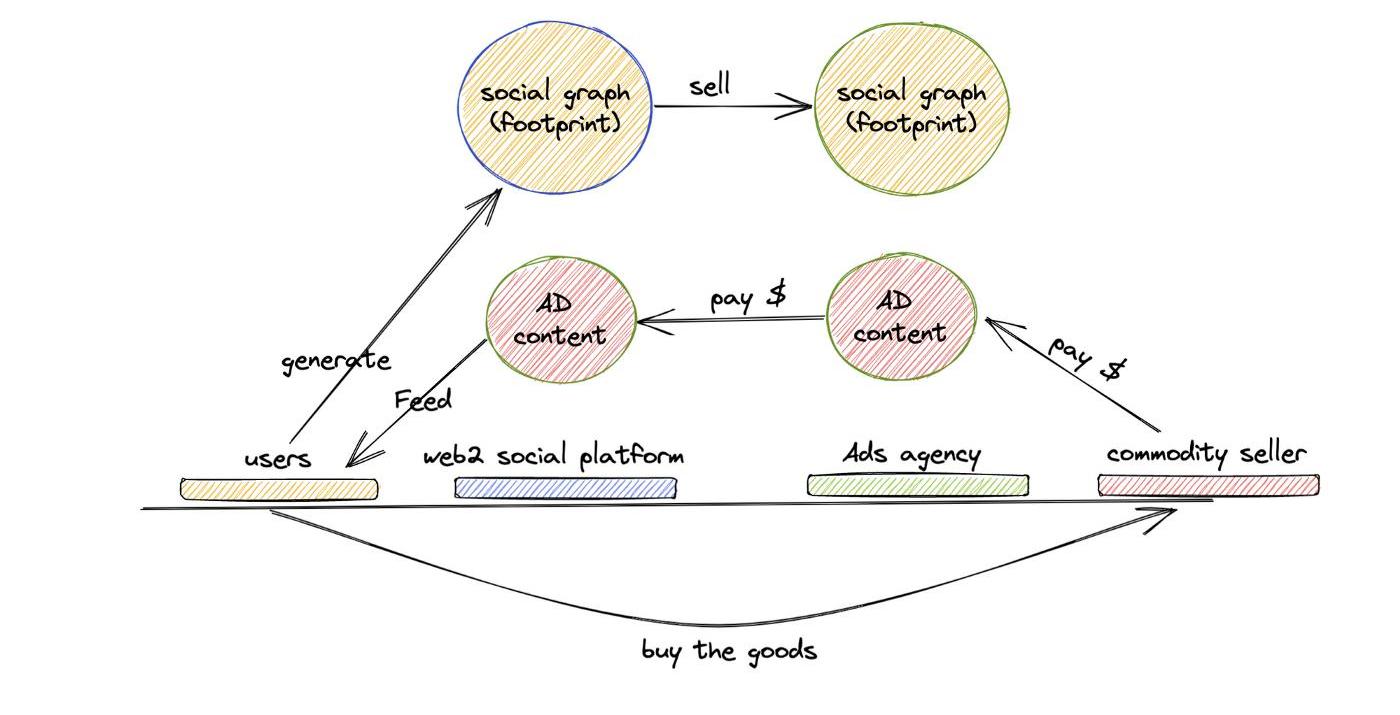

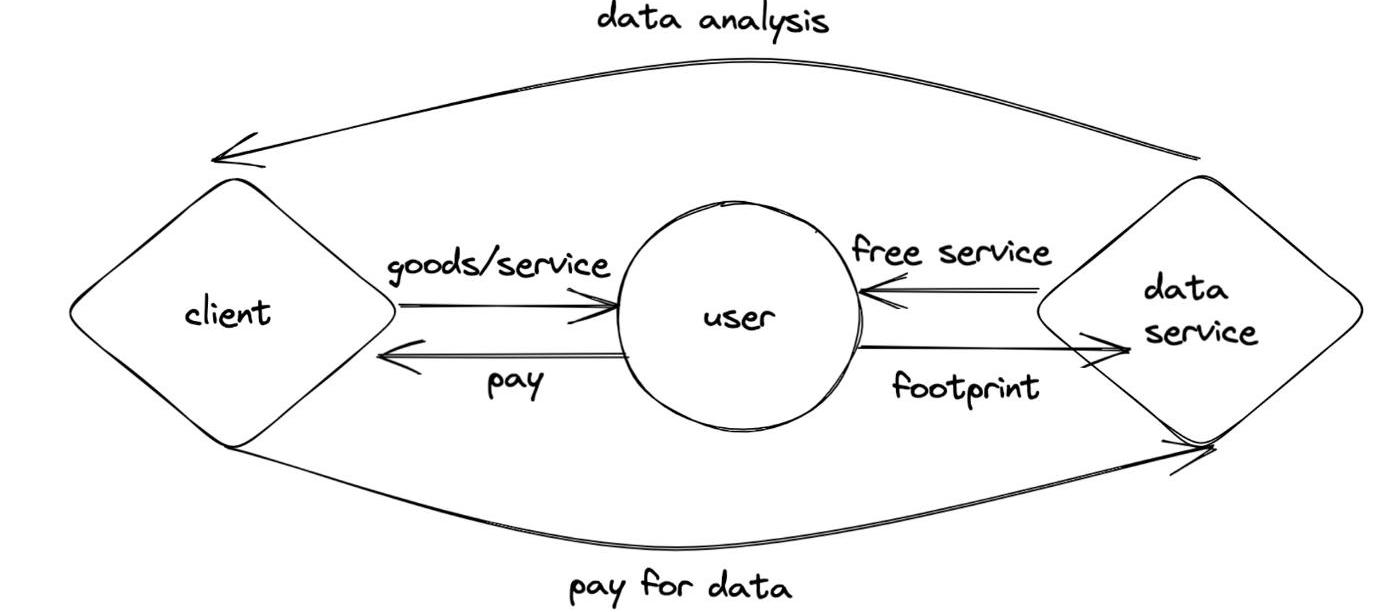

Lensprotocol是由Aave创始人创立的新社交协议,Lens的使命是希望能够透过去区块链的力量去建造属于用户自己的社交图谱(Socialgraph),简单的说,在现今我们看到的社交网络例如FB,Twitter里面,我们在网路上留下了许多的足迹,例如我喜欢吃美食,查了许多食记,这些足迹被脸书、youtube用来对我投放美食、减肥药的相关广告,并且将这些我们产出的足迹变成商品,卖给了广告投放商,但是作为生产足迹的用户们,却没有办法从中获得任何的回报,也没有办法利用自己的这些足迹、社交网络在其他的平台上为自己带来更多的便利,举例来说,今天我在FB有五千个好友,但今天我开了twitter,我却没有办法直接导入这五千个好友名单,一来是这五千个好友的数据属于facebook,二来是他们可能也没有办过Twitter,Lens的出发点非常好,但是却没有一个好的解决方案。

传统社交平台的商业模式souce:作者自绘

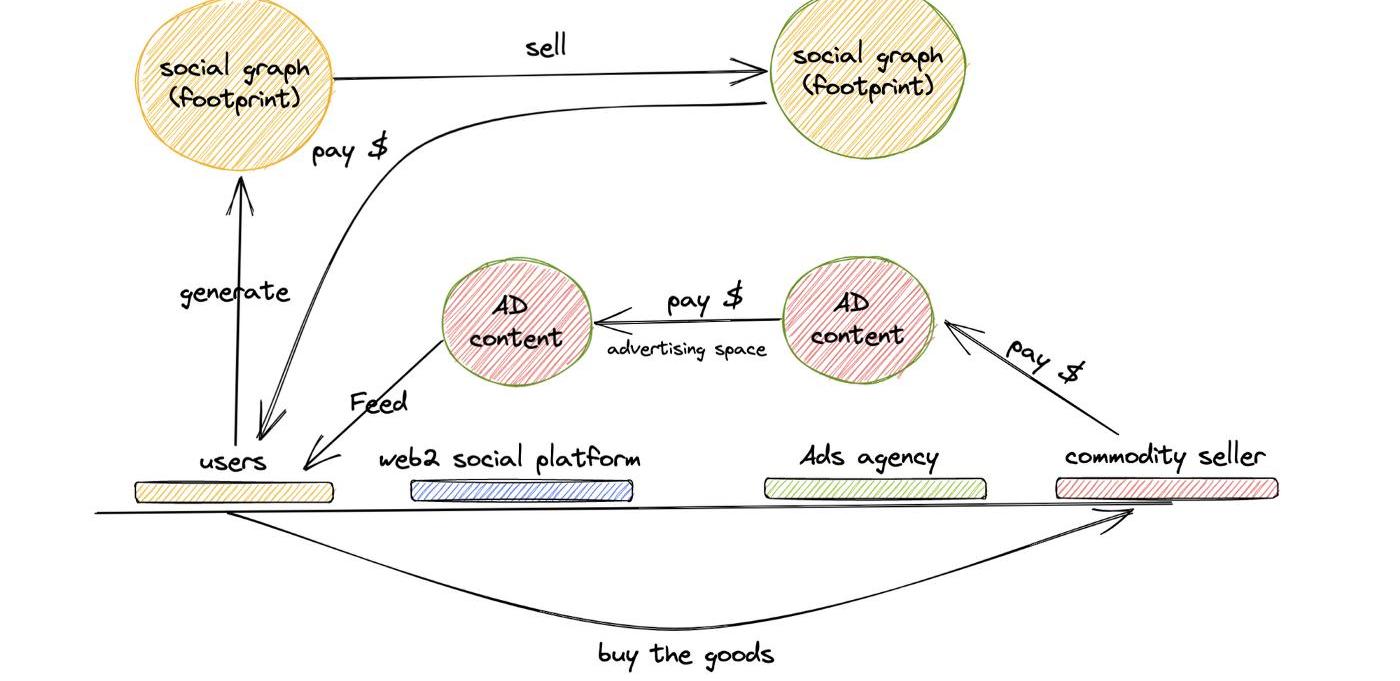

Web3SocialFi可能的商业模型

F2Pool全球业务主管:比特币到2020年12月将会有总体看涨的趋势:F2Pool全球业务主管Thomas Heller表示,与2012年和2016年的减半相比,更广泛的比特币社区对2020年5月的下跌有了更多的认识,所以可能不会经历像以前那样强劲的牛市。他还表示“比特币的价格非常不可预测”,他认为“从现在到2020年12月之间将会有一个总体看涨的趋势”。(AMBCrypto)[2020/4/25]

目前在Lens上我们已经看到了很多的生态正在成长,例如Lenster?(基于Lens的Twitter)、Lenstube?(基于Lens的youtube)然而,这些生态的出现却没有办法解决一些LensProtocol设计存在的基本问题:

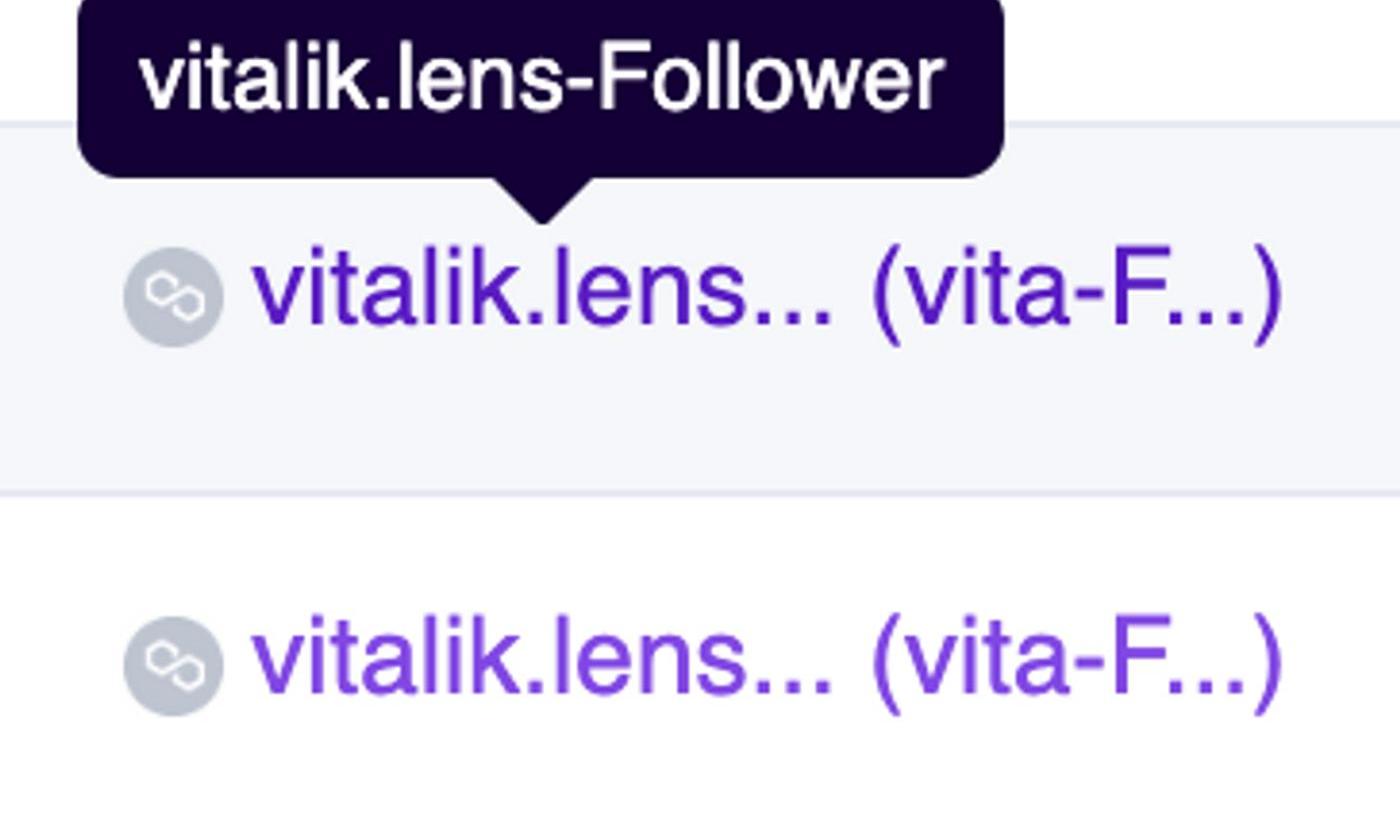

首先,Lens的协议设计笔者认为不具有长期发展的可能性,Lensprotocol的合约是Lenshub,其中规定了一些标准化的行为,核心的部分为handle、followmodule以及collectmodule其中,每一个用户会有一个handle也就是一个帐户名称,每个handle都是一个ERC721的合约,然后每当这个使用者follow另一个使用者时,他会产生一个follow-NFT,如果当这个使用者收藏了某个NFT当也会获得collectNFT,透过这样的NFT,lens得以在区块链上纪录每个用户的lenssocialgraph。

Follow一次vitalik.lens会收到一个vitalikfollow的nft(笔者双击follow竟然获得两个)

听起来似乎很酷,对吧?

一点也不,笔者认为这样的设计存在如下的设计瑕疵

链上状态的成长在此我们必须承认,社交是一个非常高频的使用场景,我们每天在facebook、ig、twitter等各大平台就已经发出了许多的『交友邀请』、『like』、『retweet』。把这高频行为铸造成NFT来作为社交网络,真的殊难想像当他有百万用户的时候,Polygon上的链上状态成长会有多迅猛,对于节点的负荷会有多大,我什至怀疑这样的设计可能比原本的web2设计更消耗存储空间,把区块链视为一般资料库本来就是非常严重的设计观念谬误,何况设计出一个比web2更占存储空间的web3系统,长期下来,当这条链的状态(state)会累积的非常快,也会使得要成为这条链的节点需要越来越大,最后可能导致这条链变得非常中心化,因为没有太多人能够负担巨额的节点成本。

2.隐私

没有任何一个用户会希望自己的交友纪录、自己在社交平台上的收藏纪录等足迹变成举世皆知的事实,然而lens都做到了,在Polygon上你可以看到许多既有lens用户的所有足迹,包含所有的follow或者collect的动作,这不会让任何的用户想要使用,笔者推断,在这里需要存在零知识证明或者其他的加解密技术去将这些足迹作加密,只有当使用者想要揭露给特定平台获个人时,这些社交足迹才会被公开。因此我认为,未来zk相关的隐私公链、layer2极有可能产生真正成功的socialFidApp。

3.当你的社交图谱成为公共财

目前的状态下,用户并不能真正的拥有自己的社交足迹,或者说,他有能力证明自己是该帐户的拥有者,但是他所有的链上足迹和社交图谱将全部都是公共财,基本上来说只会对用户带来更多的不方便。

最后,笔者也在思考,对于一般的用户来说,只能够重新分配利益的社交网络,究竟对于一般用户来说存在着什么样的吸引力,也是一个大问题,回顾过去的社交网络,我们可以看到,Facebook给予用户找回过去的人脉网络,或者认识自己想认识的人,以及让自己在虚拟空间中有抒发、发表自己作品的空间,今天web3的社交平台,不能只去思考区块链解决了什么问题,而是必须真正从『社交』的角度出发,比区块链视作为『辅助』的技术,让社交平台带来更大的便利性,才是web3能在社交这个领域走出自己的一条路的方法。当然,笔者也在思考,社交帐户或许在未来会成为一个新的『信用贷款凭证』,尤其借贷协议Aave的部分团队同时在主导社交协议Lens以及隐私的链上勋章协议Sismo,很难让人不做这样的联想。

回想过去几年,任何social相关的web2产品,似乎都能够在短期透过裂变传播达到短时间大量下载和采用的荣景,例如两年前的clubhouse或者近期的bondee,这些产品都是狭带着许多的创新功能,才能够吸引到真正的用户的注意,或许SocialFi赛道的设计团队,应该先把Social做好了,再去看Financial的行为会如何在产品中发生。

6.钱包:更便利的用户入口逐渐在靠近中

三年前,笔者曾经写过一篇文章,在谈关于更友善的区块链使用者入口,很高兴蓦然回首,发现这个产业慢慢的往这个方向在迈进,对于区块链而言,有一个很重要的精神在于用户得以自己拥有自己的密钥和资产,并且透过钱包用户得以和所有区块链上面的钱包进行交互,但是目前的钱包对于一般用户而言却有许多得以加强的使用体验,例如用户今天在任何一条链上,仍旧必须透过助记词这种操写12或者24个英文单字的方式来确保自己能够掌握自己的资产以及帐户,这种使用的体验不但不方便,甚至对比于传统互联的应用在登入的过程,web3上目前主流的数位钱包相比,web3钱包的使用体验、功能性这些甚至都是落后的,而安全性呢?我们很少听到数位钱包因为系统漏洞而让用户被盗领资金,所以一般的用户并没有太强烈的感觉,觉得web3钱包更安全。

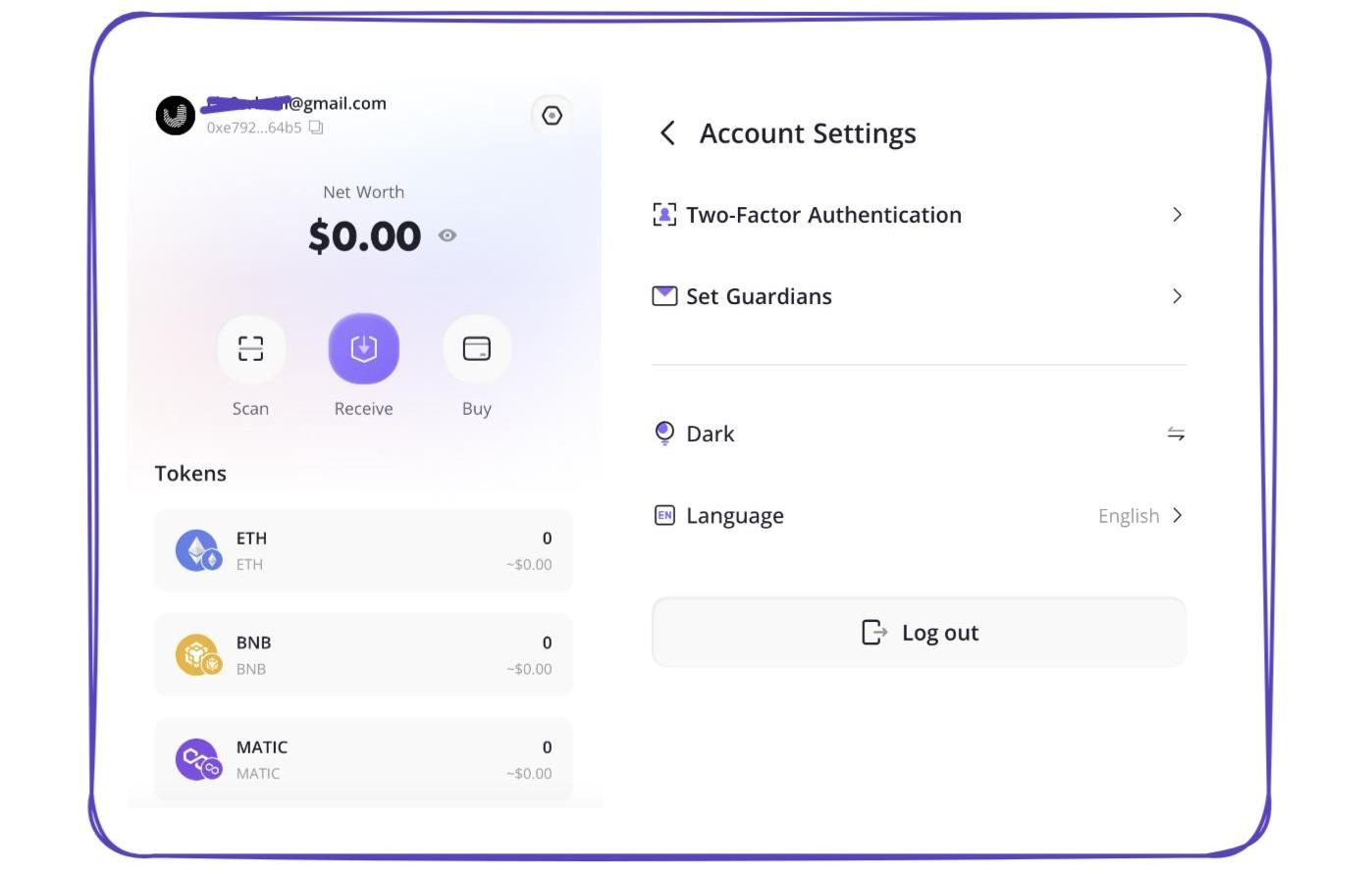

也因此,我们可以看到有许多人开始在探索钱包如何能够更方便、同时也结合更多的功能,例如透过电子信箱或者社交帐号登入,其背后的技术分别有采用MPC、私钥分片以及透过这些技术结合智能合约来来让用户能够用自己的信箱,或者Twitter、Discord等帐户就能够生成一个自己的钱包,例如Magiclink、web3Auth、ParticleNetwork、Unipass、openblock等。然而,目前这些钱包也都分别还需要面临学习成本、设备更换难易、托管风险以及能不能提供丰富的钱包功能和是否有滑顺的dApp交互体验等问题,当然如果是智能合约钱包的话,合约的安全和Gas费用等等也会是必须考量在内的问题。

目前免注记词的钱包,基本上能够一个信箱生成帐户source:?https://unipass.id/

同时,这几年来也有像是帐户抽象的EIP提案如EIP2938,EIP3074与EIP4337来支持这些钱包或者帐户服务的开发商,例如让钱包可以使用ECDSA以外其他演算法,或者提供用户更灵活的手续费解决方案等,这些EIP协议如果将来被采用,也会让许多的服务商可以带给用户更好的使用体验。

笔者个人仍然非常看好钱包或者帐户这个赛道,因为钱包永远是人类会高频使用的一个品项,更何况他除了是钱包之外,在区块链中我们还能够把钱包是作为身份(DID),他能够跟社交等板块进行更多的结合,同时因为他能够吸引巨大的流量,所以能够在广告、手续费收入等面向获得充足的收入来源,更是少数可能我们不需要担心他们缺乏收入的板块了。

7.Data:数据黄金在区块链行得通吗?

将链上数据标准化以及标签化是近几年来成长得非常快的领域,尤其是在围绕着中国这个相信数据黄金的国度,更是产生了非常多试图以数据驱动的web3项目,例如web3data的数据分析平台,以及web3的任务平台,web3的社会网络关系平台等等,笔者认为,将web2的发展的成功秘诀套用到web3上或许是个不可避免的逻辑谬误。

首先,确实在web3上产生非常多的数据,但是这些数据却不足以支撑所有的商业行为分析,因为区块链终究不是“下一代的网际网路“,顶多我们只能说区块链是下一代网际网路中的一个关键技术,但他的网络仍然有太多地方和互联网世界没有完全的交集,所以笔者认为,web3onchaindata的分析类产品或许是重要的,但是他的服务范围并不一定那么的方方面面,笔者会认为如果要从事web3data相关产业的创业者,应该要注意以下几个要点:

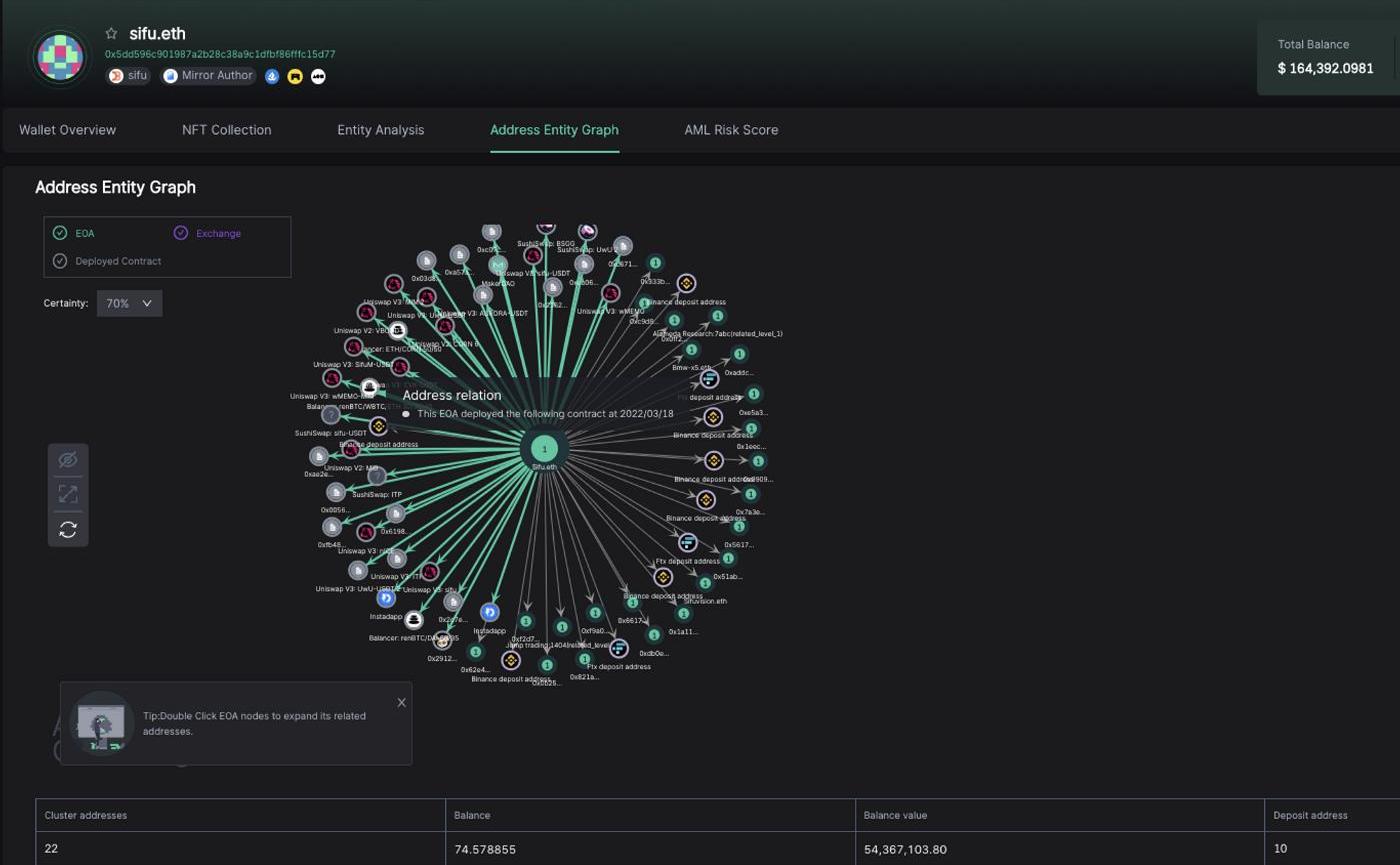

在web3数据是公有财的事实下,你独有的服务为何?a.与web2数据的结合笔者认为,当今web3的数据其实已经是公共财,任何一个团队能够取得的资料,基本上其他团队也可以做到,而且像是dune这种全面开放给所有人的工具,能够满足大量的使用需求,同时现在不论是Nansen或者后起之后0xscope的产品如Watcher,基本上也都能够满足一些基础的用户对于资料看板的需求,在这样的情况下,如果是一个数据分析的收费平台,势必得去思考如何结合一些竞争对手不具备的资源,例如用户在web2的某些网站产生的数据等。

0xscope可以免费的提供用户去检视任何地址的交易图谱

b.自己独有的数据标准化与标签模型

数据如果大家都有,那剩下的就是独有的模型分析以及丰富且细致的标签模型,目前有许多的链上行为仍然有待被解释,如今天我们看到一个绩效特别好的地址,我们会想知道他是哪一类型的操作方式使他能够获利,是短期的买低买高,频繁的套利交易者,还是长期价值投资等,这时候具有强大且精准的解释能力的数据平台就能够凸显价值,像是Nansen在这点上就表现得很出色。未来笔者相信,不论是空头、市场行销,只要任何有关于链上行为的产品,就会有『了解哪些是忠实用户』,以及『忠实用户行为』还有『潜在客户群』等等需求。

c.可以提供其他web3业者以及用户更好的运营服务

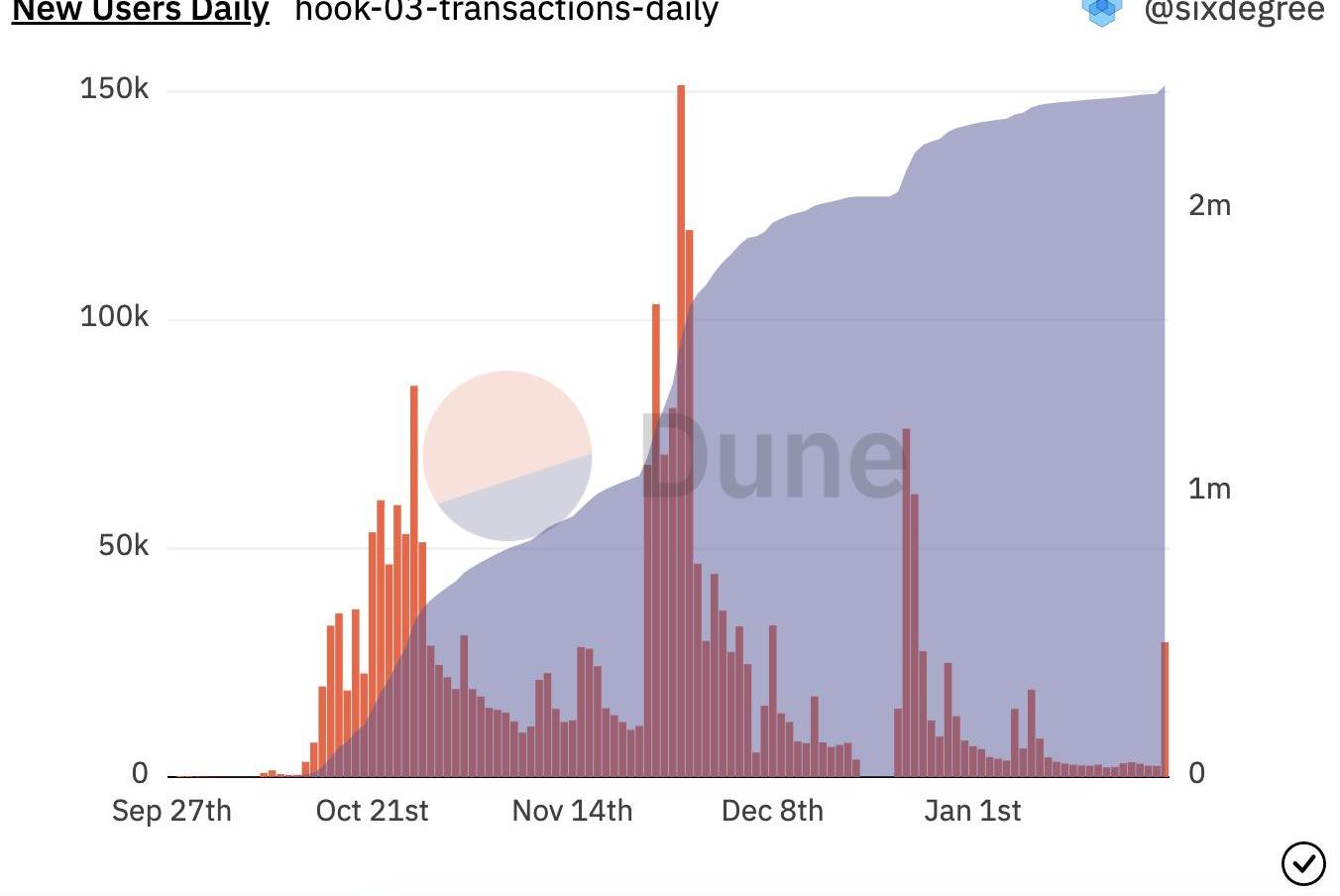

近期也可以看到一个在web3data的领域开始出现以学习、完成任务来作为服务的平台,例如Hookedprotocol,以及如Aki,quest3,port3以及genki,他们主打的方式都是learntoearn或者tasktolearn这种模式,其实终极而言仍旧是一个广告与数据平台的功能,而且目前并没有什么超越web2既有服务如gleam太多的地方,但是笔者倾向愿意去多花点注意力在短期内很多人不约而同靠近的赛道上,至少去了解他们在卷什么。

从Hookedprotocol的成长能够看得出来,web3learntoearn仍然属于待验证的题目source:sixdegree

2.这项服务是谁需要,如何和他们收费

认识需要产品的服务对象是谁很重要,尤其当要做的是data相关的工作,除了最单纯的输出分析报告的这种数据服务以外,其他种的收费方式可能回路会显得更长,举例来说,如果你今天是要把你的数据分析资料,直接卖给非常高阶的区块链研究员或者是给机构窜接该服务的api,那你可以只采用最简单粗暴动的用银货两讫的方式即可,像是Nansen或者0xscope都在这个范畴。

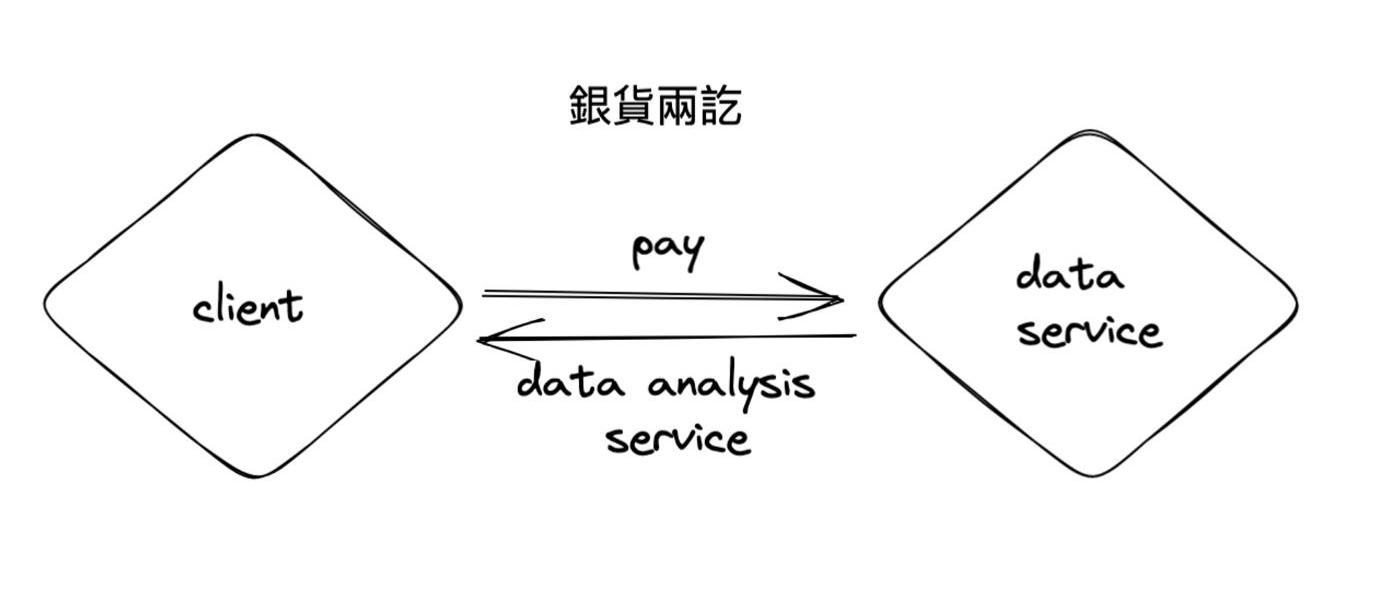

银货两讫,简单粗暴

然而,如果今天是要形塑一个用户会在上面留下某些足迹的平台,并且将这些足迹贩售给需要的B端客户,那么整体服务的回路就会拉长,这也是那些目前涌现的web3gleam或者web3影响力网络等新的服务需要去面对的问题,他们会需要有面对C端的介面,并且需要很清楚自己能够给客户输出的是什么样的数据服务(可能就会有点像是上述的socialFi的回路,但是Scoial的内容往往做得很重)

如果做成web3gleam平台,那势必要面对client和user这两种客户

3.有必要发代币(token)吗?

最后这是一个灵魂拷问,笔者个人认为,这不是在data领域才会遇到的问题,但是80%的data相关项目是不需要的,因为他们的服务是可以直接收u或者现金完成,这样一来不仅业务能够集中在真正需要的事物上,也避免滥发代币的问题。如果真的要说哪种data相关的项目会需要发行代币,我认为应该会是下面几种情况:

a.需要社区共同维护、创造某种资源

举例来说,如果是一个需要社区用户共同来维护标签库的数据分析平台,那或许代币就可以成为这个平台的价值流通工具。

b.有一定的专案财产可以运用

正常来说,即使是区块链专案大多也都会有收入方式,对于一个是由社区共同生产的专案而言,收入如何使用可以透过代币进行分配,这个时候这个专案就会逐渐从『公司』变成『去中心化自治营利组织』。在此个人认为,像是thegraph的收费模型可能也会开始被其他的新专案参考

最后,笔者也必须诚实的说,对于新兴的赛道而言,代币和Dao等等概念似乎具有一定程度的投机色彩,会让一个还没有任何产品的项目在为上线前就显露出几分性感,以利于在早期募资拾获得更大的注意,但长期而言并不是仙丹妙药,甚至可能会让项目陷入『怎么来怎么去』的窘境。

8.GameFi:仍然是爆发力最强大的赛道

GameFi在2021和2022年可能都是最充满情怀和伤害的赛道,这个赛道可以在短时间内吸引到最多的用户和最多的资金,但也崩跌的最严重的赛道,即使在目前这个处于小幅回升的阶段,许多主流的代币,仍然距离ATH的价格有80%以上的跌幅,截至1月23日Axs(-92%),Sand(-90.4%),GMT(-84%),笔者认为,过去的GameFi主要面临以下几个挑战:

PlaytoEarn代币模型的偏误许多的项目的play-to-earn并不具备实质的产出或者系统回馈,举例来说,今天AxieInfinity的玩家透过游玩游戏获得游戏代币SLP,基本上他的这次游玩的经历并没有办法创造产值,因此当项目方用代币作为奖励的时候,基本上会处于『前金补后金』的状态,因此造成整个生态的不可持续性。这点在AxieInfinity,DeFiKingdom和StepN都可以看得出经济模型对于整个项目的用户参与和交易量的影响。

2.GameFi实际的意义:更开放的链上娱乐系统

但是过往经济模型的失败并不代表着GameFi失去意义,GameFi能够让游戏内的资产在一个更透明,更具有流动性与可组合性的情况下运行,也带给游戏以及玩家更多的可能性和有趣的体验,盘点过去,笔者会认为Axie、StepN到近期的TreasureDao都带给了我不一样启示

首先,起于2019年的Axie,笔者认为他能成功的关键在于该团队能够从熊市熬到牛市,并且透果社群的培育使得自己在熊市得以壮大自己的用户基数,相反的,StepN则是可惜在他登场的时间是熊市的结尾,大家手里都还有充裕的资金,但也没有办法预测危机来得多快,因此造成了stepNDAU百万的疯狂以及迅速的殒落,成长的速度太快也让核心团队难以妥善地做好项目和社群管理。所以笔者个人真的认为,在熊市launch一个gameFi项目似乎不是一件坏事,反而可以在没有太大的币价压力下,更健康的发展其经济模型以及产品闭环,让他们得以和2b端有更多合作的机会,如果想要了解更多关于StepN以及GameFi的经济模型,笔者在去年有写过一篇相关的拙作可供参考。

回到了最近非常热门的treasuredao,treasuredao一路其实经过了非常多的变化,才找到今天链游平台的定位,每个月至少固定推出一个小游戏,并且共用同一个代币,甚至让NFT可以跨游戏沿用,其实这正阐明了区块链的潜力,未来如果有GameFi能够沿用这种NFT或者治理代币能够在多个游戏间使用的逻辑,笔者相信不论对用户增长和社群长期的参与都会有帮助,当然,不变的重点依旧是游戏的本身的可玩性,以及经济模型和代币能不能真的赋能到有实质贡献的用户身上。

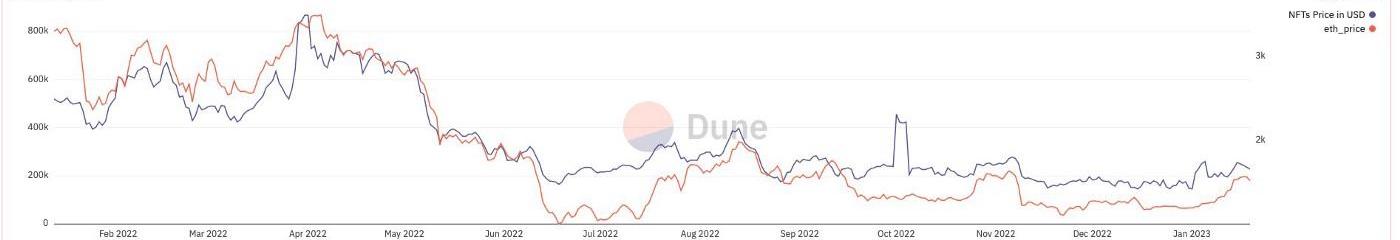

最后,笔者必须承认,自己对于PFP相关的NFT仍然较没有洞见,我身边一位厉害的前同事Ryan曾经提到,目前的蓝筹NFT是以太坊叙事,我认为从蓝筹NFT的价格表现上这十分的有道理,也觉得在行情好的情况下,NFTFi相关的应用会逐渐发展蓬勃。

蓝筹NFT的价格竟然离奇的和ETH价格贴合source:?https://dune.com/queries/638650

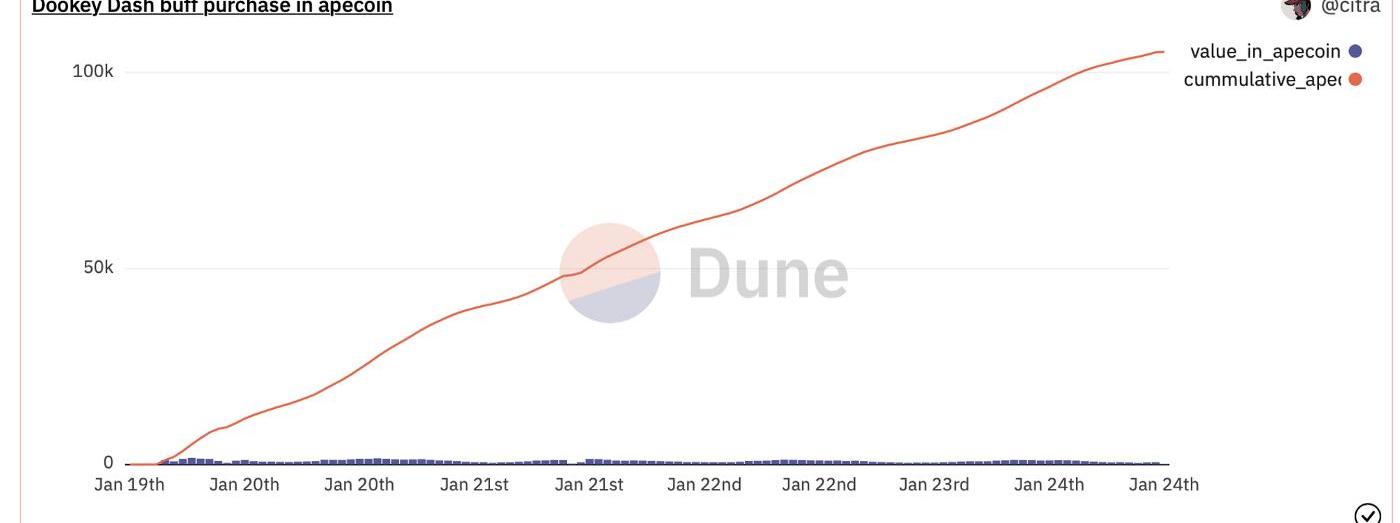

但是我相信能够有更多技术创新底子的团队能够带来更多经典的NFT案例,像是早期的cryptopunk和近期的Azuki都有足够深厚的技术背景,未来这类型的团队可以重点关注,当然,像是BAYC和CloneX这种擅长做异业合作营销或者NFT赋能的NFT项目,则是能够关注他们的实际的赋能业务的成长,例如DookeyDash的游戏NFT自从119开卖以来,目前已经消耗了106122个apecoin,市值约60万美金,如果按造这个进度,那么这个NFT的销售至2/8截止日,应该要带来上百万美金的收入是措措有余的,当然不知道团队的每月开销为何,大手大脚缺乏会计系统和不太懂的节流也一直都是crypto项目的隐忧。

短短五天就已经创下超过100k的apecoin销售量的DookeyDash

3.装置以及政策的开放都将影响metaverse和gamefi前进的速度

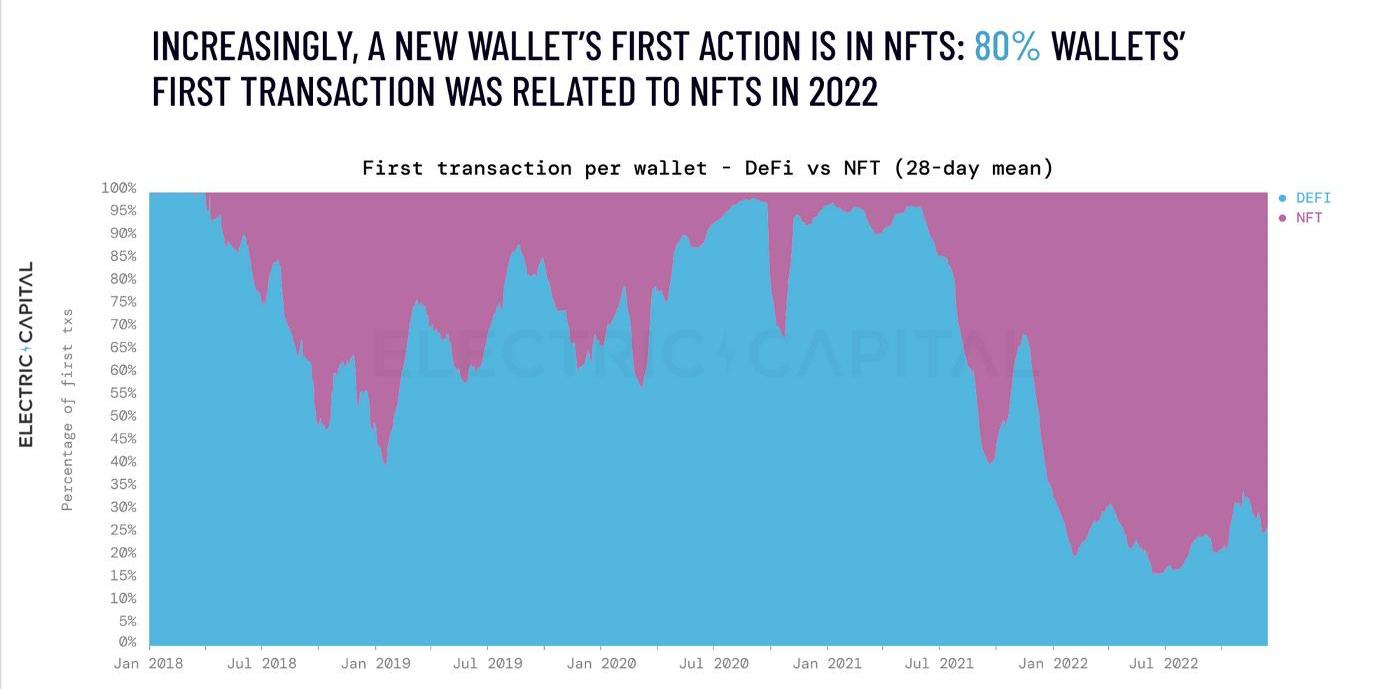

从eletriccapital的开发者报告中可以看到一个非常惊人的数据,在2022年,80%的钱包第一个交易都是和NFT相关,这可能代表一件重要的事实是,目前用户对于非托管钱包的最大需求已经主要集中在NFT身上,DeFi相对的可能更多是菁英用户的游乐场,另外,去年的文件里也指出,Apple对NFT购买的态度转趋开放,在他们的3–1–1章节中说明,他们对NFT在app内购买以及贩售等行为,如果真的实现,那届时手游版的GameFi发展性将会更大,我们在StepN上已经见证了手机链游得出圈能力,相信未来大的装置机构的进场,绝对也是一大关键,另外,Apple的VR装置目前也正在进行中,并且已经和Disney等大厂在商讨VR的内容,这一步加上NFT在苹果装置内直接购买这两个功能,势必是GameFi未来发展的一大助力。

有80%的用户第一笔在第三方钱包上的交易是和NFT相关source:Eletriccapital

结语:未来加密货币行业将不存在

这是一篇我花了许多零碎的时间写的备忘录,回过头来发现自己似乎认为每个赛道的代币经济都还有待加强,但我想这也是crypto最性感也最危险的地方,站在技术以及人性的十字路口也是中本聪给这个行业注入的基因。

还记得大约十五年前,我们会常常听到『网路业者』,但这个词汇已经在这几年慢慢的消失了,原因是因为现在网际网路已经渗透我们的生活,已经不会有任何一个行业能透脱离网路而独立存在,但是在网路刚起步的时候,其实许多人甚至觉得只有电玩等等新兴行业才会需要用到网路,区块链也一样,在最起初都是由一群对这个技术提前认识的人开始创业,进行许多『破坏式创新』,例如区块链对金融领域来说就是,许多非金融领域的人进入,让许多的金融产品,可以在一个完全自由、无需许可的虚拟空间产生交易所、期货等服务,慢慢的,会有更多有专业背景的进入这个行业,去补足在各个赛道上所需要各种服务,渐渐的区块链会变成各个需要这个技术的各行各业中的一个部门,而区块链所创造出的资产,也会慢慢的变成全球纳管的资产,继续的和这个世界去磨合。

市场为什么反弹? 我们认为自2023年初开始这一轮小牛市出现的原因主要有两点:外部原因:全球金融市场的流动性回暖;美国通胀放缓.

去年,以“Freetoown”模式一度成为?NFT?顶流的DigiDaigaku在短时间内备受关注,在它发售后的10个小时里,地板价一度冲高至2.45?ETH并在后面几天持续发酵.

我们常常会在社媒中看到诸如“牛市”、“熊市”之类的术语来描述加密市场的发展情况。这种以动物来描述市场行情究竟有什么含义?简单来说,“牛市”一词源于牛角在冲刺和攻击时的向上运动.

MarsBitCryptoDaily2023年2月1日 一、?今日要闻 数据:1月DEX总交易量达559.61亿美元,环比增长54.2%据DuneAnalytics数据显示.

当前以太坊生态系统中最大挑战之一是隐私。默认情况下,进入公共区块链的任何内容都是公开的,这不仅意味着资产和交易活动,还意味着ENS域名、POAP、NFT和灵魂绑定代币等.

GBTC为何会出现近50%的负溢价率?最近流出的加密借贷公司Genesis破产文件终于披露了一些真相.