本文要点:

BUSD的储备资金充足,资金托管安全,用户不用担心提现问题;SEC认定BUSD为未注册证券,突破了现有豪威测试的范围,或重新定义加密监管;稳定币原本应由美国财政部监管,这一监管也涉及管辖权之争;Paxos的稳定币产品矩阵中USDP和PAXG尚未受到监管打击,SEC针对BUSD实际上是针对币安。上周开始流言蜚语不断的Paxos正式面临监管机构的前后夹击。除了受纽约金融服务部调查后,Paxos被命令停止发行新BUSD代币,其又因稳定币BUSD收到美国SEC的“韦尔斯通知”,部分用户已收到重新进行KYC验证或关闭账户的通知。

一时间,稳定币被FUD情绪笼罩。对此,Paxos发言人拒绝置评,而币安则在声明中称,“BUSD由Paxos发行和拥有,它只授权其品牌。Paxos还保证这些资金是安全的,并由银行的储备金完全覆盖。”

那么,BUSD是否会出现挤兑风险?稳定币又是否应被视为证券?稳定币的监管管辖权究竟该归属哪个部门?本文PANews将为大家一一解答。

BUSD会出现提现危机?Paxos因SEC警告关闭部分账号

BUSD是由Paxos信托公司发行并托管的一种美元担保的稳定资产,供应量按1:1的比率与美元挂钩,由纽约州金融服务部监管。

Nansen数据显示,目前BUSD总市值160亿美元,排名稳定币第三,仅次于USDT和USDC。其中,币安是使用BUSD最多的加密交易平台,约90%的BUSD由币安地址持有。而在过去7天,币安净流出超8140万枚BUSD。

但NYDFS已要求PaxosTrustCo.停止发行更多的BUSD代币。根据币安的声明,Paxos将继续管理BUSD的赎回,BUSD的市值只会随着时间的推移而下降。Paxos将继续为该产品提供服务,管理赎回,并将根据需要提供额外的信息。

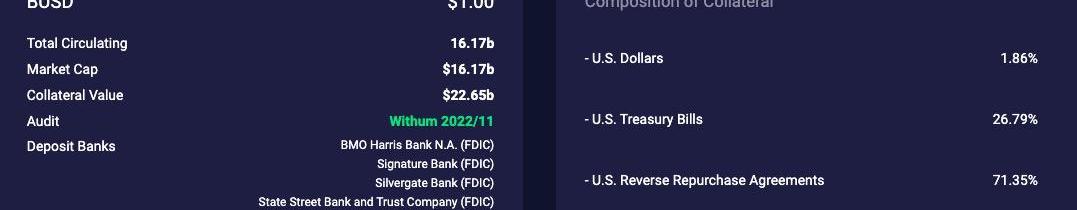

BUSD是否会出现挤兑危机?实际上,BUSD的储备资金除了少量美元现金,其他大部分都是风险较小的美国国库券和美国国债抵押逆回购协议组成。而据ChainEye数据显示,BUSD的储备净资产市值为226.5亿美金,超过今日161.7亿美元的流通量。

不过,因被认定是未注册的证券被美国SEC执法人员发出了一封名为“韦尔斯通知”的信函。作为BUSD的美元托管方和发行方,也是稳定币USDP的发行人及加密交易所itBit的幕后推手,目前Paxos已通知部分用户重新进行KYC验证或关闭账户,并在向用户发送的邮件中表示,“Paxos是一家受监管的金融机构,法律要求我们对客户有更深入的了解,以便保持准确和最新的记录。”对于那些被要求关闭账户,Paxos则表示其目前无法维护帐户,原因在于用户提供的帐户信息或帐户活动超出了该公司的风险偏好。

但Paxos仍有辩解推翻执法行动的机会。其实,韦尔斯通知是美国SEC执法部门对在美上市公司进行民事诉讼前发出的非正式提醒,一旦公司接到通知,必须在30天内进行回应和协商,包括证明为什么不应对潜在被告提出指控的论据,除非得到SEC批准延期。若执法人员依旧认定为该公司违反相关证券法规,则会向SEC建议提起执法行动,再由SEC委员开会表决是否通过。也就是说,如果Paxos不能说服SEC,要想全身而退的可能性几乎等于零难,最后往往不得不缴纳高昂罚金来“和解”。

美国SEC互联网执法办公室前主任JohnReedStark也也在推特上强调称,“在我在SEC执法部门的18年中,我不记得有任何一次我发出韦尔斯通知而没有采取执法行动。SEC的加密行动持续进行。”这意味着,SEC对Paxos的执法行动基本是板上钉钉的事情。

值得一提的是,福克斯商业新闻记者EleanorTerrett在推特上透露,在接下来的2至3周内,还会有更多的韦尔斯通知发布。哪些机构会收到通知?这吊足了加密社区的胃口。

在一些业内人士看来,SEC表面针对的是Paxos和BUSD,实际上是针对的币安。一方面Paxos发行的稳定币中除了BUSD还有另一个美元稳定币USDP和黄金稳定币PAXG,这两个都没有明确消息遭到监管。而如果切断了BUSD这个合规的出入口,就意味着阻断了币安部分合规的出入金。值得一提的是,币安从2月8日开始,也暂时暂停通过银行账户存取美元。有人解读称,这或许是一场针对币安监管的“前戏”。

对此,币安创始人CZ回应称,除了公开新闻文章外,该消息没有任何相关信息。该诉讼是在美国证券交易委员会和Paxos之间进行的。“如果”BUSD被法院裁定为证券,它将对加密行业在被裁定为此类的司法管辖区内如何发展产生深远影响。Binance将在可预见的未来继续支持BUSD。我们确实预见到用户会随着时间的推移迁移到其他稳定币。我们将相应地进行产品调整。例如,不再使用BUSD作为交易的主要货币对等。鉴于某些市场持续的监管不确定性,币安将审查这些司法管辖区的其他项目,以确保用户免受任何不当伤害。

稳定币被认定证券?或引发新一轮监管争夺战

SEC起诉Paxos违反投资者保护法的理由是其BUSD被认定为未注册证券。根据联邦证券法要求,所有证券的发行和销售,需根据其规定进行登记,除非获得豁免注册的资格。

而证券法本身对证券的定义较为广泛,主要依据于美国最高法院对1933年和1934年证券法的解释,包括股票、票据、债券、其它典型的股权和债务工具;任何形式的投资合同。作为直属美国联邦的独立准司法机构,SEC负责美国的证券监督和管理工作,是美国证券行业的最高机构,通常采用豪威测试这一有效手段判断一项发行物是否属于证券并进行监管。豪威测试适用于任何合同、计划或交易,无论其是否具有典型证券的任何特征,主要包括四个要件:是否存在资金投资;是否投资于共同事业;是否存在对投资利益的期待;是否依赖第三方的努力获得利益。

过去,不少加密项目均因非法证券发行而被SEC起诉,大部分通常选择缴纳巨额罚款与其和解。但相比其他类型的加密货币,BUSD作为锚定美元这一价值稳定资产的加密货币,并不存在投资人有收益预期的可能性,显然不符合豪威测试的特征,就算是BUSD持有者间接持有了债券这个有价证券,但他们也并未从中获益。

不过,SEC采用的豪威测试一直被认为有着一定的局限性。比如美国SEC委员HesterPeirce曾表示,豪威测试可能不适用于加密货币,SEC需要更清楚,因为很多加密资产具有自己独特的特性。所以SEC似乎正在重新定义针对加密项目的“豪威测试”。

不仅如此,从以往监管方面来看,由于稳定币因背后锚定的是法币而被视为货币,通常是由美国版“银监会”——隶属于美国财政部的货币监理署管理。一直以来,OCC对稳定币的监管较为友好,包括允许受联邦监管的银行可以使用稳定币进行支付和其他活动等。OCC代理署长MichaelHsu曾就稳定币监管的必要性表示,像监管银行一样监管稳定币发行方可以促进加密行业的创新蓬勃发展,虽然创新在不确定的环境中会茁壮成长,但坚实的基础可以提供帮助,特别是在涉及资金和信任的时候。他还敦促监管者同行不要急于对加密进行监管,需加强跨部门的努力,即使被视为“反创新者”,也不能为了“过度适应”该行业而降低监管标准。

然而,随着SEC在稳定币监管上发力,或将引发管辖权之争,而不同监管机构对加密货币的定义存在着很大的差异。此前,SEC就与商品期货交易委员会争夺加密资产监管权争论不休,双方为此还达成了一项正式协议来避免加密货币监管漏洞。

而稳定币监管方面或将引发新一轮监管拔河,比如USDT发行方Tether就分别向纽约州总检察长办公室和CFTC支付罚款来解决指控。不过,随着未来《负责任金融创新法案》的出台,金融监管机构对数字资产的管辖权长期存在的不确定性或将得到解决。

值得一提的是,SEC对Paxos的监管正引发加密社区的强烈不满,比如Messari创始人RyanSelkis发推文称:“我人生的新目标是结束GaryGensler的生涯,让他成为拜登连任失败的原因。我将与Brian、Jesse以及其他数十人一起,他们花了10年时间,让美国处于主导地位,赢得下一个主要的技术前沿。我将花费我所拥有的每一分精力、金融和资本来打击加密货币的道德败坏和腐败的敌人。明智的监管很重要。事实上的禁令将遭到无情的打击。”

Blur前两天直接向OS宣战,传达了两点:建议项目方可以屏蔽掉OS以获得更高权益;同时也欢迎OS和解,解开封锁,大家共赢.

去年年底,Sushi新任“主厨”JaredGrey首次向外界披露了Sushi所面临的严峻财务状况.

美国财务顾问的资本配置决策对于加密货币等新兴资产类别至关重要。财务顾问控制着超过20万亿美元的财富——大约占美国所有财富的一半——并在教育消费者和机构了解市场方面发挥着关键作用.

“NFTfi”,即DeFi解决方案与NFT用例的结合,是目前加密经济中增长最快的领域。这一领域已经有非常多的项目可供探索,要想知道从哪里开始可能会让人眼花缭乱.

大多数关于帐户抽象的文章都很糟糕如果你正在阅读本文,你很可能已经阅读了一些便于理解帐户抽象的文章。你可能会同意99%关于帐户抽象的帖子都非常烂.

MarsBit日报| MarsBitCryptoDaily2023年2月15日 一、?今日要闻 福克斯高级记者:美SEC希望“切断”所有形式的加密货币据FOX商业网络(FBN)高级记者Charl.