crvUSD能否扛起去中心化稳定币的大旗

注:本文主要介绍去中心化稳定币crvUSD,不作任何投资建议。

稳定币于加密市场的重要性不言而喻,在过去的两年间,稳定币总市值从60亿美元增长到了22年5月的峰值188亿美元,而后缓慢下降至目前的133亿美元。相较于加密总市值和defiTVL的波动而言,稳定币的市值变化较为平缓。然而在相对平缓的数据变化背后却暗藏着许多轰动一时的事件:UST的崛起与崩盘、TornadoCash被制裁、USDC的脱锚风波、BUSD被SEC叫停等,无一不牵动着整个加密市场的神经。

(稳定币市值与defiTVL变化,资料来源:defillama)

Curve原生稳定币 crvUSD或将于下月推出:8月31日消息,Curve 创始人 Michael Egorov 在社群表示,Curve 原生 Stablecoin crvUSD 有可能将于下月推出。此前 Michael Egorov 曾表示 crvUSD 将在今年年底前早些时候推出。目前团队尚未公布 crvUSD 的详细信息。[2022/8/31 12:59:43]

参照金融学中的“三元悖论”,稳定币也被认为也存在“不可能三角”,即:价格锚定、去中心化、资本效率三者不可能同时实现。稳定币通常会在上述三个目标中实现两种或者各满足一部分,大致可分以下三类:

中心化稳定币:中心化实体发行,与美元保持1:1兑换,如USDT、USDC、BUSD等;

部分去中心化稳定币:智能合约控制,通过链上资产抵押铸造,如DAI、FRAX、crvUSD、GHO等;

Curve(CRV)已上线Aave V2:12月28日早间,Curve Finance官方发推宣布,Curve(CRV)已上线Aave V2。[2020/12/28 15:50:29]

完全去中心化稳定币:智能合约控制,完全由去中心化资产支撑,如UST、LUSD、sUSD等;

(货币政策的不可能三角,资料来源:wikipedia)

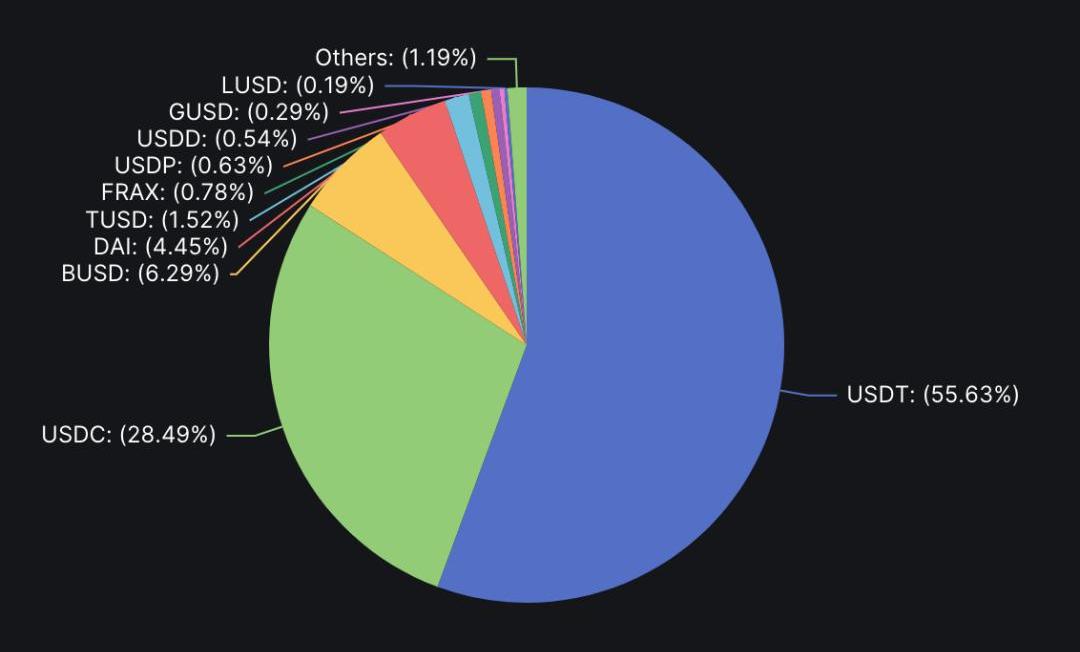

从市场组成上来看,目前中心化稳定币占据了93%以上的稳定币市场,去中心化稳定币自从UST崩盘后增长便陷入了停滞,目前占据约7%?的市场份额。

WETH将分配给Pickle参与者,取代sCRV:Pickle Finance发推宣布,根据通过的PIP-14提案,WETH将分配给Pickle参与者,取代sCRV。在新的WETH质押合约当中,PICKLE质押参与者将需要取消原有质押并重新质押他们的PICKLE。从Pickle Finance界面上看,虽然目前仍有sCRV质押选项,但是已经表明“不推荐”。[2020/10/29]

(稳定币市值分布,资料来源:defillama)

目前去中心化稳定币的困境主要在于两方面:流动性规模不足导致缺乏广泛的使用场景以及超额抵押率导致的资本效率低下。Curve于2022年11月发布了去中心化稳定币crvUSD白皮书,对去中心化、价格锚定、资本效率三者之间的抉择做出了新的平衡优化,有望扩大去中心化稳定币的应用。

一、crvUSD机制

AOFEX于9月3日上线ANKR、BNT、WNXM、CRV:据官方消息,AOFEX交易所于9月3日正式上线ANKR、BNT、WNXM、CRV并已开放充值,16:00开放ANKR/AQ、BNT/AQ交易对,17:00开放WNXM/AQ、CRV/AQ交易对。

BNT(Bancor)是为小市值代币提供流通性的系统;WNXM(Wrapped NXM)是基于以太坊实现风险共担的DeFi平台;CRV(Curve)是基于去中心化自治平台Aragon框架的治理代币;ANKR(Ankr Network)是一个分布式计算平台。

AOFEX是数字货币金融衍生品交易所,旨在为用户提供优质服务和资产安全保障。[2020/9/3]

1.清算机制

在目前大部分的抵押清算机制中,当抵押物价格快速下跌时会引发全面清算,容易导致坏账风险和较大的清算亏损。crvUSD?引入了一种创新的清算模式:借贷流动性自动化做市商算法?Lending-LiquidatingAMM,是crvUSD最大创新之一。

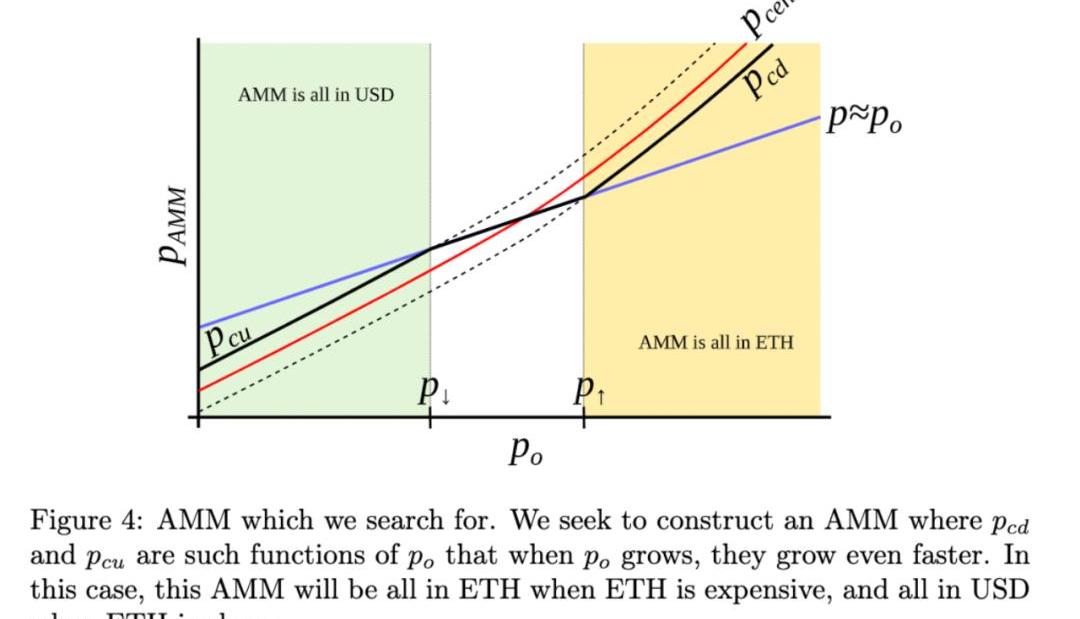

LLAMMA的核心思想在于构建了一个“持续清算”和“持续去清算”的AMM策略。当抵押品价格波动时,LLAMMA会自动在抵押物与稳定币之间进行头寸转换。比如?LLAMMA观察到该抵押品的价格正在下跌,它会自动将抵押物的头寸逐步转换为crvUSD。同样的如果价格回升,LLAMMA会自动将头寸转换回抵押物。因此,LLAMMA不是瞬时清算,而是在连续范围内平稳发生,能够在不产生坏账的情况下降低清算风险。

(资料来源:crvUSD白皮书)

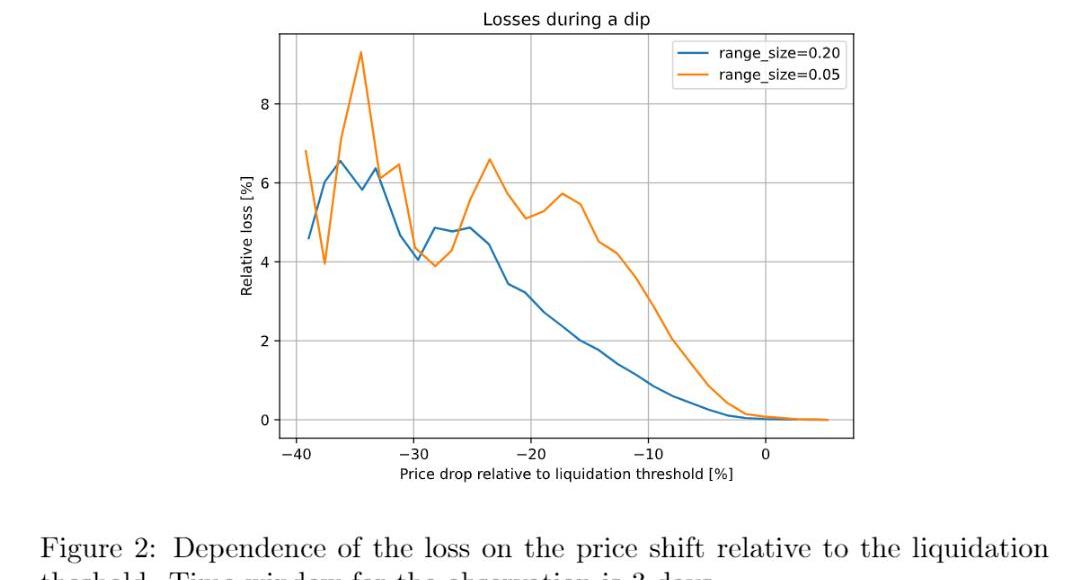

根据Curve公布的测试结果来看,当3天内价格波动低于清算阈值10%时,仅损失了1%的抵押品。

(资料来源:crvUSD白皮书)

2.价格锚定机制

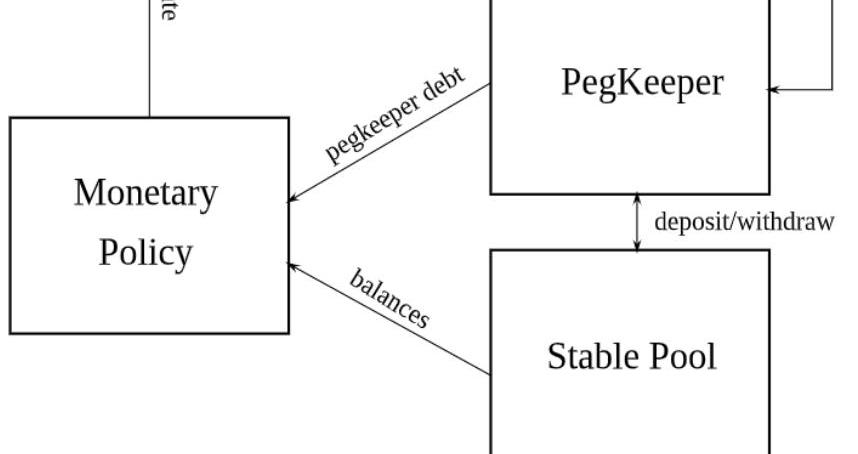

crvUSD采用了算法市场操作机制?AutomaticStabalizer来维持crvUSD的价格锚定。这种机制下,将允许在没有大的PSM、对第三方套利者的依赖、信贷、部分准备金制度等情况下维持价格锚定。当市场价格高于锚定价格时,将会通过?AutomaticStabalizer铸造crvUSD直接存入Curve的流动池中增加流动性供应,直至crvUSD回到锚定价格;当市场价格低于锚定价格时,会从流动池中取出crvUSD并销毁,从而减少crvUSD的供应量;

(资料来源:crvUSD白皮书)

3.低费用互换

crvUSD的另一个关键特征是,每种特定形式的抵押品都充当其自己的可公开交易的AMM。每当在LLAMMA中存入一个新的抵押品,就会创建一个与crvUSD配对的新的流动性池,因此可以通过crvUSD在更广泛的代币之间实现低费用互换。

二、总结

虽然尚未公布crvUSD?具体支持的抵押品类别,不过从其GitHub的?ControllerFactory?中可看到,该系统能支持任意数量的抵押品配对。这意味着crvUSD的去中心化程度是根据其抵押物的选择范围动态变化的;

Curve本身作为最大的去中心化交易所之一,天然的能够赋予crvUSD充足的应用场景,以crvUSD为广泛资产低费用互换的桥梁,可能会让crvUSD成为defi中利用率最高的稳定币。同时crvUSD潜在支持的抵押物包括了Curve上的头部LP,较其他的去中心化稳定在资本效率方面有明显的优势,在以太坊上海升级完成后这一优势可能会逐渐凸显;

综上,crvUSD通过在去中心化、价格锚定、资本效率三者之间动态平衡优化,有望成为defi中使用率最高的去中心化稳定币。

标签:USDCRVVUSD稳定币trustwallet支持usdt吗CRV币现在入手还可以买吗VUSD价格香港稳定币cnhc

对于加密原住民来说,钱包安全一直是令人头疼的问题,丢失私钥、助记词,丢失资产,无法授权等都会导致用户失去对自己资产的所有权;而对于加密新人来说,很难同时弄清这些不同的概念.

事件 北京时间3月10日凌晨,硅谷银行宣布大规模再融资引发市场担心其流动性和资产负债表状况,股价跌超60%,进而波及整个美国银行板块和美股市场,富国和美国银行跌幅都在6%以上.

?Arbitrum空投带来的财富效应,让获得的社区用户为之狂欢,也让错过的用户为之懊恼,于是开始纷纷寻找下一个未发币的项目,希望下次空投时能有资格.

加密银行业务一团糟,FTX?交易所的暴雷导致两家受美国监管的银行遭受破坏性挤兑。其中,SilvergateCapital?Corp.不得不亏本出售资产以偿还存款人和贷款人,SilvergateB.

关键要点: 比特币和以太坊正在形成强大的价值网络。更重要的是它们组成了加密货币的信任基石,这也意味着其依附于价值网络的稳定币项目有坚实的资产支撑.

?01? 什么是Token和Token经济学过去几年,Token经济学,逐渐称为一个流行的术语。Token经济学由Token和经济学两个词构成,顾名思义则是关于?Token?的经济学规则.