首先,我将介绍作为跟踪流动性池表现指标的隐含波动率,这与个人投资者在决定提供流动性时参考的典型APY指标相对应。简单起见,我将专注于恒定函数做市商,如UniswapV2。大多数个人投资者通过APY来衡量流动性池的表现。新项目喜欢宣传其高达两到三位数的收益率来吸引流动性,然而,这是判断流动性池表现的错误指标,因为这没有考虑到波动率。

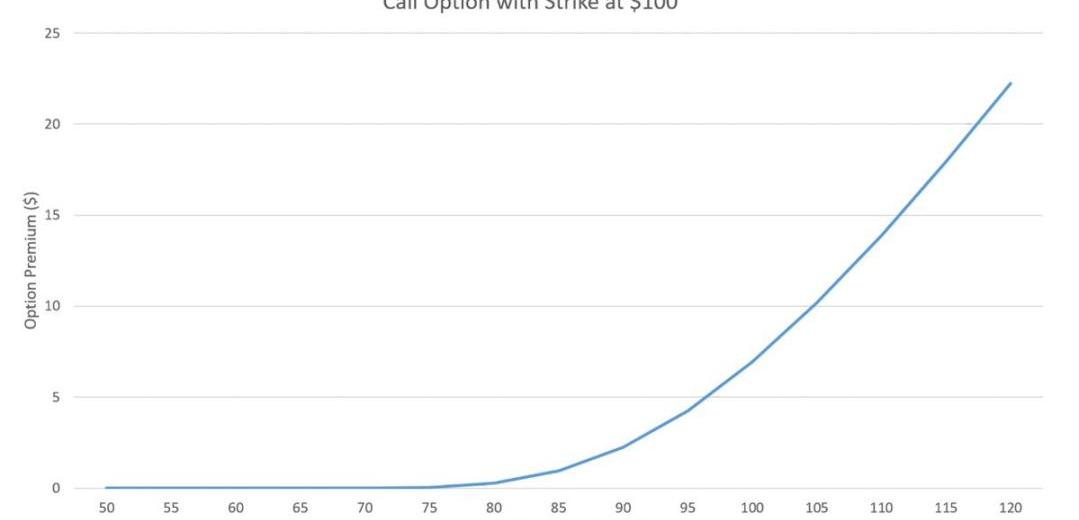

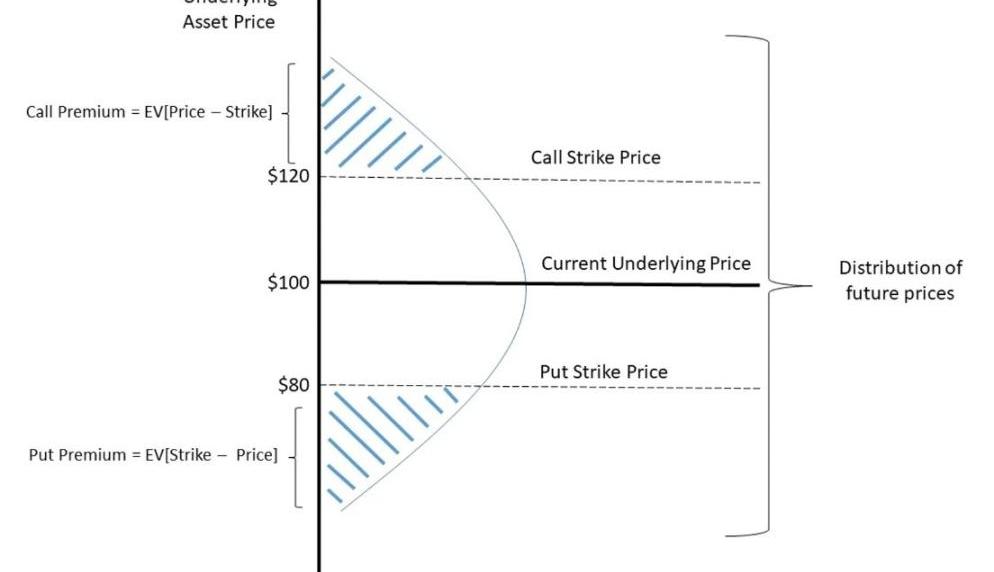

为了理解流动性头寸与期权类似的原因,让我们来看看传统金融的期权操作方式。期权是一种合约,买方有权在到期日之前或当天以预定价格购买或出售资产,但这并非是强制性的。当标的资产价格变为货币时,期权获得巨大价值的可能性被称为期权性风险,这就是为什么在判断期权作为投资的潜力时,期权的价格是一个无关紧要的指标。

观点:USDC不会像UST归零,Circle损失可能仅有1.98亿美元:3月11日消息,DeFi研究员Ignas发文表示,USDC似乎处于恐慌状态但不会像UST那样归零,Circle已澄清持有的现金数量,现在仅8.2%(400亿美元中的33亿美元)被困在硅谷银行,但并不意味着钱没有了,如果按照美国联邦存款保险公司94%的预期支出,Circle的损失可能仅有1.98亿美元(实体在美国联邦存款保险公司“预付股息”流程下可以立即获得62%的余额支付并能通过最终支付恢复94%资金)。

此外,Circle超过75%的资产属于到期日为3年或更短的短期美国国债投资组合,这意味着缺失的漏洞将在几个月内由利息支付填补。USDC脱锚主要因为3个原因:1、Coinbase停止USDC-USD赎回,因为银行周末不上班;2、USDC在流动性低的现货交易所被清算(因为抛售扩大);3、币安关闭BUSD-USDC转换。当银行下周开门营业时,USDC的1:1赎回将继续进行,美元锚定也将恢复挂钩。[2023/3/11 12:57:24]

观点:知名空头预计标普500指数还会再跌700点:5月4日消息,根据Strategas Research Partners的技术和宏观研究团队,在标普500指数2022年已经走低13%之后,未来几个月有进一步下跌的危险。该机构以Chris Verrone为首的团队正在密切关注向3500-3700区域下跌的风险。该区间包含了标普500指数的200周移动均线,以及从2020年大流行病期间市场底部开始的整个涨幅的中点。摩根士丹利的Mike Wilson呼应了这种悲观情绪,他预计标普500指数将至少跌至3800点,最低有可能跌至3460点,比周一收盘低接近700点。 (金十)[2022/5/4 2:48:47]

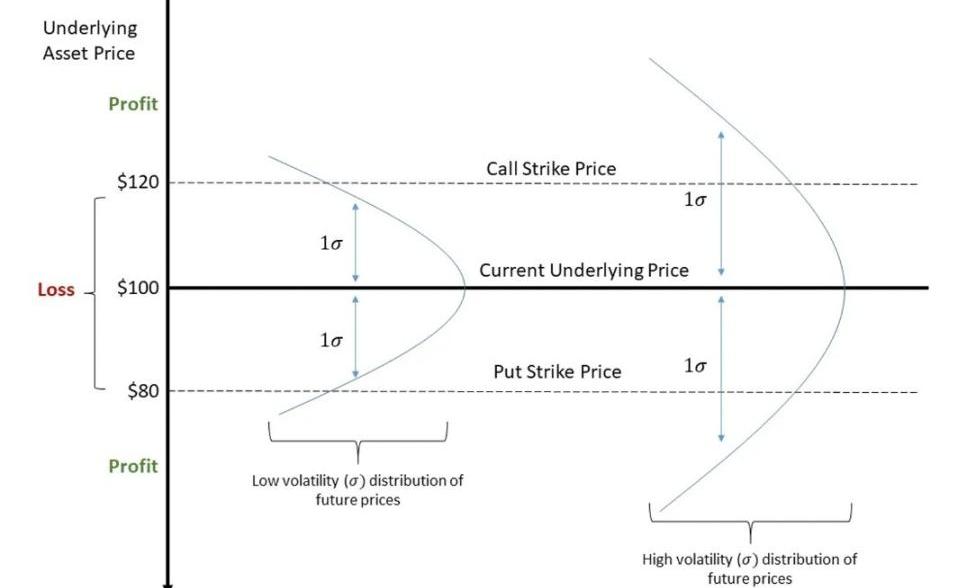

相反,最重要的指标是期权到期时实值期权的概率。在某种假设下,这一概率可以用资产的波动率来衡量。在传统金融中,BlackScholesModel是最常用于期权定价的模型。对BSM的解释超过了本文的范围。从本质上讲,BSM模型确定了驱动期权价格的标的资产和期权合约的特征。它最重要的推断是标的资产的波动率是决定期权价值的最重要因素。因为波动率越大,期权到期时赚钱的可能性就越大。

观点:一个部门对比特币的看法并不能反映高盛的态度:高盛前投资银行家、加密矿业公司Luxor pool现任高管Ethan Vera称,一个部门对比特币的看法不一定反映该银行的态度,高盛的战略投资部门与财富管理部门“完全独立”。我认为在比特币方面,高盛比其他大多数银行都领先。此前消息,高盛财富管理部门表示,比特币不是“适合我们客户的投资”。

注:高盛财富管理部门此前曾表示,比特币不适合推荐给客户。(福布斯)[2020/6/6]

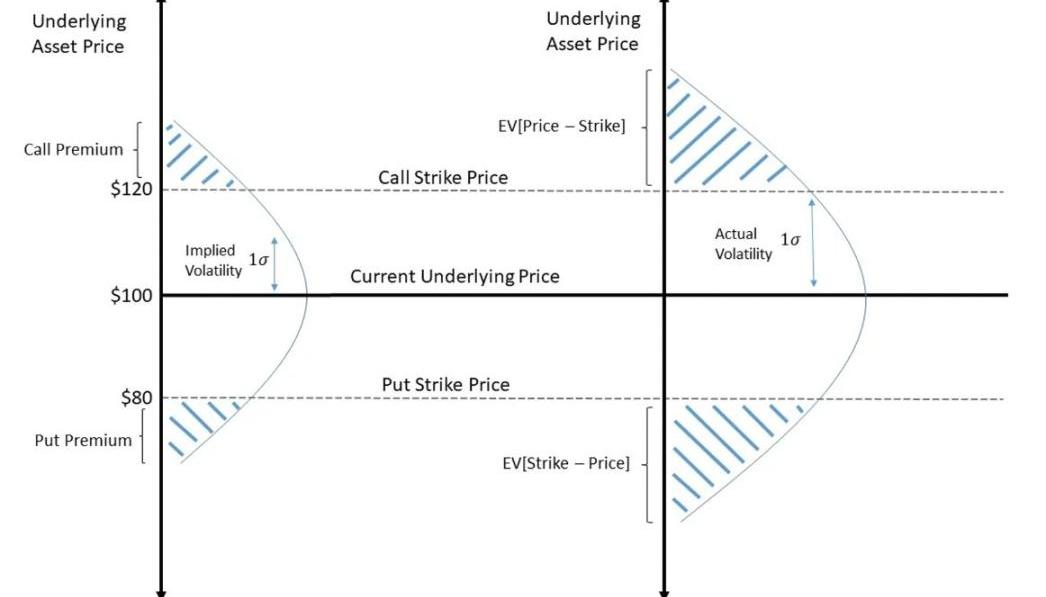

就隐含波动率而言,价值是指权利金所隐含的波动率。在无套利原则下,权利金应该被正确定价,一个追求利润的交易者会假设期权的权利金要大幅高于或低于均值价。

声音 | 李笑来会客录音主要观点:不要盲?的相信“价值投资”:7月1日晚,李笑来会客内部语音遭泄露,在币圈社群疯传。在网传文字版中,李笑来怼遍了币圈大佬,其言论包括:量子链是空气币、NEO是个傻*项目、孙晨宇是个子、赵长鹏人品不好,不懂技术还跟徐明星也有黑历史等等。后李笑来团队也公开其录音中李笑来对于币圈现状和投资的看法,其观点包括:1.不要盲?的相信“价值投资”;2. 散户最?*;3. 不看好ETH,但是ETH成功了。看好EOS,EOS会更成功的;4. 流量+技术是关键,不做中间环节;5. 对那种概念的多中?化交易所不感冒;6.把底层?户连接起来,才是最?逼的社群;7. 不管是投机还是投资,赚到钱的才是成功;8.不仅要做第?,?且要加快加速度。[2018/7/4]

也就是说,相对于标的资产在整个期权有效期内将实现的实际波动率而言,期权的隐含波动率过高或过低。实际波动率被称为期权实际波动率或RV。对这种实际波动率的一个估计通常是资产的历史波动率。还有很多其他方法来估计波动率,譬如,相对于市场预期,能够预测宏观经济或某些事件。

重点是,在期权交易时,相对于实际波动率的隐含波动率才是最重要的指标。鉴于确定期权价值的最佳方式是资产的预期波动率,聪明的交易员可能会寻求只交易由期权权利金所隐含的波动率。

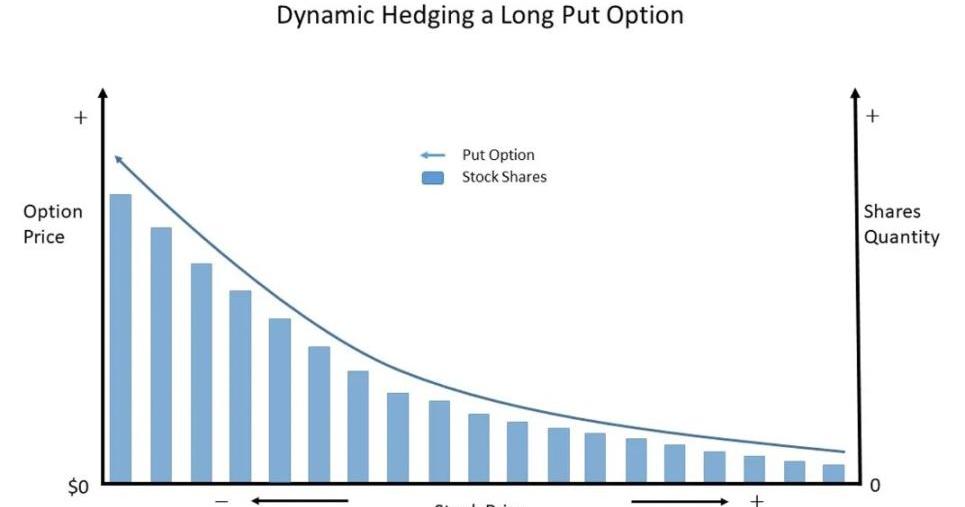

只要历史波动率低于他卖出期权时的隐含波动率,或者历史波动率高于他买入期权时的隐含波动率,那他就会盈利。做到这一点就是通过Delta对冲策略来对冲标的资产价格变动的影响。期权的Delta是指期权价格相对于标的资产价格变化的变化。重点是买入或卖空标的资产,其数量与期权的Delta值相反,以对冲价格的变化。

这样一来,期权交易商仍然会存在受期权波动率影响的主要风险。然而,当标的资产价格变化时,期权的Delta值也会发生变化。这种风险被称为gamma风险,这是期权价格相对于资产价格的二阶导数。

因此,为了解释gamma风险,期权交易者会进行动态对冲,尤其是对冲基金和做市商。也就是说,每当标的资产价格发生重大变化时,它们就会持续重新对冲其Delta风险。一段时间后,它们调整与标的资产的对冲以匹配新的Delta。这就导致了这样一种情况:当标的资产价格上涨或下跌时,期权交易者必须买入更多的标的资产以保持Delta中性。

动态对冲的目标是在相反方向上重复期权的Delta回报,以对冲标的资产价格涨或跌的风险。因此,期权交易者只存在波动率风险,譬如BSM模型中定义的Vega风险。

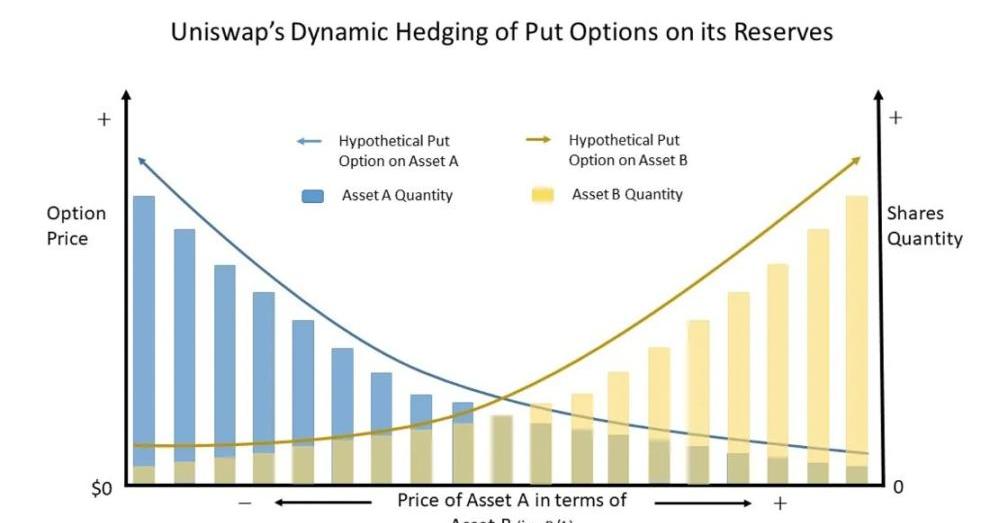

如果你是一个敏锐的观察者,你会意识到每当基础资产价格发生变化时,Uniswap都会动态地对冲流动性池。当价格上涨或下跌时,Uniswap会对流动性池的交易对资产分别进行增减。

因此,Uniswap算法通过动态对冲,重复其持有的储备资产的多头看跌期权的负Delta,其运作方式是通过激励外部交易者通过与其他交易所的价差来调整储备数量。

在下图中,当资产A的价格下跌时,Uniswap增加对资产A的多头敞口,以对冲资产A的假定多头看跌价值中不断增加的Delta值。当资产A的价格下跌时,资产B的价格上升,反之亦然。

由于Uniswap是动态对冲其资产储备的假定看跌期权多头的风险,那么它基本上总会进行相反的交易。因此,在任何时间,Uniswap都持有其资产储备的看跌期权头寸。当流动性提供者向一个池子中增加流动性时,他们就会存在内嵌于流动性池的空头期权风险。与传统的期权相比,这些期权非常独特。

随着比特币NFT协议Ordinals的火爆,整个比特币NFT市场开启了新一轮的竞争。作为首批能够生产比特币序数的区块链之一,Stacks从中获益颇丰。在过去的十多天里,其代币STX价格翻了两番.

受?Arbitrum?“撒钱”刺激,业界的空投热情再次被点燃,而?ZKRollup?系Layer?2们则成为了所有羊毛党们关注的焦点.

前言 Web3是一个快速发展的领域,用户可能会快速地从一个应用转移到另一个应用,与这些应用相关的加密货币和代币的价格也可能非常不稳定.

全国政协十四届一次会议于2023年3月4日在北京如期召开,会期为期十天至3月13日。作为观察全年经济发展的重要窗口和指标,每年的两会无疑受到广泛关注.

原文作者|Korpi 原文编译|白泽研究院 Arbitrum最近火了!凭借着价值>10亿美元的$ARB空投,大量资金将涌入其生态系统项目,使得流动性“水涨船高”.

重点概括: 生成式人工智能是一种用于生成人工内容的人工智能技术。Web3中的人工智能应用包括在游戏中部署数字收藏品、NFT、资产创建和软件开发等方面.