近段时间全球金融市场都不怎么太平,而近年长期与美股强相关的比特币却罕见“脱钩”。有家分析显示比特币与美股的相关性触及20个月低点,走出了“一枝独秀”的独立行情。

目前大部分观点认为这与硅谷银行暴雷引发的一系列银行业危机有关,加密意见领袖更是称银行业危机将成为牛市的导火索,或许一切并没有那么简单……

?01?

银行暴雷:无处安放的财富

欧美银行连环倒闭带来的银行业危机,是引发全球轰动的年度大事件,想必早已路人皆知。

刚刚接连倒闭不久的资产规模达2090亿美元的硅谷银行、资产规模达1100亿美的签名银行是美国有史以来的第二、第三大银行倒闭事件,紧接着火又烧到了欧洲,全球第五大财团、瑞士第二大的瑞士信贷银行暴雷。

墨西哥亿万富翁:建议立即购买比特币:11月26日消息,墨西哥亿万富翁Ricardo Salinas Pliego发推建议投资者“立即购买比特币”。他在推特上发布了一份美联储资产总值的周线图(不包括整合带来的损失),该图表已于11月18日更新,显示总资产超过8.67万亿美元。Ricardo配文:“美国看起来越来越像其他不负责任的第三世界国家了,看看伪造货币的规模。现在就购买比特币。”

据悉,Ricardo Salinas Pliego是墨西哥第三大富豪,估计净资产为154亿美元,长期以来一直是比特币的坚定支持者。去年11月,他曾宣布将其投资组合的10%投资于比特币。(Bitcoin.com)[2021/11/26 12:34:33]

尽管银行倒闭不是什么新鲜事,单单美国从2000年起就有至少500家银行倒闭,但一个月内几个体量不算小的选手接连密集暴雷算是及其罕见的,这几周银行业发生的一系列危机给整个金融市场都蒙上了一层难缠的阴影。

动态 | 比特币当前算力为74.47EH/s 24h涨幅2.02%:据Bitinfocharts数据,当前比特币算力为74.471EH/s,24h涨幅2.02%;全网难度为9.99T,预计在7天6小时后难度将升高8.24%至10.81T;比特币未确认交易笔数为1944,未确认交易处于低位。[2019/8/11]

过去两周,谷歌趋势数据显示,人们对美国银行业危机的兴趣大幅上升,与“银行危机”、“银行倒闭”和“银行倒闭”等搜索词相关的查询急剧增加。

或许对于大部分人来说,不论是恶性通胀、金融风暴、加息加到爆也好,作为最安全、可靠的财富托管机构,至少像数百年来的银行家极力维护渲染的令人安心的“高大”形象那样,银行倒闭这种事是怎么都不应该发生的,这一切都令人如此猝不及防。

动态 | 美国退休人员协会:比特币主要被\"罪犯\"使用:美国退休人员协会(AARP)在其网站上发表了一篇措辞尖刻的文章,称比特币的定义很奇怪。在名为“用这个术语表提高你的金融素养”的幻灯片帖子中,对于比特币和区块链在各自幻灯片中的描述,有一种强烈的蔑视,而“新兴市场”和“交易所交易基金”等其他术语则使用常规的金融语言进行定义。该文章写道:“比特币:一堆犯罪分子、理想主义者和投机者都认同的一堆计算机代码值‘真’钱。可悲的是,它的实际货币价值波动很大,使得它除了对罪犯、理想主义者和投机者来说是不切实际的。”[2018/10/15]

“钱总是流向安全、有利的地方”是千古不变的法则,君子不立危墙之下,没有人愿意自己的资产受到任何损失,哪怕是流动性的损失。

亿万富翁Mike Novogratz:比特币只是一种实验货币:据hacked.com消息,Bitcoin.com周六发布推文称,比特币是最古老的加密货币,白皮书发表于2008年,并在2009年1月被开采。另一方面比特币是一种实验货币,并且只在现有模式下运行了两年。然而前高盛集团伦敦分公司副总,亿万富翁Mike Novogratz做出了回应,他表示比特币核心是BTC,是一种价值储存手段,是数字黄金。但是与比特币的市值相比,比特币现金的市值相形见绌。比特币的但是如果一个货币想成为支付货币,就必须要有稳定的价值。所以为什么要买入比特币现金?[2018/5/8]

全球储户们都或多或少开始担忧自己的存款纷纷挤兑,这令本就因为大环境恶化承压的银行业雪上加霜,特别是欧美中小银行尤为严重,这便是当前银行业的现状。

赵东:比特币现在是秋天,是反弹不是牛市:赵东转发“谷歌搜索量下降,钱包数量增速降低”的微博并称:熊市已来,不要幻想,现在是秋天,是反弹不是牛市,就像秋老虎不是夏天。冬天的冷,大部分新韭菜是没体会的。至于这个看法,是否正确未来才知道。[2018/5/7]

当下人们开始更多的以安全为前提的资产配置,出于鸡蛋不放在同一个篮子里的考虑,部分资金被分散配置到了一些避险资产当中,这就推动了黄金和比特币的飙涨,这也是为什么很多人说比特币的避险属性开始显现了…

?02?

比特币的避险属性开始显现?

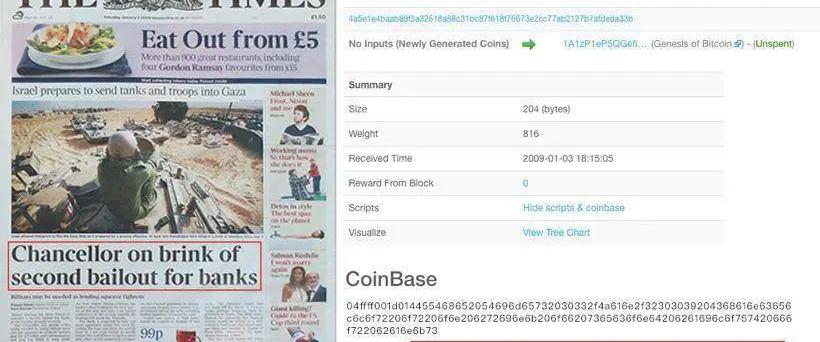

2009年1月3日,中本聪在比特币创世区块上留下了这样的一句话“TheTimes03/Jan/2009Chancelloronbrinkofsecondbailoutforbanks”,这正是《泰晤士报》的头版文章标题。

没错,与当前的情况如出一辙,正是上一次银行业风雨交加的那个夜晚,美国第一大银行倒闭案2008年的华盛顿互助银行破产事件发生之后,比特币带着“自由拯救银行”的使命诞生了。

当时根据中本聪发布的比特币白皮书,人们看到了一个针对银行控制货币供应滥发和随意政策带来的恶果并保护个人资产神圣不可侵犯的一个解决方案,也有人认为它是人类史上最大的社会实验。

比特币的避险属性一度有所争议,很多人认为比特币波动巨大,是风险资产,并不能够避险,因此它不是避险资产,因此我们看到很长一段时间以来,比特币一直跟着美股波动,甚至人们开始认为比特币为首的加密市场已经沦为“美股加密板块”。

其实过去我们之所以一直没有看到比特币的避险属性显现,主要原因有两点:

其一,比特币的体量相对于黄金来说还是太小,导致容易波动。

其二,比特币的避险属性目前来说是有条件的,并不是所有风险“通杀”,而是针对相关性强的恶性通胀、传统金融系统滥用中心化地位带来的风险。

此次欧美银行业危机,让人们重新意识到了比特币正是一剂“良药”,于是它顺利成为了一部分传统资金的避风港。近日,Coinbase在一份报告中表示,在美国银行业近期动荡之后,加密市场的中长期前景已得到加强。

加密资产表现出一定的弹性,部分原因是技术原因,但也因为越来越多的人现在认识到了替代传统金融系统固有故障点的基本价值主张。?报告称,开放区块链和透明智能合约背后的技术与导致本周美国银行业出现动荡的不良风险管理做法形成鲜明对比。

这支持了数字资产作为现有金融系统中出现的故障点的替代方案和可行解决方案的论点。

与此同时加密市场场内的美元稳定币也因为银行业危机躺而导致严重脱锚美元,令场内资金业感到了不安,比如头部加密平台原本设置的10亿美元行业复苏计划的剩余资金将从稳定币转换为比特币等原生加密资产。一石激起千层浪,一部分场内不安的美元稳定币也换成了更具有“反脆弱性”的比特币。

至此,人们看到了比特币的避险属性的显现,不论相对于场内还是场外财富。

?03?

或许并没有那么简单

尽管比特币越来越主流、体量越来越大,也越来越多KOL加入积极看好的行列,乐观的认为银行业危机后就是比特币熊市的转折点,开启避险属性的比特币牛市就要到来了,但是,理性告诉我们或许没有那么简单。

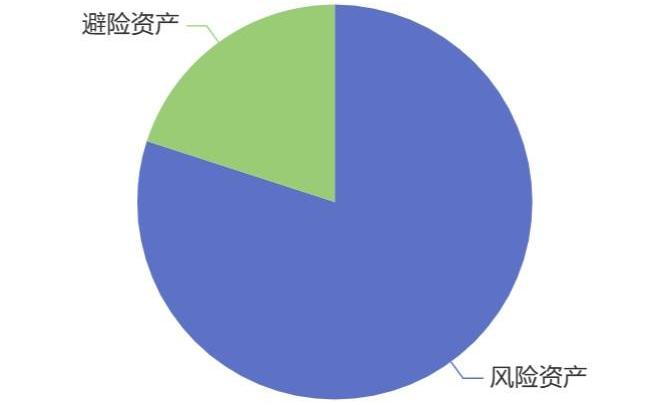

比特币作为资产,实际上不止一个属性,作为数字黄金,它是有避险属性,也有一度作为投机性的风险资产或另类资产属性,事实上这两类属性是有所冲突的。

当风险偏好情绪高时,波动大且极具投机性的比特币成为一种良好的标的。同理,当前推升比特币正是银行业危机带来的一种微妙的避险情绪。然而,市场情绪向来都是随风而动,依然容易被监管政策、利率等大环境所左右。

再者,当前比特币的两种属性如果有一个比例的话,避险资产与风险资产是按照二八定律的2:8概率很高。也许有一天,会倒挂成8:2,但至少在目前,对于八成配置比特币的资金来说它可能就是作为一种风险资产来配置的。

理性的说,我们无法通过一时的市场情绪来断定牛市就此开启。

?04?

小结

Banktheunbanked,unbankthebanked,这是一个应该把自己的钱放在别人口袋里还是放在自己口袋里的故事。

注:原文来自@Bonecondor?推文,MarsBit整理编译。币安遭CFTC诉讼一事,有很多关键点需要关注.

???Myria是一个将游戏平台与应用程序、工具和扩展基础设施相结合的全面的Web3游戏区块链生态系统.

以太坊的后向不兼容的Shapella硬分叉或上海升级,预计将在八天内发生,将允许用户提取他们的“质押以太币”.

Web3的未来将会是一个多链世界,大量模块化和单体区块链共同构成整个生态系统。不过,当前用户在进行多链间操作时体验并不流畅,例如用户在以太坊上的资产必须要经过跨链转移才能在Arbitrum上使用.

RDNT将于一小时后于Binance创新区上线,下面从四个方面介绍下新项目,如何打破流动性割裂?如何掌握定价权?飞轮效应如何?如何背靠ARB吃透L2资产交互爆发期的红利? ①项目简介 主打借贷的.

在加密货币领域,用户不能为同一个钱包地址设置多个私钥,也无法修改私钥。因此,如果私钥丢失,不仅会造成钱包资产丢失,该钱包也将永远无法再被使用,只能作废.