上海升级后,以太坊质押协议赛道发展前景的确定性增强,然而市面上存在的各种LSD协议都有着明显的缺陷,无论是pooledstaking方式还是centralizedexchanges方式,用户的资产都是半托管甚至是全托管的,用户无提款key/验证key,存在系统性的安全风险。

近期发生的lido的节点运营商RockLogicGmbH出现了惩罚slash,好在发现的比较及时,可以把风险控制住。但其中蕴藏的风险也正可以通过这次事件初见端倪。

Todd老师一篇推对市面上所有不同的以太坊质押类型进行了分析,并着重通过掌管质押命脉的两把钥匙——验证key和提款key,来分析不同项目的风险。

LSD稳定币协议Prisma Finance已支持cbETH作为抵押品:7月13日消息,LSD稳定币协议Prisma Finance已支持cbETH作为抵押品,用户可通过抵押cbETH获得原生超额抵押稳定币acUSD,同时cbETH的质押收益可通过自偿还机制偿还借入的acUSD,逐渐降低清算比率并平衡借贷利率。[2023/7/13 10:52:18]

唯一可以自己掌握自己命运的质押方式只有两种。

那就是solohomestaking和stakingasaservice两种方式。

对于一般用户而言,solo的难度和耗费的精力太过巨大,甚至相对于资金规模来说也没有这个必要。剩下的就只有一种——stakingasaservice了。好处就是自己掌握两把钥匙——验证key和提款key。但缺点同样明显,没有LSDToken(流动性质押代币)。这也造成了用户质押完后就没事做了,无法参与defi的搭乐高游戏了,这一点对于很多人来说是无法接受的,虽然安全,但毫无乐趣。人一辈子图的啥,啥钱不钱的,乐呵乐呵得了~

Pendle已重启AURA LSD资金池:金色财经报道,Pendle在社交媒体上发文表示,Pendle已重启AURA LSD资金池,所有新的Aura资金池的投票现已开放,激励措施已于北京时间今日8:00上线,vePENDLE持有者已可投票赚取奖励。

Pendle团队称通过调查未发现在Balancer池中有任何漏洞,同时建议用户将流动性和持仓从旧的Aura资金池迁移到新的Aura资金池。[2023/4/28 14:31:47]

但随着ether.fi项目的出现,LSD赛道格局有可能得到改变。

ether.fi解决的最大痛点:目前有可能是市面上唯一一个在用户掌握私钥的前提下代理质押给节点运营商赚取收益的具有LSD代币的项目。

关键点:1.用户掌管私钥,没有人能拿走你的资产或者对你的质押行为唧唧歪歪,这一点kraken已经被锤,coinbase具有不确定性。还好上海升级后的几天时间里,没有爆出什么私钥被盗,用户资产被挟持的事件发生,但ether.fi的CEO认为还需要观察几个月才能确定是不是真的没有这个雷。

LSDx Finance上线ETHx:4月6日消息,全LSD超流动性协议LSDx Finance宣布ETHx上线,该产品以ETHx的代币形式覆盖一篮子的LSD资产,旨在分散风险的同时提升收益率,现由ETH、stETH、fraxETH、rETH四个代币资产组成。[2023/4/6 13:48:30]

2.用户资产通过ether.fi交给节点运营商,协议方和节点运营商共同收取10%的reward收益并且平分,这一点与lido没有什么不同,收费角度比rocketpool的15%略好,但rocketpool的优势在于节点运营商的permissionless的特点,去中心化程度比lido更为优秀。

3.LSD代币。从方便性来说,有LSDtoken的项目在defi的集成性那绝对是具有统治力的,也为用户退出提供了多一条的方式。

LSD协议unshETH在以太坊和BSC上推出v2版本,当前TVL已超2600万美元:金色财经报道,LSD协议unshETH日前在以太坊和BSC上推出v2版本。新版本包括为不同LSD Token设置风险隔离机制、新增多签和Timelock功能、以及启用首个上海升级后LSDfi产品vdAMM。vdAMM可将unshETH转换为AMM池,允许用户访问unshETH中的深度流动性并在不同的LSD之间进行交换。官网数据显示,协议当前TVL已达2648万美元。[2023/4/4 13:43:45]

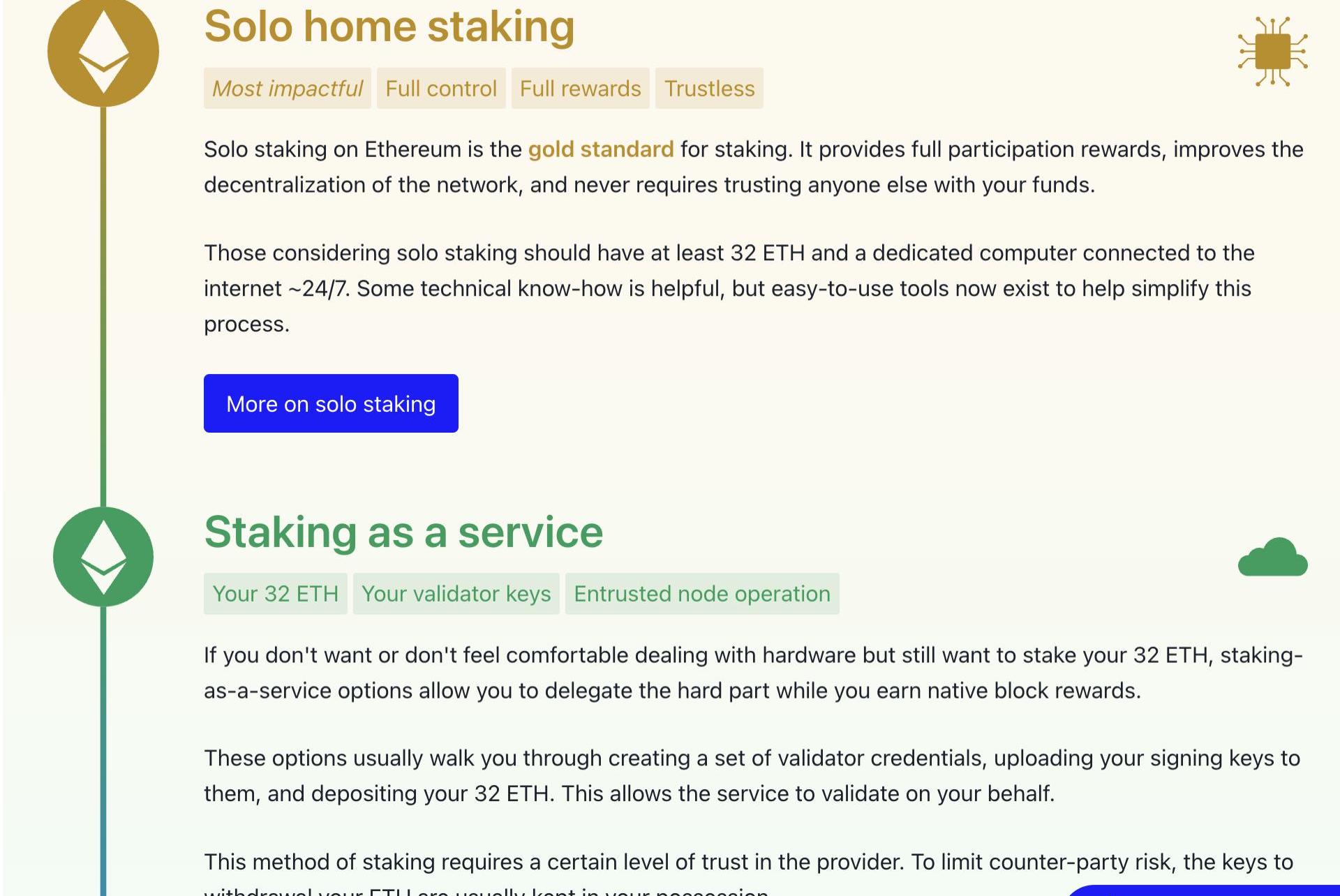

ether.fi从2月底上线以来,TVL增长非常迅猛。?

甚至在defillama上的LSD项目排名上一跃来到了第9名的位置。

数据:LSD协议类别TVL共计135.5亿美元,已超过借贷协议类别:2月26日消息,据DefiLlama数据显示,流动性质押衍生品协议目前的TVL已经超过借贷协议类别,在智能合约中锁定了价值135.5亿美元的资产。[2023/2/26 12:30:13]

但目前项目处在非常早期的阶段,用户并不能真正开启在ether.fi上的质押,现在是处于defi项目常见的流动性盲挖阶段,空投预计在4月中旬进行快照,现在不知道是不是已经快照完了。空投额度肯定会与你的积分相关,影响积分的两个指标就是你的存款额度以及时间了。

补充:最新的文章中提到,CEO说快照时间定在4月底,但并不承认有什么空投。

核心问题是:ether.fi如何做到既让用户掌管私钥,同时协议又给用户存款凭证的。毕竟,你在银行存钱,银行才会给你存折的。如果银行并没有实际收到你的钱,同时给你存折,任何人都可以使用存折取钱,银行不破产才怪。

ether.fi目前还没有上线,只是从技术文档中了解到一些技术细节,究竟去中心化的效果如何那还要看实际运行情况,所以这里只是LSD生态相关项目的研究与探讨,项目有风险,投资须谨慎。

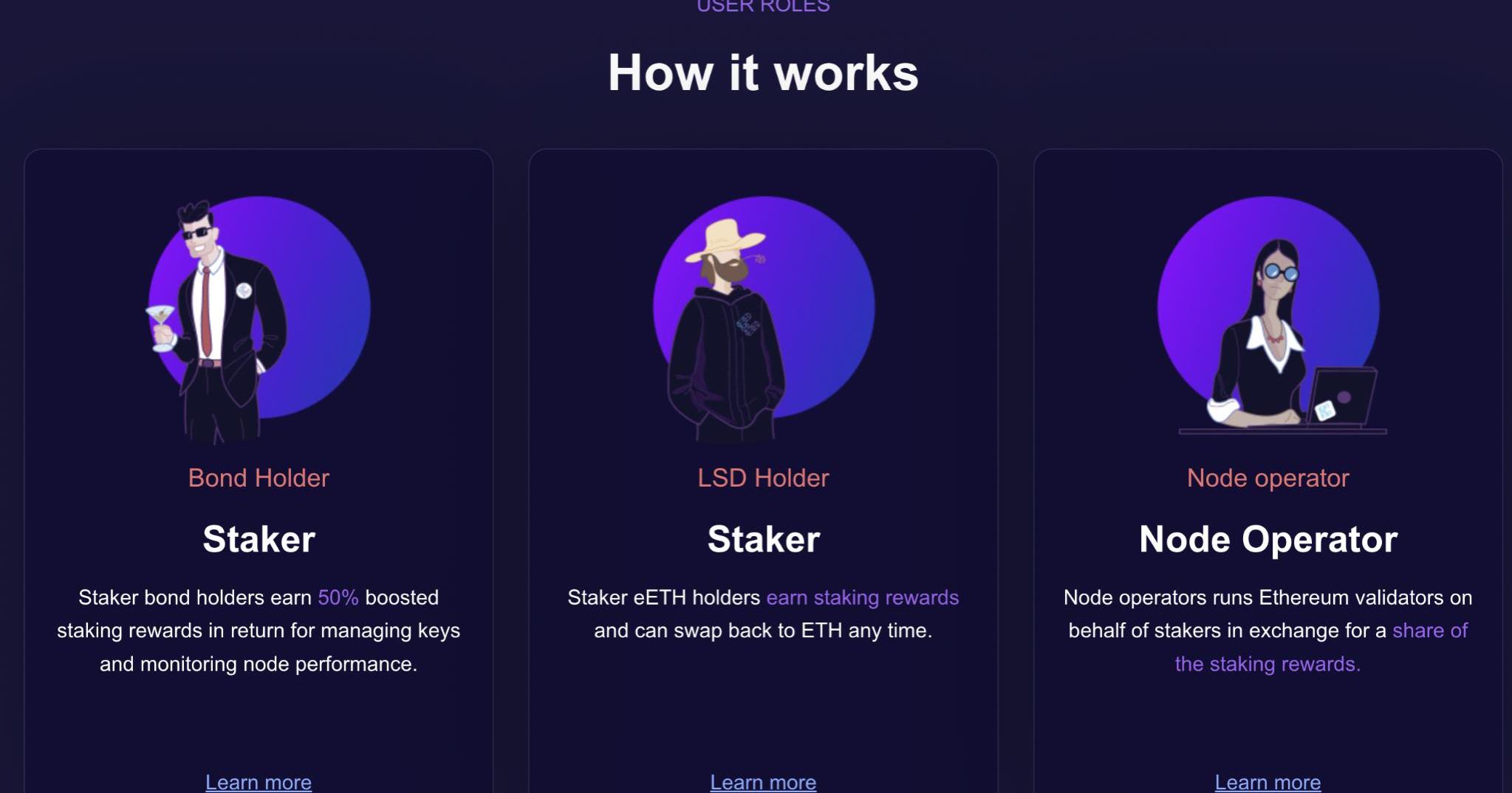

参与ether.fi一共有三种角色:

1.LSDholder:最简单易懂的角色,存入ETH,ether.fi给你发行LSDtoken(eETH),你赚取stakingrewards;这种适合小于32ETH的质押者。

2.Nodeoperator:所有质押协议中都必须有人运行硬件加软件跑节点并成为validators,ether.fi也不例外。

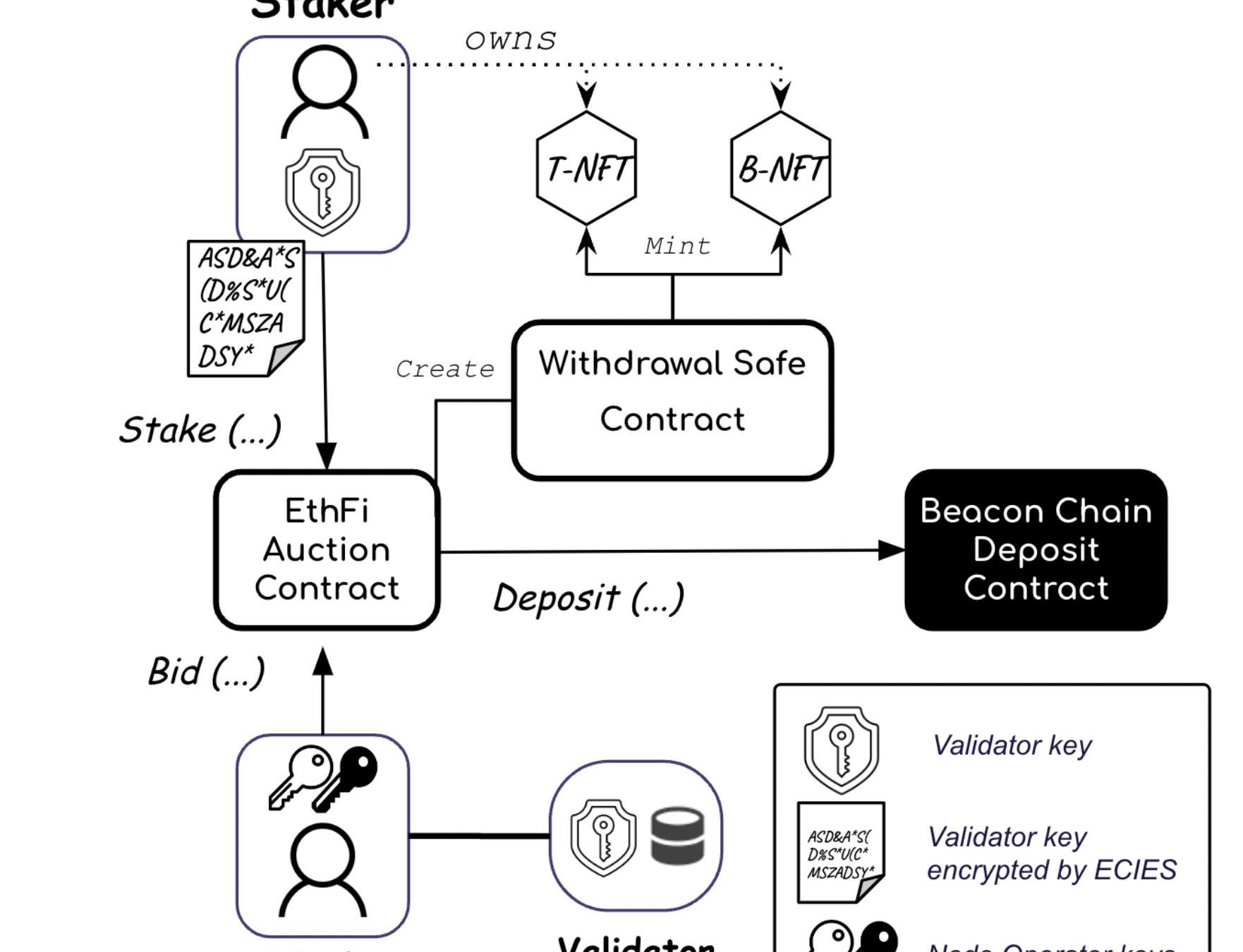

3.bondholder:这是一个相对其他协议质押者较为特殊的存在,质押者存入32ETH,由协议匹配一个nodeoperator,同时铸造了一个提款保险箱和两个NFT,它们赋予了提款保险箱的所有权。T-NFT代表30ETH,可转让。B-NFT代表2ETH,并且是灵魂绑定的。恢复2ETH的唯一方法是退出或完全提取验证器。

换句通俗一点的话说,谁持有B-NFT,谁具有验证key。此外他还有额外的职责和风险,B-NFT持有者必须在验证器性能不佳时监控并退出验证器——其2ETH在错过验证职责或slash的情况下充当免赔额。

?在ether.fi的第二阶段,协议将会创建ETH,eETH与T-NFT的流动性池,持有eETH的质押者可以以1:1的比例将其换成流动性池中的ETH,前提是有足够的流动性。如果流动性不足,会触发验证人退出。当流动性池中的ETH数量超过阈值以下时,将在最早的T-NFT上触发退出请求。请求记录时间戳并开始计时器。如果计时器到期并且验证器尚未退出,则B-NFT持有者将逐渐收到惩罚。节点运营商在过期验证人退出时获得奖励,验证人退出后,T-NFT和B-NFT被销毁,ETH存入流动性池。

ether.fi的第三阶段,协议将会集成分布式密钥生成和分布式验证器技术,也就是大名鼎鼎的DVT了,这对整个行业都有的重要的意义。

后记:本人作为以太坊最早期的支持者,上海升级带给我的意义相当于让我有了一个躺着就能赚钱的机会,以太坊质押利率成为了协议级的底层风险利率,今后所有defi挖矿行为都有了一个新的基准利率锚点。但是,流动性质押协议本身的去中心化程度还急需提升到一个更高的层次,否则会动摇整个以太坊的去中心化社区精神并可能给defi带来灾难性后果。

标签:ETHETHERETHETHEYETH币Vital Ethereumtether币行情togetherbnb能睡几个

随着?Aptos?主网的落地上线,市场将注意力转向了下一个重量级L1——Sui。今天,公链项目Sui宣布主网将于2023年5月3日正式启动.

一站式流动性即服务DeFi协议iZUMiFinance宣布完成一轮2200万美元的融资。该笔投资将被iZUMiFinance用于支持其去中心化交易所产品iZiSwap?在zkSyncEra网络上.

当地时间4月20日,欧盟立法者投票通过了加密资产市场(MiCA:MarketsinCrypto-Assets)法案,这使欧盟成为世界上第一个引入全面加密法的主要司法管辖区.

zkSync生态系统正在快速增长,但也面临着一个障碍:Gas价格上涨。深入研究后,我发现了一些降低交易成本的方法。 zkSync的成功显而易见,它的TVL增长令人惊叹.

TLDR l?Kaspa采用GHOSTDAG协议,能够在保证网络安全的同时大幅提升网络性能。2021年11月上线,相比同类DAG项目有较大创新,理论上支持智能合约开发l?核心开发者技术实力强大,

注:原文来自Circle,MarsBit整理编译如下。今日,Circle宣布推出基于以太坊和Avalanche的开发者提供跨链传输协议,该协议将支持USDC在合作的链上流动,提供无与伦比的互操作.