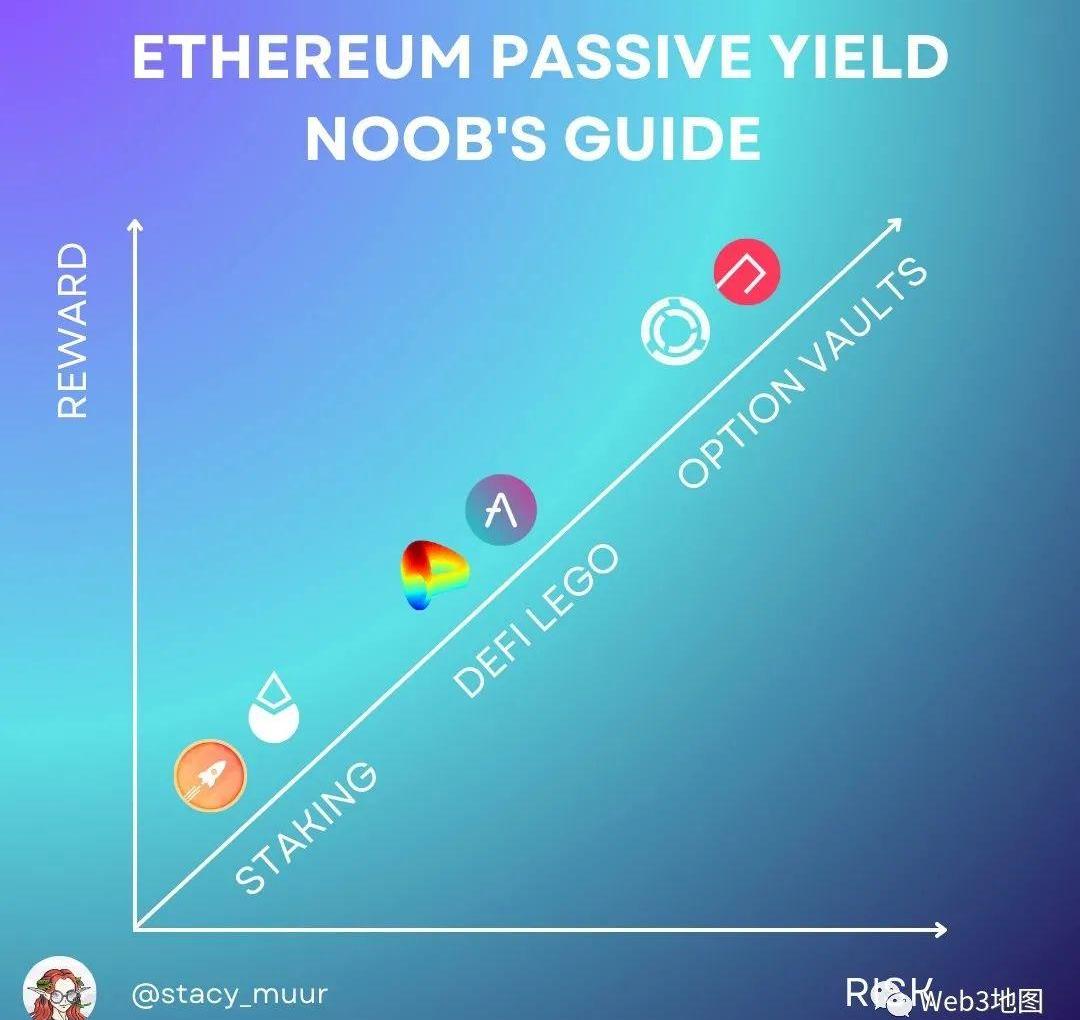

在这篇文章中,作者总结了用$ETH赚取被动收入的3种方式,它们的风险和难度各有不同:

质押DeFi积木DeFi期权金库每个人都有适合自己的一种策略!

质押

Ethereum的上海升级上周顺利完成。

这是继Ethereum转向PoS权益证明(即TheMerge)之后的重大升级。

既然现在$ETH的质押奖励是可兑现的,让我们看看质押者有哪些选择。

懒人质押法

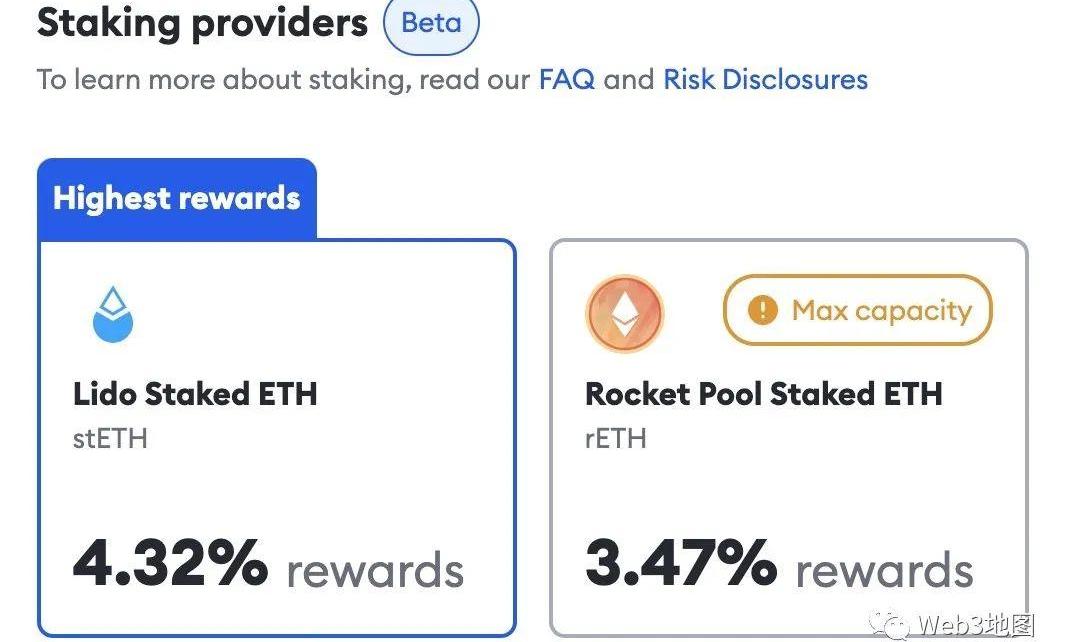

钱包内质押是用您的以太坊持有量轻松获得收益的一种方式。如果您是@MetaMask用户,可以选择@LidoFinance和@Rocket_Pool质押。低风险,低回报,去中心化。

旧版本以太坊客户端Geth出现bug,BSC、Polygon等链受影响:旧版本的以太坊网络客户端Geth中的一个bug已经导致运行这些版本的节点与主网络分离。该bug影响旧版本的Geth客户端,特别是v1.10.7和更早版本。这些节点占所有以太坊节点的近75%,而73%的Geth客户端仍在运行旧版本。这意味着大约54%的以太坊节点在运行时存在重大基础设施bug。令人担忧的是,这可能导致双花攻击。The Block Research已经确认了一个利用该漏洞的地址。该bug还会影响其他兼容EVM的链,如BSC和Polygon。(The Block)[2021/8/28 22:42:33]

去中心化质押如果您使用的是中心化交易所,例如@binance或@Gemini,您可以使用它们的质押服务。Binance目前提供约3.84%,Gemini用户享有4.20%的APY。低风险,低回报,中心化。

近一周以太坊2.0抵押进度有所放缓:据欧科云链OKLink数据显示,截至今日10时30分,近一周以太坊2.0抵押合约余额新增6.56万ETH,抵押数量较前周的28.45万ETH下降76.94%,新增抵押数量有所降低。当前已有5088个地址完成抵押,参与抵押的地址数量较上周新增164个。[2021/2/1 18:35:07]

中心化质押一览表

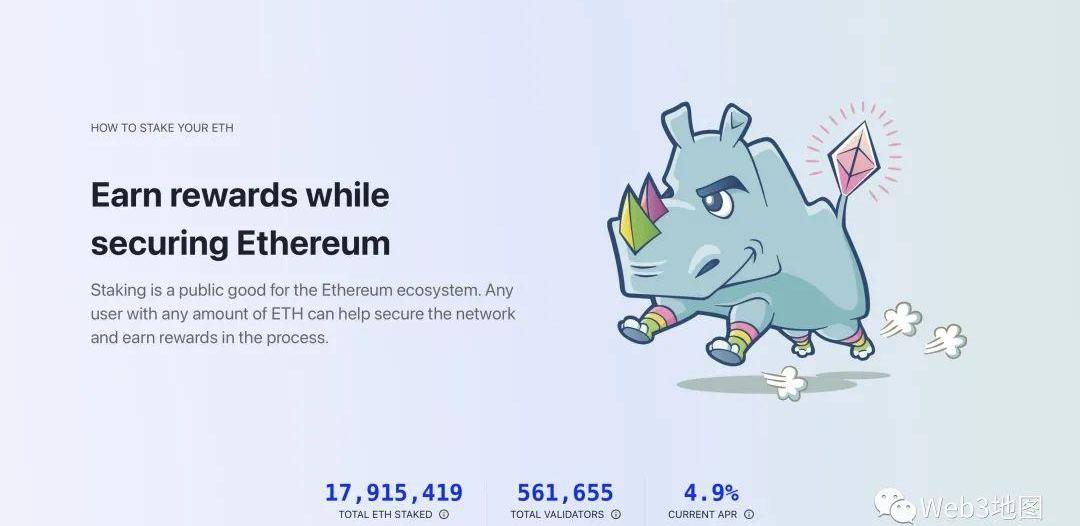

大户质押法

如果您拥有32个闲置的ETH,那么您可能会选择单独质押。

它提供了完全的参与奖励,并提高了网络的去中心化程度。

参考链接:SolostakeyourETH

https://ethereum.org/en/staking/solo/

分析 | 以太坊波动率创下三个月以来最低点 指标表明它正进入“危险区域”:据Skew Markets数据,与比特币相比,以太坊的市场波动率已创下三个月以来的最低点,许多其他指标也都表明以太坊正在进入一个“危险区域”。 和比特币今年大涨不同,以太坊今年仅比去年同期增长31.77%,而同一时期的比特币价格增幅已经超过 160%,这意味着可能会触发市场短期抛售,投资者可能也会遭遇持续的价格跌势。 由于比特币和黄金吸引了人们的注意力,这两个资产最近也被人们称为是在全球经济不稳定时期的“避风港”。相比之下,以太坊在很大程度上被忽视了。以太坊链上交易数量已经跌至2017年12月牛市之前的水平。另一方面,以太坊挖矿算力也受到了很大打击,从今年二月开始算力增长也在放缓。 Blockstream首席战略官Samson Mow认为,以太坊已经进入到了一个死胡同。(Bitcoinist)[2019/9/3]

分析 | 以太坊基本面保持稳定 对BTC汇率再创年内新低:据 TokenGazer 数据分析显示,截止至 8 月9日 11 时,以太坊价格为$219.03,总市值为$23,431.88M,主流交易所交易量约为$196.32M,保持稳定,在市场波动时,投资人对BTC的信心更强,致使以太坊对比特币汇率新低;基本面方面,以太坊链上交易量轻微下滑,活跃地址数、算力、链上DApp交易量保持稳定;以太坊 30 天开发者指数约为 2.37,与 BTC 180 天关联度近期呈现持续下滑趋势,目前约为 0.786;以太坊 30 天 ROI 持续下滑;ERC20代币总市值约为以太坊总市值的 65.52%,持续回升。[2019/8/9]

关于质押的说明

平均而言,ETH质押APR将在3%到6%之间波动。

所有20%/30%/150%的奖池都可能是或庞氏局,所以请小心。

动态 | 苏黎世联邦理工学院创建以太坊智能合约扫描器:据techcrunch.com消息,苏黎世联邦理工学院研究人员创建了一个以太坊智能合约扫描器,可以检查智能合约是否存在漏洞或潜在的问题。据悉,一项关于开源以太坊合约的研究表明,由于覆盖范围不足,现有的解决方案可能会漏掉多达三分之二的漏洞。该团队表示将于本周正式推出这款产品。该项目是自筹资金的,团队明确表示他们永远不会启动ICO。[2018/7/3]

以太坊官网展示的APY

对质押者有用的链接

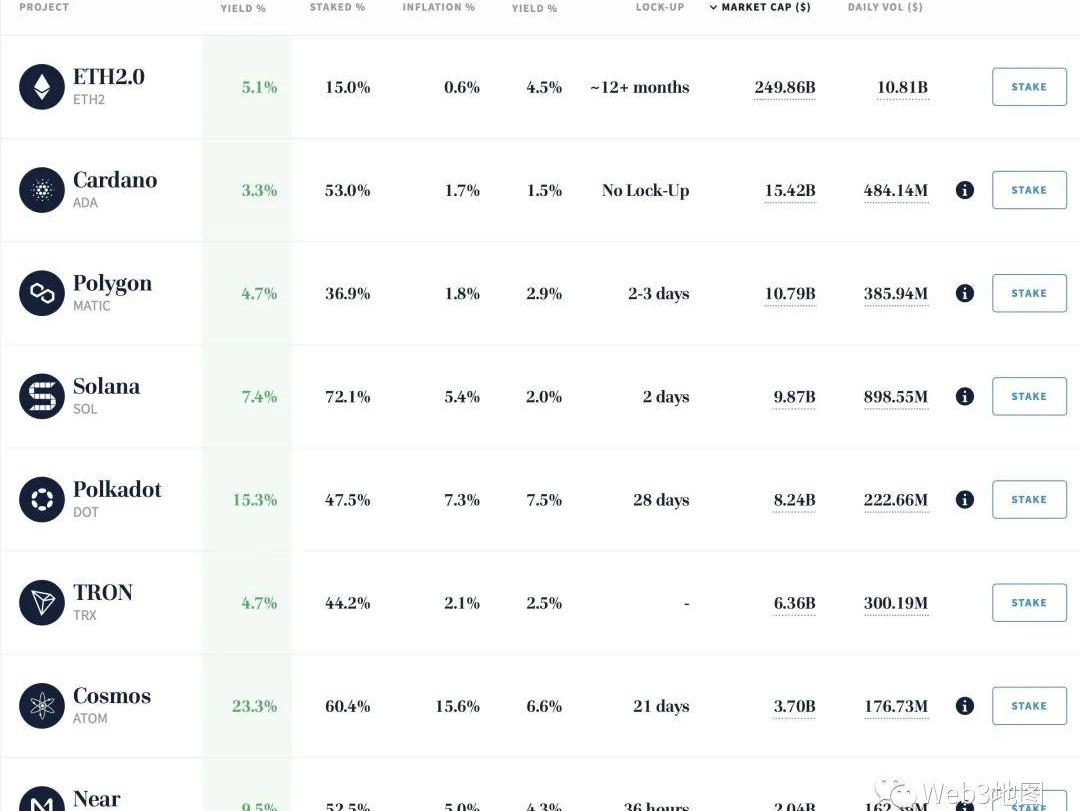

如果质押是您的选择,我建议您保存下面这个来自@staked_us的链接。

+?链接:https://staked.us/yields/

这些家伙汇总了做质押决策所需的财务指标,并定期发布关于质押的出色季度研究。

Staking信息汇总

DeFi积木

在DeFi中,我们有所谓的DeFi积木,这意味着您可以在一个地方质押您的以太坊,然后在另一个地方再投资,从而赚取复利收入。

可用的DeFi积木策略

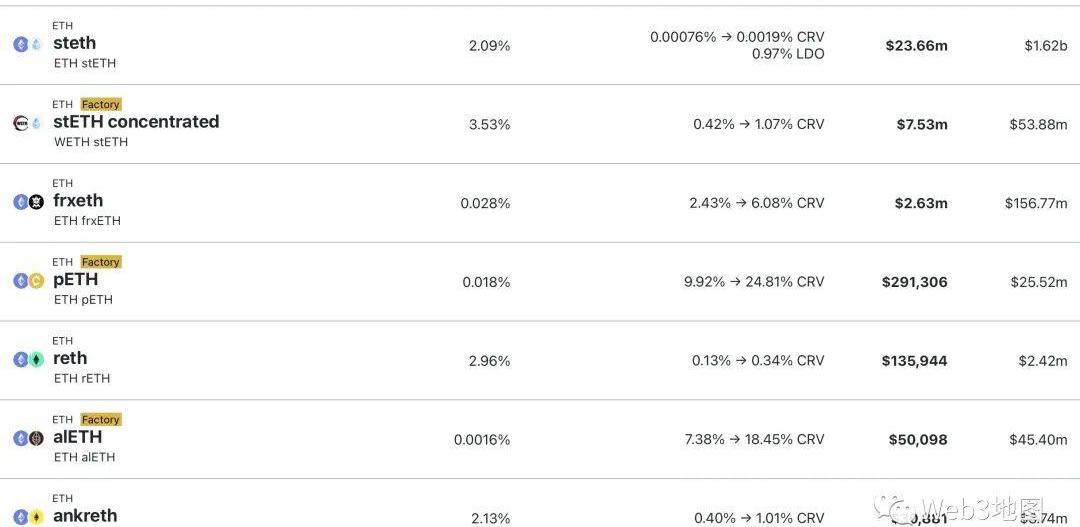

您可以通过?@LidoFinance?质押,获得$stETH,然后将您的stETH+ETH存入?@CurveFinance?提供流动性。或者,您可以通过?@Rocket_Pool?质押,然后将$rETH重新投资到?@AaveAave?的借贷池中。是一个很棒的策略!

DeFi积木中的LSD

DeFi期权金库

这样,您可以在相对风险较低的情况下,用您的以太坊赚取约8%的APR。

想要更多风险和刺激吗?好吧。

在这种情况下,请关注DeFi期权金库。

DeFi期权金库是什么?

首先,DeFi期权金库是什么?

它是一种自动化的卖出完全抵押认购期权策略。

这是寻求利用闲置资产赚取额外收益的投资者常用的策略。

还是觉得太复杂了吗?

从新手的角度来看,这意味着一些聪明的交易期权的人将他们的智能策略自动化,以便我们可以投资并赚取比质押或DeFi积木策略更高的利息。

DeFi期权金库的特点

在了解DOVs时,您需要注意以下几点:

当您投资ETH期权金库时,您继续拥有底层加密货币,并且出售一个由金库创建者设定的行权价的认购期权。如果价格下跌,您的ETH投资价值会减少,但您可以通过出售期权赚取保费。如果价格上涨,您的ETH价值会增加,但上限为行权价格,超过该价格的收益将支付给期权买方。我已经尽可能地简化了它,但如果您想阅读更详细的解释,可以阅读由?@QCPCapital?编写的这篇精彩指南↓

AnExplanationofDeFiOptionsVaults(DOVs)https://qcpcapital.medium.com/an-explanation-of-defi-options-vaults-dovs-22d7f0d0c09fDeFi期权金库的收益情况

那么这些DeFi期权金库的收益如何?

平均而言,DOVs根据特定金库的风险状况,生成20%至50%的APY。

行权价格离当前价格越近,期权被执行的风险就越高,因此APY也越高。

值得考虑的金库

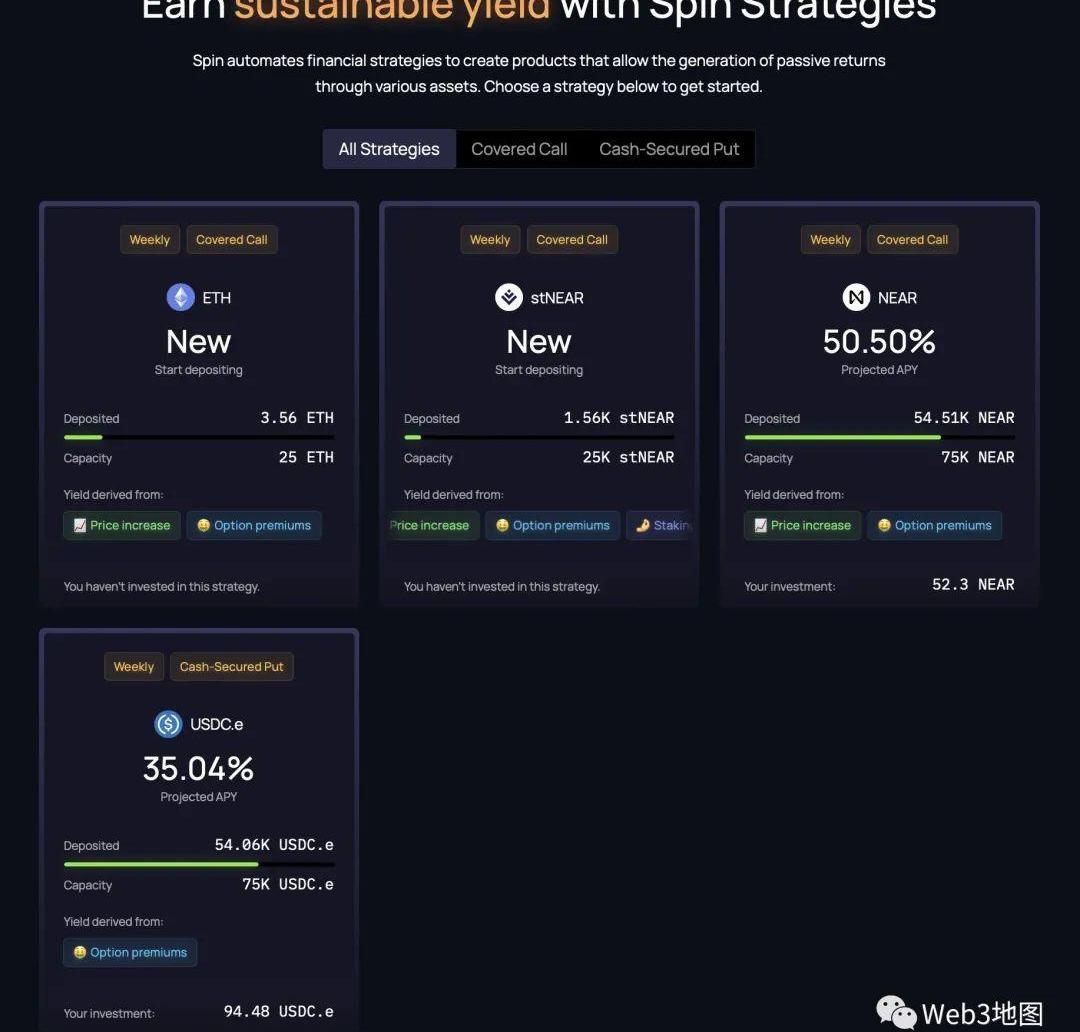

@spin_fi?—支持ETH,NEAR,stNEAR,USDC金库。目前的APY为35%-50%。ETH和stNEAR金库刚刚推出,所以它们一开始的APY可能会更高。您需要通过?@NEARProtocol?连接

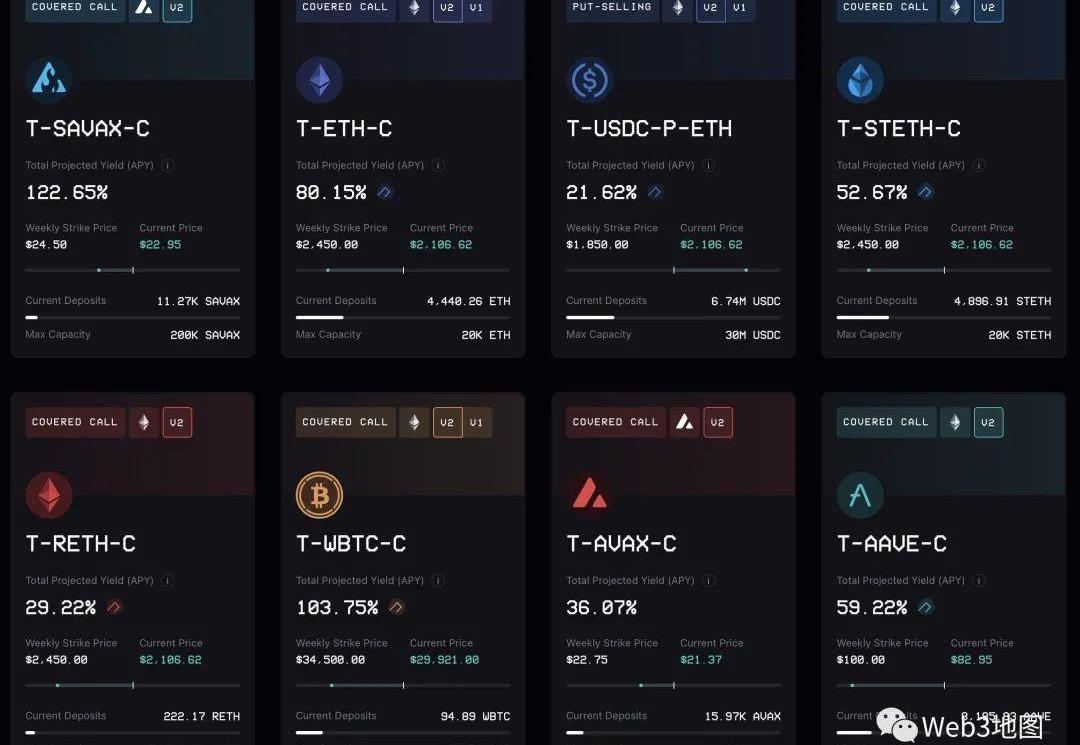

Spin@ribbonfinance?—支持BNB,UNI,ETH,stETH,rETH,wBTC金库等。目前的APY在6%到122%之间。一些金库需要连接到Avalanche、币安智能链或Solana。

RibbonFinance

8.@ThetanutsFi?–支持USDC,WBTC,WETH金库。

9.目前的APY在19%到22%之间。

目前还有一些项目处于测试阶段,例如位于@Avax的?@ArrowMarkets?和位于@arbitrum的?@sirenprotocol?等。

总结

没有低风险的高收益,请记住这一点。

⊕质押=低风险,低回报。⊕DeFi积木=低风险,稍高的回报。⊕DOVs=高回报,部分资金面临较高风险。您的选择是什么?

标签:ETHDEFIDEFLSDtogetherbnb游戏官网InfiniityDeFiLibre DeFiPLSD价格

2023年4月,香港交易所官方发布了一份名为《ETF与全球金融市场虚拟资产生态圈的发展》的研究报告.

简介下这几个月在一级+二级市场看到的各个赛道的前沿技术或是趋势。 赛道如下: 1.公链 2.互操作性 3.MEV 4.隐私 5.DEX 6.借贷 7.稳定币 8.衍生品 9.NFT 10.NFT.

距离以太坊上海升级结束已过去一周。此次升级完成后,质押者可以提取资金,其中包括质押的32个ETH以及积累的奖励.

TLDR Kaspa采用GHOSTDAG协议,能够在保证网络安全的同时大幅提升网络性能。2021年11月上线,相比同类DAG项目有较大创新,理论上支持智能合约开发核心开发者技术实力强大,曾发表论.

注:本文来自@gm365推特,MarsBit整理如下:为以太坊通缩做出了巨大贡献的XEN,如今堆砌了让人眼花缭乱的新产品.

加密货币市场的风险投资大幅增长,越来越多的投资者涌入这个领域。在这种情况下,了解主要的VC基金以及它们在加密货币市场中的头寸和估值变得至关重要.