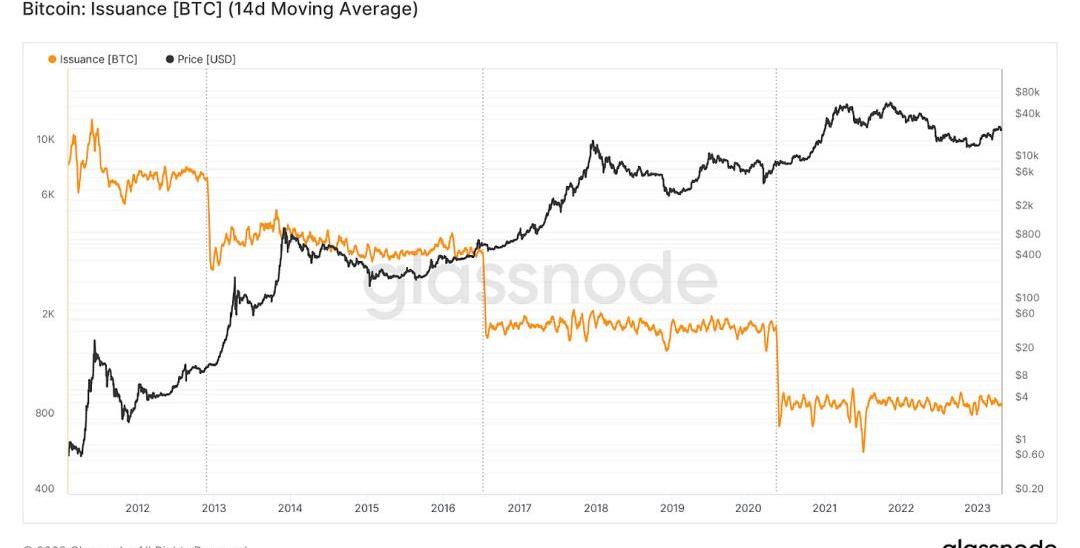

减半后大饼价格的上涨,与其说是区块奖励减半的功劳,不如说是新韭菜进场和守币大佬的态度共同产生的作用。啥是大饼减半?当初中本聪老爷子摊大饼,设的发行总量2100万的硬顶,可以称得上最重要的创新。话说回来,大家口口声声的2100万硬顶,其实在代码中并没有讲。而是根据代码定义的发行节奏给算出来的,每21万块产量会减少一半。这被称为大饼减半。?当矿工成功找到一个交易区块,将一组新的交易与之前已经确认的交易区块联系起来,他们就能得到新鲜出炉的大饼作为奖励。每一个区块所新创造的,给到获胜矿工的这些大饼,叫区块补贴。这种补贴与用户交易大饼时缴纳的交易费,合起来被称为区块奖励。区块补贴和奖励共同激励了算力的供给,以保证这个系统的运行。大饼最早诞生的时候,区块补贴是50块大饼。在2012年第一次减半之后,这个数字减少到25块,然后在2016年减少到12.5个。最近的一次,大饼减半发生在2020年5月11日,矿工目前每个新区块获得6.25块大饼。

下一次减半大概率发生在明年的今天。确切的日期取决于矿工算力的增减,因为这会影响到发现区块的速度。在下一次减半之后,区块补贴将减少到3.125块大饼。

资料来源:大饼区块奖励减半倒计时

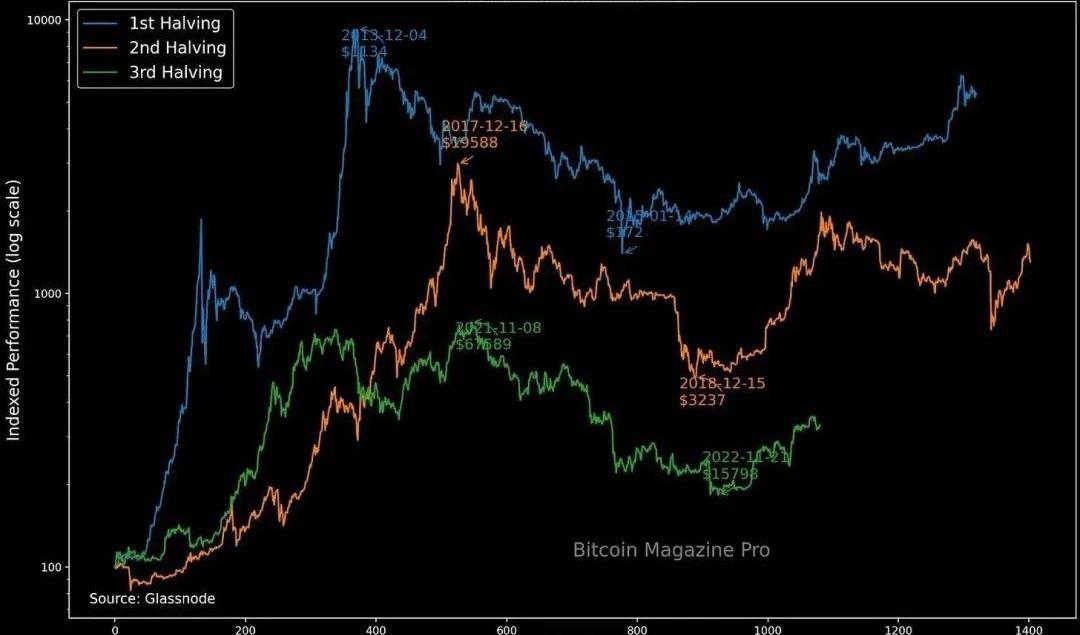

过去的十几年,大饼价格在每次减半后都大幅上涨,尽管都是发生在减半结束后的好几个月。每一个减半周期,都会有关于减半预期是否已经体现在价格上的争论--毕竟减半是一个众所周知的事情。

守币人的动态

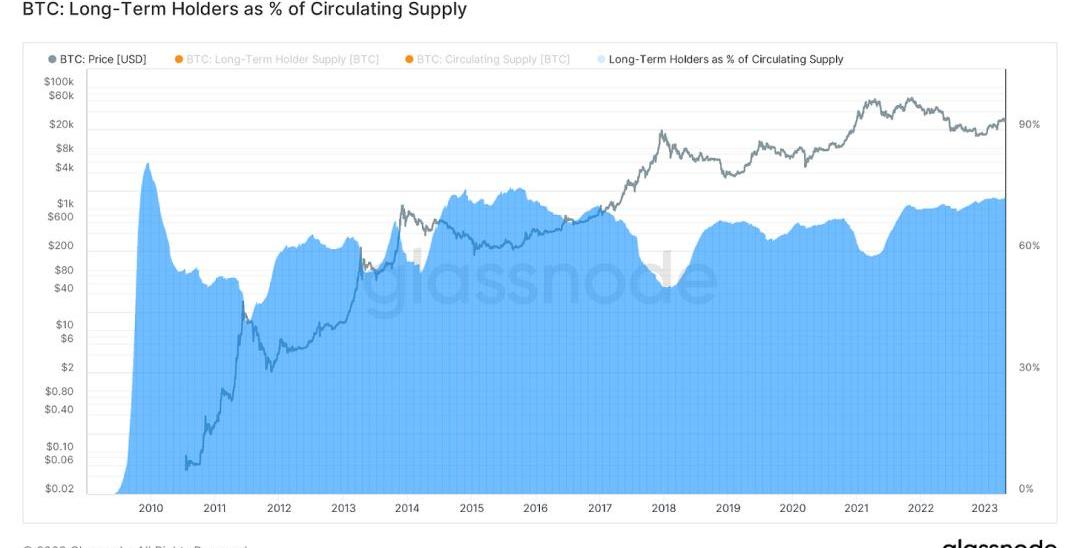

我们的主要论点是,随着市场参与者敏锐地意识到大饼的绝对数字稀缺性,减半会成为大饼的需求驱动事件,这将引发一个快速的升值阶段。这个假设与市场主流叙事有些不同,即供应驱动的事件促使价格呈指数增长,因为矿工消耗相同数量的能源赚取更少的大饼,因此对市场的抛压会减小。让我们深入挖掘……当我们仔细查看数据时,我们可以看到供应冲击通常已经存在——如果你愿意的话,HODL大军已经站稳脚跟。在边际上,进入市场的供应量减少确实对每日市场清算率产生重大影响,但价格上涨是由于需求驱动的现象,这种现象打击了矿工的挖卖提,在熊市中拿住币的人,不愿意放弃他们的大饼,直到价格出现数量级的飞升。

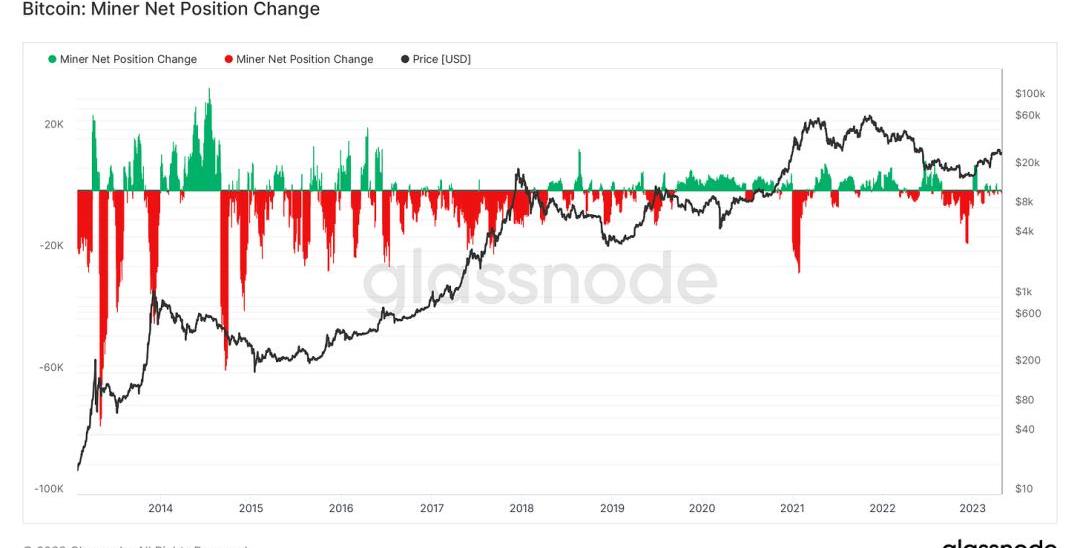

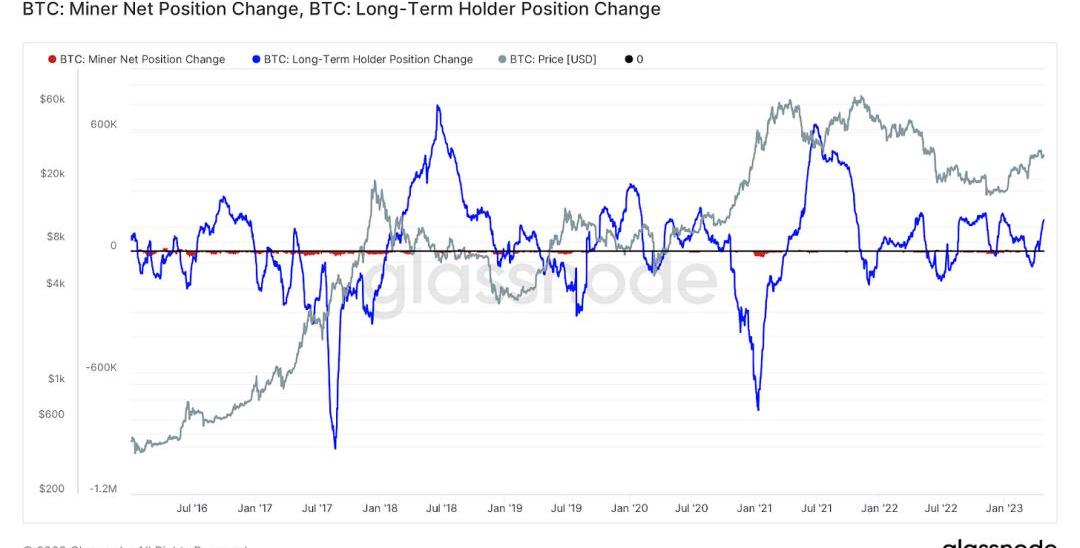

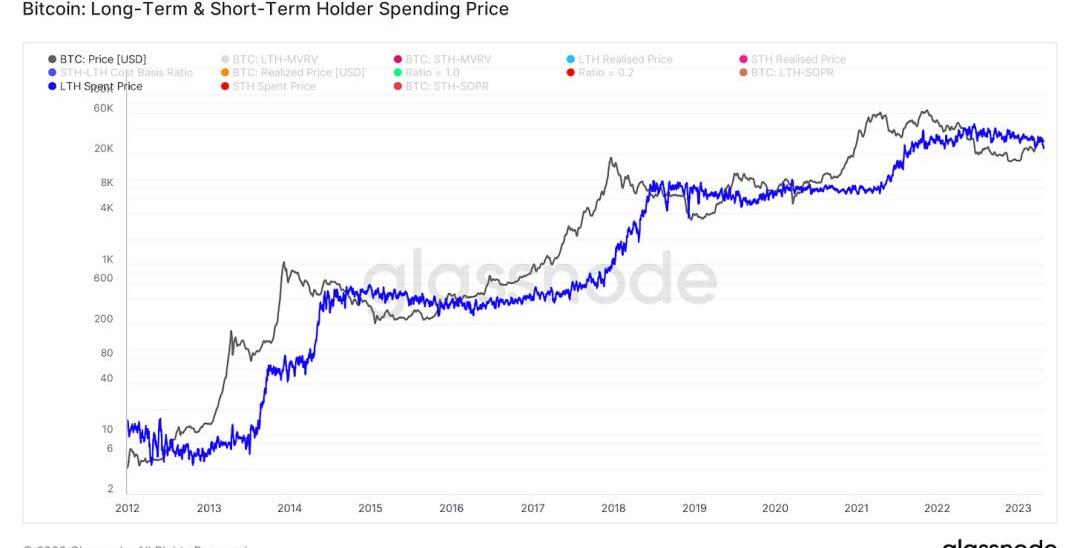

从统计上讲,长期持有者最不可能出售他们手中的大饼,目前的供应量被这一个群体牢牢掌握。在汇率下跌约80%时购买和持有大饼的人,现在占自由流通量中的大头。减半强化了大饼的供应量对不断变化的需求缺乏弹性这一事实。随着对大饼卓越货币属性的教育和理解在世界范围内进一步延续,需求将大量涌入,而缺乏弹性的供应会使价格呈指数级上涨。直到那些长期休眠的大饼被充入几家大所,汇率才会从狂热的高位暴跌。这些持有和支出模式可以很好地量化,并用一个完全透明和不可变的分类账来记录这一切。我们知道,长期持有者是在熊市中是给大饼设地板价的人,但他们也是在牛市中画出顶部的人。许多人认为减半的供应冲击是推动价格上涨的原因,矿工们赚取的大饼较少,同时仍然需要出售一些以支付他们的电费,这些账单以美元计算的成本保持不变。我们可以观察矿工的净头寸变化与大饼价格的对比,看到他们的积累和卖出的影响。

大饼价格与矿工增持或抛售之间显然存在关联,但相关性不等于因果关系,当我们将长期持有者的行为包括在内时,我们可以看到持有者增持和分配的潮汐相比有多大给矿工卖压。下图显示了与上图相同的矿工净头寸变化,但将其与长期持有者净头寸变化叠加,两者都衡量了两个队列在30天内的净积累和分布,显示在同一y轴上.当我们比较两者时,很难看出矿工净头寸变化与长期持有者更为显著的头寸变化相关。虽然矿工的抛售压力受到了所有媒体的关注,但大饼周期的真正驱动力是那些满手大饼的人。

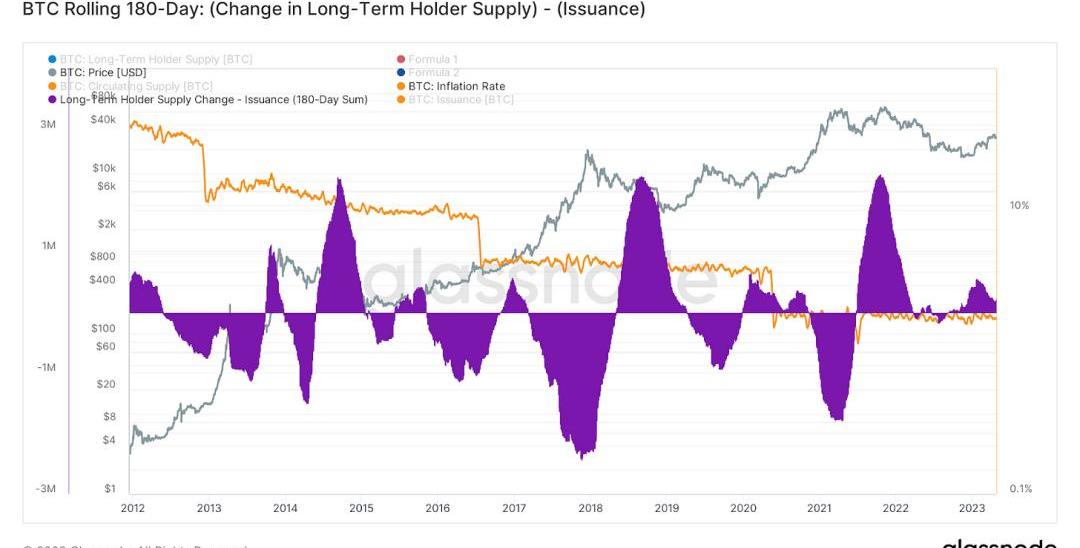

长期持有者倾向于在大饼呈抛物线式上涨时分配他们的筹码,然后在价格调整后开始重新增持。我们可以看看长期持有人的消费习惯,看看长期持有人供应的变化是如何最终帮助价格在抛物线上涨后降温的。下面,我们衡量长期持有者的180天净变化减去市场新供应发行的180天总和。

在如此长的时间范围内使用移动平均线时,会产生滞后效应。即使有滞后,很明显长期持有者和他们的行为是控制者,减半具有放大效应,强化了绝对稀缺的不记名资产的宏大叙事。链上数据显示,目前超过6个月没有动的大饼,其均价在整个熊市期间保持相对平稳--与市场对市场汇率的波动相比。熊市期间真正发生的事情只是群内完成了财富的重新分配:UTXOs正在从投机者手中转移到屯币党手中,从过度杠杆化的人手中,转移到拥有自由现金流的人手中。

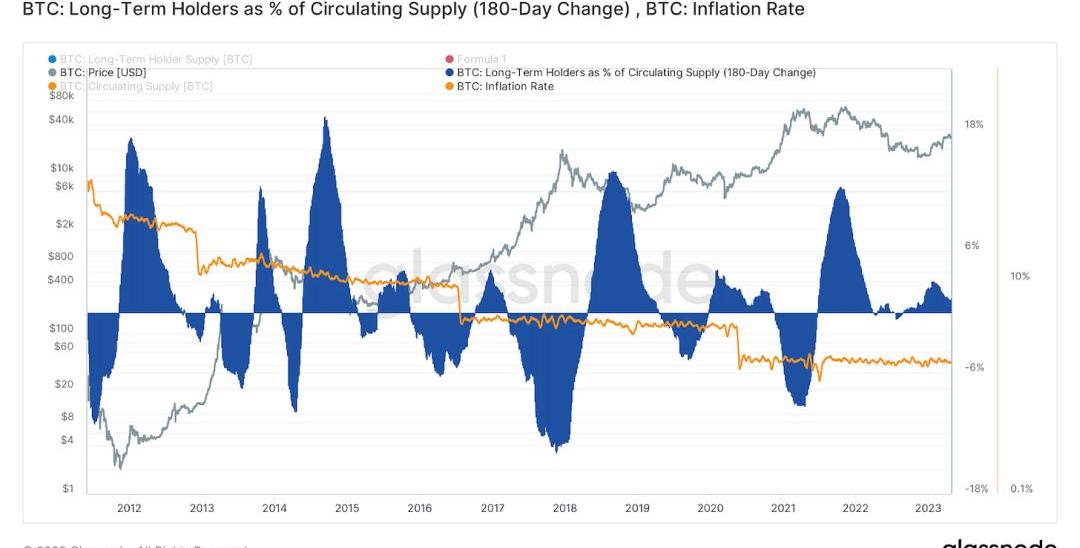

大饼市场周期中长期持有者的百分比变化也显示了大饼的分布,因为他们从持有超过六个月的人手中转移到新买家手上。

在市场狂热上行期间,长期持有者流出的币量远大于每日发行量的总和,而在熊市深处则相反——持有者吸收的币量远大于每日发行量的总和。新发行的总和。两年来,我们一直处于净积累状态,同时在这个过程中,甚至出现了一个幻觉--整个衍生品行业已经被团灭,125x合约的幕后大佬的头,已经被踩在地上反复摩擦。现如今的长期持有者拥有的大饼,在三箭资本爆雷时,或FTX破产时,都没有动过。

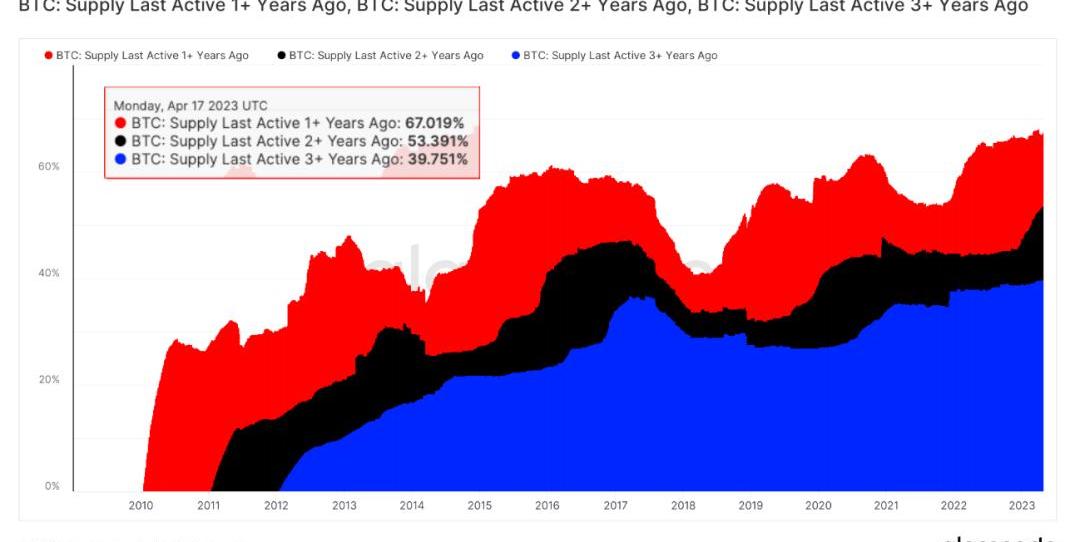

为了证明长期持有者对该资产的信心有多大,我们可以观察一年、两年和三年没有变动的大饼。下图显示了在这些时间范围内保持休眠状态的UTXO的百分比。我们可以看到,67.02%的大饼一年没有易手,两年53.39%,三年39.75%。虽然这些并不是分析HODLer行为的完美指标,但它们表明,至少有相当一部分总供应量是由那些无意在短期内出售这些代币的人持有的。

循环对称

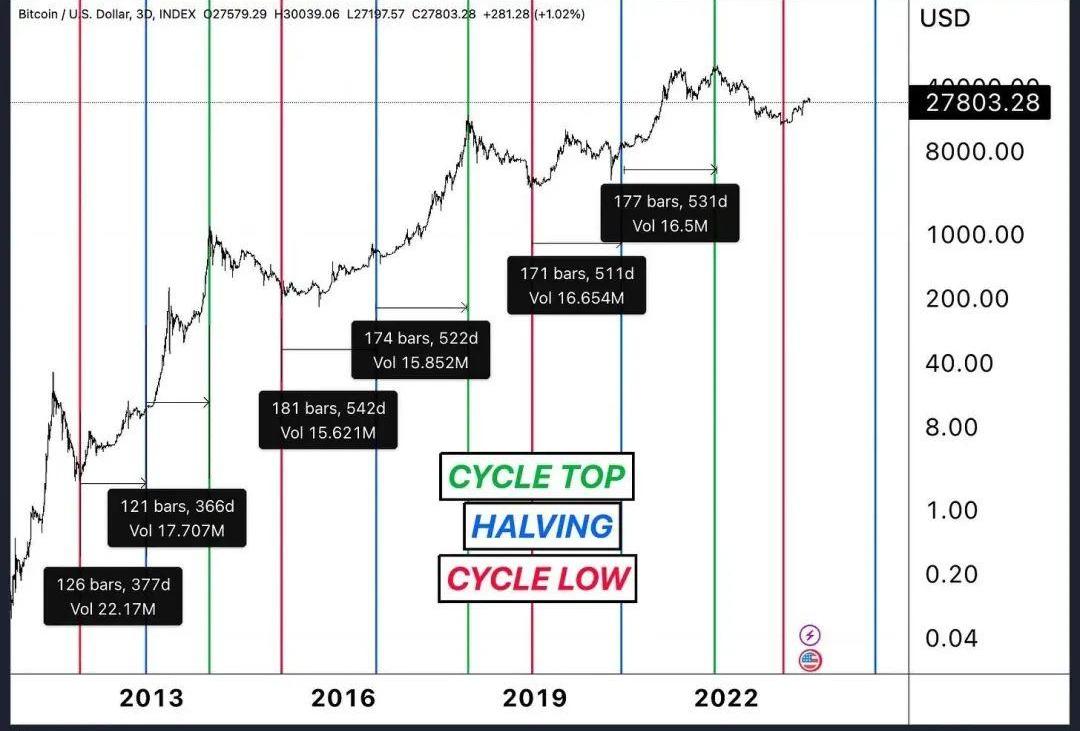

也许以前的市场周期最令人印象深刻的是,从周期低点到减半,以及从减半到周期高点,市场的时间是那么相似。周期与周期之间的对称性是相当显著的。

2012年、2016年和2020年的市场周期,在从熊市低点到减半,以及从减半到周期顶部的时间上,都有显著的对称性。在随后的每个周期中,周期的每个阶段所花费的时间仅有几周。虽然这可能只是作为一种巧合,但减半周期有一些东西影响了市场的心理和行动。

矿工收益

在大饼生态系统中,减半对矿工的影响可能最大,他们将看到区块奖励收入再次减少50%,竞争激烈。就大饼而言,矿工每边际哈希单位的收入继续下降,随后的每一次减半都会将这一数额再降低50%。每次减半后,矿工将看到来自链上交易手续费份额的增加。

除了大饼在边际上变得更难生产之外,减半事件对大饼最直接的贡献是围绕它的营销。在这一点上,世界上绝大多数人都熟悉大饼,但很少有人真正了解绝对稀缺的激进概念。每一次减半,媒体的报道都会更大,也更有意义。在一个印钞机轰鸣的世界里,大饼基于算法,且固定总量的“人设”独树一帜。2024年的减半,还差5.3万个区块,这将再次加强大饼总量固定这一说法,而绝大多数流通的大饼,被那些紧紧抱着大饼的守币人所持有。

最后的话

尽管在每个周期之后减半的影响都有所减弱,但即将到来的事件将会再次拷问市场,特别是对那些觉得资产敞口不足的人来说。由于大饼运行方式根据其最初设计的代码运作,大约总量92%的大饼其实已经在流通了,即将到来的减半事件,只会强化它“非法币特征”的叙述,大饼独特的稀缺性将有机会更加鲜明地被体现出来。

标签:MARCRYPTOCRYPANbitmart下载appCryptogerClubCryptoKnittiesREDPANDA

当Blur这台NFT市场的流动性发动机也逐渐熄火: Blur自身乃至各NFT市场的ETH交易总量都在不断下滑当Doodles、CloneX、Moonbirds三个「老蓝筹」不断下跌成为「NFT三.

摘要:据机器之心报道,今天,在Copilot面世一个月后,阿里巴巴旗下的钉钉也迈出了重要一步,演示了一个生产力工具在接入通义千问大模型之后所能带来的变革——只需输入一条「/」.

上周发生香港的?Web3嘉年华,我虽然没去,但是心向往之,也密切关注其中的新观点、新见解。学到不少,但有一点特别不满意,就是在公开的讨论中没有人去提及一个最为重要的问题:香港Web3新政背后的决.

“链上监控到一个地址,买了250美元的PEPE,刚才变成180万美元了”,“前几天我领了给ARB空投地址空投的代币AIGOGE,没有卖,刚才看单个地址领的币可以卖500美元了.

谭群钊是盛大联合创始人之一,历任盛大集团技术总监、副总裁、高级副总裁。2008年4月,谭群钊担任盛大集团总裁。2009年开始担任盛大游戏董事长,而后兼任CEO.

在开始进入正题之前,首先需要明确一点,即:尽管市场出现暂时下跌,但NFT将继续存在。市场波动是正常的,加密行业也经历过类似的周期.