前几天Coindesk发布了一个数据:超过一年没动的比特币数量已突破1000万枚大关。

考虑到目前流通中的比特币总数为1800多万枚,这意味着将近60%的比特币保持了一年以上的休眠状态。

也就说,整个2019年的比特币价格变动,其实只有40%的比特币参与其中。而剩下的比特币持有者,无论行情怎么波动,他们都纹丝不动,统统成了最坚实的比特币「Hodler」。

注:Hodler是指那些长期持有比特币并且不会出售的人。

一、为何比特币Hodler越来越多?

抛开钱包、私钥丢失等被动情况,越来越多人主动加入到Hodler的大家庭。为何Hodler会越来越多?我们先来看一个真实的“惨案”。

“比特币”的贴吧里有一个2014年的陈年老贴,叫《刚刚48万入手100个比特币,记录我炒币的日子》。在币价4800元时,楼主偷偷拿了48万的买房钱,入手100枚比特币。

行情 | BTC再次涨回8100美元:据Huobi数据显示,BTC再次涨回8100美元,现价8110.15美元,24小时涨幅为4.26%,行情波动较大,请注意风险控制。[2019/5/14]

三个月不到,比特币价格就跌去50%,祸不单行的是,楼主偷拿买房钱炒币的事情被老婆和家人发现了,家里乱成一锅粥。

楼主顶着巨大的压力等着回本,期间无数次争吵,甚至大半夜被丈母娘喊起来卖币。

就这样撑了一个月,比特币还真的涨回本。楼主善心大发,当场挥洒10000元给吧友充话费。

然而,往后的两年里,比特币走进了为期两年的漫漫熊市,涨一点、跌更多,如此循环,终于在2016年的某天,楼主终于扛不住,亏了18万割肉离场,再也没出现在贴吧里。

芝加哥期权交易所CBOE波动率指数创2023年内高点:金色财经报道,芝加哥期权交易所的CBOE波动率指数 (VIX,通常被称为华尔街的恐惧指标) 在过去三天从18跃升至23,达到2023年的高点。相比之下,衡量未来30天隐含或预期波动率的比特币波动率指数 (BVIN) 最近趋于平稳,接近三个月区间60至100的下限,隐含波动率通常代表市场不确定性或焦虑程度。与此同时,衡量美国国债波动性的MOVE指数已跃升至一个月高点120,结束了四个月的下跌趋势。比特币价格在2020年3月出现大幅下降后才演变为一种宏观资产,此后BVIN通常密切跟踪VIX的走势,分析认为比特币在2023年取得突破的条件已经成熟。(coindesk)[2023/2/22 12:23:19]

这个帖子如今还在,很多人都为“48万哥”感到惋惜,如果他再拿一两年,就是千万富翁了。

伯恩斯坦:2023年可能是零加密货币配置机构入场的最佳时机:金色财经报道,伯恩斯坦的分析师表示,2023年可能是零加密货币配置的机构“开始为长期战略铺路”的最佳时机。该资产管理公司表示,到2033年,加密货币收入可能增加约1600%,达到约4000亿美元。该报告称,迄今为止,加密货币主要是由散户投资者和离岸监管推动的。分析师Gautam Chhugani和Manas Agrawal写道:“展望未来,我们预计增长将由参与内地受监管结构的机构投资者推动。基于此,托管、做市和机构经纪的机会为加密机构资本的增长提供了“巨大的机会”。[2023/1/18 11:18:00]

没人愿意像“48万哥”那样倒在黎明前的黑暗,这也正是Hodler越来越多的原因。

现实中比特币的走势,也在一遍一遍的告诉大家:只要拿的住,迟早要“暴富”。

数据:平台币在交易所总储备金中占比排前三的是 Huobi、Bitfinex、Crypto.com:金色财经报道,据知识图谱协议 0xScope 数据,平台币在交易所总储备金中占比比例位居前三的交易所分别为 HuobiGlobal 、Bitfinex、Crypto.com 。

具体来说,从总储备金证明中来看,火币平台币 HT 占总投资组合的比例高达 32.31%, BTC 占13.84%, ETH占4.5%(仅计算原生币);Bitfinex 平台币 LEO 占总投资组合的 28.39%,而BTC占 34.76%, ETH 占 33.4%(仅计算原生币);Crypto.com 平台币 CRO 占总投资组合的 14.33%,而BTC占 22.59%, ETH 占 9.59%(仅计算原生币)。[2022/11/25 20:45:35]

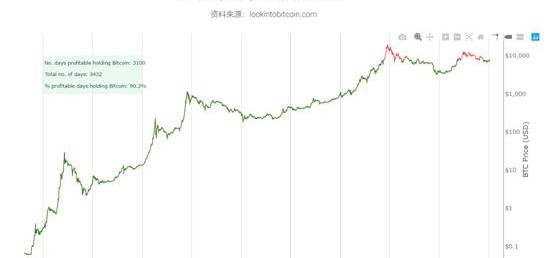

Lookintobitcoin网站显示,90.3%的日子里,比特币都是有利可图的。除了2017年年底和2019年中旬,无论什么时间进场,只要你能Hodl到今天,不说赚多少,至少都不会赔本。

著名的华尔街分析师ThomasLee也做过一个统计:“过去的几年,如果去掉比特币表现得最好的10个交易日,比特币每年的收益竟然是-25%。”

也就说是,“跌”是比特币的常态,“大涨”的日子少得可怜。此时,买入并持有反而成为一种不费力、长期来看不会赔本的交易策略。

二、Hodl能影响到行情吗?

Hodl群体越广,证明共识越强,那么共识的强弱会影响到行情吗?

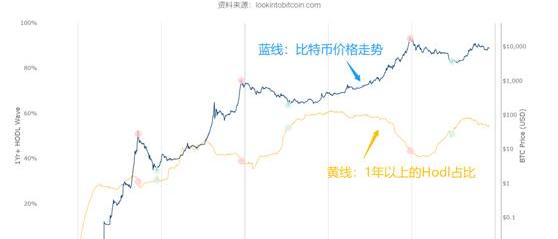

有人将「比特币的价格走势」与「1年以上未动过的比特币数量占比」做了个对比:

可以看出,大部分情况下,两者呈负相关性。每当行情开始下跌时,Hodl数量渐渐增加;每当Hodl数量持续下降时,行情也会走向高峰。

正是因为Hodl占比的变动与市场周期的高低点呈现高度匹配的情况,很多人都喜欢用这个模型来判断市场周期。

回到文章开头,休眠1年以上的比特币数量百分比已经达到一个新高度,那么你可以大胆猜测一下,如今的市场正处于什么周期?

三、Hodler越多越好吗?

Hodler并不是每个人都能当,48万哥扛了两年最终亏本离场,在跌跌不休的市场面前,在身边人都唱空之时,在各国政策相继打压之下,再坚定的信心都会发生动摇。能有这样的毅力和强大内心的人,只是少数。

即便当Hodler并不简单,回报数据告诉我们,Hodl策略很管用,因此市场里也有很多声音开始呼吁大家加入囤币党,例如九神的《囤比特币》,李笑来的定投课,他们都曾经通过“囤”这个动作获得很多切切实实的回报。

但我们不禁会想到一个问题:Hodler越多,对比特币就越好吗?

从币价上来看,是的。逻辑很简单:比特币市场存在供需关系,当需求超过供给,价格自然发生上涨。而Hodl是在人为地减少供给,这在一定程度上能让比特币价格更容易上涨。

但从比特币的落地层面上看呢?

一年前,“Hodl”一词的创造者接受了Coindesk的采访,出人意料的是,他告诉媒体:

“Hodl这个词已经被滥用,现在的情况并不是他的本意——比特币的目的是用来花费,而目前的BTC正在渐渐失去原本的价值主张。”

当大家都趋向于做一个拿着不动的人时,这对比特币的原始目标——做一个点对点的电子现金系统——确实没有直接帮助。

然而,当我们再换个角度想想,坚持Hodl的人相信BTC的价格会越来越高,当这样的“价格共识”越来越强时,我们很难说这对比特币没有一丁点好处。

因此,虽然Hodl无法对比特币的落地发展带来直接改变,但我们也不能说它是完全没有益处的。

囤币也好,炒币也好,都是金融市场的玩法,趋利作为人的天性,也无法用简单的对错二字就能评判。

那么问题来了,你会选择当一个Hodler吗?

前言:之前,蜻蜓资本的研究人员发布了一篇博客《DeFi如何蚕食PoS的安全性》,阐述了高利率的DeFi借贷可能会导致PoS或DPoS区块链的代币大量解锁,用于借贷,从而导致区块链的安全性降低.

PA周刊第八十九期2019.12.30-2020.01.05?文|周文怡编辑|毕彤彤Tong出品|?PANews概述:央行将在2020年继续稳步推进法定数字货币研发;银保监会打非局表示.

来源:未央网,原题《利用区块链技术改进ETC可信消费环境》 作者:乌士儿 2019年6月份,交通运输部印发了《加快推进高速公路电子不停车快捷收费应用服务实施方案》,提出到今年年底之前.

作者:?Chainlink原文链接:https://blog.chain.link/analyzing-the-defi-ecosystem-and-the-many-ways-chainlin.

撰文:RonaldMannak,区块链创业公司StarlingProtocol联合创始人兼CEO 编译:卢江飞 来源:链闻 关于零知识证明的技术类博客文章很多,最近我也写了一篇文章.

本文以Compound金融为案例,分析了新兴的DeFi生态系统的风险。 入门 区块链狂热者和机构投资者们正把目光聚焦于以太坊区块链上运行的开放式金融平台.