原文:Yahoo!Finance

原文作者:OmkarGodbole

译者:Moni

来源:Odaily星球日报

如果看看最近几周期权的定价情况,在接下来的六个月时间里,我们或许会看到以太坊面临更大的波动性——至少相对比特币而言,是这样的。

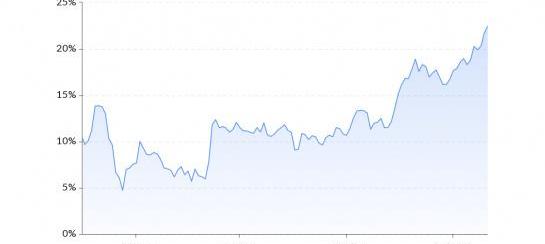

加密货币衍生产品分析公司Skew指出,以太坊和比特币六个月平价期权隐含波动率之间的差异已经升到了最高的22个百分点。事实上,ETH-BTC六个月平价期权隐含波动率差异最近大幅飙升说明了一件事:投资者预计在接下来的180天内以太坊会有较大波动,即以太坊的价格涨幅会大于比特币,但同时跌幅同样也会大于比特币。

数据:以太坊相对于比特币的价值呈下降趋势,目前已触及0.0615:金色财经报道,根据 TradingView 的数据,自本月初以来,以太坊相对于比特币的价值一直呈下降趋势,目前已触及 0.0615。这种关系的减弱反映出比特币在过去一个月的价格上涨更为强劲。比特币在此期间上涨了 10%,而以太坊则上涨了 1%。

Pastel Network联合创始人Anthony Georgiades表示,由于将某些数字资产标记为证券的监管存在不确定性,因此在监管机构看来,比特币是唯一保持充分去中心化的数字资产,而且肯定不是证券。

Georgiades指出,如果没有外部冲击,例如信贷危机,市场可能会预期某些投机或交易轮动会推动资金从 BTC 流入 ETH。以太坊的独特之处,例如其促进从 DeFi 到 NFT 等广泛应用的能力,是与比特币的关键区别,并提出了独特的价值主张。[2023/6/23 21:55:13]

分析 | 主流币相对于BTC的汇率已经到了历史很低的水平:在本期金色财经的《币情观察室》上,针对近期主流币的上涨的问题,岳在其中—半木夏BTC表示:主流相对于BTC的汇率都到了历史很低的水平,在BTC横盘等待方向的时候,主流趁机反弹也在情理之中,这可能是主流最后的机会。等BTC的行情开始的时候,主流的表现又会逊色很多。轮动行情下,接下来可以布局些有想象力的滞涨品种,比如ETC和BSV。[2019/9/18]

ETH-BTC平价期权隐含波动率在2019年10月触底,当时该指标数字仅为4.7%,但此后便一直处于上升趋势。“有趣”的是,在过去的三个半月时间里,以太坊的涨幅一直高于比特币,这也是平价期权隐含波动率价差指标上升的基础。

分析 | 数据显示:过去三个月小型山寨币相对于比特币的价值下跌54%:据LongHash 7月4日消息,Bletchley 40指数显示,自4月1日以来,小型山寨币相对于比特币下跌了54%,其他类别的山寨币也没有太大好转。 过去的三个月对山寨币市场来说相当艰难,至少就比特币计价的价值而言是如此。Bletchley以太坊代币指数相对于比特币下跌39%,Bletchley Top 40指数相对于比特币下跌54%,Bletchley Top 20指数相对于比特币下跌34%。值得注意的是,以太坊代币指数是今年早些时候山寨币市场的亮点之一。Bletchley Top 10指数和Bletchley Total Index的情况看起来好一点,其损失都在10%左右,但比特币本身也在这些特定指数中占很大比例(Bletchley Top10的71%和Bletchley Total Index的66%)。[2019/7/5]

在2019年的最后两个月,比特币下跌了21%,以太坊下跌了近30%。但是当时间来到2020年,情况则完全不同了:比特币今年迄今的收益率为37%,但以太坊同一时期内的收益率已经达到了惊人的73%。

声音 | 道富环球顾问高管:相对于加密货币,黄金仍是一种首选投资工具:道富环球顾问的黄金策略负责人George Milling-Stanley近期表示,在全球经济整体放缓的背景下,黄金仍然是一个安全的避风港。相对于日益流行的加密货币,黄金仍是一种首选投资工具。其表示,“我并未看到黄金的大量资金涌入加密市场。要是有,加密货币去年也不会损失80%的价值了。”[2019/5/30]

隐含波动率是市场对资产未来风险预期的一个评估指标,它将市场上的期权或权证交易价格代入权证理论价格模型——Black-Scholes模型反推出来的波动率数值。由于期权定价模型(如BS模型)给出了期权价格与五个基本参数(标的股价、执行价格、利率、到期时间、波动率)之间的定量关系,只要将其中前4个基本参数及期权的实际市场价格作为已知量代入定价公式,就可以从中解出惟一的未知量,其大小就是隐含波动率。

隐含波动率会对期权价格产生正相关影响,波动性越高,看涨期权和看跌期权的对冲需求就会越大。不过需要注意的是,隐含波动率并不是一个评估市场发展方向的指标,通俗地说,就是你不能通过这个指标判断市场会朝牛市还是熊市的方向发展,只能通过它来判断可能出现的较大涨幅或跌幅趋势。但是,由于交易者通常会将波动性增加与熊市联系起来,因此对于大多数投资者而言,隐含波动率更多地是一种“风险”指标。

与比特币相比,以太坊相对而言没有以前那么危险了

如果分析历史波动率的分布数据,我们会发现最近以太坊的波动的确更大一些。但是在最近几个月中,与比特币相比,以太坊资产风险似乎并没有想象中的那么大。

实际波动率和历史波动率这两个指标反映出与基础资产平均价格的标准偏差,通常以百分比形式表示。如果某个资产的历史波动率越高,其风险就就相对越大。

2月3日这周,ETH-BTC的六个月实际波动性差异上升了13个百分点,达到自2019年7月13日以来的最高水平。2019年12月初,该指标数字低至近2.3百分点,但现在却出现急剧上升,这说明相比于比特币,以太坊的固有风险有所增加。

如果分析历史波动率数据,我们会发现过去三年以太坊平均历史波动率为29个百分点,远高于最近观察到的水平——这似乎也说明,虽然最近“风险”高于比特币,但如果把时间拉长的话,以太坊还是会相对地将其风险降低到接近比特币的水平。

波动率和均值回归

按照均值回归理论,随着时间的流逝,任何指标最终都会回到其历史平均水平。

如果真是这样的话,那么隐含波动率和历史波动率也适用于这套理论。这似乎意味着由于当前与历史波动率的差异远低于其29个百分点的平均波动率,因此在未来六个月时间里,这一指标有可能会“回归”到历史平均水平,也就是29个百分点。

简而言之,在不久的将来,相对于比特币而言,以太坊可能具有更大的波动性。

标签:以太坊比特币BTCETH以太坊最新价格分析超级比特币SBTC解散比特币BTC跌破26000美元RUN TOGETHER

DAO可以是一个社区,DAO可以是一种生态系统,DAO也可以是一类投资模式,DAO为我们带来的可能性将远远超过Token。 当前全球有1500+种Token和?50个DAO.

分析师?|Carol编辑|毕彤彤出品|PANews近期,以比特币为首的“减产”币先后上涨,“减产概念”似乎吹响牛市号角.

2020年开年,一场突如其来的事件打乱了中国人的日常生活,包括每年我们最重要的节日:春节,这一事件的影响是全面的,从公共卫生事件也影响到了经济、金融以及数字资产领域,并且造成全球性影响.

Bakkt比特币期权的热度到此为止了?如果说这家机构交易平台最新推出的比特币产品表现不佳,那就太轻描淡写了,因为Bakkt上的比特币期货合约期权交易量实际上已降至零.

据Cointelegraph2月10日报道,投资管理公司VanEck于近期发布的一份报告建议,机构投资者应该将一小部分资金用于配置比特币。报告显示,“比特币可能会提高机构投资组合的风险和回报.

来源:Coinbaseblog 作者:MikeCo 编译:共享财经Neo 什么赋予了金钱价值? 今天,美元的价值与其他任何资产的价值都没有直接的联系.