几天Uniswap发布了其V2的计划,蓝狐笔记一直没来得及关注。今天看了一下,这次计划带来了不少优化。可以看出Uniswap从V1的实践中学习到了很多东西,发展迅速,这也是领先DeFi项目的缩影,在不断迭代中前行。

UniswapV1证明了自动做市商市场的可能性

Uniswap基于以太坊区块链为人们提供去中心化的代币兑换服务,Uniswap提供了ETH以及ERC20代币兑换的流动性池,它具有当前DeFi项目中最引人注目的去中心化、无须许可、不可停止等特性。

当然,在实际的运行过程中,也受制于以太坊吞吐量和速度的问题,也遭遇过价格操纵的情况,且其交易规模在整个加密世界还非常小。看上去是小个子,而且还是不够灵活不够快的小个子。即便如此,Uniswap这种自动化的流动性池的模式也展示出了它的潜力。

当前Uniswap总体流动性达到3400多万美元,最高峰曾达到9100多万美元;当前的日交易量超过200万美元左右,最高峰曾达到3900多万美元。虽然跟中心化交易所差距甚远,但作为DEX来说,算是很不错的成绩。

Uniswapv2有几个值得关注的点:

研究:分布式账本技术可用于不同CBDC账本之间的跨境、跨货币支付:金色财经报道,根据新加坡金融管理局和纽约联邦储备银行的研究,分布式账本技术可用于不同CBDC账本之间的跨境、跨货币支付,降低结算风险并缩短结算时间。实验在测试环境中进行,假设的支付使用模拟的批发中央银行数字货币进行结算。这些团队将不同的中央银行货币分类账相互关联,为各自中央银行的每个分类账的设计和操作提供了灵活性。这使得支付能够在多个分类账上安全地执行,而不需要中央清算机构或建立共享的中央网络。

纽约联储市场部负责人 Michelle Neal 表示,我们与 MAS 的研究合作揭示了中央银行创新的关键机会,可以在缓解全球批发支付流程和改善结算结果方面发挥重要作用。[2023/5/22 15:17:44]

时间加权平均价格

闪兑

盈利模式

时间加权平均价格

从前段时间发生的一系列攻击事件看,Uniswapv1不能作为安全的价格预言机,因为根据其恒定乘积做市的机制,它的价格可以在短时期内发生极大的变化。这也是Uniswap之前被操纵利用的地方。

Uniswapv2决定改变这一点,一是继续保持其去中心化的模式,二是极大提升价格操纵的成本和难度。主要有两个方面的提升:

OKT Chain集成WasmVM:据OKX官方消息,为实现OKT链(OKTC)多虚拟机(VM)愿景,OKT Chain已集成WebAssembly(Wasm)技术,成为同时支持EVM和WasmVM的公链。集成后,在Wasm上运行的项目现在可以无缝过渡并迁移到OKTC,这为新的创新dApp创造了更多机会。此外,还能够自动将KIP20资产转换为CW20资产的本机桥接模块,反之亦然,从而实现合约交互的高度创新方法。OKTC是一个基于Cosmos构建的EVM和IBC兼容的L1,专注于真正的互操作性和最大化的性能。在高可扩展性下,开发人员可以以较低的gas费用构建和扩展。OKTC生态系统和基础设施,包括一体化的多链Web3界面,为开发人员和用户提供无缝体验。[2023/4/3 13:42:12]

测定市场价格的标准

代币对兑换的市场价格在每个区块交易之前测定,也就是,市场价格以前一个区块的最后一个交易为准。这提高了攻击者价格操纵的难度,攻击者需要在前一个区块操作最后一个交易,这种情况下,很难保证在后一个区块中实现套利。除非攻击者可以实现“自私挖矿”,连续挖出两个区块,否则基本上无法保证获利。

添加时间加权

Aztec完成1亿美元B轮融资:金色财经报道,Aztec宣布完成1亿美元B轮融资,A16z领投,A Capital、Variant 、SV Angel、HashKey Capital、Fenbushi Capital、Alumni Ventures等参投。

融资将被用于在全球范围内扩展工程师团队。在过去的一年中,Aztec团队已经从7人扩大到40人规模,目前Aztec希望在短期内将这个数字翻一番。[2022/12/16 21:47:54]

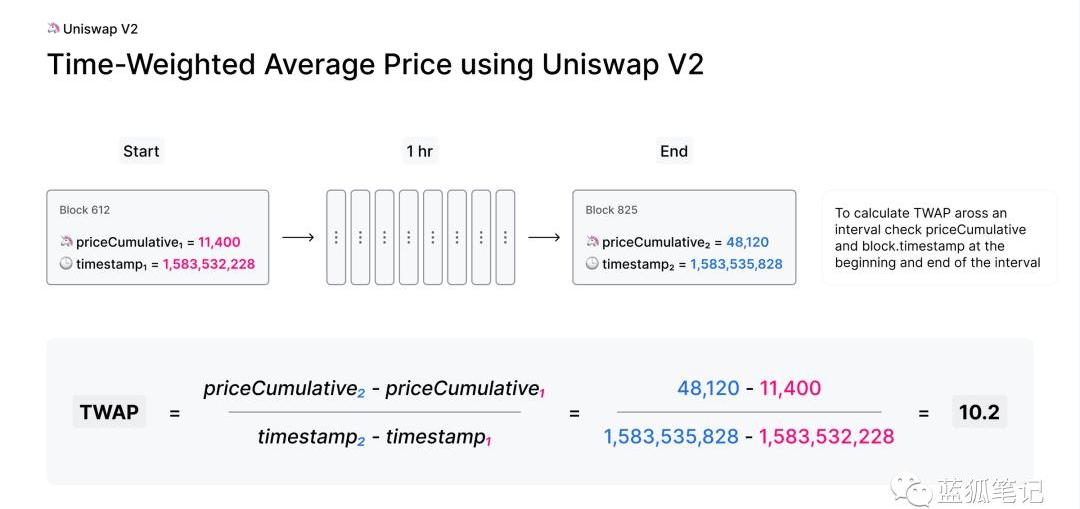

此外,UniswapV2还提出了时间加权平均价格的概念,这进一步提高攻击者的难度。什么是时间加权平均价格?

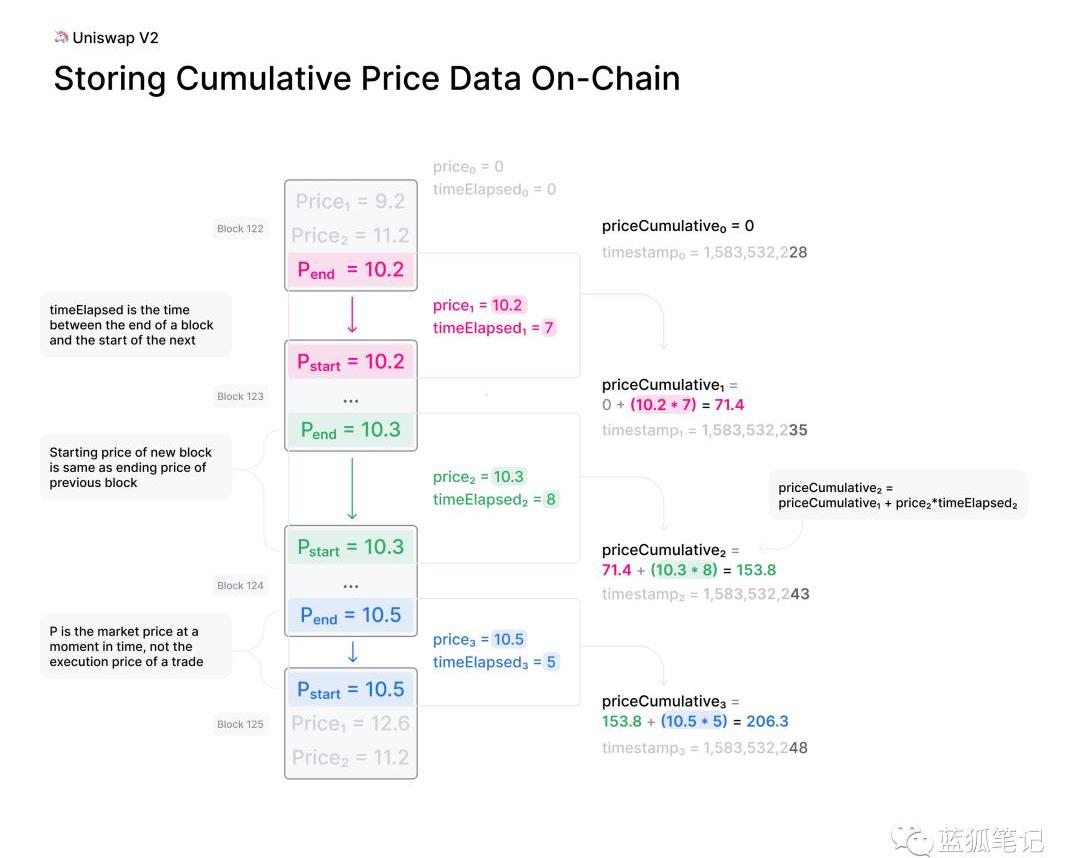

Uniswap2将区块最后一个交易价格添加到核心合约中的单个累计价格变量中,以这一价格存在的时间进行加权,例如有的区块是17秒,有的是15秒,这个是它的存在时间。这一变量代表了整个合约历史中每秒的Uniswap价格总和。

外部合约可以使用这一变量来跟踪任何时间间隔内的时间加权平均价格。

Moneyfellows宣布完成3100万美元B轮融资:金色财经报道,埃及金融科技初创公司Moneyfellows宣布已从由Commerz Ventures、中东风险投资伙伴 (MEVP) 和 Arzan Venture Capital 牵头的 B 轮融资中筹集了 3100 万美元。参与这轮融资的还有这家初创公司的现有投资者,如Partech、Sawari Ventures、4DX Ventures 和 P1 Ventures。[2022/11/10 12:44:05]

它通过读取ERC20代币对从时间间隔开始到结束之间的累计价格来实现。可以将这个累计价格差除以时间间隔的时长,从而创建出该时段的时间加权平均价格。

这样攻击者操纵的成本会随着流动性的提升,随着平均的时间长度增加而增加。

闪兑

前一段时间,由于bZx事件,闪贷进入人们的视野。关于闪贷,可以参考蓝狐笔记之前的文章《闪贷:为什么闪贷攻击会是新常态?》《加密闪贷:互联网货币的神奇新发明》。而今天提到的Uniswap的闪兑,虽然跟闪贷不同,不过,也可以闻到类似的味道。

加密资产管理公司BlockTower推出1.5亿美元新基金:10月13日消息,加密资产管理公司BlockTower推出一个专门的风投部门以及一个新的1.5亿美元基金。 BlockTower最近对Aptos、Lighthouse Labs和Maple Finance等初创公司的投资都属于这个新基金。该基金的LP包括Mass Mutual、VanEck Equities、BPI France、Circle、Teacher Retirement System of Texas等。(TheBlock)[2022/10/14 14:26:58]

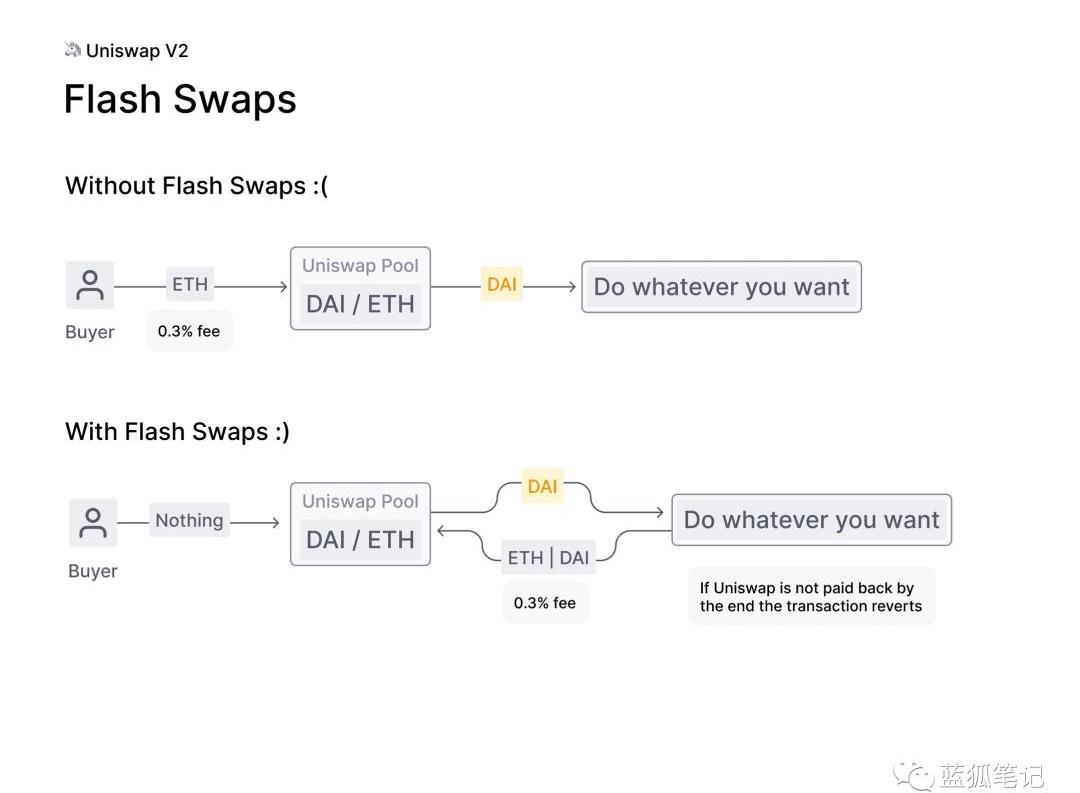

UniswapV2的闪兑允许用户在Uniswap上提取自己想要的任何ERC20代币,关键是没有前期成本。用户拿到这些代币之后,可以进行任意操作,对其执行任何代码,只有一个前提,就是在交易执行结束时,必须将代币归还。如果不能归还,所有代币都会被撤回。在这个过程中,需要收取0.3%的费用。

闪兑为什么有需求?

闪兑的需求主要来自于无前置成本的套利场景。由于加密市场的交易场所分散,不同交易场所存在套利空间。如果没有足够前期资金,很多套利都无法实现,很多用户只能望洋兴叹。

而对于希望套利的用户来说,闪兑的价值在于,它可以无须前期资金要求,同时可以省去各种不必要的交易步骤,更高效地完成套利活动。

Uniswap的创始人HaydenAdams举了两个例子:一是关于DAI套利;二是关于提高交易效率。

没有前期资金完成套利。

假设用户在Uniswap上可以用200美元兑换出1ETH,然后在Oasis上将1ETH兑换出220DAI,那么用户可以获得20DAI的利润。但是,如果用户钱包没有DAI,这个时候如果想套利应该怎么办?

UniswapV2的闪兑可以让用户从Uniswap上提取1ETH,然后在Oasis上卖出220DAI,并用200DAI在Uniswap购买并归还1ETH。在这一过程中,用户钱包中没有一个DAI,但通过Uniswap上预提取ETH,实现了套利。

第二个例子是关于提高交易的效率。

它可以提高从DeFi项目中进行各种借贷、兑换操作的效率。例如,从用户从Maker上借钱,并将借出来的DAI,再次购买ETH,以提高其杠杆率时,当前的交易步骤比较繁多:

1)用户将ETH存入Maker

2)从Maker中借出DAI

3)在Uniswap上将DAI兑换出ETH

为了达到用户想要的杠杠率,用户需要重复上述步骤。这样做的效率很低。如果用户使用闪兑,可以将步骤简化:

1)从Uniswap中提取用户想要数量的ETH

2)将用户的ETH和从Uniswap中取出的ETH存入Maker

3)从Maker中借出想要数量的DAI

4)将DAI归还给Uniswap,也就是归还当初提取的ETH

这样,一步就可以实现用户所需要的杠杆率,帮助用户通过Maker获得更多的ETH。

如果Uniswap池没有收到足够的DAI来兑换回当初用户提走的ETH,那么,整个交易会还原。也就是,跟闪贷类似,在交易结束时,所有提走的代币都需要进行支付或归还,否则会被还原交易。

盈利模式

之前蓝狐笔记提到了DeFi项目的盈利模式,也就是DeFi如何实现可持续。具体可以参考蓝狐笔记之前的文章《DeFi项目的商业模式:存续之道》。在这篇文章中提到,Uniswap团队并没有发行代币,也没有收取费用。但项目要存续,必须要有费用的来源。

Uniswap这一次披露了其收费计划。在UniswapV2中包括了协议收费的机制。协议开始启动时,默认收费为0,流动性提供商捕获0.30%的费用。如果协议收费机制一旦开启,它会收取0.05%的费用,而流动性提供商捕获的费用则变为0.25%。

也就是说,Uniswap的收费计划对于普通用户来说,跟之前没有什么区别,而对于流动性提供商来说,其捕获的费用减少了16.67%。这部分费用为维护协议的贡献者所捕获,这其中包括Uniswap的开发团队等。

这个费用的分配比例被硬编码进入核心合约,不可篡改。在UniswapV2发布之后,可以部署去中心化治理流程,通过它来开启收费机制。

按照当前的交易量,Uniswap大概可以产生500万美元左右的年费用,那么,包括项目团队在内的协议和生态的贡献者可以捕获大约83万美元的费用。如果按照一定的增长率,今年捕获100多万美元的费用也很有可能。这个费用可以用来支持协议的开发以及生态的建设。

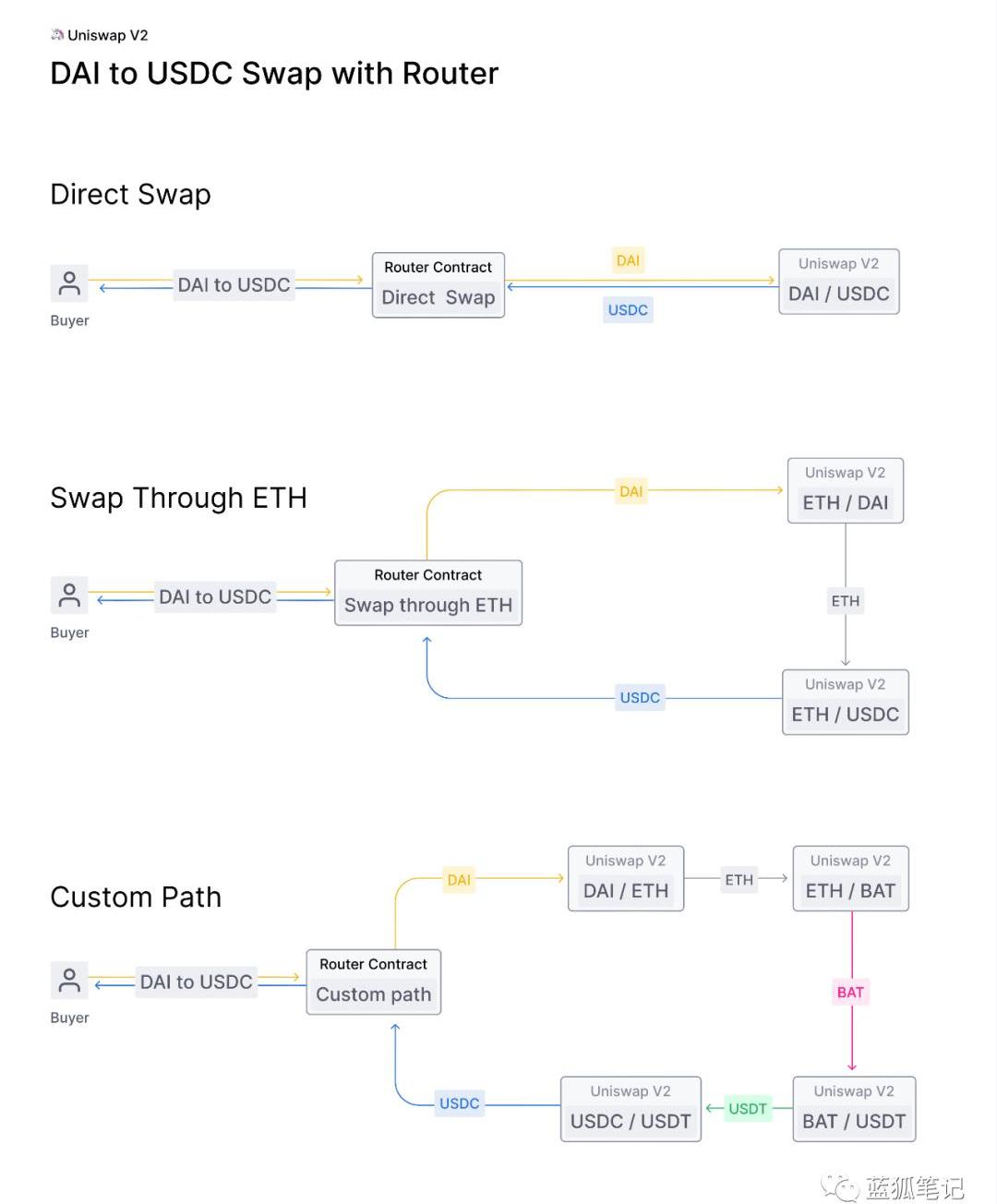

除了以上几点,UniswapV2还支持ERC20代币与其他任何ERC20代币形成直接的流动性池。当前的流动性提供商在提供流动性池的时候,都是提供ETH和其他ERC20代币的池。用户在ERC20代币之间进行兑换时,都是通过路由ETH来完成的。两个ERC20代币直接形成流动性池,可以让用户无须拥有ETH的风险敞口。例如可以形成DAI/USDC的交易对,这样用户不用担心大的价格波动。这样的做法,可以极大减少交易摩擦,提高资金利用的效率。

结语

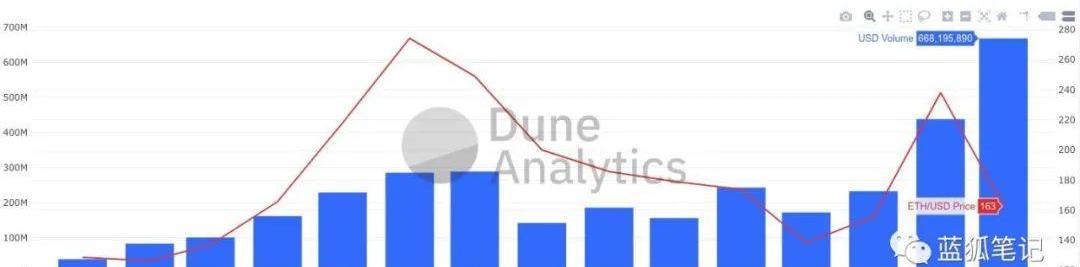

加密市场的DEX在3月份整体市场交易规模达到6.68亿美元,在加密市场的低谷期实现了历史新高,且比2月份增加了53%,去中心化交易市场已经成长为加密市场不可忽视的重要力量。

随着Uniswap和Kyber的不断迭代前行,未来有很大概率会继续突破。

(来源:DuneAnalytics)

------

风险警示:蓝狐笔记所有文章都不能作为投资建议或推荐,投资有风险,投资应该考虑个人风险承受能力,建议对项目进行深入考察,慎重做好自己的投资决策。

编者注:原标题为《几个数据,帮助我们预判极端行情》一、极端行情,伴随着极端信号在进入正文之前,我们先聊点其它的。在投资里,很多人习惯用一年四季来对应投资的周期变化.

越来越多的数据表明,5月的比特币区块奖励减半将引发比特币价值的显着增长。最新的分析表明,这种旗舰加密货币将在今年余下时间缓慢上升,并最终超过其历史新高.

区块链银行服务和支付初创公司SilaInc.今天宣布已筹集770万美元种子轮新资金,将用于引入新的产品功能,使软件开发人员可以更轻松地访问全球金融系统.

4月16日,蚂蚁区块链举行「蚂蚁区块链开放联盟链发布会」,首次全面开放蚂蚁区块链的技术和应用能力。即日起,中小企业开发者可以像搭积木般开发相关区块链应用,并与蚂蚁区块链共建数字经济的未来.

据Decrypto4月1日报道,以太坊联合创始人VitalikButerin提议为以太坊最大的隐私缺陷之一找到一个解决方案。 图片来源:pixabay该缺陷与以太坊名称服务有关.

作者:罗滔 Telegram与美国证券交易委员会的法律斗争愈演愈烈,2019年10月11日SEC以“发行非法数字资产证券Grams”为由,颁布禁止Telegram出售Gram代币的紧急禁令.