目前Keeper DAO的市值是Archer DAO的10倍。Keeper DAO流动性提供者提供了近2亿美元的流动性资金,由于起步较早,Keeper DAO业务领先。而Archer DAO刚刚起步,有潜在的上升空间。

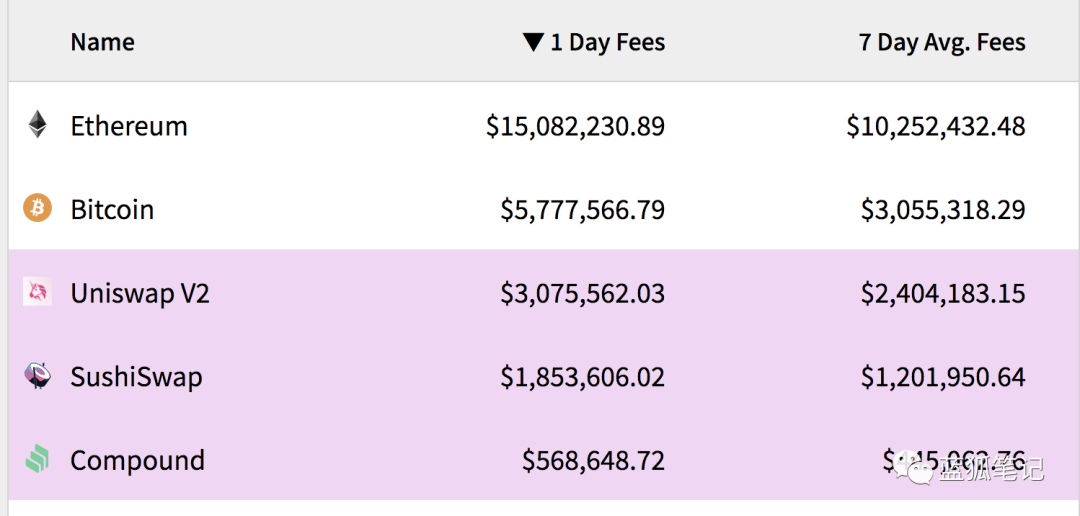

在加密生态中,矿工是非常重要的角色,它们发布区块,存储账本,为维持区块链的运行提供低层支撑。同时他们也是不容易被普通用户感知的角色。矿工之所以加入比特币或以太坊等加密生态,最重要的原因是收益。一个收益是区块奖励,一个收益是交易费用。就目前而言,矿工的核心收益来自于区块奖励。不过,随着以太坊生态的发展,尤其是流动性挖矿开启以来,以太坊上的交易费用日趋提升,并占据越来越重要的位置。从下图我们可以看出,目前以太坊的费用规模不小了,截止到蓝狐笔记写稿时,当天费用达到1500万美元,按年化计算接近55亿美元,而当前以太坊大约一天奖励11,500个ETH,按照如今的价格计算,每天的区块奖励收益大约也在1500万美元左右。考虑到费用的波动性,目前费用收益不如区块奖励,如今以太坊的费用几乎快接近于区块奖励的费用了。

(加密领域的费用排行,以太坊高居第一,来自cyptofees)

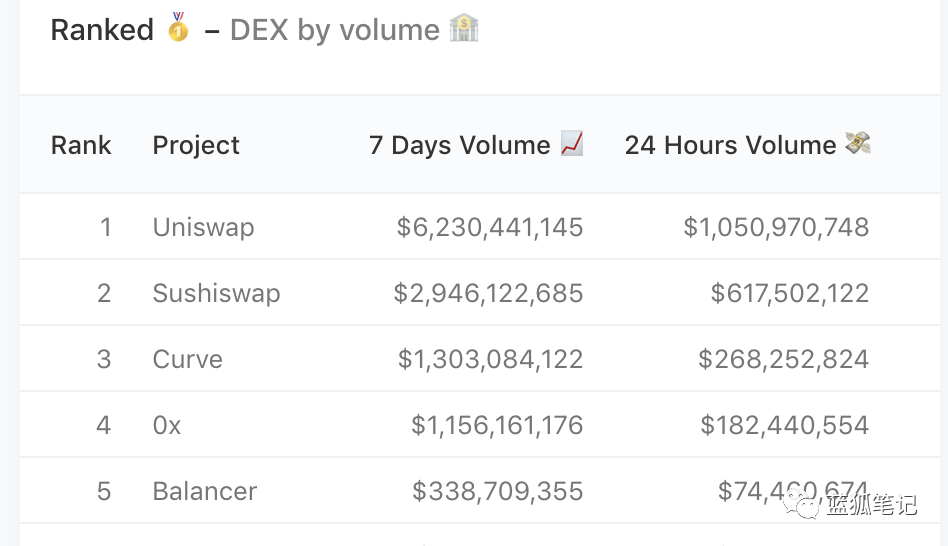

虽然目前以太坊的区块奖励和费用收益非常诱人,但矿工之间的竞争也是激烈的。矿工还有其他的提升收益机会吗?随着以太坊生态的发展,链上的机会也越来越多,这些机会为矿工提高收益提供了更大的机会。而Archer DAO可以为矿工提升收益。Archer的“清道夫”网络刚才提到链上的机会,这些机会存在于DEX的套利交易、借贷清算以及其他低风险的获益机会。随着DEX交易规模不断攀升,借贷规模的日益发展,获益的机会也越来越大。仅仅是DEX一周的交易量超过100亿美元,而且还一直攀升。

(DEX的交易量排行,Duneanalytics)

香港宝新金融首席经济学家:STO监管还未跟上区块链快速发展:香港宝新金融首席经济学家郑磊表示,证券类通证本质上是一种区块链通证形态的证券,持有者不局限于投资者和经营者,还可以包括产品或服务的使用者。作为一种证券,其发行和流通,都要按照法律法规、行政规章的要求,在监管之下进行。无论是实用类通证还是证券类通证,都是一种基于技术的数字资产,由于网络存在的外部性,确实需要加强监管。尽管一些金融科技领先的国家和地区已经开始了STO方面的实践,但目前STO还处于早期发展阶段,这方面的监管仍存在过于保守的问题,还没有跟上区块链技术的快速发展。(证券日报)[2020/8/26]

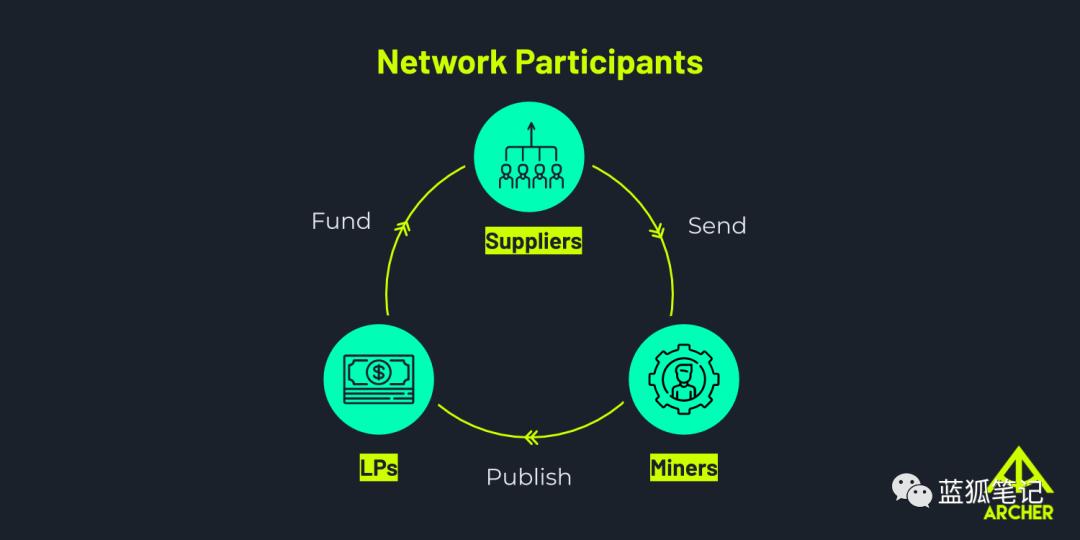

那么,如何捕获这些DEX套利和借贷清算的机会?这里的首要问题是:谁来发现这些机会?这就涉及到Archer DAO的几个角色:除了矿工,还有策略供应者,流动性提供者(LP)的角色。首先策略的供应者(suppliers)发现链上的收益机会。suppliers是链上机会的分析者,他们负责发现并提交有利可图的机会。Archer系统评估这些收益机会后会将高价值的机会发送给矿工,由矿工打包进入区块并产生收益。收益会由矿工和Supplier共享。如下图:

(Archer网络的参与者,Archer DAO)

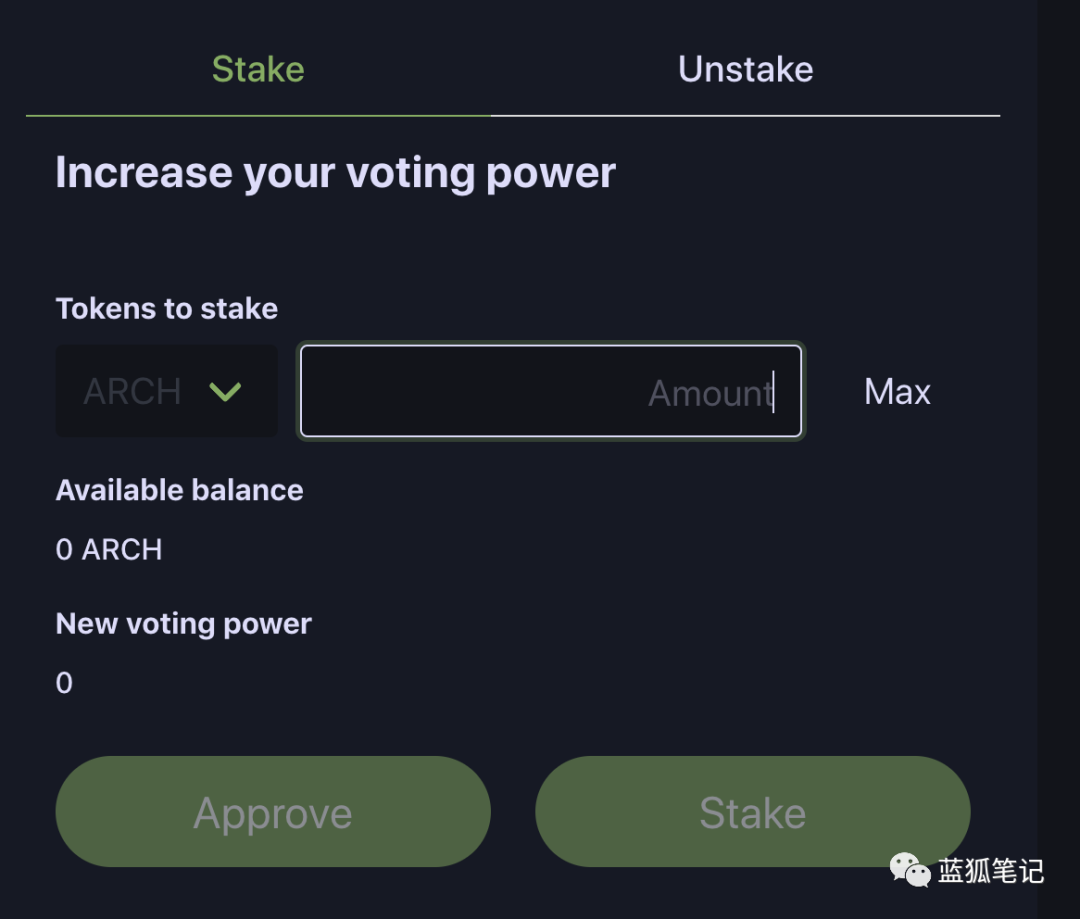

在这个假设中,在sushiswap上8eth可以兑换0.112YFI;而在cream中0.112YFI可以兑换3,940USDC;而在Uniswap上,3,940USDC可以兑换11.35个ETH。在这个套利交易中,一共可以产生3.35ETH的收益,其中1.675ETH分给矿工,而1.675ETH分给supplier策略供应者。从以上的案例中,我们可以看出,Archer的核心之一在于将矿工的角色变成DeFi生态的积极参与者,他们参与到DeFi的套利活动中,不仅获得区块奖励、费用收益,还可以在执行交易中获得更高的价值。从这一点看,矿工变成了套利交易和清算的参与者。也就是,提高了MEV(Miner Extractable Value)。策略供应者发现机会并提交交易,矿工打包这些交易并生成区块。这里还有一个重要角色,它们是流动性提供者。流动性提供者为策略的实现提供资金资助。Archer的流动性提供者(LP)存入资金可以分享套利或清算等收益。策略供应者可以利用这些资金进行交易,由于这些LP提供的资金汇集在一起,且存入多种代币,可以让套利等交易行为更高效,例如可以减少多个操作所带来的gas费用,存在多种代币池有时候可以省去代币兑换的费用等。有人也会说,为什么不利用闪电贷,基本上没什么费用。不过闪电贷对于资金还款时间是有明确要求的,而LP提供的资金允许更长的使用时间,这可以让策略提供者有机会执行更高级的策略,交易更高效,从而让流动性者、矿工、以及策略供应者都受益。由于DeFi整体的套利和清算市场空间在一段时间内也是相对固定的,因此流动性也存在边际递减效应的问题,并不是流动性越多越好,而是利用率越高越好。因此,后续Archer 可能会通过DAO治理来平衡这个需求,从而达成最佳收益的效果。Archer对DeFi生态的影响一旦矿工积极参与到套利交易和清算交易中来,可能会给DeFi生态带来额外的好处。其中之一是,DeFi系统的更高效运作以及更少的抢先交易。由于清算更为及时高效,可以降低借贷等市场的抵押率;不同DEX之间的价格越来越趋于一致,代币有更好的价格发现;也会导致更少的抢先交易,因为抢先交易的机会更少,可以通过私有渠道提交交易。从这个角度看,Archer DAO不利于当前的套利机器人,这些套利机器人通过mempool抢先交易获益。Archer可以通过将矿工和策略供应者以及流动性提供者联合起来,在实现更高收益的同时,也顺带净化DeFi环境。Archer是DAO组织所谓DAO治理,是说Archer不属于任何单个人或单个组织,它通过其代币ARCH进行治理,用户通过质押ARCH代币获得对ArcherDAO的决策权。

(Archer网络的治理,Archer DAO)

通过质押代币ARCH,可以对Arhcer网络提案进行投票;如果质押超过1万个ARCH代币可以进入私有的Discord群组,如果质押超过2万个ARCH代币,则有资格提出新提案。从当前提案情况来看,目前Archer DAO还刚刚开始。ARCH代币目前主要是治理代币,还没有捕获协议价值。估计随着未来DAO治理的深入,这个局面有可能得到改变。例如ARCH可以捕获清算或套利收益的一定比例之类的。如果有利于网络的发展,代币经济机制的迭代也是有可能的。当然,如何发展取决于ARCH代币持有人的决策和治理。Archer跟DeFi生态的合作目前利用Archer系统的DeFi项目包括Sushiswap、Uniswap、Cream、AAVE、Balancer、Compound、mStale、DODO、Curve、Oasis等,这些DeFi项目利用Archer可以实现更及时的清算、代币的价格发现、更少的抢先交易,从而带来更好的用户体验。这也是为什么DeFi项目愿意跟Archer合作的原因。

(Archer网络的合作者,Archer DAO)

Archer DAO Vs Keeper DAOKeeper DAO也DeFi的流动性网络,它也有keeper,相当于Archer 上的suppliers,这些keeper通过流动性提供者的池中资金进行链上的套利和清算,由此获得收益。因此,本质上来说,Archer DAO和 Keeper DAO是处于同一赛道的项目,争夺的都是DeFi上的清算和套利市场的收益。两者都像是自然界的“清道夫”,其主要目标是为了实现自身的高收益,也顺便为DeFi系统的可持续发展提供助力。不过两者也有一些不同。例如Archer DAO将矿工们拉入其网络,这是很聪明的做法,在套利和清算交易中存在优势。这意味着Archer DAO不仅可以做到Keeper DAO所做的 ,甚至也有机会做到更好。而Keeper DAO则采用PGA(Priority Gas Auction)的方式来试图实现交易的优先,此外其将流动性提供者提供的未利用资金存入Compound或dydx等借贷市场从而获得更多收益,这也是聪明的做法,值得Archer DAO学习。目前Keeper DAO的市值是Archer DAO的10倍。Keeper DAO流动性提供者提供了近2亿美元的流动性资金,由于起步较早,Keeper DAO业务领先。而Archer DAO刚刚起步,有潜在的上升空间,未来两者会如何演化?这一切取决于两者项目团队和DAO治理的节奏把握和实施,一些看似细小的差别,随着时间的流逝,可能会显出大的差距。不管谁最终笑到最后,这个赛道作为DeFi领域的重要补充,都值得关注。? ? ? ? ??

参与者 以太坊客户端开发者 - 任何维护以太坊客户端的人。这包括Geth、OpenEthereum、Nethermind开发者以及Besu开发者和维护这些客户端的Ethereum Classic分叉的开发者(对于ETC分叉的维护者,他们的参与有点特殊,我今天不会在这里讨论这个问题)。 用户--使用以太坊进行交易的人。

无论是没有采用火热的兑换池模型,还是三年多来也一直忍着不去发币,dYdX 在整个去中心化交易赛道中多少显得有些特立独行。 DEX 最近再次成为了市场的焦点。? 赛道龙头 Uniswap、Sushiswap 币价强势上冲,相继刷新历史高点;1inch 直接变身“5inch”;DODO 等后起之秀同样表现不俗。

文章系金色财经专栏作者币圈北冥供稿,发表言论仅代表其个人观点,仅供学习交流!金色盘面不会主动提供任何交易指导,亦不会收取任何费用指导交易,请读者仔细甄别防上当。据OKEx的数据显示,当前BTC/USDT现货报价为 34865,24小时涨幅/跌幅为 3.95%。

关于数字人民币 这五大风险必须关注!。

Ins3保险已经于1月29日上线火币Heco链,成为火币Heco链和conflux链首个原创保险项目,也是以太坊和DeFi史上第一个使用预言机作为偿付标准的保险项目。 无数区块链媒体畅想defi保险未来时,强调去中心化保险相对中心化保险的“去信任化、自动化偿付判断、快捷赔付、去中介化”的优势终于首次在Ins3保险上实现。

迫近年末,年前回调如期而至。BTC从1月初最高的42000回调至22日最低的28800,回调 将近30%。同时受BTC影响,其他币种也几乎无一幸免。波卡从1月16日最高的19.4 跌至27日最低的15.03。 从1月28日起到2月25日,总共有6000万颗的波卡将会解锁。 市场有一种顾虑,担心这批波卡将会给市场带来强大抛压。