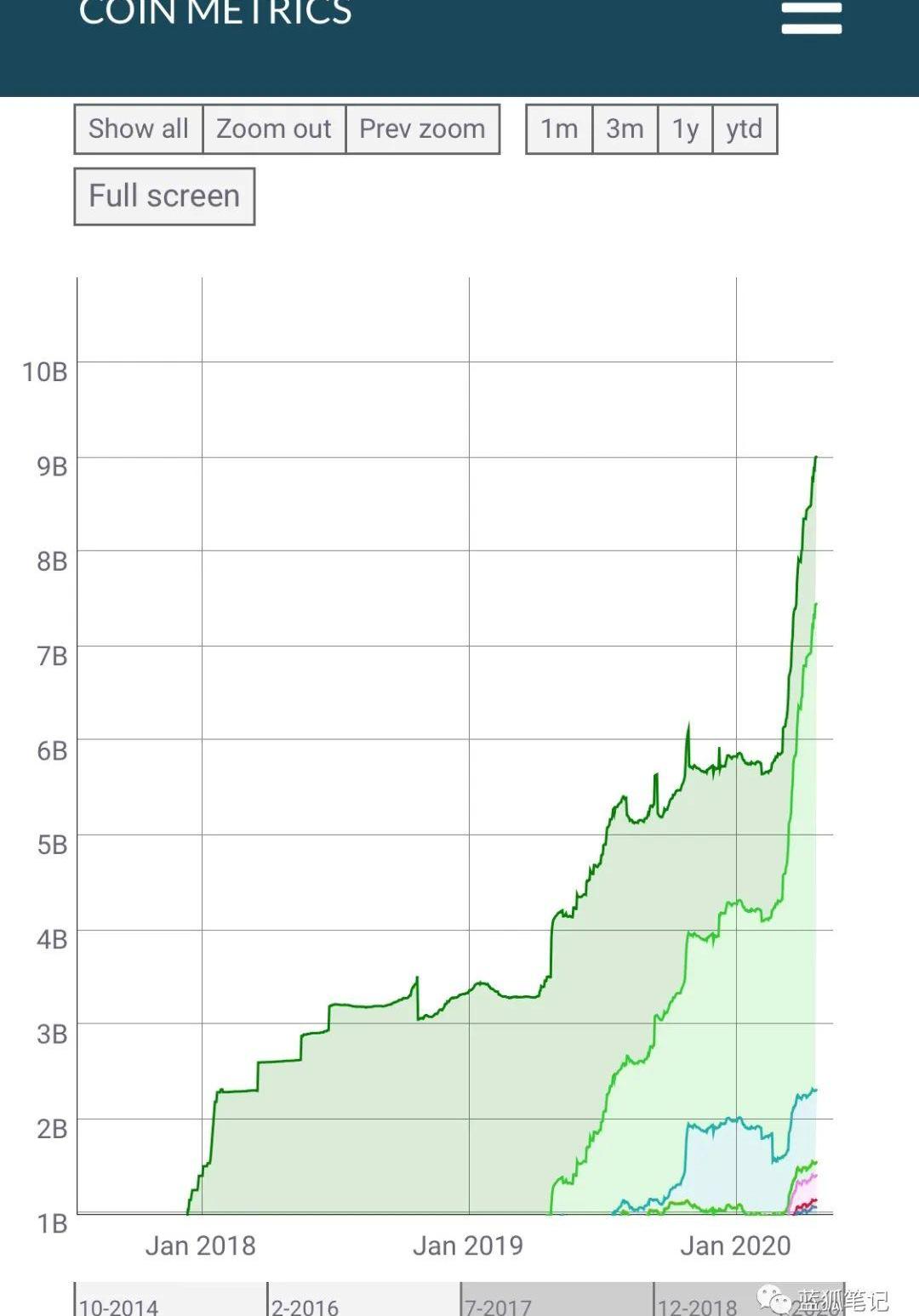

最近几个月,稳定币市值增长越来越快。加密美元整体市值已经超过90亿美元,在过去短短一个多月时间,新增30亿美元。

具有讽刺意味的是,如今加密领域发展最快的不是DeFi,不是比特币,而是加密美元。目前以太坊最大的应用场景不是2017年的爱西欧,也不是2019年的DeFi,而是发行美元稳定币。如此下去,至少在短期内,以太坊成为最大的加密美元公链,而不是开放金融公链。

不管加密世界的人们喜欢还是不喜欢,加密领域已经不是最初期望的加密世界了。从长期看,也许加密领域会发展出新模样,但短期内,加密领域目前产品和市场最契合的场景是加密美元,也就是美元上链,美元代币化。

比特币最初的目标是要取代法币体系,而现在的演变是法币非但没有减弱的趋势,反而让它有更强的增长趋势。当然,并非所有法币都是如此幸运。在区块链的背景下,强者愈强,比如美元等强势国家经济体的法币。而弱势国家的货币,如委内瑞拉、阿根廷等国家的货币会越来越弱化,直到被完全取代。在某些应用场景下,区块链这种去中心化技术带来的不是去中心化的现实,而是更趋向于中心化。加密美元是其中最大的缩影。

随着美元进入加密世界,迅速扩展了法币的影响力,那么,它是不是加密世界的特洛伊木马,最终会反过来吞噬加密世界?

日本加密交易所CoinTrade与Fireblocks达成合作:金色财经报道,日本加密货币交易和质押服务提供商CoinTrade周四表示,已与新加坡加密货币托管平台Fireblocks达成合作,以为机构客户提供更高的数字资产安全性。

根据新闻稿,这一合作将把CoinTrade用户连接到Fireblocks的冷钱包,该钱包提供24/7的数字资产访问,分布式私钥共享以防止内部共谋,以及基于光学QR的签名访问。

据了解,日本的加密货币交易所被要求在该国的金融监管机构金融厅(FSA)注册。注册包括对交易所运营商的背景调查、AML和KYC程序,以及针对客户资产的安全措施。[2023/4/6 13:47:48]

比特币面临加密美元的竞争

比特币一开始的叙事是成为点对点的电子现金,成为取代法币体系的加密支付。不过,由于比特币自身可扩展性的问题,它无法支撑起点对点支付的现实。即便如此,比特币还是成为全球货币体系中的一部分,它当前市值超过1300亿美元。不过,这个量级,跟全球资本市场相比,比如股票市场、房产市场、衍生品市场相比,完全不在一个量级上。即便是黄金也有近8万亿美元的市值。

不过,由于比特币的货币发行不可篡改的特性,还有在价值存储和价值流通上的优势,这让它有很大潜力成为未来数字时代黄金的最佳替代者。

而现在,在比特币发展的过程中,它的价值存储和价值流通正面临加密美元的强大的竞争。这也是比特币接下来需要解决的问题,如何扩大其使用场景,如何在未来找到确保其竞争力的途径。

迈阿密国际控股公司与卢卡合作推出加密衍生品:金色财经报道,迈阿密国际控股有限公司(MIH)和Lukka公司(Lukka?)今天宣布,他们已达成战略联盟,在MIH交易所平台上基于Lukka提供的加密数据共同开发和推出一系列专有的加密衍生品。该协议为MIH提供了多年的全球许可,可以使用Lukka数据支持其在交易所上市的加密衍生产品特许经营权,可在MIH所有或关联的任何交易所平台上交易。MIH和Lukka预计将推出的首批产品将包括现金结算的比特币和以太坊期货和期权,将通过CME Globex?交易平台在MGEX上市,但需获得监管部门的批准。(prnewswire)[2022/6/9 4:12:14]

加密美元具有传统美元的价值根基

虽然比特币是加密世界当之无愧的一哥,但跟现实世界的美元相比,其需求的规模显然是无法比较的。加密美元本身是美元的代币化,它的根基在于对传统美元的本身需求。如果是加密比索的需求就不会如此强烈。

国际贸易需求

美元是世界贸易的主要货币之一,例如使用美元进行石油交易。

美元债务需求

这是美元需求最大的场景之一。当前全球大约有60万亿美元债务。为了偿还这些债务,需要大量的美元。美元债务大约是欧元债务的4倍,日元债务的24倍。如果按照IMF的数据,全球央行持有的美元债券大概是6.75万亿。这里存在对美元的巨大需求。

印度加密货币交易所正在寻求安全、可行、永久的支付解决方案:7月2日消息,印度加密货币企业一直在努力应对不明确的法规,现在,交易所正在寻求安全、可行、永久的支付解决方案。目前,印度的银行仍然不热衷于允许加密交易。根据 ZebPay 的联合首席执行官 Avinash Shekhar 的说法,银行不愿开展业务,这导致了交易所延迟结算,因此它甚至正在冒险寻求其他支付处理选项。(AMBCrypto)[2021/7/2 0:22:05]

投资需求

投资美国企业,例如美国的科技企业等都需要美元。投资美国国债也需要美元。

由于上述原因,导致全球对美元有强劲的需求。当然,美元的强势也会让弱势经济体国家货币很难受。一方面是对美元的需求,导致通缩;一方面本地货币的通胀,导致其使用场景被持续压缩。

由于美元的强势,这也导致美元在全球很多地方都受到管制。如不管制,可能会导致很多地方的本地法币体系难以持续。不过,也因为受到了管制,导致其流通不完全顺畅。这里面存在很多被压抑的需求。被压抑的需求一旦找到释放的渠道,就会迅速表现出爆发力。

加密美元具有加密世界的优势

加密美元之所以受欢迎,是因为它兼具了美元在现实世界的需求基础,也兼具了加密世界的快速流通特性。通过加密技术,加密美元的发行相对容易,且能以较低的成本流通。将美元代币化,生成各种稳定币,如USDT、USDC、BUSD等。这些稳定币可以通过各种公链,尤其是以太坊进行快速的转移。现在拥有一个加密钱包进行收付款,比设置传统银行账户容易,或者用户只需拥有一个以太坊或比特币地址,就相当于拥有了一个无须许可的银行账户。

美国助理司法部长离开法律政策办公室,曾协调起草加密货币执法框架:金色财经报道,根据美国司法部12月11日的声明,助理司法部长Beth Williams已经离开法律政策办公室。自2017年以来,Williams一直担任法律政策办公室的负责人,曾参与该部门的网络政策,包括协调起草一份有关加密货币的白皮书,即美国司法部于10月份公布的加密货币执法框架。[2020/12/12 14:59:01]

此外,加密美元的交易网络相对完善,不仅有快速流通的技术基础,也有快速流通的社会基础。加密美元除了用来购买加密资产,还可用于借贷、汇款、衍生品等。从目前看,加密美元的收益高于传统银行的收益,这让它有吸入传统银行业务的可能性。一些加密银行正在试图通过简单的模式将美元从现实世界吸入加密世界。。

总言之,加密美元是全所未有的物种,它是传统美元和加密技术结合的产物,它有现实世界价值存储和计价单位的属性,也有加密世界价值流通的属性。这让它具备货币的完全属性。从这个角度,它跟比特币在传统和加密世界的维度进行竞争。但是,加密美元也有弱点。就是它需要传统银行体系实现1:1的美元锚定,这让它的抗审查性较弱。

加密美元也发展出了其他模式。例如通过超额抵押生成的去中心化稳定币如DAI。像DAI这样的稳定币,主要在DeFi中的dApp中使用较多,也符合DeFi的气质。还有可以通过衍生品支撑来获得美元的敞口。例如,可以利用加密世界无须许可的代币比特币或以太坊来实现美元敞口,这是一种较为复杂的加密美元。

动态 | Tron首席执行官否认收购加密货币交易所Poloniex:最近有报道称Tron首席执行官收购了加密货币交易所Poloniex,就此事Tron创始人兼首席执行官贾斯汀·孙(Justin Sun)做出回应称:“我什么都没买。”[2019/10/20]

例如通过比特币的永续合约,它支持用户进行BTC/USD的交易,那么,如果用户想获得加密美元稳定性,同时不想承担比特币的波动性风险,则可以通过期货抵押BTC的形式获得类似加密美元的稳定性。假设委内瑞拉的用户用其法币或加密货币购买了1BTC,该用户的目标是持有8000美元的敞口,以抵抗本地的通胀。但该用户并不想承担比特币波动的市场风险,用户只是想持有8000美元的敞口,也不想兑换成为其他稳定币等。

这个时候,用户无需出售1BTC获得8000美元。用户只需要通过永续合约做空BTC。如果BTC跌至8000美元以下,那么由于用户赚取了BTC,所以其空头头寸依然价值8000美元;如果BTC涨至8000美元以上,由于用户损失了BTC,那么,其头寸还是价值8000美元。也就是说,通过抵押BTC合成美元敞口,不管BTC市场的波动性,用户可以锁定其美元敞口。

加密美元会是加密世界的特洛伊木马?

加密美元目前发展态势很强劲。加密美元可以用来在加密世界赚取更高的利息,稳定币收益远高于传统银行体系的美元收益。在加密市场波动时,稳定币可用来避险。稳定币还可以用来借贷、抵押等。OTC也支持法币和USDT的交易。

加密美元可用来汇款,实现价值的转移。汇款是一个规模超过6000亿美元的市场,其中的中介机构可以捕获数百亿美元的费用。由于低成本和速度快,加密美元有机会抢占传统汇款市场的很大部分份额。

加密美元在弱势经济体中可用来抗通胀,比如委内瑞纳、阿根廷等国家,普通百姓有严格的USD提款和购买管制。加密美元可以帮助这些经济体中的普通人在其本地货币高通货膨胀时有机会获得可替代货币,以对抗通胀。

最重要的是美元债务的需求非常强劲,且规模巨大,那么,会不会通过加密美元的方式来获得更多的美元流动性?这种可能性并非没有。

从这些角度看,加密美元已经完全超越了加密市场投机和避险的需求,它有机会将传统体系的美元需求转移到链上。这个规模要比加密市场的投机需求大很多很多。

那么,这不会损害比特币和以太坊的货币属性?会不会让这些加密货币边缘化?

加密世界的愿景是构建开放金融体系,以防止2008年这种经济危机的延续。它试图改变信贷经济体系的通胀模式,实现真正的硬货币体系,它试图将传统金融体系转移到区块链上。

比特币和以太坊是加密世界的两个代表者。从目前看,主流人群没有放弃法币的意愿,也没有把加密货币当成可替代的货币,当前更多是投机和投资的需求为主。反而是,借助于区块链的技术,强势法币获得了更大的增长空间。这一切,看上去加密世界反而让传统法币崛起,而不是让加密货币成为可替代货币。

那么,加密美元真的是加密世界的特洛伊木马吗?

不是。

首先要承认,加密美元的崛起在一定程度上挤压了比特币在价值存储和价值流通上的叙事空间。由于其可扩展性,比特币无法承担起点对点电子现金的重任,由于其波动性,它在价值存储上也无法让当前用户信服。当然,就目前而言,它更加无法承担起计价单位的重任。

可以说,在比特币没有完全展示其优势之前,加密美元的存在会在很大程度上对比特币的价值存储叙事形成挤压。所以,一旦出现危机和市场波动,人们可能更愿意持有加密美元,而不是比特币。

但是,这并不是意味着加密美元的崛起是对比特币和以太坊的真正的打击。反而,加密美元的崛起,对比特币和以太坊有长远的利好。

首先,加密美元的崛起挤压的是传统银行体系。它是新时代的“欧洲美元”,它要为世界提供新的流动性渠道,它要为世界汇款提供更好的替代方案。加密美元的崛起,将会重塑传统银行的美元信贷、存储、借贷、汇款等业务模式。

其次,加密美元的崛起挤压的是弱势经济体的货币。像阿根廷和委内瑞拉等弱势经济体,高通货紧缩导致其本国货币失去吸引力,人们试图获得美元来抵抗通胀。但现实美元难以获得,而加密美元加速了这一转移,这会让通胀货币的空间进一步被压缩。

加密美元只是释放了原来被压抑的美元需求,而加密技术加速了这个需求释放的进程。

跟弱势国家的货币相比,以太坊和比特币具有不可超越的护城河。因为比特币存在着本质的不同,它是可编程的货币,它是透明的,具有明确的发行计划,无须许可,自由流通,它是基于全局共识诞生的加密原生货币,其账本是不可篡改的。它不会像美元一样,可以相对随性的增发。从本质上,它跟美元是完全不同的物种。即使加密美元发展再快,它也是美元的一种延伸,而比特币是加密世界的平行物种,最终来说,它有自己的使用场景,尤其是当它解决好隐私问题,它具有法币和加密美元不可替代的需求场景。

从以太坊的角度,由于大部分加密美元都是基于以太坊发行的,这意味着,加密美元的大部分交易是在以太坊上进行。加密美元有可能在一定程度上挤压去中心化稳定币的使用场景,但是无法完全取代。因为去中心化稳定币没有中心化银行的赎回风险。这让DAI等稳定币可以站稳自己的脚跟。另外,由于加密美元在以太坊链上流通,以太坊可以捕获其费用,使用加密美元的场景越多,以太坊能捕获的费用就越多。这对以太坊来说,并非坏事。加密美元的可信任度,不仅取决于发行方的1:1的法币抵押,也取决于以太坊的安全程度。随着承载加密美元量级的增长,对以太坊安全程度的要求也会越来越高。

此外,加密美元还有一种好处,它会吸引更多的普通用户进入到加密世界。随着人们对加密美元的使用,不可避免地会带来新的加密用户。这对于加密世界是个利好。

最后,从长期看,一旦加密美元规模过大,会受到世界各国监管部门的关注。由于加密美元是美元的代币化,离不开中心化银行体系,它本质上是受监管控制的。所以,它的规模是可控的。发展到一定程度,比特币和以太坊这样无须许可的价值载体会体现出其独特优势。

总言之,虽然加密美元发展迅猛,但由于它本质上是美元的代币化,它冲击的传统银行的美元业务,它不会成为加密世界的特洛伊木马。

本文为马化腾为《产业区块链》一书所作推荐序。经过50年的发展,互联网从少数学者的“玩具”,逐渐变为全球数十亿人日常生活与工作不可或缺的工具.

比特币矿业公司VBitDC宣布在种子轮融资中筹集了110万美元,该轮融资由天使投资基金GoldenAge领投.

作者:EverettMuzzy、BogdanGheorghe、DanningSui翻译&校对:闵敏&阿剑 来源:以太坊爱好者 编者注:原标题为《引介|2020年第一季度DeFi状.

在线零售商Overstock.com的区块链子公司tZERO已通过股权出售筹集了500万美元。 tZERO周二宣布了这一消息,称总部位于香港的私募股权公司金沙江资本已购买了这些股份.

编者注:原标题为《数据显示:出于长期持有及对交易所的不信任,交易所BTC余额仍未恢复》在4月22日至4月29日期间,比特币的价格基本面创下自3月13日以来的最大涨幅.

本文汇集了我在疫情期间对于通证经济的一些思考和媒体发言片段。 1、关于通证经济的三根支柱我们对于通证经济的研究已经进入第三个年头,对于它的认识也有不断的有提升,我们团队内部现在将通证的理论称为“.