2020年12月,火币正式推出生态链 Heco,从性能上看,Heco的TPS能够达到500+,交易确认时间为3秒左右,GAS费用以HT计价约为0.001美金,在以太坊网络囿于低效拥堵状态的当下,给了DeFi的开发者和用户一个新的选择。

根据DeFiBox的数据,截止至2月1号,Heco的锁仓量已经超过13.8亿美金,地址数超过181万个,火币资本的加持加上其高效低价的链上体验让Heco迅速吸引了大批DeFi的开发者,也诞生了许多优秀的DeFi项目,这其中就包括Heco上最重要的DEX应用——MDEX。

作为价值交换的核心枢纽,DEX对于DeFi生态的重要性不言而喻。MDEX是火币生态链上首款DEX应用,上线仅用6天时间就达到了10亿美金的锁仓量,当前锁仓量为11.3亿美金,占整个火币生态链80%,24小时交易额一度超过Uniswap及SushiSwap之和,上线仅10来天时间,MDEX几乎走完了Uniswap三年的路。这样的成绩背后固然有「大牛市」背景的加持,但除此之外,MDEX是靠什么对老大哥Uniswap形成赶超之势的呢?

本文将从用户体验、经济模型和交易数据三个维度出发,全方位比较MDEX和Uniswap在交易速度、费用、挖矿机制和用户激励等方面的区别,帮助我们更好的了解这两款DEX应用。

交易速度

以太坊网络当前处理速度为每秒15笔左右,在Uniswap上进行一次Swap操作大概需要花费20秒左右的时间,这还是建立在网络顺畅的情况下,一旦遇到以太坊网络拥堵,用户一般需要等待1分钟以上的时间,甚至可能遇到交易失败的情况。

MDEX背靠火币生态链Heco之上,凭借Heco的公链性能,MDEX每次Swap操作的时间在3秒左右,用户几乎没有延迟感,交易体验上几乎赶得上中心化交易所。

交易速度严格来讲不是Uniswap的问题,更多是以太坊的问题,这或许需要等待ETH2.0能够成熟应用才有望解决,所以在Layer2或者ETH2.0成熟之前,MDEX还将继续保持领先优势。

交易费用

交易费用对于用户体验至关重要,其高低直接决定了用户每笔交易的收益。

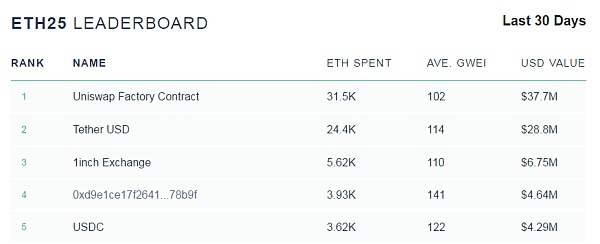

根据EthGASStation的数据显示,Uniswap用户过去30天里在GAS上花费了总计31500 ETH的费用。用户在 Uniswap 上交易一笔,可能就需要 3到5美金,这还是慢的,如果想要更快完成一笔 Uniswap 交易,GAS 费用可能高达20到30美元,这对于普通用户参与DeFi的成本可以说是相当高了。

BBKX平台理财专区将于9月18日18时上线DEFI挖矿宝第一期:据BBKX官方消息,BBKX平台将于9月18日18:18(UTC+8)上线DEFI挖矿宝,DEFI挖矿宝是由BBKX联合专业挖矿团队推出的全新理财产品,用户可在BBKX交易平台理财专区一键质押USDT,参与热门DEFI挖矿,首期限额10000USDT。产品详情请点击原文链接。

BBKX是一家持续分红的综合型交易平台,已获得节点资本与链上基金联合战略投资。[2020/9/18]

数据来源:EthGASStation

而MDEX所在的火币生态链以HPOS共识机制以及元交易为基础,交易手续费能够低至0.001美金。经实测,MEDX每次交易的费用基本在0.03-0.06美元之间,也就是说一个HT够支付100次以上交易费用,交易成本仅为Uniswap的 1%,这无疑能够用户剩下一大笔费用,所以MDEX再下一城。

交易滑点

AMM模式(恒定乘积)下的DEX存在一个隐藏问题是,一旦一个流动性不足的AMM市场出现比较大的买盘或卖盘,AMM内的币价会以夸张的幅度产生滑价,意味着大额交易者的损失,也就是我们常说的交易滑点。

交易滑点取决于协议内可用的总流动性,也就是DeFi协议内的总锁仓量。截止至目前,Uniswap的锁仓量超过了30亿美金,MDEX稍逊一筹,不过也超过了10亿美金,这个级别的锁仓量已经足够为10万美金以下的买卖盘提供低滑点的交易服务了。

经测试发现,1000美金级别的小额交易在Uniswap和MDEX上的滑点均小于0.1%,两者均能满足普通用户的日常交易需求,考虑到20亿美金的锁仓量差距,Uniswap大额交易上显然更胜一筹,所以在交易滑点方面,Uniswap胜出。

挖矿机制

Uniswap采用的是通行的流动性挖矿。也就是在Uniswap中,向流动性池增加流动性可以获得收益,目前是交易手续费的0.3%,然后按照你在流动性池中占的比例,获得收益,相当于存银行吃利息。此外添加流动性还可以获得代币UNI,一定程度上弥补了币价巨幅波动带来的无常损失。

MDEX则是支持流动性挖矿和交易挖矿的「双重挖矿机制」。

流动性挖矿方面,MDEX除了有同Uniswap一样的「双币矿池」,即质押LP代币进行挖矿,还支持「单币矿池」,使用单币添加流动性,相比于Uniswap 需要用两个币种添加流动性能够更大程度地降低无常损失。当前MDEX LP挖矿的APY基本能达到100%-400%,单币挖矿由于风险小,所以APY相对低一点,基本在3%-16%之间。

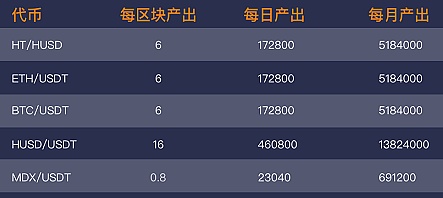

在交易挖矿方面,MDEX只要参与交易并贡献交易量就能获得MDEX治理代币MDX的奖励。目前交易挖矿产出较高的交易对有HUSD/USDT、HT/HUSD、ETH/USDT和BTC/USDT等,基本都是市场上的主流资产,是普通用户交易的主要选择。交易挖矿目前年化收益较高,12个交易对中最低的MDX/USDT APY都超过了20000%(数据来自https://apy.mdex.com/)。

流动性挖矿解决了项目的启动问题,用户只要在MDEX中提供流动性,便可以获得代币奖励,而且项目代币MDX作为一种投资标的,又会不断有资金涌入,再次推动了流动性提供者的参与热情,此外「交易挖矿」推高主流资产在MDEX的交易,同时也为MDX提供流动性。

MDEX通过这种双管齐下的方式,让「双重挖矿机制」下的参与者都能在MDEX生态中分得一杯羹,尽管流动性挖矿和交易挖矿并不算币圈的新玩法,但是只要能够帮助项目快速完成冷启动并持续保持活力,「旧瓶装新酒」也不失为一出妙招,所以MDEX在挖矿机制上再得一分。

用户激励

在激励机制方面,用户在Uniswap参与交易时会被收取0.3%的手续费,其中0.25%会分配给流动性提供者,剩余的 0.05% 则用于社区的去中心化治理。此外流动性提供者只有在他们提供流动性时才赚取资金池的交易费,一旦他们撤回资金池中的资金,将不再获得该被动收入。随着参与者越来越多,早期的流动性提供者也面临着收益被稀释的风险。

面对这种情况,MDEX采用的是「回购销毁」和「回购奖励」两种激励方式。

与Uniswap不同,MDEX并不是将手续费收入直接用于奖励流动性提供者。MDEX的交易手续费为0.3%,根据MDEX即将上线的Boardroom机制,平台会将手续费总收入66%注入到Boardroom空投资金池和回购资金池,其中30%用于回购并销毁MDX,剩下的70%用于购买HT对MDX/USDT LP、MDX/HT LP和单币MDX质押者进行空投,质押者可每日在空投资金池领取奖励。

而在Boardroom上线前的手续费收入(4500万U),其66%(3000万U)将作为初始资金直接注入到回购销毁池(900万U)和空投奖励池(2100万U)。

按照MDEX过去24小时大约380万美金的手续费收入计算,MDEX预计每日将会有近75万美金将会用于回购销毁,与之相应的,有约175万美金用于购买HT对质押者进行空投奖励。

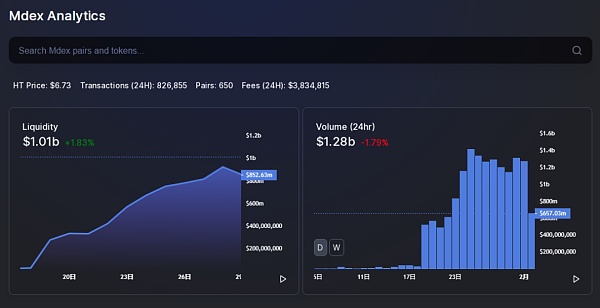

数据来源:info.mdex.com

「回购销毁」+「回购奖励」,一方面让MDEX的代币MDX在市场上的流通量减小,市场上流通量的减小意味着其稀缺性增加,从而让MDX在二级市场上的价格能够有更加好的表现;另一方面会让更多用户去质押MDX来获得HT,而且HT也是通过平台收入回购得来,也间接刺激了HT的市场价格。

但是这种激励模式也存在一定的风险,其持续时间取决于MDEX的盈利能力,项目能够盈利,用户就更有动力去持有MDX,但如果项目盈利能力下降或出现问题,导致持币者失去信心,加之需求面萎缩,项目就会面临崩溃的风险。但是从生态角度出发,MDX与HT这种相辅相成的互补模式更能将MDEX甚至整个火币生态推向正循环发展。

在交易数据方面,首先来看总锁仓量,锁仓量是协议内可用的总流动性,体现的是平台可用于交换的所有资产价值,而且这些资金都是做市商提供的资金,也是用户对平台信心的体现。Uniswap当前锁仓量为37亿美金,在所有DEX排名第一,MDEX锁仓量为11.3亿美金,排名第四,都属于DEX协议中的第一梯队。从用户数量来看,Uniswap的持币用户数量超过了13万,而MDEX为2万,这中间仍有不小的差距。

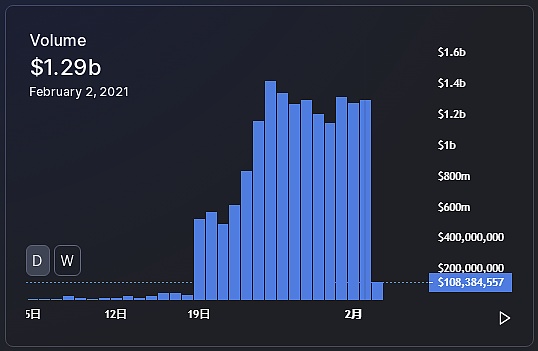

上面数据体现的是Uniswap和MDEX基本的业务状况,下面再来看具体业绩,在过去的24小时里,Uniswap的交易量9.6亿美金,交易次数超12万次,手续费收入约为280万美金;MDEX方面,过去24小时交易量为12.9亿美金,交易次数18万次,手续费收入388万美金,可以看到MDEX在业绩方面明显领先于Uniswap,体现了其强大的盈利能力,这主要还是归功于MDEX的双重挖矿机制。

Uniswap(上)和MDEX(下)交易量对比

尽管在锁仓量、用户数和市值方面仍与Uniswap存在较大差距,但是MDEX凭借其创新的挖矿机制和经济模型,在体现项目盈利能力的业绩方面完成了对Uniswap的超越,所以这个回合双方算是打了个平手。

从以上比较可以看出,MDEX基本沿袭了Uniswap在AMM模式和流动性挖矿的机制,并在此基础上,从挖矿机制和用户激励上进行了改进创新,使之更加符合当前DeFi的发展趋势和用户习惯,除此之外,MDEX与Uniswap相比最大的优势在于用户量和生态储备,MDEX背靠的是火币+以太坊的双链生态,而且目前火币生态链上还有许多储备项目,可以预见当这些项目加入进来之后,MDEX还将一波爆发式增长,作为生态内的价值交换枢纽,MDEX的体量仍有较大的增长空间。

标签:OININBCOINBASEfilecoin币价格今日行情coinbase和binanceRevenue CoinMCBASE价格

2020年,受新冠疫情影响,全球经济的放缓成为不争事实,加之不确定因素的存在,使得机构投资者争相把目光投向了加密世界,整个加密资产行业的市值在2020年增加了3.3倍。人们对比特币及其衍生品投资的兴趣急剧上升,而机构参与加密资产的热情更是前所未有的高涨,各大平台数据都显示出,机构用户在2020环比去年均出现大幅度的增长。

原标题:趣链科技:积极推动区块链技术在区域性股权市场的应用与探索 目前,区块链技术已经成为国家战略性技术,重点不止于技术本身,更在于其与传统行业结合的应用场景。随着区块链应用的扩展,区域性股权市场成为区块链技术应用的下一阵地。区块链给区域性股权市场可能带来的创新存在较大想象空间。

头条 ▌SWIFT与中国人民银行数字货币研究所等成立金融网关公司 金色财经报道,公开记录显示,SWIFT与中国人民银行清算总中心和中国人民银行数字货币研究所等一起共同在中国成立了金融网关信息服务有限公司。SWIFT通过香港子公司出资55%。值得注意的是,中国人民银行清算总中心持有34%的股份。该公司的经营范围包括信息系统集成、数据处理及技术咨询。

美国散户的逼空战火烧到了币圈,这次他们的目标是狗狗币(Dogecoin)。 近日不少美国散户称,狗狗币是下一个游戏驿站和比特币,价格会达到1美元,并将颠覆加密市场。当时,狗狗币价格只有0.007美元。 狗狗币是一种加密货币,诞生于2013年12月,是澳大利亚企业家杰克逊·帕尔默和软件工程师比利·马库斯创建。

DeFi的魅力在于,它总能给人意料之外的事情。DeFi正在不断地开疆拓土。从蓝狐笔记的观察来看,DeFi一开始是传统金融的平行世界,但它又像是黑洞,引力越来越大,最终重塑未来人们的金融交互模式。未来的DeFi还会给人们更多惊喜。Sushi的MISO也是其中之一。 MISO之于Sushi 2017年的众筹很火,但乱象重生,最终一地鸡毛,并趋于消亡。

金色周刊是金色财经推出的一档每周区块链行业总结栏目,内容涵盖一周重点新闻、行情与合约数据、矿业信息、项目动态、技术进展等行业动态。本文是其中的新闻周刊,带您一览本周区块链行业大事。 政策 中办、国办印发方案:推动区块链等新技术基础设施建设 1月31日消息,中共中央办公厅、国务院办公厅印发《建设高标准市场体系行动方案》。