永续合约结合了现货和期货市场的理想特质,主导了多数主流交易所的交易额,但风险同样不可忽视。

撰文:AdityaPalepu,衍生品合约去中心化交易所DerivaDEX联合创始人兼CEO,高频交易商DRW前算法交易员?

编译:PerryWang

永续合约已经迅速成为加密货币交易中人气最高的一种方式。既然它已如此流行,现在来谈它的基础问题略有尴尬。究竟什么是永续合约?它为何如此受欢迎?永续合约能对你的交易策略带来怎样的帮助?

永续合约是衍生品,让你可以购买或出售某种东西的价值,并有如下优点:

头寸没有到期日

标的资产本身永不会被交割

掉期价格密切跟踪标的资产的价格

做空很容易

快速入门

如果你想押注比特币价格上涨,一般有几种选择:

你可以去一个现货交易所,并用你的资金以特定的价格购买真正的比特币。你可以把比特币转到自己控制的账号,想持有多长时间都可以。

你也可以进入衍生品市场,购买一份期权或期货合约。这些合约并不意味着立即结算或转移多少比特币到你手中,但它们确实让你提高了你的「购买力」。

不过,期权和期货合约都会在某个日期到期,这意味着你必须时常管理和重建你的头寸。对于既想要衍生品的好处,又不想应对到期日等复杂问题的交易者,还有另一种选择,即当前主导加密市场的产品:永续合约。

永续合约是一种相当新颖的金融衍生品。与期货和期权市场不同,永续合约没有到期日、没有结算日,这意味着你可以永远持有你的头寸。与现货市场不同,标的资产和交易者无需直接接触,因此,你无需实际持有或借入某资产即可获得其价格变动的敞口。

观点:美国需要改变对加密货币监管的态度:金色财经报道,《创智赢家》成名的Kevin O'Leary对美国政府处理加密货币监管的方式感到担忧。他表示,联邦政府不太关心政策,而更关心采取快速行动,而这又会损害创新。他表示,目前,在加密货币方面,政策就是美国所需要的。他评论说,政府不需要做任何花哨或特别的事情。它只需要实施正确的规则来确保该行业对所有人来说都是安全和健康的。

O'Leary指出,我并不是在寻求联邦政府提供创新。我正在寻找他们提供政策。我们不需要他们来开发任何东西。我们要做的是授权多种稳定币,所有这些稳定币都由美元支持,并让它们在市场上竞争。他还表示,他认为采取更多行动确保所有加密货币公司都使用清洁能源运行非常重要。如果加密货币公司继续走过去几年的道路,将遭受严重损失。[2023/7/1 22:11:20]

最后,与期货合约价格可能偏离其标的现货价格不同,永续合约始终与其追踪的标的资产价格紧密挂钩。这可以通过所谓的「资金费率机制」?来实现——你可以理解为,这是交易者持有头寸的一笔费用,或一笔退款。这种机制可以平衡买卖双方对永续合约的需求,使永续合约的价格与标的资产价格保持一致。

如果没有以上的背景介绍,永续合约的确让人望而生畏。一旦了解了它所有这些优点,你会看到,它是交易者强有力的工具。

再补充一个事实,你可以给一个头寸加上各种程度的杠杆。这也解释了,为什么这些特性会推动永续合约进入舞台中央,成为加密交易生态系统的宠儿。

观点:在美联储鹰派言论的支持下,加密货币市场的抛售加速成为支撑:Coinbase Institutional发布市场颜色(Market Color),在美联储鹰派言论的支持下,加密货币市场的抛售加速成为支撑。国债市场继续上涨,市场倾向趋于平缓,这表明美联储即将犯下错误。BTC CME 7月合约表现严重落后于现货,这扩大了基差,并创造了在15天内为每个BTC带来近200美元的利润的机会。

据介绍,Coinbase Institutional援引Coinbase Institutional交易平台和加密数据分析平台Skew分析,发布市场颜色(Market Color),但并不是投资建议[2021/7/16 0:57:46]

听上去不错,举个栗子吧!

没问题!下面举一个关于永续合约如何工作的具体示例:我们来看一位名叫Alice的交易者在2019年的交易活动,她相信比特币价格会上涨,并希望找到一种执行交易的明智方法。

2019年4月初,BTC/USD的交易价格约为?4000美元。Alice想押注BTC对USD?走高,所以以8000美元作为抵押,买了两份BTC/USD永续合约。

$8000/$4000=2BTC/USD永续合约

到2019年6月底,BTC现货价格稳步上涨至约?14000美元。作为资金费率挂钩机制的一部分,Alice的账户周期性的会损失一份费用,或得到一份退款。

这位假想的投资者Alice,对市场时点的把握非常好。她在大约3个月后在14000美元的高点平仓了她的头寸。这样的话,不考虑周期性的资金费率费用或退款,她的利润是?20000美元。

观点:欧洲维护法币地位或为保护实行货币政策的能力:近日欧洲央行ECB主席拉加德在谈话中表示,欧洲不是在寻找现金的替代品,而是试图用电子欧元补充传统货币。这可以保证主权货币仍在欧洲支付系统的核心地位。有人评论表示,欧洲货币当局害怕加密货币过度使用威胁到中央银行的法币,进一步威胁到实行货币政策的能力,甚至减少法币使用。(Coindesk)[2020/9/22]

利润=头寸数*(现价–入手价格)

利润=2*(14,000-4,000)

利润?=20,000

Alice,干得漂亮!她完成这一切,而且从始至终都未持有任何数量的比特币。

小结

永续合约是一种设计巧妙的衍生品,它已席卷加密市场,并主导了多数主流交易所的交易额。它结合了现货和期货市场的理想特质,使交易者可以使用高杠杆率,且不必为期货合约的到期和滚动而烦恼。

但是,与任何杠杆交易一样,尤其是对于像BTC这样价格动荡的资产,这样的交易也有风险!参与之前,请确保自己有全面深刻的理解。

我想学到更多!

能解释一下资金费率吗,以及这些永续合约如何密切追踪标的资产的价格?

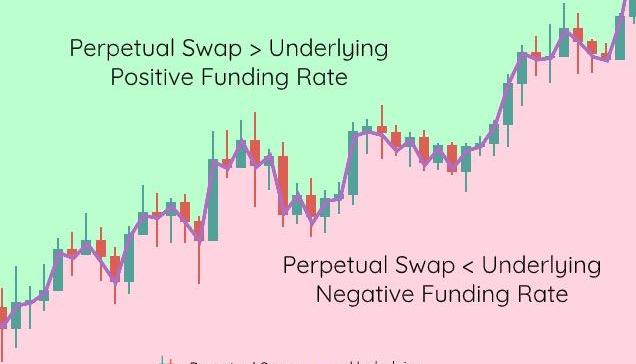

资金费率正是永续合约追踪标的资产现货价格的魔法。下图更好的展示了永续合约价格、标的资产价格以及资金费率三者之间的关系:

让我们考虑一下两种场景:

观点:KLAY代币推动韩国加密交易所交易量增加:Cointelegrph发文称,数据表明,韩国交易所Coinone在6月份上线聊天应用程序科技巨头Kakao的klaytn(KLAY)代币后,其用户群每月增加了约10,000人。此外,KLAY的价值激增(在过去三个月中增长了两倍多)也导致其他交易所的交易量增加。[2020/9/12]

永续合约的交易价格在标的价格之上:当一份永续合约在高于标的价格处交易时,资金费率将为正。多头交易者将向空头交易者支付费用,这会抑制买入、鼓励卖出,从而压低永续合约的价格,使其跌至与标的资产一致。

永续合约的交易价格在标的价格之下?:当一份永续合约在低于标的价格处交易时,资金费率将为负。空头交易者将向多头交易者支付费用,这会抑制卖出、鼓励买入,从而拉高永续合约的价格,使其与标的资产保持一致。

资金费率的具体计算方法和付款方式因交易所而异,我们将在另一篇文章中进行介绍。大体来说,资金费率通常在?-0.025%到0.025%?之间波动。此边界范围意味着,在每个融资周期,如果某交易者有一份价值100,000美元的比特币永续合约头寸,他将支付或收到一笔0.025%*100,000=25美元的融资费。

当前最重要的结论是,通过支付一笔利率来平衡供需,一份永续合约基本上可以与其标的价格保持一致。如果永续合约的价格接近现货价格,那么很低的资金费率就可将其拉回到与标的价格一致。而永续合约与现货的价格差距越大,资金费率则越高。

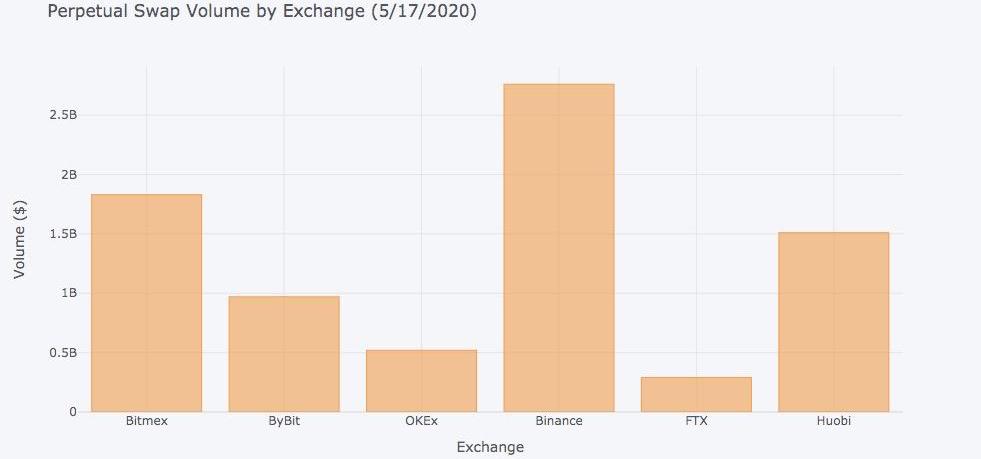

目前哪些交易所提供永续合约,标的资产都有哪些?

自永续合约的鼻祖?BitMEX?的?XBTUSD?产品面世以来,很多交易所纷纷跟进。交易额主要来自以下几家知名交易所:

跨链桥Across Protocol代币ACX将于明日正式上线:11月27日消息,跨链桥 Across Protocol 代币 ACX 将于明日正式在 Layer 1 网络上线,Across 公布其代币在以太坊、Optimism、Arbitrum、Boba、Polygon 链上的地址,并表示社区已经协调了一个 ACX 流动性解决方案,将很快公布。[2022/11/28 21:05:31]

BitMEX?(2016年5月)

ByBit?(2018年12月)

OKEx?(2018年12月)

Binance?(2019年9月)

FTX?(2019年10月)

Huobi?(2020年4月)

dYdX?(2020年5月)

就标的资产而言,部分交易所专注于

有限的标的资产

,而另一些交易所则以

资产覆盖种类广(

说的就是你,FTX)引以为豪。要了解以上列表中的中心化交易所各自的

日交易额情况,请参考下图:

来源:https://plotly.com/~apalepu23/284/

如何开立一份永续合约头寸?

你可以在上述任何一家交易所来开立永续合约头寸。各交易所的机制各不相同,为简单起见,我们描述一种更直观的模式:

你首先向该交易所存入?USD,作为支持永续合约头寸的抵押品。

然后你可以提交一笔订单,说明你想以什么价格买入多少个合约。

?当你的订单被匹配并结算后,你获得的头寸名义价值将等于单价x数量。该头寸将带有一定的属性,最明显的就是杠杆率和保证金分数,这两个数有助于理解你的风险回报比和用于评估清算风险。我们将在另一篇文章中非常详细地介绍清算问题。杠杆率和保证金分数的计算公式如下:

账户价值=抵押品+未实现的盈利和亏损

杠杆率=?账户价值?/头寸名义价值

保证金分数=1/杠杆率

在加密衍生品世界,允许高达?100倍的杠杆率都是司空见惯的事,这意味着,你的头寸可以达到抵押品价值的100倍。

下面的具体案例可以更好的解释这一点:

Alice向交易所存入10万美元,

Alice决定在10000美元的价位买入20份BTC/USD永续合约,

交易所在她的目标价位成功为其匹配了全部订单,她现在手中头寸的价值为20*10,000=200,000美元。由于她存入的抵押品仅为100,000美元,?,她的杠杆率则是200,000/100,000=2倍。她的保证金分数将为1/2=50%。这对她的清算风险意味着什么?我们会在另一篇帖子中阐述。

头寸平仓时的盈亏会是怎样?

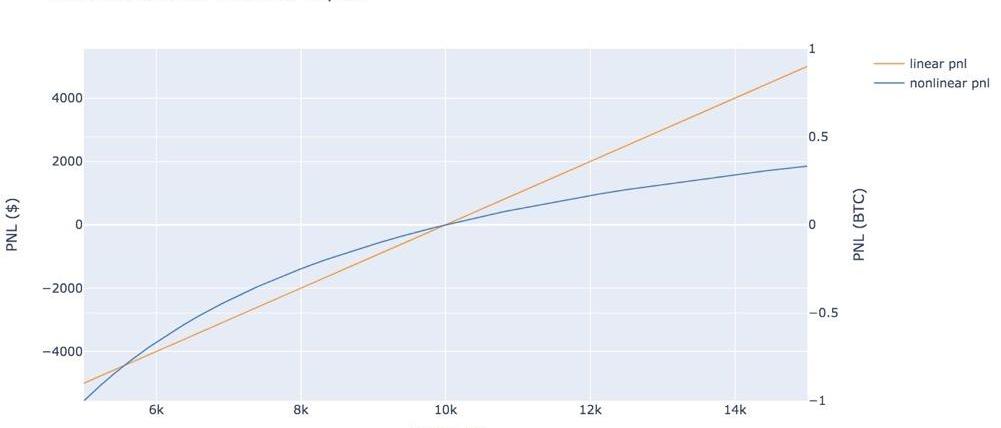

让我们假设未发生头寸被强制清算——清算场景我们将在后续帖子中深入介绍。永续合约可以遵循反向非线性或者线性结算流程,其盈亏情况如下图:

来源:https://plotly.com/~apalepu23/286/

反向非线性结算:永续合约起初都是反向结算的期货,即它们以加密货币而非美元结算。这样的话,交易所就不必暴露在传统银行系统中,可以完全生存于加密世界。这些合约以基准货币而非报价货币结算,意味着如果你交易的是BTC/USD,实际上将以BTC来结算。

非线性的意思是,假设你从一个BTC的多头头寸中获利,你将获得一笔BTC,但因为此时BTC相对于美元而言更贵了,所以这笔BTC会少一点金额。相反,如果BTC/USD价格走低,你将损失更多的BTC,因为BTC在这种情况下相对于USD而言更便宜了。BitMEX?就是提供这种类型的永续合约的一个例子。

线性结算:随着稳定币的兴起,交易所现在提供具流动性的线性结算合约,既避免接触法币,又可使用更直观的类USD的资产。FTX?是提供这种类型永续合约的一个交易所。如上图所示,此类合同展示了更典型的线性损益情况。

为简单起见,我们举一个例子来介绍线性结算合约,它们更直观且需求在不断增长。Alice决定以每张10,000美元的价格购买20份BTC/USD永续合约。6个月后她发现BTC的交易价格为20,000美元。兴奋的她决定卖出20份BTC/USD永续合约,将头寸平仓。她的利润大约为头寸数*=20*,大约等于200,000美元。我之所以说大约,是因为,请记住,在她持有该头寸的6个月中,她还将获得或损失与资金费率有关的费用。

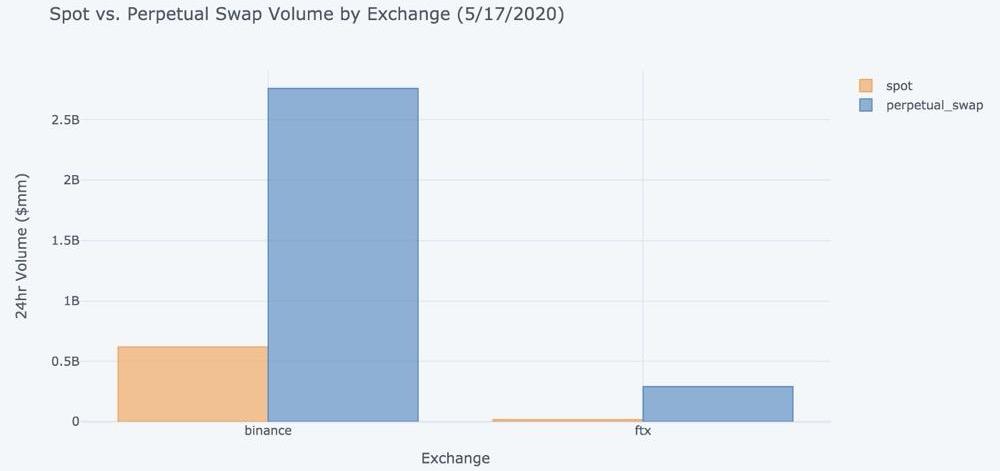

与现货市场相比,永续合约市场的活跃度如何?

自诞生之日起,永续合约就主导了多家交易所的交易额,它的规模是现货交易额的数倍。看看两家领先交易所上的BTC/USD?24小时交易额:

来源:https://plotly.com/~apalepu23/288/

永续合约的利弊

益处

没有到期日:你可以永久持有某一头寸,

无需操心将头寸从一个期货合约滚动到下一个合约。

用较少

的钱

赚很多

:在部分交易所你可以用到100倍的杠杆。这意味着你可以获得相当于你

抵押品价值100倍的正面机会

。比如,如果BTC/USD交易价格为10,000美元,若你在现货市场,10,000美元只能买进1枚BTC。若你决定利用永续合约加100倍杠杆,则意味着以同样价值10000美元的抵押品,你可以获得100枚BTC的正面机会。

流动性:作为交易量最大的产品,永续合约市场具有

出色的流动性特征,让买卖双方都能更容易的参与交易。

弊端

亏更多

:能力越大,责任越大——在你的头寸被强制清算之前,若是100倍杠杆,你将得到少得多的负面机会

保护。

资金费率方面的成本:尽管理论上讲,你有可能在资金费率方面获得正的收入,但通常来讲,资金费率机制是与主流交易反向运作的。这意味着,如果大多数人做多BTC,而你也想做多BTC时,你很可能需要向做空BTC的交易对手支付一笔

资金费率费,后者是维护永续合约价格的力量。这最终会压低共识头寸的回报。

想象一下,在你的支付宝的显眼位置处,赫然写着“一键购买比特币”的字样,加密货币的投资人数与涌入资金将会发生怎样的变化。事实上,美版支付宝CashApp当前正在做类似的工作.

5月22日,计算机科学史上的今天,发生了三件大事。第一件,1973年5月22日,以太网诞生,奏响了互联网革命序曲;第二件,1990年5月22日,Windows?3.0操作系统推出,软件技术革命拉.

吴说区块链独家获悉,今年以来兰州12万负荷的朵米矿场被封事件持续发酵,甚至本周某公司员工前去搬运机器,遭到园区扣留.

本文来自?CryptoBriefing,原文作者:AshwathBalakrishnan,原题《比特币符合成为重要价值储存的三个标准》Odaily星球日报译者|念银思唐 要点: -有三个截然不同.

文:棘轮比萨 来源:一本区块链 5月12日凌晨,比特币迎来了史上第三次减半。一夜之间,45种型号的矿机都达到关机价,开机即赔本。一代王者蚂蚁S9的价格,跌到了一台100元.

撰文:AnilLulla,加密资产研究机构DelphiDigital联合创始人翻译:卢江飞我们团队此前曾经撰写报告介绍过闪电贷业务,但似乎从未详细讨论过Aave这个项目.