前言:去中心化的做市商模式备受欢迎,其中为去中心化交易提供流动性的流动性提供商是关键角色。提供流动性可以赚取费用收益或代币,但当前的设计并不能保证一定带来收益。如果价格偏差较大,相对于持有资产,提供流动性也可能带来损失。如果持有资产的价值上涨较快,而流动性池中的组合资产可能不及持有的组合资产价值。当然,也有人认为,它不能看作为损失,它本质上是资产组合再平衡的问题。不管如何,如果作为流动性提供商,在为Uniswap和Balancer等的流动性池提供流动性时,需要关注相对收益的问题。为了解决这一问题,Bancor提出利用预言机来最小化价格偏差等措施。本文作者是NateHindman,由“蓝狐笔记”社群的“JT”翻译。

DeFi有一个不好的秘密:相较于只是简单地持有其代币,向自动做市商提供流动性的用户可能会看到其质押代币会损失价值。尽管如此,自动做市商技术已经取得长足发展。

比特小鹿余昆:全球缺“芯”挖矿行业产能受限 老旧机器重新开机:金色财经现场报道,4月24日,由印比特主办、金色财经和易矿联合主办,珠海市横琴新区数链数字金融研究院指导的《2021新基建区块链峰会》在成都召开。比特小鹿余昆表示,直接买币对于投资者的心理素质和风险承受能力要求极高,币价波动难以预测,高买低卖现象常见。相比直接买币,我个人认为云算力挖矿获取比特币的成本相对更低。从2021年加密矿业格局来看,海外机构跑步进场,资金体量大,抗风险能力强于普通投资者;全球缺“芯”,挖矿行业产能受限,老旧机器重新开机;受“碳中和”影响,比特币挖矿将逐渐向清洁能源转移;区块链、数字货币挖矿概念股获得传统投资者青睐。[2021/4/24 20:54:20]

这种风险被称为“无常损失”,它阻碍了很多主流和机构用户提供流动性。因为跟大多数权益质押产品不同,AMM面临如下风险:其回报表现有可能不敌基本的买入和持有策略。

声音 | 宋正鑫:叠加了金融产品的挖矿投资是挖矿行业成熟完善的一个标志:在今晚由算力互联主办,金色财经独家支持直播的2020矿业新势力AMA上,针对“怎么看待叠加了金融产品的挖矿投资?”的问题,GSR亚太区负责人宋正鑫表示,叠加了金融产品的挖矿投资是整个挖矿行业逐步成熟完善的一个标志,我们在国内外都看到了更针对机构投资者的金融产品,包括算力基金、云算力和矿业上市公司。很多产品都是通过合法合规的渠道去募资的,比如说持牌的资管公司。这表示圈外的传统投资人对算力经济越来越关注,传统投资人还是有大量稳定收益率理财产品的需求,特别是欧洲这种负利率环境地区。我们相信挖矿投资会快速将成为新的主流投资资产类别。而场外机构的加入也会进一步促进了行业金融服务的发展,机构投资者的风险偏好和个人矿工不一样,他们并不是信仰者,也不追求高收益率。对这个群体来说年化15%的收益率已经非常好。所以,随着更多圈外投资者进入该行业,风险对冲的需求也会逐步的增加。[2020/2/27]

有些用户完全不了解这种风险,而有些用户对这个概念有模糊认识。不过,多数人并不真正了解“无常损失”是如何发生以及为什么会发生。

声音 | 新世代:应肯定区块链技术,但挖矿行为正在浪费大量能源:新世代金融基金会今日指出,应肯定比特币背后的区块链技术,但去中心化的数字货币待商榷。挖矿行为虽能获得报酬,但却浪费大量能源。社会要共同思考比特币挖矿行为对于电力资源的无效率使用及二氧化碳排放量对于气候变迁的影响,只为产出没有内在价值,并且对于实体经济效益没有贡献的投资商品,却危害人类未来的生存环境,是否值得,人类是否真的需要比特币。[2019/2/21]

本文试图用简单术语来解释“无常损失”,并探索通过AMM的设计来减轻这种损失的潜在方法,这个方案相对于套利者,更有利于流动性提供商。

什么是“无常损失”?

简单来说,无常损失是指在AMM中持有代币和在你自己的钱包中持有代币之间的价值差。

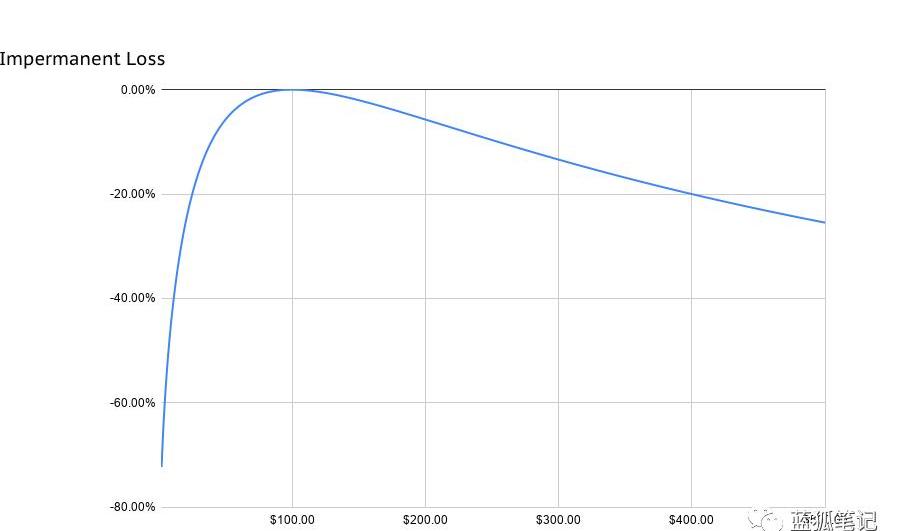

当AMM中的代币价格向任何方向上发生偏离时,就会发生这种情况。偏离越大,无常损失越大。

为什么会产生“无常损失”?

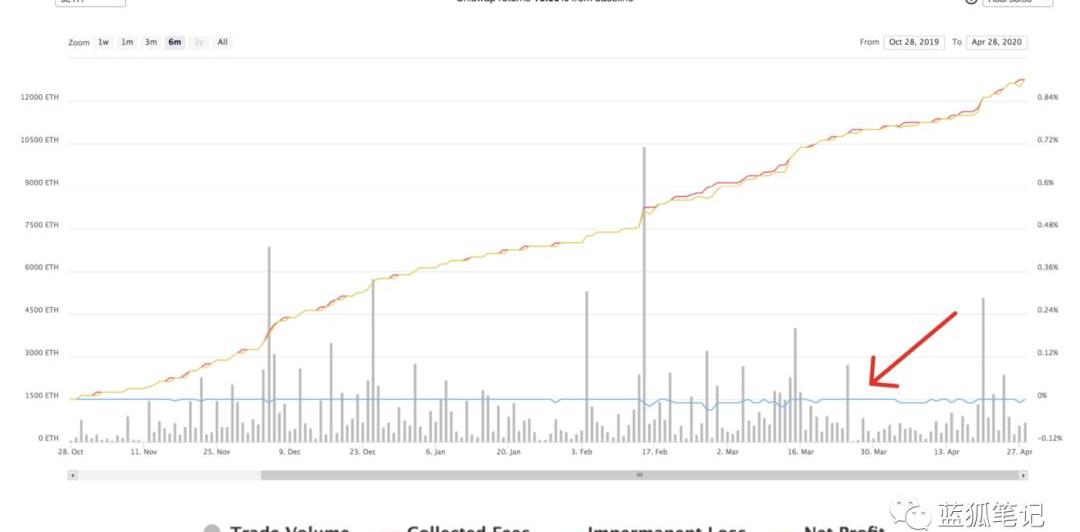

因为只要在AMM中的代币相对价格恢复到其初始状态,那么,损失就消失了,且你就可以获得100%的交易费用。但是,这种情况很少发生。通常,无常损失会变成永久性损失,吞掉你的交易费用收入或导致用户的负回报。

尽管LINK去年上涨了700%,但在Uniswap上为LINK/ETH提供流动性的回报却下降了-52.67%。

为什么会发生这种事情?

为了解无常损失如何发生,我们首先需要了解,AMM定价的运行模式,以及套利者发挥的作用。在其原始的形式中,AMM跟外部市场是脱离的。如果外部市场上的代币价格发生变化,AMM并不会自动地调整其价格。它需要套利者进来购买被低估的资产或卖出高估的资产,直到AMM提供的价格跟外部市场匹配。

在这个过程中,套利者抽取的利润来自于流动性提供商的口袋,这会导致无常损失。

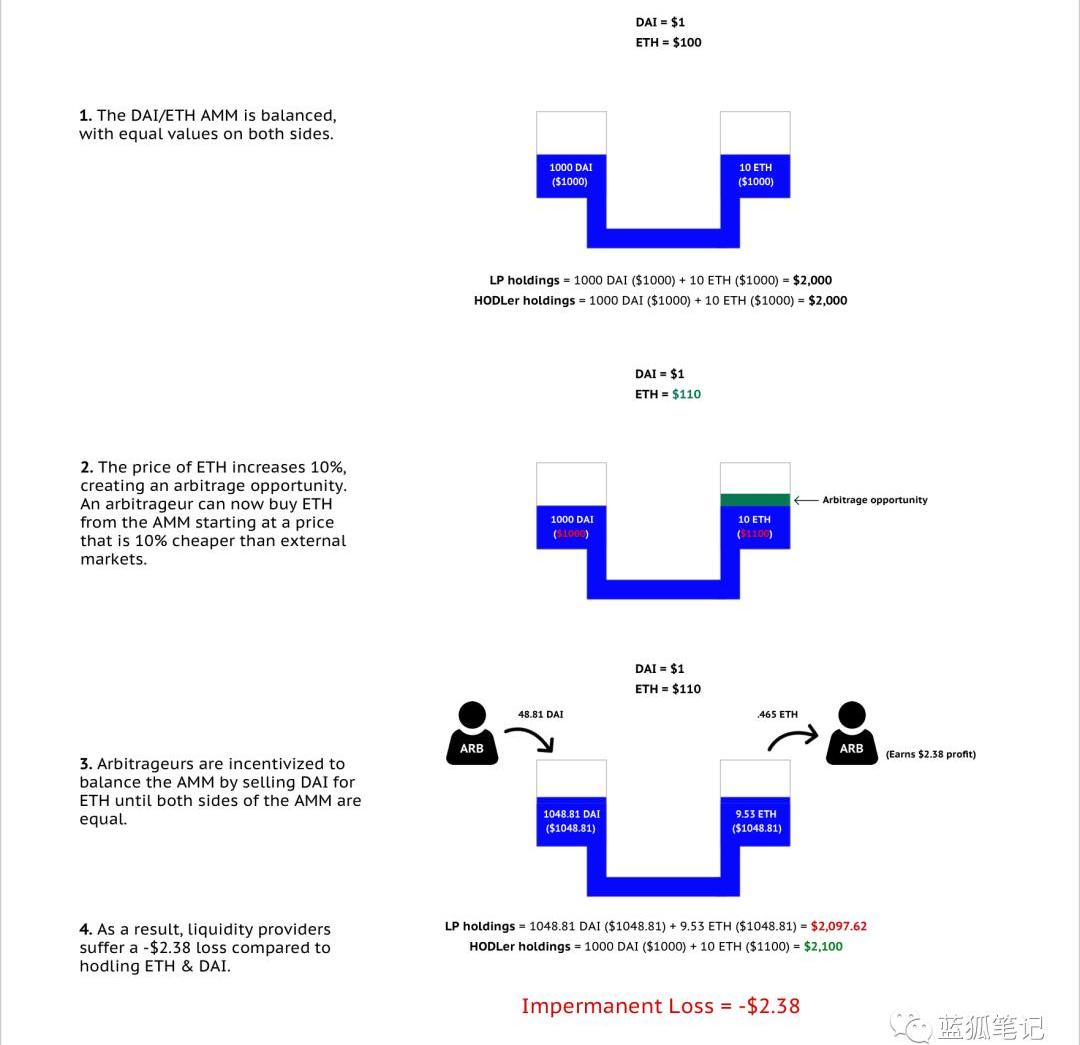

例如,考虑一下,有两个资产ETH/DAI的AMM池,各占50%。如下所示:以太坊价格的变化为套利者提供了以牺牲流动性提供商为代价的机会。

如果查看不同的价格变动,你会发现,即便是ETH价格的小变动也会导致流动性提供商遭受无常损失:

显然,如果AMM想要在普通用户和机构中得到广泛采用,这个问题需要得到解决。

如果用户期望持续监控AMM的变化,并由此采取行动,那么,流动性准备金就会成为仅适用于高级交易者的游戏。

与其设计监控和管理AMM风险的第二层工具,不如在协议层上减轻无常损失。

如何减轻无常损失?

幸运的是,加密行业在跟无常损失做斗争,并取得进展。这一进展始于人们认识到,如果我们可以最小化AMM中代币的价格偏差,我们就可以降低无常损失的风险。如果AMM中的代币间的相对价格保持不变,那么,流动性提供者承担更少的风险,且对通过交易费用赢得利润充满信心。

因此,事实证明,具有“镜像资产”的AMM对无常损失具有特别的抵抗力,由于其利润优化的结构而吸引大量的流动性。其中包括Uniswap上的AMM,以及Curve上的稳定币AMM。

由于在sETH和ETH之间的价格偏差很小,所以sETH/ETH?AMM的无常损失几乎可以忽略不计。

Source:ZumZoom

但是,具有镜像资产的AMM本质上仅限于稳定币或包装和合成代币。此外,在提供流动性时,用户无法维持其多头头寸,反而必须持有额外的“储备”资产。BancorV2将于2020年6月推出,其目的在于将镜像资产AMM的概念扩展到波动性代币,以此来解决上述问题。

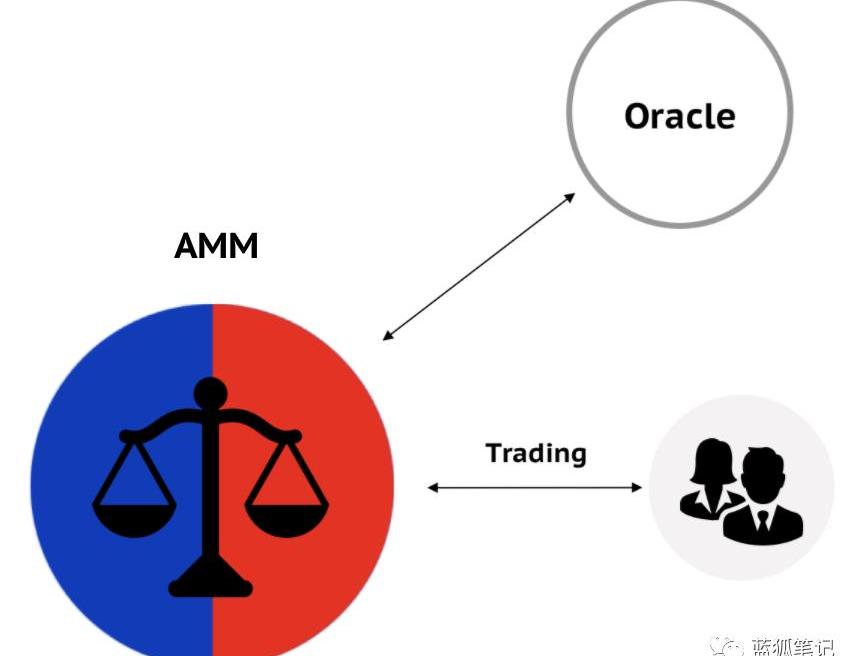

通过跟Chainlink价格预言机集成,BancorV2支持创建具有锚定流动性储备资产的AMM,其将AMM中的代币的相对价值保持不变。这种新型的AMM有效地依赖于预言机来平衡价格,而不是仅仅依靠套利者。这样,它们就可以消除稳定代币和波动性代币的无常损失风险。

重要的是,这种设计还允许用户提供流动性,与此同时,无须持有额外的包装资产或合成资产。相反,你可以提供流动性,同时还拥有AMM中单个代币的100%的敞口。

BancorV2支持创建具有锚定流动性储备的AMM。这种类型的AMM保持其储备资产的相对价值不变,从而消除其无常损失的风险。

结论

无常损失不利于AMM作为平民化流动性准备金机制的承诺,这一机制支持任何有潜在资本的用户被动做市。

将流动性准备金的风险最小化和拥有单个代币敞口的好处使得AMM成为驱动去中心化流动性的更强大且有效的解决方案。

------

风险警示:蓝狐笔记所有文章都不能作为投资建议或推荐,投资有风险,投资应该考虑个人风险承受能力,建议对项目进行深入考察,慎重做好自己的投资决策。

要点总结 1.数据显示, 数字资产合约交易所行业壁垒已经建立。后期的竞争,或将更多体现于产品方面.

比特币的第三次减半平静地划过了,在圈内外以及币价上并没有造成多大的反响。但是在业外近日却有一系列消息值得我们关注,这些消息都和比特币挖矿有关.

近日,以太坊2.0开发者BenEdgington在以太坊线上虚拟峰会中表示,以太坊2.0的Staking服务最早将在今年7月启用.

文|秦晓峰?编辑|?Mandy王梦蝶出品?|?Odaily星球日报 近日,伴随着减半的如期而至,欧美机构高歌猛进,泰达的不断增发,“牛市将至”的情绪浓重了许多.

本文来源:中国经济导报,原题《政协委员共话区块链:赋能行业发展正当时》 记者:潘晓娟 区块链作为数字经济时代的基础设施,真正形成网络效应的关键在于实现技术通用、建立标准,以及技术的互联和融合.

文|互链脉搏·元尚 当绝大部分“加密货币”成为烫手山芋,找不到接盘韭菜时,另一边,同样是基于区块链的一种资产却奇货可居,成为抢手货.