BitMEX已经不再是比特币期货市场的龙头了,这在一年前是无法想象的,但随着越来越多的机构资金进场,以及合规加密托管所的涌现,这个加密货币市场已经开始发生重大转变。

比特币市场主要分为三大板块:现货、期权以及期货。现货是指加密货币之间以及加密货币与法币的交易,且不涉及借入资本。期权是衍生品的一种形式,允许投资者在某个时间以某个价格通过购买合约的方式购买比特币。期货是允许借债的合约交易。例如币安的期货板块,投资者可以以初始资金125倍的杠杆开交易单。

比特币期货市场的交易量比现货和期权市场的交易量大得多。期货交易比期权交易操作简单,且能够让投资者投入比现货市场量更大的资金进行交易。

Bitpay宣布加入加密货币开放专利联盟(COPA):加密货币支付服务提供商Bitpay宣布,加入加密货币开放专利联盟(COPA)。

据悉,COPA是由支付巨头Square成立的一个联盟,旨在阻止专利囤积扼杀加密创新。(News.Bitcoin)[2021/4/18 20:33:29]

今年第一季度,BinanceFutures、Bybit、OKEx、Huobi、FTX等另类期货交易所的需求增加,逐渐缩小了BitMEX与竞争对手间的差距。

之后,在2020年3月13日,各大交易所比特币价格纷纷跳水跌至3600美金左右。突然的暴跌开始动摇BiTMEX在期货市场的主导地位。

这一天的暴跌主要是BitMEX的一系列清算引发的。当比特币暴涨暴跌超过仓位清算价格时,就会出现期货清算。举个例子,如果交易员在9000美金位置以25倍杠杆开了一个多单,结果价格暴跌到了8600美金以下,那么这个仓位就会被清算。

西班牙法院命令调查Bittrex上可能存在的:3月1日消息,西班牙一家法院发布命令,迫使该国内部的一个部门调查Bittrex加密货币平台上可能存在的“计算机欺诈”。据悉,一名Bittrex用户投诉称,丢失了存储在平台上的1.3枚BTC(约合5.8万美元)。该用户开始尝试获取其资金失败后,在48小时后获得访问权限,该用户报告说资金不见了。该用户联系了Bittrex的代表,他们随后“将盗窃归咎于网络犯罪分子的行为”。(New.Bitcoin)[2021/3/1 18:03:41]

2020年3月12日,BitMEX上比特币价格从7967美金跌到5800美金,短时间内大量多军爆仓。接着比特币价格继续下跌,就在第二天,BitMEX的价格探到了2020年最低位3596美金。

这轮暴跌被业界称为“黑色星期四”,开启了BitMEX的下坡路。

Bitget一键跟单第十九期“明星交易员”公布:据官方消息,Bitget今日公布了一键跟单的第十九期明星交易员:币圈最美。该交易员在平台累计交易笔数42笔,近三周数据:总收益1538.85USDT,收益率141.85%,胜率71.43%。累计跟随人数238人,累计收益率141.85%。据介绍,币圈最美作为一名资深投资经理人,就职于荷兰知名投行,负责全球客户的大额资产管理配置投资,拥有丰富的投资实战经验。近年转战于数字货币领域做短线及长线交易分析,以及分享投资策略和建议。[2020/9/23]

是什么导致BitMEX在3·12后期货市场地位不保?

在比特币价格从6000美元跌破4000美元的时候,业内很多高管如FTX的CEOSamBankman-Fried就曾推测,BitMEX的清算引擎会一次性卖出价值1000万美金的比特币到市场上。

韩国交易所Bitstamp和Korbit母公司NXC计划推出新加密交易所:韩国交易所Bitstamp和Korbit的母公司NXC宣布,计划推出新的加密子公司Arques,并开放第三个交易平台。NXC表示,该平台将针对千禧一代。(Cryptonews)[2020/3/31]

要想了解什么是清算引擎,首先我们需要弄明白期货交易所扮演着什么样的角色?期货交易所只是两类交易员的撮合者,即买家和卖家。当买单生成后,交易所的作用就是寻找同等价位的卖单,然后匹配交易。

如果交易员开的是多单,比特币价格会涨,结果爆仓了,那么他的仓位就会被卖到市场上,导致卖压增加。之后,期货交易所不得不寻找买家来消化掉堆积如山的卖单,平掉已清算合约。

当时BitMEX的问题出在它稀疏的订单栏上。随着比特币价格跌到2018年来从未出现过的水平,即使是在最广泛使用的期货交易所上,买家卖家依旧挣扎着追赶逐渐下跌的价格。

李启元就BitfineX和Tether被美国商品期货交易委员会传唤一事发表评论:BTCC创始人李启元就BitfineX和Tether被美国商品期货交易委员会传唤一事发布了推特,他表示就Tether的情况而言,CFTC传唤Bitfinex调查是否有任何不当行为事可以预料到的。 事实上,CFTC是在2017年12月向他们发出了传票,他们直到现在仍然在继续发行USDT是个好消息。USDT就像任何其他的altcoin一样。如果事实证明Tether的USDT并没有真正的美元支持,那么价格将会下降到零。这与BitConnect发生的情况类似, 本不应该影响BTC或任何其他altcoins,但之所以造成这样的结果,是因为人们害怕受到影响于是出售了手中的加密货币。[2018/1/31]

最终,爆仓的订单被提交到了BitMEX清算引擎。似乎1000万美金的仓位开始被出售,直到订单栏里的买单不够消化这1000万美金的卖单时,BitMEX宣布关门维护。这次维护使得加密货币市场逐渐稳定,而比特币在不久后也开始回升。

3月12日,FTX的CEOSamBankman-Fried表示,如果不是BitMEX暂时进入维护期,那么比特币的价格可能会归零。

他是这么说的:

“这里有个关键比率:每一美元变动导致的清算/每一美元的流动性。我们称它为R,今天R的数值很大。当下有数不清的爆仓单,但BitMEX上的订单栏几乎为空。如果R大于1,那我们就都完蛋了。为什么这么说呢?因为当有1000万美金的爆仓单推动着价格跌破X,那么之后会发生什么?自然是更多的爆仓,超过1000万美元的爆仓。因此,这里有个还不错的反应回路,且BitMEX清空了订单栏。”

同样,OKEx的CEOJayHao也表示,如果BitMEX没有进入维护,那么比特币价格可能就回三位数了。

他解释道:

“谣言说BitMEX的维护是人为的,是为了关掉清算引擎,防止在流动性低的时候继续清算所有用户的资产。如果BitMEX没有这么做,那么考虑到期货产品的反向属性,继续清算会让价格回归三位数。”

在3月12日这轮饱受争议的抛售后,BitMEX上的比特币持有量在两周内减少了25%。这或许可以表明两个结果:一,用户在3月12日后撤出了他们的资金;二,BitMEX减少了对比特币的投资。

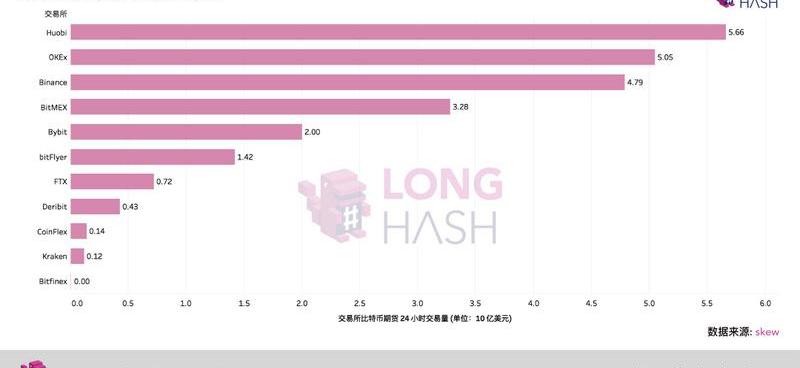

无论是哪种,从24小时交易量来看,BitMEX已经落后于同为顶级比特币期货交易所的OKEx。根据Skew的数据看,BitMEX目前排在币安、火币以及OKEx之后,Bybit排在第五。

期货交易所主导地位的变动对比特币来说有何意义?

比特币市场份额的变化是具有象征意义的。它表明了在见证了少数交易所和公司占领主导地位数年后,加密货币市场整体日新月异、不断进化、走向成熟。

就拿2017年比特币突破20000美金为例。当时市场主要由散户投资者主导。灰度比特币信托在2017年12月管理的资产达30亿美元。截至2020年5月15日,比特币价格在9550美元处徘徊。然而,即使比特币价格是三年前的一半,其管理的同类资产总值仍有32.79亿美元。

灰度的AUM是衡量加密货币市场机构活动的一项重要指标。其公司旗下的比特币信托是在美国公开发行的股票,允许机构和合格投资者通过持有股票的形式购入比特币。它是除ETF之外美国机构投资比特币的唯一选择。

与2017年以及2018年早期相比,加密货币业内的基础设施见证了一次彻底的整改。加密货币用户群也发生了巨大的变化。随着基金大佬PaulTudorJones进入比特币市场,金融领域的投资者对加密货币也有了改观。在?Scoop的博客节目中,亿万富翁投资者MikeNovogratz表示,从长期角度看,PaulTudorJones对比特币的投资“打开了新世界的大门”。

之后直到2019年末,比特币市场都是由现货市场和散户投资者主导。使用衍生品工具的机构投资者与专业交易员数量迅速增加,使得整个市场在业余投资者、专业投资者以及机构投资者之间的分配更加均衡。

比特币早期参与者在过去十年为加密货币的成长建立了基础设施,现在比特币开始了新一个十年。加密货币市场的核心结构自然会有所改变,覆盖期货、现货、机构、期权的子市场也自然会开启新一轮变迁。

本文来源:彩云区块链 作者:iris5625 随着区块奖励减少了一半,矿工们现在正在依靠比特币网络交易费用来最大程度地维持自己的开支.

距离比特币减半还有不到1天。这项规则流淌在比特币的血液里,每4年一次的减半会将比特币的区块奖励从原先的12.5BTC减少到6.25BTC,中本聪通过降低比特币产量的方式保证其通缩性.

来源:WOOTRADE,作者:MaxHinchman,ResearchAnalystofWOOTRADE注:本文是<AComparisonBetweentheCollateralizedC.

摘要:对于囤币者来说,本文精心梳理了五个特色指标,以供投资者决策参考。近十多年来,比特币历经多次牛熊,价格从1美元左右不断飙升,上涨至目前的1万美元左右.

2020年,是国家发展至关重要的一年。今年是全面建成小康社会和国家“十三五”规划的收官之年,是实现第一个百年奋斗目标的关键之年.

来源:点滴科技资讯 翻译:刘斌中国自贸区研究院金融研究室主任中欧国际工商学院兼职研究员 合作者:赵云德 Ripple的律师公开批评美国证券交易委员会:金色财经报道.