最近一段时间以来,基本上都是DeFi的盛宴,从Kyber到Compound,一系列的DeFi项目此起彼伏,不断突破新高,DeFi整体市值超越55亿美元。这种突破不仅是其市值的突破,同时业务量也在不断地提升。

比如Compound的锁定资产量在一个星期前不到1亿美元,而现在已经超过5亿美元,超越Maker成为DeFi锁定资产量最多的项目。

这样的发展速度有些魔幻。要知道,DeFi一直以来,要超过10亿美元的总资产锁定量都是花费九牛二虎之力,之前突破10亿美元基本上靠的是ETH的上涨,而这次轻而易举就突破了。

不过,在DeFi狂欢之时,作为DeFi构建其上的公链,ETH却陷入了沉默。最近有不少蓝狐笔记的读者小伙伴们在问:ETH怎么了?

稳定币拉动VsETH众筹拉动

2017年的项目众筹代币是ETH,这极大刺激了对ETH的需求。而2018年之后,爱西欧模式基本失败,转而走向VC模式。这种模式对于多数的早期参与者来说,无法参与其中。

例如,Compound从VC那里融资超过3000万美元,距离上一轮2500万美元融资不到1年,如今它们持有的代币价值超过5亿美元,不到一年的时间回报超过17倍。这真的是比爱西欧更好的模式?对VC来说,是的。因为早期只有它们才能参与。

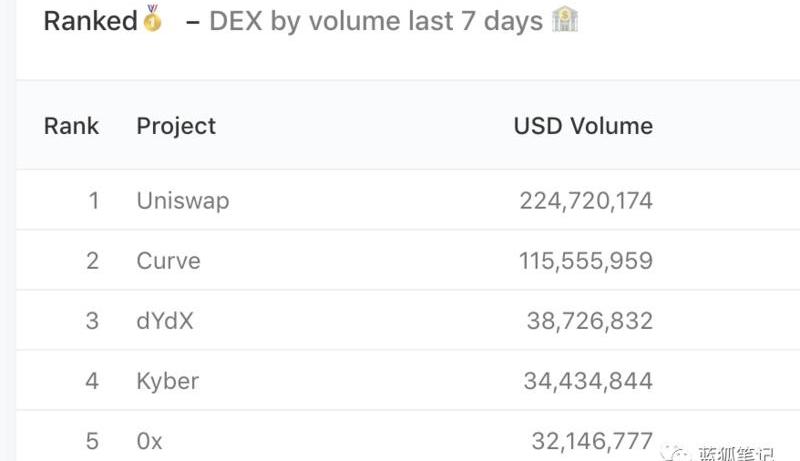

而2020年这一轮迄今为止使用最多的是稳定币,而不是ETH。在以太坊上流动着数十亿美元的稳定币,最近两天Curve的稳定币交易量居高不下,它在7天内交易总量达到1.15亿美元,逼近Uniswap的2.24亿美元,发展迅猛,远超其他DEX。

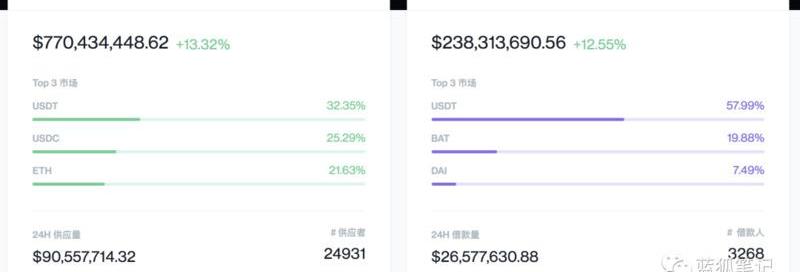

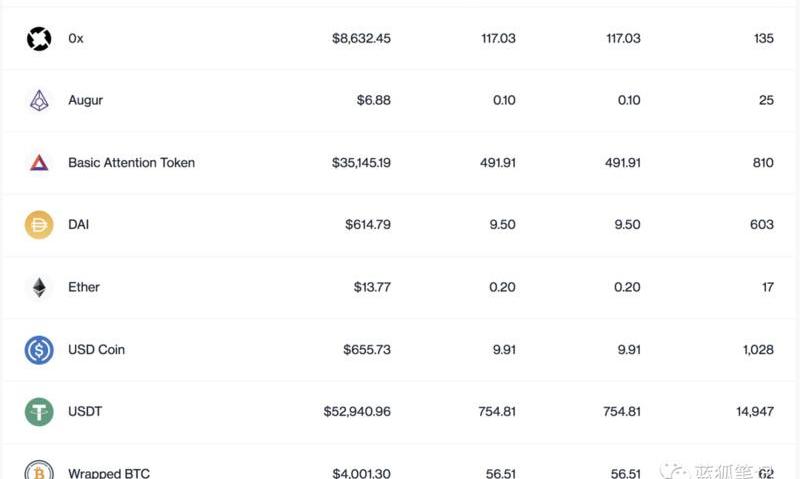

Compound上获益最大的挖矿代币是USDT和USDC,占据了绝大多数的份额。

从上图可以看出,在Compound的流动性挖矿中,目前为止居主导位置的是稳定币,而不是ETH。这跟2017年的众筹呈现出完全不同的特色。

ETH的机会在Phase0的到来

目前距离ETH2.0的phase0阶段全面推出还需要一段时间,不知道是8月底,还是年底之前,不管如何,它还在测试当中,所以暂时的蛰伏可以理解。一旦phase0的到来,PoS的抵押到来,以及后续的EIP1559的到来,对ETH的需求有可能会远超当初爱西欧的需求。后续的盛宴或许不会亚于如今的DeFi。

两大引擎还在积蓄力量

蓝狐笔记上次聊到过的周期关系《

加密周期与价值流向》,目前处于小周期阶段,大周期需要大引擎的推动力,目前加密世界的两大引擎是比特币和以太坊。比特币的引擎在减半效应的累积和宏观经济的变局,以太坊的引擎在ETH2.0的推出和DeFi的持续演变。这两大引擎正在积蓄力量。一旦两大引擎完成准备,它的动力之大之强,不是如今的DeFi能比较的。当然,未来的DeFi另当别论。

从如今公链捕获的费用看,除了以太坊和比特币,其他公链的费用几乎可以忽略不计。还需要注意的是,以太坊的费用现在不仅超过比特币,且是远超比特币。如果未来以太坊的马路扩宽,它能捕获的费用只会更多。从这个角度,以太坊引擎在未来不会亚于比特币,超越比特币也并非没有可能。

“我们要把区块链作为核心技术自主创新的重要突破口”,总书记的指示,掀起了各地政府加快拥抱区块链的热情。今年4月,国家发改委明确将区块链纳入新基建.

经过多年对比特币的看空之后,美国最大的银行摩根大通现在正在改变对这种世界领先的加密货币的态度。Twitter上今日流传的摩根大通最新的比特币分析显示,其研究分析师NikolaosPanigirt.

BitXHub跨链体系中,验证引擎是跨链交易中不可缺少的一个重要组成部分。验证引擎主要提供了对跨链交易背书规则合约部署执行,对跨链交易背书验证和内容验证的功能.

本文来源:火鸟财经 作者:Jessie 似乎,自比特币减半以来,嘉楠科技在纳斯达克上市的股票就一直下跌。截至美东时间6月15日收盘之时,该股价收于1.98美元,收跌3.88%,已连跌4日.

作者:NEST爱好者_九章天问以太坊实现了链上信息完全对称,即使智能合约可以做到链上服务的闭环.

高盛银行昨天在投资者会议上称不建议投资比特币,加密资产不是一种资产类别。这引起了加密社区的反击.