如何抓住稳定币圣杯?

稳定币飞速发展,USDT一骑绝尘,但因合规问题饱受质疑。

合规稳定币作为后来者,奋起直追,亦光耀夺目。

而更符合区块链精神的合成稳定币,长期以来只有Maker的DAI能够在稳定币战场稍露头角。

但现在随着Kava和Acala的出现,DAI将不再孤单,稳定币战场也将迎来两股新生力量的搅局。

这两股新生力量,分别份属Cosmos和Polkadot生态,目标都是要成为各自生态内DeFi基础设施。

本文将尝试在底层模式、生成机制、清算机制、场景扩展、价值捕获等多个方面对上述三个项目进行分析。

一、底层模式

在对比具体模式之前,有必要先对三个项目的底层模式进行下梳理。

Maker

Maker是基于以太坊的应用,通过超额抵押生成稳定币DAI。抵押资产最初只有ETH,后升级为多抵押模式,ETH之外增加了BAT、WBTC、USDC、TUSD作为可抵押资产。

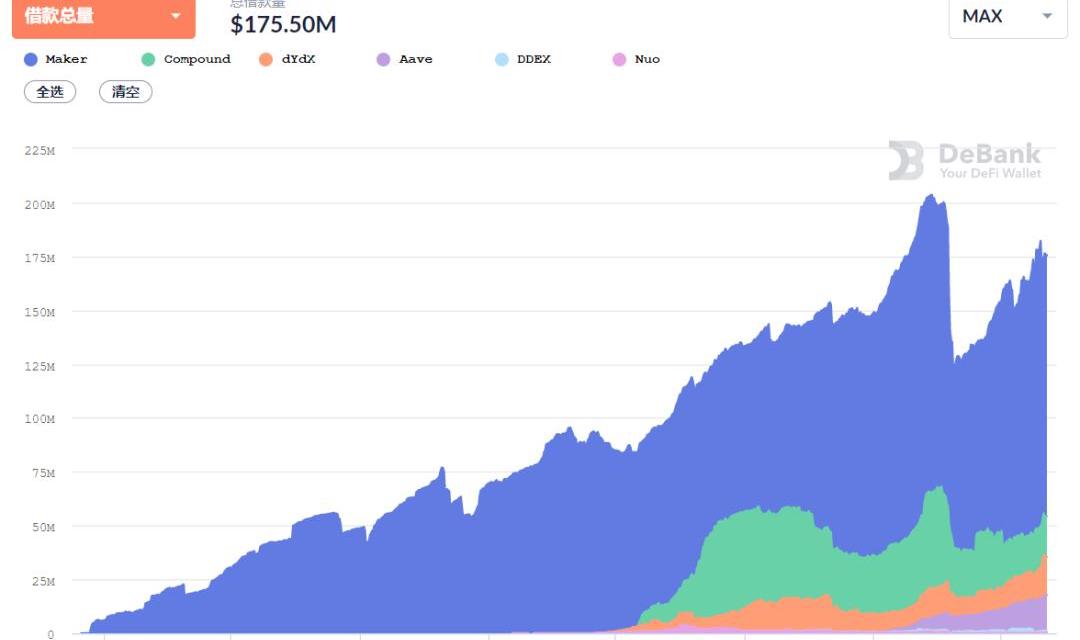

Maker是以太坊DeFi生态的基石,其锁定资产量远超其他所有DeFi锁定量之和。

数据来源:https://debank.com

依托于Maker生成DAI,经过多年发展也已经达到了1.1亿美金的市值。

数据来源:https://debank.com

Kava

Paxos在27小时内销毁7亿美元BUSD代币:金色财经报道,区块链情报公司Nansen的数据显示,Paxos Treasury加密钱包在周一早上开始的27小时内将价值7.03亿美元的BUSD代币转移到销毁地址,基本上将代币从流通中移除。来自区块链监控工具Etherscan的数据显示,Paxos Treasury在世界标准时间星期一13:47发送了第一笔价值1.445亿美元的BUSD交易。在接下来的27小时内又进行了8笔交易,价值约5.59亿美元。

BUSD是一种以短期国债和类现金资产为后盾的与美元挂钩的稳定币,因此持有者可以随时将代币1:1兑换成美元。这一策略表明投资者迅速退出BUSD。在一天多一点的时间里赎回了7亿美元,约占流通硬币总数的6%。[2023/2/15 12:07:03]

Kava是基于Cosmos生态的多资产DeFi?平台,同时Kava也是一条单独的公链,这和基于以太坊的Maker有很大不同。

Maker基于以太坊底层,以太坊经过数年发展,已经成为市值第二的公链项目,无论是安全还是去中心化程度都属顶级水平,且生态繁荣发展良好。Maker基于以太坊可以直接享受到以太坊的优秀特性。

Kava是一条单独的公链,公链首要就是安全,Kava作为一条新链,需要自己搭建自身的安全体系。且公链本身的开发、治理都会耗费大量资源。

但Kava基于Cosmos生态也有其独到之处,Cosmos独特的跨链特性,让同生态间的公链能够比较容易的实现跨链互通,这也是Kava的主攻方向。

且Cosmos生态并不贫瘠,三大交易所公链中的BinanceChain、OKChain均基于Cosmos,且Kava和两者都达成了深度合作,这对于?DeFi平台来说有非同一般的意义。

Acala?

Acala是基于Polkadot的公链,但由于波卡的特性,Acala无需搭建自己的安全体系,波卡体系的平行链由波卡来保证安全性和实现跨链通信。

OnChainMonkey在比特币开启铸造后其以太坊链上NFT地板价已增长至1.75 ETH:金色财经报道,据nftpricefloor数据显示,在比特币网络开启铸造后,NFT项目 OnChainMonkey 在以太坊链上的 NFT 地板价已较昨日增长了 3 倍,目前已升至1.75 ETH,创下自 2022 年 5 月以来的新高,此外该 NFT 项目过去 24 小时交易额超过 108 万美元,增长了约 1005.31%。OnChain Monkey 项目背后的 NFT 公司 Metagood 联合创始人 Danny Yang 今天表示,该公司计划在以太坊和比特币之间搭建一个跨链桥,让 NFT 持有者在两个版本之间切换。[2023/2/10 11:59:45]

而想要接入波卡主网需要租赁平行链插槽,而插槽大概率会很贵。插槽拍卖这一点很重要,Acala在前期发展阶段的很多行为都是围绕获取插槽来设计的,对Acala代币的价值捕获也会产生影响,这一点将在价值捕获部分论述。

Acala基于的波卡生态,实力同样雄厚,市场对其抱有很高的期望。在以太坊2.0升级的这两年,将是所有以太坊杀手们最后的机会窗口,对波卡同样非常重要。

波卡从16年开始到近期终于正式迈出了主网上线的步伐,最快可能在7、8份实现主网上线,而也只有在波卡主网上线之后,Acala网络才有可能上线。

二、生成机制

Maker、Kava、Acala三者使用的是同一种模式,被称为CDP抵押债仓模式,核心原理是通过超额抵押优质资产生成稳定币。

Maker通过超额抵押生成稳定币DAI,现在支持ETH、BAT、WBTC、USDC、TUSD五种资产进行抵押,抵押率各有不同,在120%-150%之间。目前通过Maker生成稳定币只需要支付至多1%的稳定费,但包括抵押率、稳定费等参数都是可调的。

英国法官裁定Craig Wright在比特币侵权案中败诉:金色财经报道,英国法官本周裁定,比特币区块链的文件格式不受版权保护,裁定自称为比特币发明家的“澳本聪”Craig Wright败诉。Wright 声称,他以化名中本聪 (Satoshi Nakomoto) 撰写了 2008 年比特币白皮书,并且有权利阻止比特币和从中分叉出来的系统比特币现金的运行,因为它们侵犯了他的知识产权。James Mellor 法官表示,比特币的文件格式——头部序列和交易列表共同构成一个区块——不能被视为版权作品,因为 Wright 无法展示它们是如何被首次记录的,关于 2008 年白皮书版权的索赔以及 Wright 是否真的是作者,将是以后裁决的主题。[2023/2/9 11:56:14]

Kava通过超额抵押生成稳定币USDX,首个支持抵押资产是币安的平台币BNB。Kava的借贷平台6月10日正式上线,但目前链接币安链和Kava链的跨链网桥还未正式上线,所以截止发文之时,还未有USDX被铸造出来。

Kava首个抵押资产抵押率设定为150%,稳定费暂定为5%,而以后支持的合规稳定币,抵押率可能和Maker一样设定为120%。

Acala通过超额抵押生成稳定币aUSD,由于还未上线无法得知首先支持哪些资产,但很可能是波卡主网代币DOT。Acala正式上线要等到波卡主网正式上线之后,目前测试网支持使用DOT、XBTC、LDOT抵押生成aUSD。

Acala主网还没上线,抵押率这些数据都处于随时可变状态,但从官方资料举例来看,可能和Kava相差不多。

三、调节机制

Maker、Kava、Acala都有利率调节机制,即贷款利益和存款利率,利率参数都是可变的,以便对稳定币供应量进行调节。

贷款利率在偿还贷款时收取,三者并无大的不同。

以太坊短时突破1200美元,24小时涨幅2.21%:11月29日消息,行情显示,以太坊短时突破1200美元,现报价1199.44美元,24小时涨幅2.21%。[2022/11/29 21:09:00]

但对于存款利率的发放,Maker需要通过特定的渠道存入?DAI才能获得利息,有些具有矿池功能的交易所也集成了DAI的存款功能,如OKEx。

Kava真正实现了“有息稳定币”,无论你的USDX?是在钱包还是在交易所,都能够获得利息,年化利率大概在4-5%,收益按周发放。

Acala有同样利率调节机制,具体数据还需要等到正式上线才能知道。

通过贷款利率、存款利率的变动,可以调节市场上稳定币的数量。贷款利率高,会抑制借款需求,生成的稳定币就会减少;贷款利率低,会鼓励生成稳定币,生成的稳定币就会增多。存款利率高,存款的人就会增多,流向市场上的稳定币就会减少;存款利率低,存款的人就会减少,流向市场上的稳定币就会增多。

当稳定币价格围绕1美金波动时,如果有利可图就会有套利者低买、高卖,同时在平台赎回、生成稳定币进行套利,来平抑价格。当然平台也可以和做市商合作,来辅助实现价格稳定。

四、清算机制

清算机制的重要性,在312事件中体现的淋漓尽致。

稳定币平台都会设定一个抵押率,用户生成稳定币抵押的资产要超过抵押率,一旦资产价值因为下跌低于抵押率,就会启动清算程序。清算是为了消除掉风险贷款,让系统持续处于足够高位的超额抵押状态。

Maker?

312史诗级暴跌中,Maker基金会操作的清算机器人因极端的网路拥塞而陷入技术问题,造成在几个小时内无法参与竞标。

部分机器人耗尽了Dai的流动性,在数小时内无法进行任何出价,一直到他们获得更多的Dai为止。由于没有了竞争者,两个机器人开始提交零元出价,最终有约500万美元的抵押物被以0元的价格拍走。Maker体系资产、负债平衡被打破。

数字资产平台Bakkt将提供以太坊交易服务:11月6日消息,数字资产平台Bakkt周五在一份声明中表示,除比特币外,该公司很快将向客户提供以太坊交易服务。Bakkt的机构客户也可以使用该公司的托管服务来存储以太坊。该公司没有给出用户何时可以开始交易以太坊的具体日期。Bakkt由洲际交易所(纽约证券交易所的母公司)于2018年推出,作为一个加密货币托管机构,目前只交易比特币。[2021/11/6 6:34:35]

清算机器人以0元获得了大量抵押物,导致的结果是Maker体系内抵押资产的价值,小于生成的DAI的总价值,也即资不抵债。最终Maker增发治理代币MKR,通过拍卖?MKR?获取资金回购市场上多出来的DAI,使资产负债重新达到平衡。

而那些被0元拍走了抵押物的用户,好像也并没有听到对这些倒霉的用户有什么补偿措施。正常情况下这些用户会获得清算机器人报价的DAI,同时失去他们的抵押物,但现在是他们失去了抵押物但未收到任何?DAI。

在3月16日,Maker?的清算机制新增了拍卖融断机制。当市场发生剧烈波动的时候,可以暂停抵押品拍卖,让清算人有更长的时间筹集资本,参与抵押品的竞价清算。

Kava

Kava的清算机制和Maker类似都是拍卖模式,但具体的拍卖方式和Maker并不相同。

在正常的清算阶段,Kava的拍卖分为两个阶段,分别为远期拍卖和反向拍卖。

第一阶段是正常的拍卖,列出抵押物数量,竞拍者出价竞拍,出价一旦到达能够支付系统债务的水平,例如1000USDX,第一阶段拍卖就会结束。

随后会进行反向拍卖,竞拍者出价用?1000USDX来换取多少被清算资产,假如最优出价者愿意用1000USDX换取80个BNB,这80个BNB就会被用来偿付1000USDX的债务。剩余的20个BNB会返还给被清算人,被清算人将能够获得1000USDX和20个BNB。

其实也很好理解,就是清算人愿意用多少个BNB换1000USDX,如果清算人愿意拿60个换,就给被清算人留40个;如果清算人只愿意用90个来换,就给被清算人留下10个。

如果出现312类似的事件,系统资不抵债了,和Maker一样也会拍卖kava代币来进行偿付。

而同时Kava设立了委员会治理机制,以在重大事件中进行快速决策,委员会由用户投票选举产生,人员可变动。

Acala?

Acala的清算机制相比Maker和Kava是有创新的。Acala引入了三重清算机制的概念。

Acala的拍卖机制和上面介绍的Kava的基本一样,也是分为两个阶段,不再介绍。

主要是参与清算的方式有所创新,Maker和Kava的清算都是使用机器人参与,是有门槛的。

Acala把清算和DEX进行了结合,Acala内置的DEX使用兑换池模式,用户可以为兑换池注入资金获取手续费收入。用户注入到DEX的资金会自动参与到抵押品的清算之中,同样清算收益也将会分配给流动性提供者。当然通过机器人参与到清算,也是完全OK的。

除此之外还有dSWF基金和拍卖ACA两重机制来进行兜底。dSWF详情在价值捕获部分论述。

五、场景扩展

场景是稳定币的核心,也是稳定币的护城河。

Maker的DAI已经在以太生态全面开花,受到广泛欢迎,合作伙伴众多。

Kava?依托Cosmos生态,和BinanceChain、OKChain等都达成了深度合作,投资机构合作伙伴实力强大,且依托主流交易所做DeFi,其实更增加了无尽的想象力。

ScottStuart在Kava社群的一场AMA中说过,Kava在努力让USDX能直接在交易所进行原生铸币。

这里的想象空间就太大了,这也正应了区哥之前提到的CeFi和DeFi融合才可能是行业发展的趋势。

详情可以参考《CeFi、DeFi必有一战?不,更可能融合》、《交易所公链,噱头还是革命?》。

为了激励用户铸造?USDX,Kava?拿出了384.8万枚Kava?作为早期USDX的铸币奖励。但其实USDX本身除交易外,目前还没看到其他的使用场景。

Acala依托波卡生态,同样很有潜力。通过Acala进行DOT的质押,可以在获取Staking收益的同时,还能通过Acala获得LDOT代币,LDOT可以独立进行交易、质押借贷等操作。不仅为用户提供了超高的流动性,也解决了Staking和DeFi争抢资产的问题。

所以获取用户上Acala有独到之处,但具体使用场景上的扩展,还要看波卡生态的发展,以及出圈的能力。事实上波卡生态合成资产及保证金交易平台Laminar已经取得不错进展,为Acala稳定币提功了潜在的使用场景。

六、价值捕获

Maker显性的价值捕获方式只有稳定费。

Kava?是一条公链,除稳定费收益外,网络还会有手续费收益,这些价值能够被kava代币捕获。

用户还可以参与Staking获取收益,关于Staking需要注意的是Kava目标的通胀率是?7%,如果Kava代币的锁仓量达不到总供给量的三分之二,通胀率会逐步提升至20%;如果锁仓量超过三分之二,通胀率会逐渐降低至3%。以此来提高锁仓量,保护网络安全。

Acala也是条公链,和kava一样除稳定费收益外,还会有手续费收益。

Acala内置DEX,流动性提供者将会获得交易手续费分红及稳定币清算罚金。同时为了激励更多用户为DeX提供流动性,Acala网络的转账手续费也是分给了用户的。

通过Acala可以生成可流通的LDOT,而使用LDOT赎回DOT时,将会收取少量协议费。

所以Acala网络除了分给用户的之外,主要有两块,分别是稳定费和L-DOT协议费。而这部分利润并没有如同大部分项目那样设置成通缩模型,而是存进了dSWF基金里面。

dSWF基金首要目标是使Acala网络能够实现自身可持续发展,所以收入部分会先尽可能多的购入DOT,实现独立租用平行链插槽的目标。其后dSWF基金利用收入盈余去购买生态内外其他有价值、可增值并有一定市场需求的资产,丰富平台收益结构与储备资产种类,从而强化风险抗压能力。

当黑天鹅来临,在DEX清算之后,将会使用dSWF基金来作为风险承担方。但由于网络盈余都注入到了dSWF基金内,前期也不大可能会提供ACA与储备资产的兑换通道,所以在发展前期?ACA并不能很好的捕获到系统价值。

而兑换渠道的开放事实上也并非不可能,只要社区投票通过了就可以进行兑换,ACA才能间接实现价值捕获。

事实上除稳定费、手续费这些显性的价值捕获之外,如果稳定币规模足够大,治理各方因为发展方向进行博弈,对治理代币的需求将会上涨,治理代币将会实现隐性的价值捕获。

致谢:文中部分细节确认上,受到了LYZ@Acala&Polkawallet?、Ferry@Kava?的帮助,文章只代表作者个人观点,不构成任何投资意见或建议。

利益相关:作者和上述项目均利益相关。

参考资料:

http://suo.im/5xoVrS

https://www.chainnews.com/articles/231187707884.htm

https://mp.weixin.qq.com/s/za6bYhCSNpnWzVnDqYxc8A

https://mp.weixin.qq.com/s/ehPzi6TUSOc_64WQhQzRIw

https://mp.weixin.qq.com/s/rdpchLIERFgoKQBJHtlNTg

https://mp.weixin.qq.com/s/FtEpcAMqgskGhg89obCNKQ

-END-

声明:本文为作者独立观点,不代表区块链研习社立场,亦不构成任何投资意见或建议。

作者:Tony 来源:IPFS原力区 6月10日,Filecoin官方发布测试网奖励计划;6月19日,测试网重置;7月初,开启400万枚Filecoin争霸赛.

撰文:EricChung 翻译:Sherry DAOOps正如SignalDAO介绍帖子中最初描述的那样:「DAOOps是旨在将DAO的职能管理系统化.

一、去中心化是技术 在区块链圈子里,应该没有人否认去中心化的重要性。比特币之所以重要,因为它是第一个真正去中心化的货币,全世界通用的货币,无法被中心化机构摧毁的货币.

近日,DeFi项目好不热闹,前有COMP上线暴涨,后有交易所强上DF,而且这两个项目均最高暴涨近400%。dForce创始人杨民道对巴比特表示,DF将于两周内发布白皮书,敬请期待.

在美国明尼苏达州明尼阿波利斯鲍德霍恩社区,非裔美国人乔治.弗洛伊德被白人警察德里克·肖万逮捕,肖万单膝跪在弗洛伊德脖颈处超过8分钟,弗洛伊德被跪压期间失去知觉并在急救室被宣告死亡.

文?|Nancy?编辑|毕彤彤出品|PANews光天化日之下,手无寸铁的非洲裔男子乔治·弗洛伊德在被白人警察“膝盖锁喉”后只能无助的喊道“Ican''tbreath”.