文|王也?编辑|郝方舟

出品?|?Odaily星球日报

三个月前,DeFi众产品还陷入集体性信任危机中:「3.12」暴跌下的挤兑提币、连锁反应下的清算、拥堵不堪的以太坊网络、接连被黑客攻击的DeFi协议……

没想到,只三个月后,随着去中心化借贷协议Compound?上线治理代币?COMP,推出“借贷挖矿”模式,COMP?从定价18.4?美元最高涨至326.81?美元,近20?倍的涨幅让?DeFi赛道迎来史无前例上的高光时刻。

6月24日,去中心化交易平台Balancer接棒Compound,在以太坊部署其治理代币BAL,BAL价格从种子轮0.6美元,最高涨到22美元,涨了近40倍。

自从Compound和Balancer开启造富效应之后,越来越多的DeFi项目开始走向发币之路。

DeFi项目开启发币潮,小水洼吹成新蓝海

7月1日,去中心化稳定币交易平台Curve公布治理代币CRV的分配机制,及其去中心化自治组织CurveDAO的草案。CurveFinance是去中心化交易平台Uniswap的一个分支,专门专注于高效的稳定币交易。

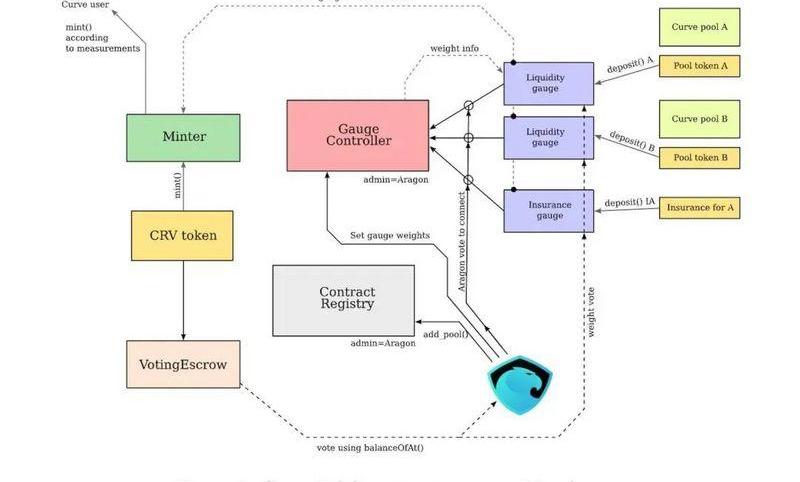

CurveDAO基于去中心化自治组织管理平台Aragon框架创建,此前采用的治理机制是一枚ANT享有一票投票权,现在Curve更改了这一治理机制,新的投票治理采用基于CRV的时间加权机制,锁仓CRV时间越长,投票权重也就越高。但需要注意的是,锁定代币的账户不能是智能合约,除非是白名单智能合约。

彭博:违反印度加密政策者将被处以最高270万美元罚款或1.5年监禁:据知情人士透露,印度正在考虑任命其资本市场监管机构来监督加密货币,因为当局希望将加密货币归类为金融资产。政府计划在正在进行的议会会议上提出立法,可能会给加密货币持有者一个最后期限来申报其资产并满足任何要求。对于不遵守印度政府加密货币政策的人,处罚可能为最高2亿卢比(270万美元)罚款或1.5年的监禁。虽然该国的监管环境具有高度的不确定性,但报道表明,投资者必须很快在印度证券交易委员会(SEBI)监督下运营的交易所中持有其加密货币。这意味着根据拟议的立法,私人钱包是不合法的,使用它们的投资者可能会受到上述司法处罚。此外,莫迪政府计划制定投资加密货币的最低资本门槛。(彭博)[2021/12/8 12:57:44]

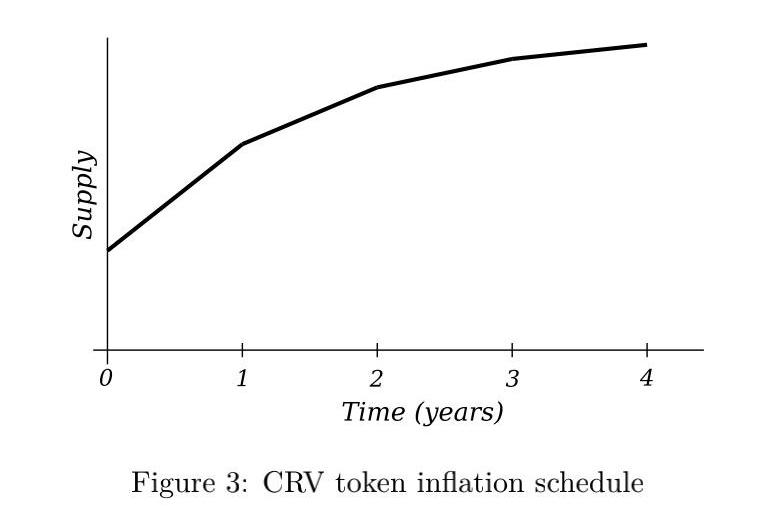

根据Curve开发者在github上发布的Curve代币分配模型,Curve初始计划发行10亿CRV代币,逐渐通胀增加至30.3亿CRV代币,CRV代币采用分段线性通胀模型,通胀率每年下降?√2,初始通胀率为59.5%,这对于早期参与者的吸引力较大。

此外,只有Minter智能合约才可以铸造CRV,而且只能在通胀率限定的范围内铸币,每当通胀率发生变化时,预示着一次新的挖矿热潮即将开始。

CRV代币通胀模型

和Compound一样,Curve采取的同样是流动性挖矿模式,CRV代币将会分配给流动性提供者。需要注意的是,用户需锁定LP代币才能申领通胀奖励。

Genezis Network将为印度加密初创企业提供资金:作为支持印度加密初创公司的第一步,印度加密货币领域两个主要参与者Ajeet Khurana和Pareen Lathia发起Genezis Network,后者是由加密专家组成的联盟,为初创企业提供资金。他们正在投资早期的加密初创公司,致力于解决用例问题。(Times of India)[2020/11/28 22:24:51]

该草案还建议Curve将收取的协议费重新分配给CurveDAO,最终用于销毁CRV代币。

去中心化自治组织CurveDAO草案

CRV代币的具体分配时间尚未公布,很多羊毛党已经准备好弹药,伺机而发。自Compound和Balancer年化收益率回落之后,Curve便成了市场最为期待爆发的下一个DeFi项目。

除了Compound、Balancer和Curve这种明星DeFi项目之外,还有一些没那么耀眼的DeFi项目,也借着这波热潮发币募资。

6月22日,DeFi货币市场协议DMM发行了治理代币DMG,1570?万枚DMG被售出。DMM是一个以现实资产抵押作为背书,提供USDC、DAI与ETH的DeFi借贷平台。在公开发行DMG后,DMM从中获利680万美元。知名风险投资人TimDraper通过购买DMM的治理代币,加入了该协议背后的中心化自治组织DMMDAO。

疫情期间印度加密交易所用户数及交易量均显著增长:尽管受疫情影响,印度全国范围内实行封锁,但印度的加密货币行业正在蓬勃发展。几位加密交易所高管表示,虽然封锁已使全球许多经济体瘫痪,但印度居民对加密行业的兴趣、加密交易所交易量以及新用户数量都在显著增长。加密货币交易所Wazirx的首席执行官Nischal Shetty表示,印度人对加密货币更加乐观,由于封锁导致数以百万计的人没有机会工作,而加密货币为印度居民提供了进行交易并从中获利的机会。加密货币交易所Unocoin的首席执行官Sathvik Vishwanath对此也表示赞同。Zebpay首席营销官Vikram Rangala也表示,印度延长的封锁时间并没有损害Zebpay的业务。(Bitcoin News)[2020/5/6]

6月8日,由波场创始人孙宇晨发起的基于波场的合成资产平台Oikos正式上线,治理代币OKS即将进行IEO,基于波场的合成资产平台Oikos官方网站显示,OikosSwap已于6月8日上线。

今年5月底,MakerDAO治理代币MKR暴涨25%?引爆DeFi代币集体上涨的行情,已经预示着DeFi项目即将开启发币浪潮,COMP的借贷挖矿的火热让越来越多的项目方在熊市里看到希望,直接加速了DeFi项目方的发币进程。

但也有一些DeFi项目决定不发币,他们认为代币可能只会使协议复杂化,或引入一堆投机交易者。法律问题也有一定影响,一些代币容易被定义为证券。

比如Uniswap、dYdX等协议,他们的智能合约也承载了资金,似乎证明着在区块链中构建有用的产品和发币,并非充要条件。

中币平台DeFi项目SWFTC日内最高上涨54%:根据中币(ZB)平台数据,DeFi概念平台币SWFTC于今日凌晨大幅上涨,最高涨到0.0023USDT,涨幅达54.06%。此前中币于8月17日举办DeFi活动周,开启了SWFTC的8.8折优惠申购,并在申购活动结束后给中签用户追加中签数量(250,000 SWFTC)的12% SWFTC奖励。

据悉,今日中币(ZB)正在开展DeFi项目充值大赛,在红包雨活动前参与充值的用户均有资格参与。[2020/8/26]

那么什么情况下才需要代币呢?较为明显的例子是一些足够大的网络,比如ETH可用于ICO、DeFi的抵押品、以及通用燃料等。这些都是以太币支撑以太坊网络的实例。

COMP挖矿收益怎么算?

对于个人投资者,相比“项目是否需要代币”,显然更关心“代币是否值得投资”。

对于没参与进COMP早期私募的个人投资者,除了挖矿,就只能在二级市场购买。那散户参与挖矿,会是个好选择吗?

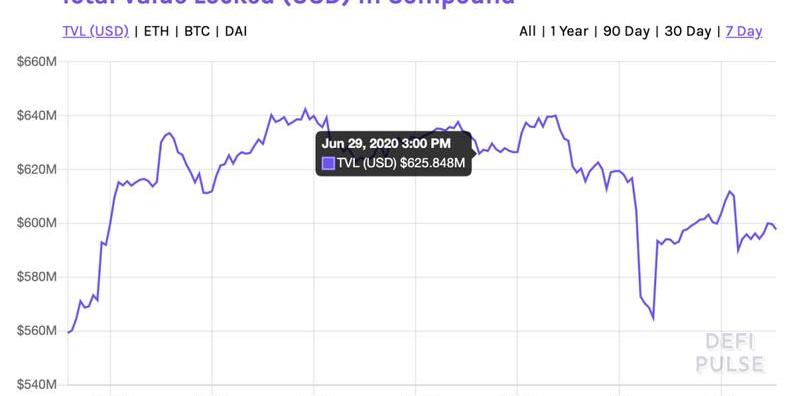

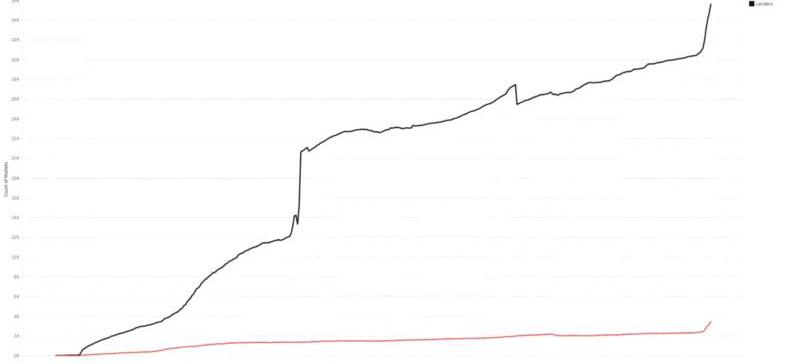

下面,我们来算一下当前COMP挖矿的收益,挖矿至今一共释放了54332个COMP,分布在2890?位用户手里,而Compound内锁仓量也从0.9亿美元增加到6.24亿美元。

根据Uniswap数据,1COMP=187.96USDT,那么每投入1美元产生的COMP收益为:54332*187.96/(6.24亿-0.9亿)=0.019美元,再加上近日“借贷挖矿”热潮导致以太坊网络GAS费飙升,很多散户表示现在去挖COMP还不如定投比特币等主流数字资产。

动态 | DeFi项目锁仓价值15.8亿美元 过去一周环比增加0.56%:据DAppTotal.com DeFi专题页面数据显示:截至目前,已统计的35个DeFi项目共计锁仓资金达15.8亿美元,其中Maker锁仓5.63亿美元,占比35.65%,排名第一位;EOSREX锁仓2.94亿美元,占比18.62%,排名第二位;排名第三位的是Edgeware锁仓2.01亿美元,占比12.74%;Compound,Synthetix、dYdX、Nuo等其他DeFi类应用共占比32.99%。截至目前,ETH锁仓总量达365万,占ETH市场总流通量的3.33%,EOS锁仓总量达7,017万个,占EOS市场总流通量的6.68%。整体而言,过去一周:1、MakerDAO提高Dai债务上限至1.5亿美元;2、DeFi项目锁仓价值较上周环比增加0.56%。[2020/2/24]

据PeckShield态势感知平台数据显示,近两个月以来以太坊GAS消耗饱和度一直处于90以上的高位,GAS消耗排行榜中除了一直在前的MMM、easyClub等资金盘项目,Unisiwap、1inch、Kyber等DeFi相关平台也赫然在列。

而且Compound的锁仓量也已经出现小幅下滑:

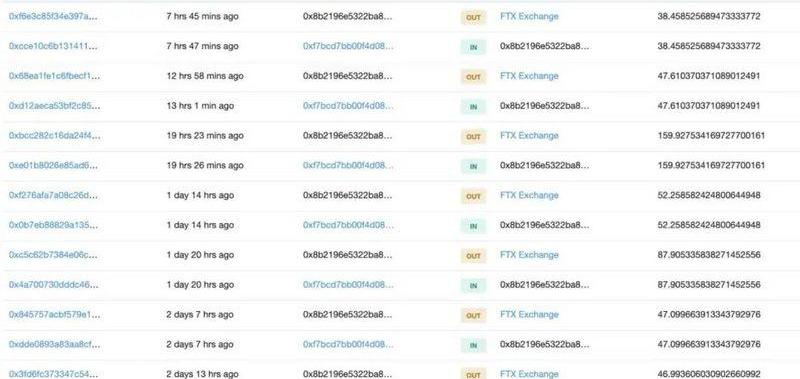

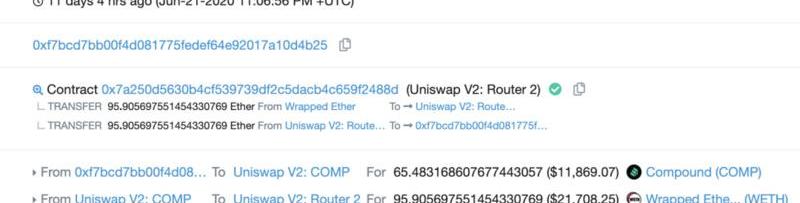

此外,Odaily星球日报根据链上数据发现,矿工们挖出的COMP,很多都已流进Uniswap和FTX交易所。目前尚不能判定否交易卖出,不过有大户向Odaily星球日报表示,这两天Balancer接连发生的两起黑客攻击事件,让他对Balancer的安全性有些许不放心,只得先把币提到Uniswap交易所或者其他CEX以求安心。

“借贷挖矿”背后多为“巨鲸”套利,这健康吗?

既然,COMP挖矿没想象中那么“性感”,那么到底哪些人在挖这些DeFi代币?他们把挖来的DeFi代币都如何处理了,是否真参与到DeFi项目的社区治理中?

以Compound为例,根据TokenTerminal数据,在大约两周的时间里,大约有3.4亿美元资金在Compound池子里进出。有趣的是,大部分需求方似乎都是机构参与者。看看这个用户类型在平台上的分布。COMP的上线仅仅吸引了大约800名借款者和5000?多名新存款者。

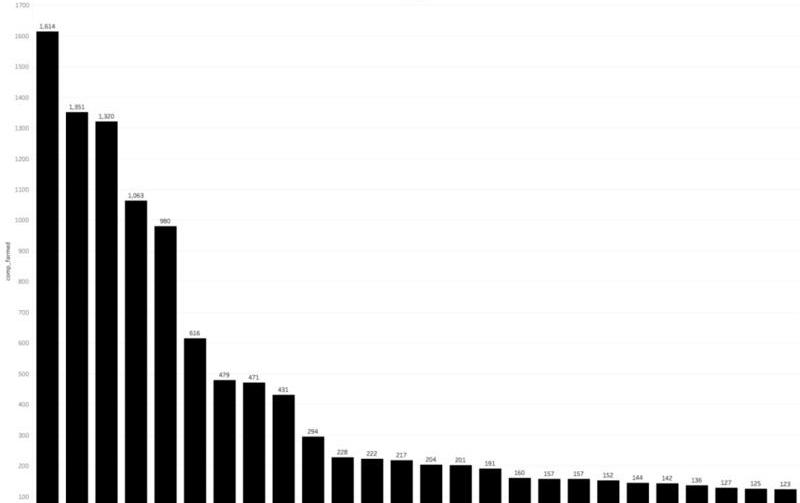

而且,挖矿而来的COMP主要集中在“巨鲸”手中,TokenTerminal数据显示,大约有20个地址获得了一半的COMP挖矿奖励,而存入钱包的代币数量中位数仅为0.07COMP,价值约20美元。

像NEXO这样的中心化平台也亲自下场到Compound上进行套利操作。

DeBank数据显示,6月18日,NEXO向Compound存入2000万USDT;6月19日,NEXO又向Compound存入2800万USDT;之后陆续向Compound存入资金进行挖矿套利,先后一共存入了约6000?万USDT。

此外,一周前,BAT大户曾几乎垄断了COMP挖矿,7名BAT大户先将价值1.7亿美元的BAT存入Compound,这7名大户占到BAT总存款额的70%,目前BAT的存款年利率25.65%。存款利率越高,COMP挖矿的效率就越高。

单边提高BAT存币规模无法提高利率,直接影响利率的因素是借贷比例。BAT大户们就在账户中存入其他资产,不断提高抵押规模,直至能将此前存入的BAT全部借出。其中BAT第一大户0x3ba21b6477f48273f41d241aa3722ffb9e07e247存入了价值5000万美元的BAT,同时又借走等额的BAT。左手付利息,右手收利息,就这样BAT在Compound的资金利用率达到了惊人的88.71%。

当BAT大户垄断Compound借贷市场时,主流资产被边缘化,无法获得应有激励。借助Compound不够健全的运行机制,BAT大户进一步垄断了COMP的发行。一场去中心化金融的试验,在大户的操纵下,显得如此脆弱,或许就是当下?DeFi们的烦恼。

社区开始正视“治理代币中心化”问题

上面,我们提到了BAT大户垄断COMP挖矿的问题,COMP代币的发行有利于那些拥有大量资产的大户,那些拥有大量资源的大玩家会赚取到大多数的COMP,这就为去中心化治理埋下了一颗定时炸弹。

而且,目前大部分COMP还掌握在创始团队和投资机构手中,非小号显示,目前接近40%的COMP掌握在投资机构和创始团队手中。在Compound的官网上,投票权重排名前10的主要是Compound的早期投资机构和创始人。

Compound社区开发者也意识到了COMP的中心化问题,7月1日,Compound社区通过了一项专门针对代币市场分配机制设计的补丁提案建议,移除COMP借款利率在影响COMP分配中所占的权重,并减少恶意破坏风险,重点解决COMP分发中存在的两个问题:

用户利用「闪速贷款」可能暂时减少跨市场的COMP分配,升级后需要外部拥有的帐户来刷新每个市场的分配。

用户总希望在能支付最多利息的市场上farm,升级后将按照市场借贷规模来确定分发速度。其中第二点直接涉及COMP的分配,之前是根据各借贷市场上支付了多少美元的利息来奖励COMP,升级后则是根据各个市场上借贷了多少美元来分配COMP,这有助于消除将市场推向极端利率水平的动机,并消除用户聚集在单一市场的动机。

数字文艺复兴基金会董事总经理曹寅对Compound的?011提案评价道:“非常棒的治理提案,获得COMP代币激励的将是资产负债表两头的真实用户,而不是那些高风险高利率资产的羊毛党,COMP分配更公平,更分散,来自新挖出的COMP抛压也将更少。”

区块链安全公司PeckShield品牌总监郝天对Odaily星球日报表示:“市场是具有很强的跟风效应的,当Compound治理代币尝到甜头之后,势必会有很多后来效仿者都一股脑涌入发行治理代币的热潮当中。而且Compound的锁仓机制以及新实施的?011治理提案都会对后来的想要发币的DeFi项目起到警示和示范作用。”

此外,郝天认为大家对DeFi市场的期待,某种程度上是矛盾的,怕它不增长,又怕它失控式疯长。因为所有的DeFi产品都跑在以太坊链上,同一时间段链上羊毛党过多,就会不可避免的造成以太坊网络拥堵,从而影响以太坊网络的使用体验,当年的FOMO3D游戏和FairWin资金盘就是例子。

2018年,加密货币市场经历了魔幻的1CO,2019年又让我们见识到了狂热的IEO,2020?年一场IDO的狂潮也许会就此拉开序幕。ICO刺激市场带来了一次史无前例的疯牛,IEO也带领市场从熊市中展开一波波澜壮阔的小牛,那么IDO会带来什么,能持续多久?Odaily星球日报还将持续跟踪报道。

本周早些时候,链上分析师WillyWoo发布了一个新的比特币价格模型。该模型根据历史数据确定指数级比特币牛市的开始。根据该模型,比特币可能距离正式牛市只有一个月的时间.

我们在昨天的文章中和大家分享了近来特别热门的DeFi项目Compound。Compound的代币COMP自上线以来,从最低点的65美元到最高点340美元,其涨幅超过5倍.

要点: 印度科技巨头塔塔咨询服务公司为金融机构推出了一种加密交易解决方案;TCS发言人表示,已经有一位客户签约采用该解决方案,更多客户即将签约.

原创/木沐 据海外媒体报道,金融科技巨头PayPal有望在3个月内支持加密货币。而就这样一家公司的一条消息,立马令嘉楠科技在内的区块链概念股拉起10%~30%的涨幅,加密市场头部项目也闻讯上扬.

作者:Schreibman,原题《以太坊2.0升级会导致Flippening吗?》编译:Demon麦克斯韦妖全球第二大加密货币正在实施网络升级,这完全改变了其作为金融资产的价值主张.

原文作者:JOSEPHYOUNG 译者|念银思唐 山寨币近来开始全线大幅上涨。最近几周,一些小市值的加密货币涨幅百分比甚至达到了三位数.