文|秦晓峰?编辑|郝方舟

一季度,受新冠肆虐与原油价格战影响,各主要金融市场表现不佳,美股多次熔断,比特币腰斩暴跌。

二季度,世界各国央行相继宣布刺激措施、提振信心,各金融市场开始复苏。其中,标普500指数大幅上涨逾20%,创下自1998年Q4以来的最大季度涨幅;欧洲的斯托克600指数上涨12%,MSCI亚太指数上涨15%。

加密市场同样强劲反弹,比特币完成产量减半,顺利突破10000美元大关,季度最高涨幅接近60%;季末收于9000美元以上,季度收涨42%,跑赢各国股市大盘。

另外,比特币在加密市场的占比始终维持在60%以上,山寨季遥遥无期。

本文目录:

加密市场总体表现:总市值增幅46.5%

市值前十币种比较:CRO挤入前十

比特币完成减半,未能一飞冲天

平台币走势:MX独领风骚,ZB表现不佳

稳定币持续增发,USDC崭露头角

衍生品市场:期权交易量创新高

DeFi新玩法:借贷即挖矿

股市、黄金表现不及比特币

一、加密市场总体表现:总市值增幅46.5%

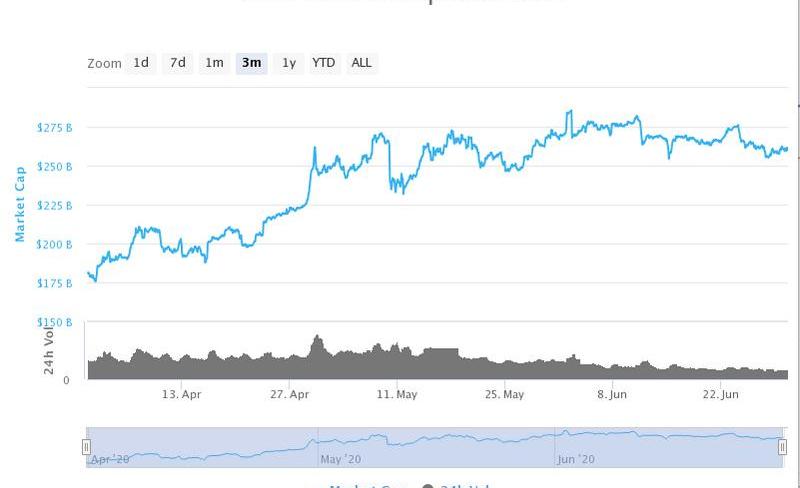

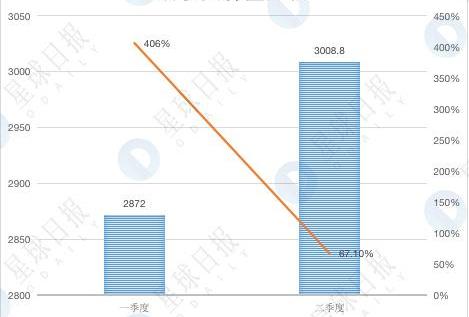

CoinMarketCap数据显示,2020Q2加密货币总市值收报2606.75亿美元,季度增幅为46.5%,环比上涨53%;但本次总市值始终未能突破3000亿美元大关,最高达到2842亿美元。如下所示:

另外,过去三个月,总市值增幅呈现逐渐递减趋势:4月增幅39%、5月增幅9.19%、6月增幅-3.57%。如下所示:

从交易情况来看,整个Q2日均交易量达到913.4亿美元,环比下降37.3%;特别是近一个月,日平均交易量进一步萎缩,6月平均日交易量不足700亿美元。

值得注意的是,单日交易量的峰值并不在比特币创下季度最高价10299USDT的6月2日;而是在4月30日,交易量的峰值为2520亿美元,当日比特币一度大涨超10%,最高接近9500USDT。

二、市值前十币种比较:CRO挤入前十

第二季度,比特币与以太坊均表现出色。其他币种的市值排名相较于第一季度发生变化:其中OKB掉出前十榜单,CRO取而代之,位列第九;BNB排名上升至第八位;号称区块链3.0的EOS,本季度仍未跌出前十。

BitUniverse数据显示,市值前十的币种中,2020?年Q2价格增幅前三的币种分别是:CRO、ETH、BTC;下跌的分别是:BSV和XRP。如下所示:

整个Q2,CRO最高涨幅最大,达到208.18%;BCH表现最弱,最高涨幅最小,只有26.75%。如下所示:

从振幅来看,CRO振幅最高,超过200%,价格波动剧烈,其他加密货币振幅都小于100%;ETH紧随其后,振幅达到97%,BTC以及BSV波动也相对较大;其余几个主流币,波动性相对较弱,这也意味着市场关注热度下降,炒作意愿较低。

最后,具体到单个月份,各币种表现不同。四月份ETH表现最强劲,增幅最高达到56.75%;五月份以及六月份的震荡行情中,CRO表现最为亮眼,始终处于上涨态势,涨幅分别是42.61%、50.41%。如下所示:

特别是6月,很多代币都出现不同程度回调,其中BSV领跌,跌幅19.13%;XRP紧随其后,跌幅14.51;其余代币6月跌幅维持在10%及以下。

三、比特币完成减半,未能一飞冲天

今年第一季度,比特币价格直接腰斩,一度跌至3800美元,最终季度收于6000美元以上。彼时,距离第三次比特币减半不足60天,人们对二季度市场反弹抱有希望。

最终,比特币也没有令大家失望。BitUniverse数据显示,整个第二季度比特币收涨42%,最高涨幅接近60%。

比特币在二季度的走势,也符合过去几年一贯趋势。Skew数据显示,比特币在第二季度收益率通常是正值;同时,比特币过去连续第三个季度收益为负的局面也被打破。如下所示:

从目前的收益情况来看,比特币似乎正在复刻2015年走势,因此第三季度比特币可能面临回调。

如果细致回顾比特币在第二季度的走势,就会发现比特币收益最好的月份是4月,达到36%,这主要是受减半利好提前刺激。特别是4月最后两天,比特币涨幅一度高达23%,触及9500USDT。涨势延续了近一周,并最终帮助比特币突破1万美元大关。

然而,在5月12日减半前两日,比特币却突然闪崩,单日最大跌幅17%,最低触及8000美元。减半完成至今,比特币未能一飞冲天,始终在8500-10000美元之间宽幅震荡,期间有一次突破10000美元关口,但始终难以站稳。

1万美元的阻力位,对于目前的比特币而言无疑是一道天堑,需要更多的时间去积蓄能量。

Bitcoinity.org数据显示,二季度比特币交易总量达到?711万个,环比下降5.3%;具体到单月,5月交易量最多,6月最少。如下所示:

过去一个季度,比特币在总市值中的占比没有明显变化,从季度初的65.4%,最高上涨至69.64%,最大涨幅6.4%;季度收于64.78%,微跌不足1%。

自2019年第三季度起,比特币在总市值始终高于60%,占比稳定,意味着比特币“吸血行情”可能一直持续,其他山寨币仍缺乏上涨动力,“山寨季”遥遥无期。

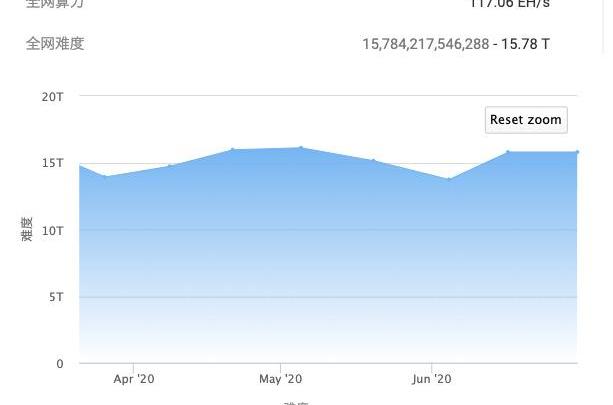

BTC.com数据显示,Q2比特币挖矿难度不断攀升,从13.91T一度上涨至16.1T,涨幅高达15.7%;但在6月4日,挖矿难度至13.73T,降幅9.5%;目前挖矿难度暂报15.78T,Q1整体增幅为13.4%。

Q2,比特币每月块平均大小呈现不断增长的态势,季度最高增幅17.5%,季度收涨5.5%。如下所示:

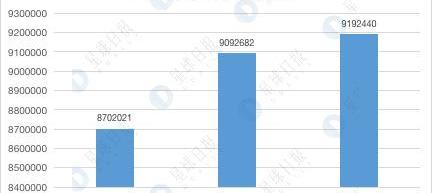

另外,比特币每月总交易数量却在不断上涨,从4月份的8702021笔上升至6月份的9192400笔,涨幅为5.6%。

整个Q2季度交易数量之和为26987143,相比上一季度下降3.4%。

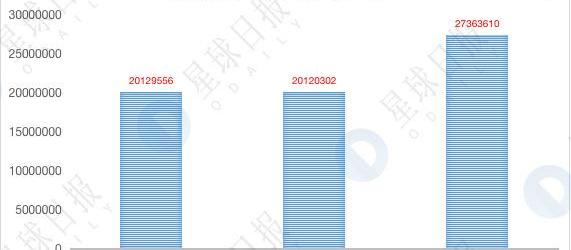

另外,第二季度比特币手续费环比增长136%,达到2736万美元。如下所示:

四、平台币走势:MX独领风骚,ZB表现不佳

今年第一季度,OKEx短时掀起平台币「销毁潮」,随后多家交易所跟进,平台币迎来小阳春,涨势喜人,特别是OKB在一季度收涨66%。

那么,二季度各家平台币表现如何呢?

Odaily星球日报选择了六家交易所,分别为OKEx、币安、火币、Gate、MXC抹茶以及ZB,比较各家平台币在第二季度的价格表现。

总体而言,MX在Q2整体涨幅最高,达到50.06%,并且MX最高涨幅也是最大的,达到109.65%;HT、BNB紧随其后;Q2表现最差的是ZB,整体涨幅不到1%。

从波动性来看,MX振幅同样也是最大的,接近240%;ZB振幅最小,只有28%。

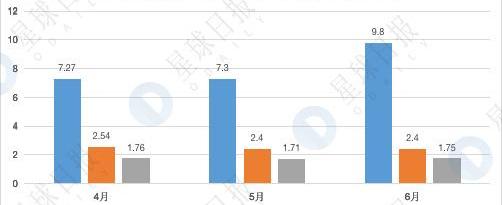

另外,六家平台币在不同的月份表现各异,如下所示:

其中MX和BNB在4月表现强劲,增幅分别是38.85%、35.1%;MX在5月同样表现亮眼,增幅为23.5%;到了6月,MX后势不足,跌幅领先,HT以1.5%的微弱涨幅在6月领涨;而ZB除了4月跟随大盘反弹一点后,5、6月份一直处于下跌趋势中,最终导致季度涨幅不足1%。

五、稳定币持续增发,USDC?崭露头角

第二季度,稳定币依然没有停止增发的脚步,总量始终在持续增长。

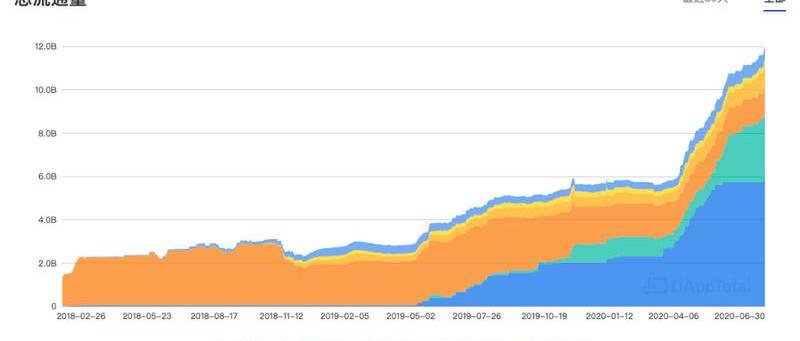

Dapptotal.com数据显示,稳定币总量从季度初的77.9亿美元增长至119.4亿美元,涨幅达到53.2%;相比于Q1稳定币总量的增幅,环比上涨19.4%。

第一季度稳定币增发主要集中在3月,本季度则较为分散。从具体月份来看,4月增发量最大,达到18.1亿美元,月度涨幅23.23%;5月增发量为13.5亿美元,月度涨幅14.06%;6月增发量为9.9亿美元,月度涨幅9.04%。如下所示:

此外,USDT增发速度进一步加快。数据显示,USDT总量从4月初?62.6亿美元增长至101.1亿美元,涨幅高达61.5%,直接将USDT市值推向全榜第三;第二季度USDT增发总量相较于第一季度,环比上涨30%;USDT在稳定币总市值中的占比不断上涨,从季度初的80.3%上涨至季度末的84.6%,霸主地位不可撼动。

从具体月份来看,USDT增发量逐月下降:4月增发?17.6亿美元,增幅?28.12%;5月增发13.4亿美元,增幅16.71%;6月增发7.5亿美元,增幅8%。如下所示:

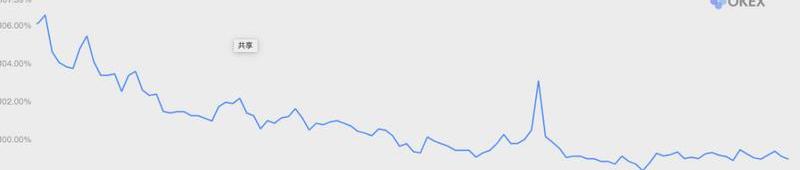

OKEx交易大数据显示,USDT场外溢价也从季度初的102.31%下降至季度末的99.36%,降幅2.8%;本季度溢价最高值出现在5月27日,报103.09%。如下所示:

Longhash数据显示,USDT筹码主要分布在以下3家交易所:火币、bitfinex、币安。

值得一提是,除USDT外的新兴稳定币排名也发生变化。上季度末,HUSD排名第四,本季度则被TUSD取代,不过前三名始终是USDC、PAX以及BUSD,各月份总量变化情况如下所示:

其中,USDC在6月增发超过2.5亿美元,在新兴稳定币市场中占比达到54.1%,首次超过50%,进一步拉开了和其他新兴稳定币的距离。

六、衍生品市场:期权交易量创新高

经历了一季度的暴跌洗礼,二季度杠杆使用趋于理性。

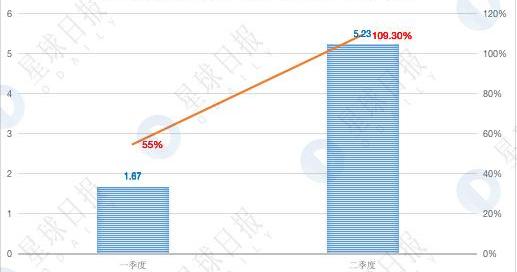

OKEx交易大数据显示,BTC多空杠杆比从季度初的0.43,最高上涨至5.04,最高涨幅1072%;不过相比于一季度的高点而言,杠杆倍数还是较低的;最终季度收于1.63,季度收涨279%,趋于理性,也反映出投资者对后市行情抱以乐观情绪。

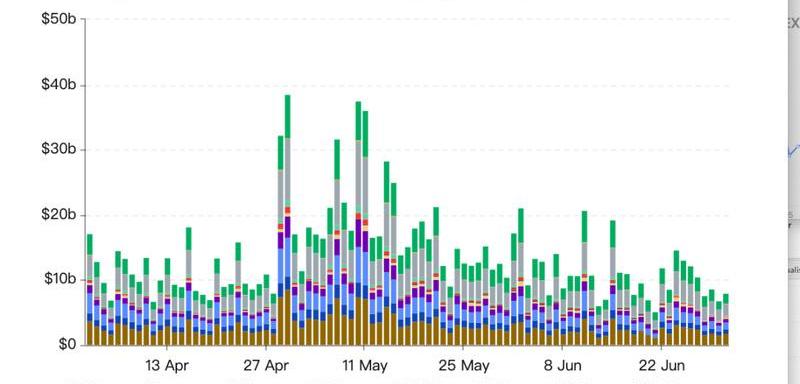

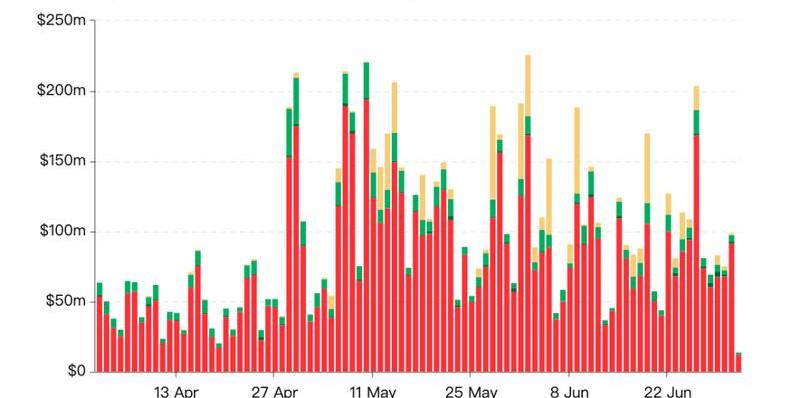

Skew数据显示,BTC期货日交易量从季度初的116.64亿美元,降至季度末的66.5亿美元,降幅43%,相较于第一季度下跌45%;日交易量最高点出现在4月30日,达到?384亿美元,最大涨幅477%。如下所示:

从上图也可以看出,期货交易量飙升主要集中在比特币减半前后,维持了近一个月;从6月开始,比特币期货交易量开始走低,特别是6月21日交易量一度降至50.28亿美元,创下2020年新低。

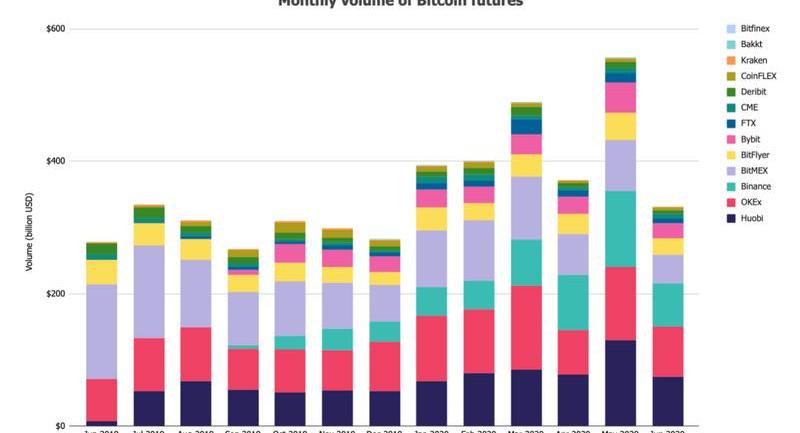

根据TheBlock数据,6月比特币期货总交易量收报3320亿美元,相较于5月的5570亿美元,降幅达40.39%。

尽管比特币期货交易量大幅下滑,但未平仓合约量却呈上涨趋势。

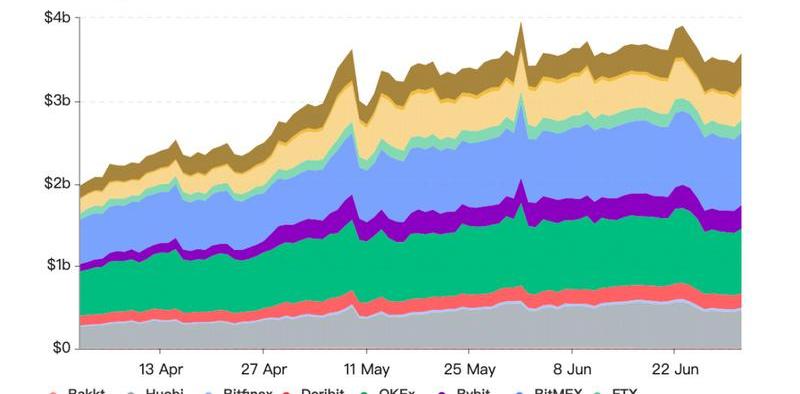

季度初持仓量为20.4亿美元,一度上涨至39.67亿美元最大增幅94.5%。不到一个月时间,持仓量已经恢复到3月中旬黑色星期四暴跌之前的水平,这也是两个月来首次测试40亿美元。持仓量随后缓慢下降,但始终维持在35亿美元左右;季度末持仓量收于34.6亿美元,季度收涨69.6%,相比第一季度上涨94.1%。如下所示:

另外,值得一提的是,芝加哥商品交易所比特币期货交易在5月13日创下新纪录——持仓量达到5.3亿美元,并且CME的比特币期货的账户数量已超过2500个创下历史新高。如下所示:

第二季度,期权市场更加火热,多个交易平台持仓量创下历史新高。

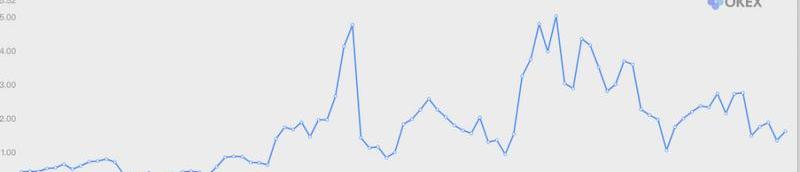

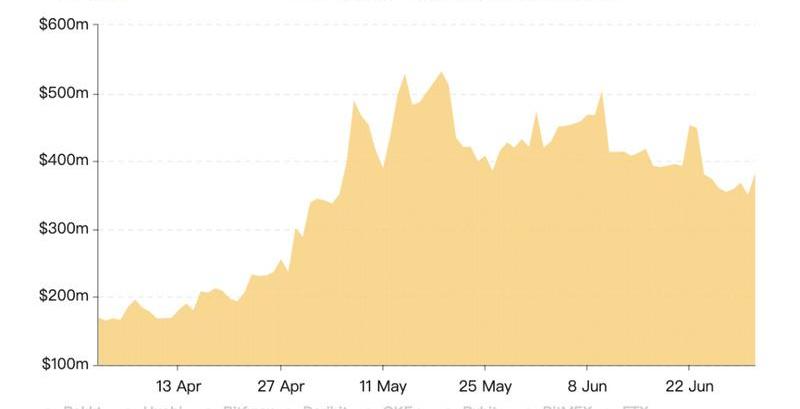

根据Skew数据,比特币期权日交易量从季度初的4481.2万美元增长至季度末的7490万美元,增幅高达67%;二季度增速相较于第一季度下降340%,但增量上涨了200万美元。如下所示:

另外,期权日交易量最高达到2.26亿美元,创下本季度新高,但并未突破历史新高2.94亿美元;整个第二季度,期权日平均交易量稳定在1亿美元左右。尤其是后两个月,期权交易更加活跃。如下所示:

特别是CME,从5月中旬开始,比特币期权交易量持续上涨,最高达到6600万美元,创下新的历史记录。

另外,期权持仓量从季度初的5.03亿美元,最高增长的18.74亿美元,最高涨幅达272.5%;季度末收于10.26亿美元,季度涨幅103.9%。

相较于第一季度,第二季度期权持仓增量上涨3.56亿美元,环比上涨213%。如下所示:

如果从单个交易所来看,本季度Deribit以及CME比特币期权持仓都创下历史新高。其中Deribit最高达到13亿美元,CME最高4.41亿美元。如下所示:

另外,Deribit比特币期权交易量市场份额已经上涨到90%以上,持仓量市场份额占到75%以上。以太坊期权方面,Deribit交易量占比达到87%,持仓量占比达到95%;OKEx交易量占比为13%,持仓量占比为5%。

七、DeFi新玩法:借贷即挖矿

第二季度,去中心化金融市场再次复苏。

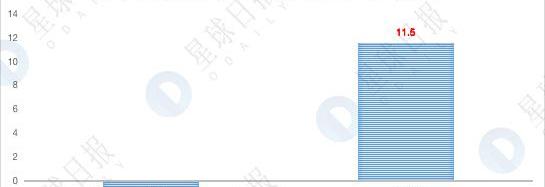

DeFiPulse数据显示,链上锁定加密资产总价值从季度初的5.38亿美元,一度上涨至16.88亿,季度收涨达到213.7%。相较于第一季度,第二季度锁仓价值上涨12.8亿美元,增幅970%,如下所示:

DeFi上锁定ETH数量从季度初的266.8万增长至308.5万,增幅15.6%,期间ETH锁定数量曾一度下跌至246.9万个;BTC锁定量却呈现不断增长的态势,并创下历史新高:从1883个上涨至9364个,季度增幅397.2%。

另外,值得注意的是,锁仓价值在6月16日之前增长缓慢,而后才迎来加速上涨,如下所示:

背后的根源在于,6月16日,借贷协议Compound开始分发治理代币COMP代币,掀起抵押热潮。

根据公告,423万枚COMP将会免费发放给用户,只要用户使用Compound协议进行借贷交易即可,这个规则可被称为「借贷即挖矿」或「流动性挖矿」,引发大量用户参与质押借贷,从而导致链上锁定价值激增。

最终,Compound超过MakerDAO,一跃成为DeFi市值第一。

Compound抵押品总价值从季度初的8992万美元,上涨至季度末的6.39亿美元,涨幅611.2%;目前Compound抵押品总价值始终维持在6亿美元左右,超过MakerDAO抵押品价值22%。

MakerDAO上抵押品总价值从季度初的4.2亿美元,最高上涨至5.39亿美元,最大涨幅28%;季度收于4.46亿美元,上涨6.1%。

MakerDAO原生管理型代币MKR价格也在Q2剧烈动荡:从季度的293美元,一度上涨至749美元,最高涨幅155%;季度收于455.9美元,季度收涨55.5%。

本季度MKR价格大幅上涨,主要受以下几个因素影响:一是一季度MKR由于清算,价格超跌;二是Coinbase5月底宣布上线MKR交易,短时一度大涨50%;三是6月10日MakerDAO社区投票支持引入真实资产作为抵押品,MKR短时再度上涨超过20%。

关于MakerDAO引入真实资产抵押,Odaily星球日报也撰文介绍了背后的风险,推荐阅读《DeFi引入真实资产质押,到底靠谱吗?》。

八、股市、黄金表现不及比特币

一季度,受疫情冲击与石油价格战双重影响,传统金融市场遭受重创。二季度,世界各国央行相继宣布的刺激措施,提振信心,各金融市场开始复苏。

那么比特币是否跑赢股市大盘了呢?

股市、黄金VS比特币

第二季度,A股全线反弹。

上证指数季度收于2984.67点,季度涨幅8.79%;深证成指收于1万点以上,报11992.35,季度涨幅20.32%;创业板指季度收于2438.2,收涨30%。

相较于A股,美股由于一季度超跌,反弹力度更大。

其中,纳斯达克综合指数季度收涨36.66%,并创下新的历史记录;道琼斯指数季度收涨17.63%,标普500指数季度收涨25.49%,创下自1998年第四季度以来的最大季度涨幅;欧洲的斯托克600指数上涨12%,MSCI亚太指数上涨15%。

二季度,黄金成功站上1700美元大关。从季度初的1574.74美元,最高上涨至1786美元,最大涨幅13.4%;季度收于1782.24,季度收涨13.17%。如下所示:

相比之下,比特币第二季度涨幅更大,跑赢各国股市大盘以及黄金。

相关性分析

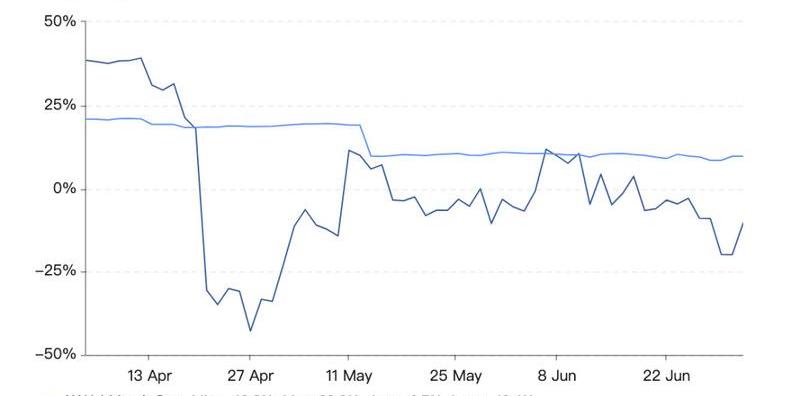

Skew数据显示,在4月28日比特币大涨前,比特币与黄金月度相关性为负数,呈负相关且程度较低;之后,相关性系数上涨,偶有穿过零轴,但大多数时候仍然位于零轴以下,呈弱相关。如下所示:

并且,比特币和黄金的年度相关性数值也正逐渐下降,意味着二者相关性进一步减弱。

不少加密投资者喜欢参考美股走势进行开仓,那么,比特币和美股在第二季度的相关性究竟如何?

Skew数据显示,随着时间推移,月度相关线系数从负值逐渐转为正值,最后季度收于70%,意味着比特币和标普500呈显著性正相关。即标普500涨、比特币大概率上涨,所以跟随美股进行操作在近期是可行的。如下所示:

从年度相关性来看,二者之间的关联性也在进一步加强,从负相关逐渐转为正相关。

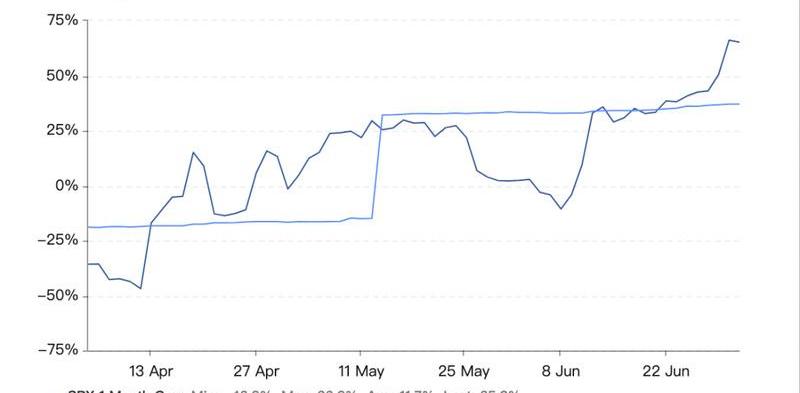

从收益的角度,比特币今年暂时跑赢美股、A股。但从波动率来看,比特币的不确定性依然很强,Q2季度比特币波动率一度上涨至200%,虽然后来有所下降,但始终维持在50%以上。

另外,标普500的波动率也在4月初上涨至100%以上,后降至30%一线徘徊;而黄金波动率一度逼近50%,目前维持在20%以下。

由此可见,黄金始终是最为避险的投资手段,比特币投资者需要控制好仓位风险。

标签:FORDFOORCFORCEWrapped AmpleforthYAKUZA DFOorc币官网平台Work Force Coin

摘要:亿邦国际正式登陆纳斯达克;PayPal计划提供加密货币买卖服务,被业内人士质疑为谣言;匿名人士抢注比特币商标;意大利银行业协会有意试行数字欧元。本周3家上市公司披露区块链相关业务或计划.

转自:插兜小哪吒 作者:小吒 原文:https://mp.weixin.qq.com/s/f8kPmADu3bxms-QwQY4fWA改文因引用微信群聊天,忘了打码,故删除.

Balancer、Synthetix、Curve和Ren四个明星DeFi项目掌门人谈流动性挖矿高补贴激励引发的「收益矿场」风潮收益与风险.

6月30日,美国国会参议院的银行事务委员会就货币和支付的数字化举行了一个听证会。由于目前疫情的影响,所以这个听证会没有在华盛顿举行,而是采用了线上视频方式来进行.

一、Defi的崛起 几年前区块链行业还没有Defi这个概念,从默默无闻的“穷小子”,一跃成为区块链行业的“扛霸子”,Defi只用了短短几年时间.

据Cryptopotato6月21日报道,以太坊联合创始人VitalikButerin最近表示,相较于传统金融,去中心化金融协议的利率要高得多,其中暗含未说明的风险.