7月8日消息,以太坊借贷协议Aave宣布推出名为信贷委托的新功能,它允许用户提供点对点贷款,而无需抵押要求,这对于DeFi的大规模扩展而言具有较大的意义,但它同时也会引入新的风险。

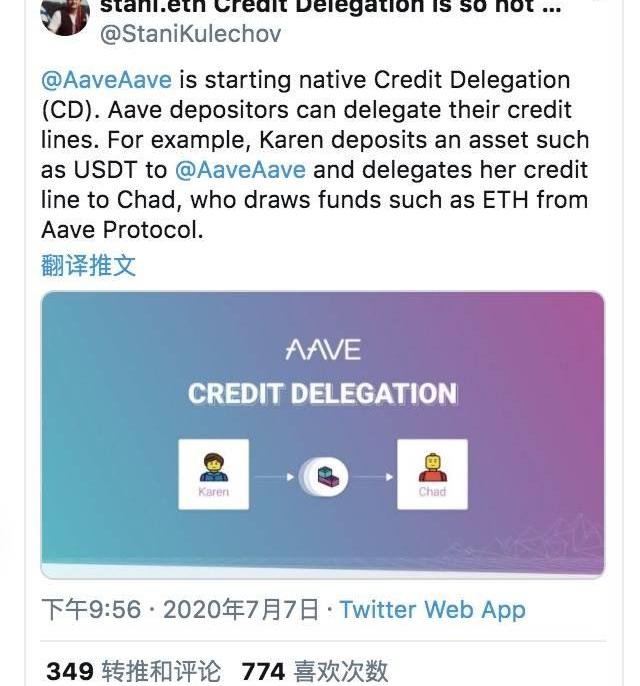

对此,Aave首席执行官StaniKulechov通过Twitter解释了该功能的工作原理:

“存款人可以委托他们的信用额度,例如,凯伦向Aave存款一笔USDT,并将她的信用额度委托给查德,后者可以从Aave协议中提取ETH等资金。

Aave集成负责人:人为增加清算几率并不明智,目前没必要通过治理强制执行任何行动:6月15日消息,针对DeFi风险管理器Gauntlet提议在Aave v2上冻结CRV市场,Aave集成负责人Marc Zeller回复称用户应该可以自由地利用协议,需要谨慎实施可能会带来更多负面影响而非好处的解决方案,目前通过增加储备系数(RF)或降低清算阈值(LT)而人为地增加清算几率可能不是最明智的方法。我们通常鼓励使用Aave v3而非v2。在v2中出现这种大头寸增长原因之一是由于v3中过于保守的CRV参数导致无缝迁移受阻,在我们看来,目前没有必要通过治理强制执行任何行动。[2023/6/15 21:38:34]

凯伦和查德就贷款条款,如还款、利率和契约等达成协议,这个协议的签署过程是通过OpenLaw来执行的,这保证了贷款的可执行性,就像使用DocuSign签订协议一样。

安全团队:被标记为孙宇晨的地址从Aave撤回5000万枚BUSD:10月21日消息,据派盾(PeckShield)监测,被标记为孙宇晨的地址从Aave V2中撤回5000万枚BUSD,此外该地址还向Paxos Treasury相关地址转入7000万枚BUSD。[2022/10/21 16:33:47]

协议生效后,凯伦创建CD保险库智能合约,允许凯伦根据协议设置信用额度及货币,而查德可以通过

borrow函数提取贷款,并通过

Blockchain.com上架Polkadot,Aave和YFI:Blockchain.com已将Polkadot,Aave和YFI添加到其交易所和钱包中,以支持对DeFi行业的更广泛访问。(Decrypt)[2021/4/7 19:55:49]

repeat函数偿还贷款。这种开放的信贷额度,给查德带来了灵活性。

通过委托贷款,凯伦在向Aave存款时,理论上可以获得更高的欠抵押贷款利率,而查德就可以在无需抵押品的情况下从Aave借到资金。

Gene 24小时Gas费快速上升,已超过Aave、SushiSwap等项目:Etherscan数据显示,由元界DNA开发的DeFi聚合平台Gene.Finance开通GENE/USDT流动矿池后,质押挖矿热度空前,大量用户锁定质押。Gene.Finance合约地址过去24小时Gas费快速上升,排名超过Aave Lending Pool、SushiSwap Router、加密猫等项目。[2020/10/27]

”

如何控制老赖风险?

我们知道,在传统的借贷行业,借款人在进行无抵押贷款后,出现故意不还的情况是非常常见的,这类人也被称为“老赖”。

因此,对于Aave发布的新功能,也有人提出了质疑,例如CryptoKenneth对此评论称:

“如果查德是个老赖不准备还钱的话,怎么去惩罚他?如果没有完整的身份及协议实际执行,查德可以很容易借到资金,然后逃跑。”

对此,StaniKulechov的解释是:

“你不会想把自己的信用委托给不认识的人,你只会委托给你熟悉的查德。”

言下之意,Aave的信贷授权功能适用于熟人之间的无抵押借贷。从本质上讲,这种借贷需要委托人充分了解借款人,或要求其能够判断借款人的信用风险。

关于新功能具有的风险,DeFiDude也提出了他的疑问:

“有没有办法限制信贷额度?如果我把我的信用额度委托给查德,但又不想让他使用我所有可用的信用额度,那有可能吗?他提取的信用额度,是否会影响我的清算价格?”

对此,StaniKulechov解释称:

“是的,你可以限制你想要授权的金额,设置你希望查德能够提取的货币,关闭信用额度,以使查德无法提取任何可用的委托信用额度。而他能够提取的金额只能在Aave的贷款价值比范围内。”

无抵押借贷对DeFi扩展的意义

目前,绝大多数defi借贷协议都采用了超抵押机制,比如我抵押价值1万美元的ETH,只能借到大约价值不到7000美元的DAI,而这大大限制了区块链借贷的可能使用案例。而Aave采用的点对点中介方式,理论上可以绕过这种限制,允许协议在区块链之外收回借款人的贷款。

但其目前所采取的方案,意味着它并不适合非熟人之间的借贷,而且更多的是适合机构与机构之间的借贷,对此,DeFi投资者Stefano?ernardi也发表了他的看法:

“更多的人能为凯伦的CDV做贡献吗?或者人们可以通过AragonDAO把资金聚集在一起然后用代理来开设CDV?”

而根据StaniKulechov的说法,一开始,委托人和借款人之间会有B2B的关系,但理论上的确可以通过资产集合池的模式进行扩展,以分散风险。

尽管如此,这种新的DeFi借贷服务相比超抵押借贷而言,会具有更多的风险。

此外,Kulechov在接受媒体采访时指出,目前DeFi作为一个整体仍然太小,该行业需要更多的措施才能使其成为主流,他还补充表示:

“借款人能够以更少的费用将稳定币转换成法币,是很重要的。”

文?|Nancy? 编辑?|毕彤彤 出品|PANews 6月26日晚,正值端午假期,杭州洲际酒店的杭州厅人头攒动,亿邦国际正在这里举行上市仪式,两度折戟港交所的亿邦终于圆梦资本市场.

来源:小吒闲谈 DeFi,已成为以太坊网络应用的核心驱动因素之一,也是2020年下半年的一大热点.

IPFS无疑是2020年最大的机遇之一,那么,如果我们将视角放在整个区块链行业,还有哪些投资机遇呢?区块链纳入新基建、多地政府发布区块链三年行动规划.

分析公司DigitalAssetsData的最新发现表明,矿工们仍在持有比特币。DigitalAssetsData?首席执行官和联合创始人MikeAlfred在6月18日告诉Cointelegr.

最近,Compound和"收益率"抓住了大家的眼球和心理。而数据显示,大部分的借款人都是机构投资者,COMP的筹码非常集中.

一、Defi的火爆 区块链市场平淡很久了,最近才找到一丝丝火热的气息,这个火热的气息是由Defi带来的.