当前AMM的痛点

?自动化做市商是Defi领域的一大创新,AMM从根本上改变了用户交易加密货币的方式,与传统的订单簿交易模式不同,AMM的交易双方都是和链上流动性资产池在进行交互。流动性池允许用户以完全去中心化和非托管的方式在链上的代币之间无缝切换。而流动性提供者,则通过交易费用赚取被动收入,而交易费用基于其对资产池贡献的百分比。

简单来说,AMM机制使得任何人都可以作为做市商,从而获得交易手续费的收益,从另外一个角度看,用户将资产放入流动性资产池中获取收益,更像是在进行理财。那么理财更多的关注收益率,但因为AMM中存在无常损失,当市场发生剧烈波动时,用户资产甚至还可能产生损失的风险。

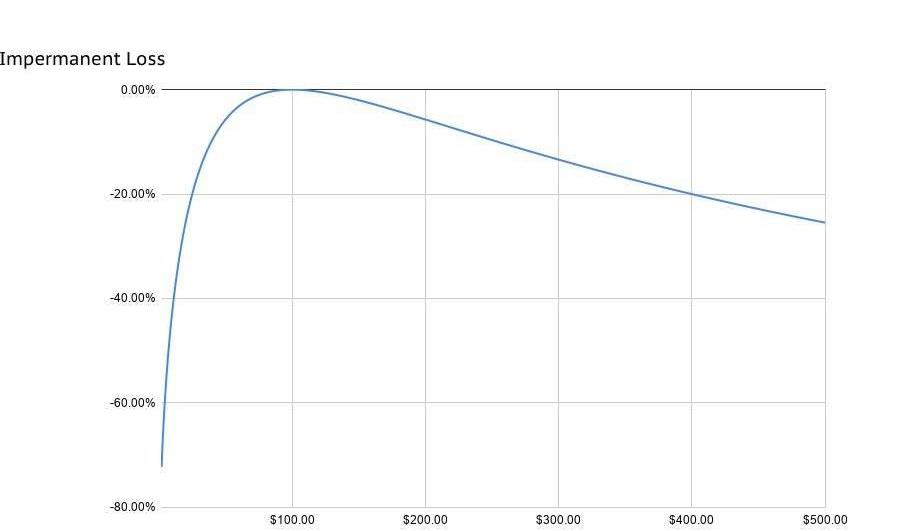

如下图所示,当ETH价格上涨或者下跌,都会造成一定的无常损失,当然下跌造成的更大

如果流动性资金池所产生的交易手续费无法覆盖用户的无常损失,那么用户在当前的时刻就是亏损的。

Bitfury将在加拿大新挖矿中心部署28 MW挖矿设施:2月23日消息,区块链公司Bitfury宣布在加拿大安大略省推出一个新的加密挖矿数据中心。Bitfury与在多伦多证券交易所上市的比特币矿企Hut 8 Mining合作,在北美各地建立挖矿业务。安大略省的新加密挖矿设施预计在本月底以16兆瓦(MW)的功率运行。

根据公告,Bitfury计划在未来几个月内增加12 MW的产能,这将使挖矿设施的总产能在5月底达到28MW。然而,该公司强调,该设施可能会升级到200 MW,是目前容量的七倍以上。

该站点位于萨尼亚市,配备Bitfury的内部ASIC挖矿芯片和其他专有硬件和软件。Bitfury的所有加拿大加密挖矿设施都严重依赖加拿大的寒冷气候来实现可持续和高效的运营。(Cointelegraph)[2022/2/23 10:11:06]

用户的资金对于流动性资金池是非常关键的,如果资金池中资金不足,那么会影响交易深度,交易不足,手续费不足则会进一步影响进入流动性资金池的意愿,从而形成恶性循环。

Bitfinex将于11月23日20:00下线AID等10种代币:Bitfinex官方刚刚发布公告称,将下线以下10种代币,以优化用户交易体验。具体代币为:AidCoin(AID)、Atonomi(ATM)、Dether(DTH)、FOAM Token(FOA)、Fusion(FSN)、Loom Network(LOO)、Mithril(MITH)、Polymath(POLY)、SpankChain(SPANK)和Upfiring(UFR)。以上代币将于11月23日20:00停止交易及存款;取款将持续至12月4日20:00。[2020/11/22 21:37:58]

BancorV2对无常损失的方案

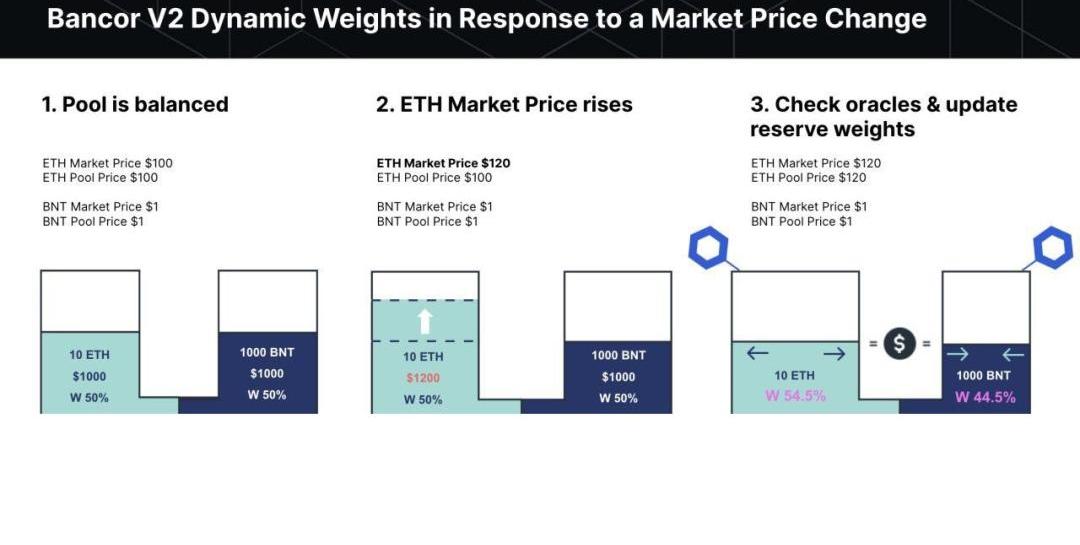

BancorV2使用了动态代币池的方案,通过引入链上预言机,根据预言机提供的价格实时更新代币池权重,从而降低流动性提供者的无常损失

声音 | Linktobit联合创始人Alex:Libra是一种类似现金的代币 不会冲击比特币:Linktobit(链币)联合创始人Alex日前表示,Libra的组织结构有三部分:Libra Blockchain、Libra Reserve和Libra协会。Libra Blockchain负责区块链底层技术的开发,Libra Reserve负责持有一篮子货币的安全资产,Libra协会负责监管和管理前两者。Libra是一种类似现金的代币,不会冲击比特币,反而会增加公众对比特币的认知。[2019/7/17]

1.假设初始池为10ETH-1000BNT,ETH价格为100美元,BNT为1美元,则两边价值相等,则权重都为50%。

2.ETH市场价格上涨。假设ETH市场价格涨至120美元,其他不变。整个流动性池的实际价值为2200美元,而不是2000美元。如果还是按照当前50%的权重,那么在池中还是1ETH兑换100BNT的话,那么跟外部市场价格不同,则会产生套利空间

3.为了防止流动性提供商产生损失,BancorV2通过获取预言机价格,并升级代币池比重。而更新之后,10ETH的占据代币池的54.5%的比例,而BNT占据44.5%的比例。按权重计算,1ETH可以兑换120BNT,从而不存在套利空间,从而不会因为ETH上涨产生“无常损失”。

灵踪安全CEO谭粤飞:大规模并且非常成功的实现AMM模式的是Uniswap:由Lotus总冠名,金色财经、链上ChainUP主办,BTS Labs、Vtrading协办,深圳多家区块链企业联合赞助的金色LIVE在深圳首家区块链酒吧BTC LOUNGE举办。本期话题为《Defi浪潮下——交易所如何破局而生》

会议上,灵踪安全CEO谭粤飞表示,在2020年,最大的变化就是业界有一个非常重大的创新就是自动做市商机制在合约中的成熟使用,实际上自动做市商的做法是在更早的时间就被提出了,但大规模并且非常成功的实现AMM模式的是Uniswap。Uniswap的创始人他最早得到这个灵感是从他的朋友,而他的朋友最早得到这个灵感是从一篇博客里面得到这个灵感。当交易所采用AMM这种方式以后,用户之间的交易就再不需要交易所来进行撮合,用户可以直接和数学公式和智能合约进行交互。这个变革发生以后,用户就不需要依赖于人,或者不需要依赖于中心化系统,这是买方发生了巨大的变化。

另外一个,Uniswap上面还有一个非常重要的特点,在这种AMM支持的作用下,任何一个人,不管他发行什么代币,只要提供交易对流动性到这个合约里,而人人都可以提供流动性,这种情况下相当于卖方的交易的对手也不再是人,也不再是传统的中心化机构,而是智能合约。所以这时候卖方也出现了变化,买方和卖方都出现了变化说明不再依赖于传统的中心化交易所。

正是在这样的模式下,当Uniswap超过Coinbase的时候,它的团队只有十个人,而Coinbase的团队有一千位,这样的效果,这样的价值在传统的中心化交易所里面我们完全看不到,但是在基于AMM的DEX智能合约里面实现了。[2021/3/17 18:53:07]

Bancor通过外部预言机锚定了市场价格,减少了无常损失,但其不具有“财富增值”效应,上涨不会让LP的资产有更多的增长。

AMM价格连日暴涨,涨幅达40.75%:根据OKEx数据显示,AMM最新成交价格为人民币13.26元,24小时最高价达人民币16.58元,最低价格为人民币9.35元,涨幅达40.75%。MicroMoney是一个公共的信用与数据局,它将新客户与现有金融业务链接起来,使用复杂的算法预测客户的信贷能力,所收集到的庞大数据和信用记录都被保存在区块链中,企业可以接触到数百万个新客户并吸引他们进入世界经济中。[2018/1/10]

恒定乘积AMM在牛熊表现的推演

在基于恒定乘积模型的AMM中,我们假设是BTC/USDT交易对场景:

随着牛市区间来临,越来越多的BTC会被兑换成USDT,使得储备池中BTC数量减少、USDT数量增多,在这个过程中,越是在价格高位,由于滑点越大,BTC减少的数量反而越少,即被AMM卖出的BTC数量越少,并且随着市场跌落回起点,原本在高位卖出的BTC都悉数在同样的高位被重新买入,一来一回,LP持有的BTC和USDT数量跟初始时一样,总财富并没有得到增长,错过一轮牛市高点“套现”;

同理,在熊市过程中,由于恒定乘积函数的特性,随着BTC价格下跌,AMM系统会不断增多/买入BTC数量、减少USDT数量,一直持续到熊市低点,看似在低点已经“抄底”了很多BTC,但随着行情回暖上涨,这些BTC也都会被逐步在低点卖出,当回到起点时,LP持有的BTC和USDT数量跟初始时依旧一样,一来一回,LP总财富也并没有增长,一轮熊市“抄底”,却被过早卖在了低位。

所以我们看到恒定乘积模型的AMM,其能够获得的收益非常有限,在牛市甚至还跑不过普通的持币策略,这对于理财用户的吸引力将大大下降。

MOV创新型AMM引入无限网格思想

自动化做市商最重要的是长尾用户提供流动性,那么降低无常损失,让用户不能“亏本”是关键之一,而较高的回报率是关键之二。单纯降低了无常损失,而没有在牛市提升用户的回报率仍然难以吸引用户。

MOV创新型的AMM,将资产交易二级市场的一些理念进行巧妙融合,在保证资产流动性的同时,帮助理财用户在牛市获得更高的收益。

那么MOV是如何来提升用户的收益的呢?这里我们需要先讲一下网格策略:

网格策略本质上属于量化交易范畴,在波动震荡的市场坚持高抛低吸的策略:

选取一个投资标的,把大概波动范围规划出来,再给它们之间画若干网格,分成多档范围;

每次跌到下一档网格区间,就买入一定数量的资产,即“抄底”;

每次涨到上一档网格区间,就卖出一定数量的资产,即“套现”。

如此反复,保持能够越跌越买入,在最低档位也能留有资金可以“抄底”资产;同理,越涨越保持有可以卖出的资产,使得能够“套现”在最高点。这种像布下天罗地网一样的交易策略,被称为网格交易。

超导V2希望可以通过引入一种类似无限网格的买卖策略,使得LP能够在牛市区间多“套现”BTC,并在转熊之后能够留守住所“套现”的财富增值,同理在熊市区间,使LP可以多“抄底”BTC,并在转牛/回暖之后能够留守住这些低位BTC,等待以后高点再次“套现”,获得财富增值。这就是超导V2最根本的基金策略思想,依靠这种思想,我们希望V2上LP的理财整体收益可以“跑赢”传统恒定乘积模式AMM上的LP,并可以缩减或者规避无常损失。

超导V2的策略设置

我们将网格策略引入超导V2的策略设置中,在不同的区块档位设置如下:

我们可以看到在不同的区间我们使用不同的函数,从而会引发不同的效果:

BTC市场价格在11000~40000USDT区间,尽可能的保证池中有较多的BTC;

BTC市场价格在40000~100000USDT区间,期望能够在这段牛市期间尽量多减少池中的BTC、换得USDT;

当BTC冲破100000USDT时,我们需要保证尽可能多的USDT;

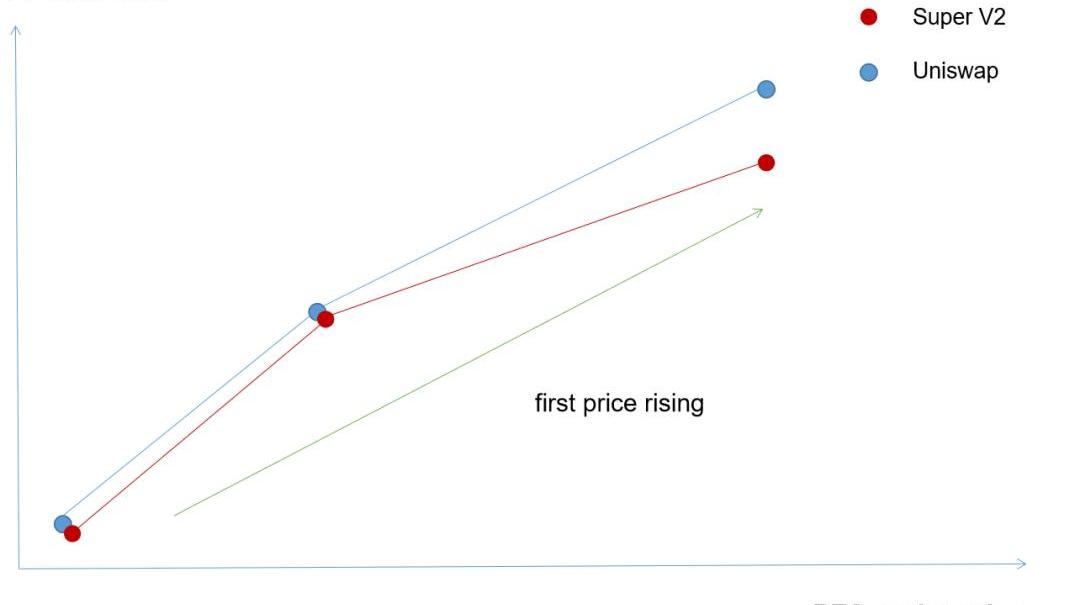

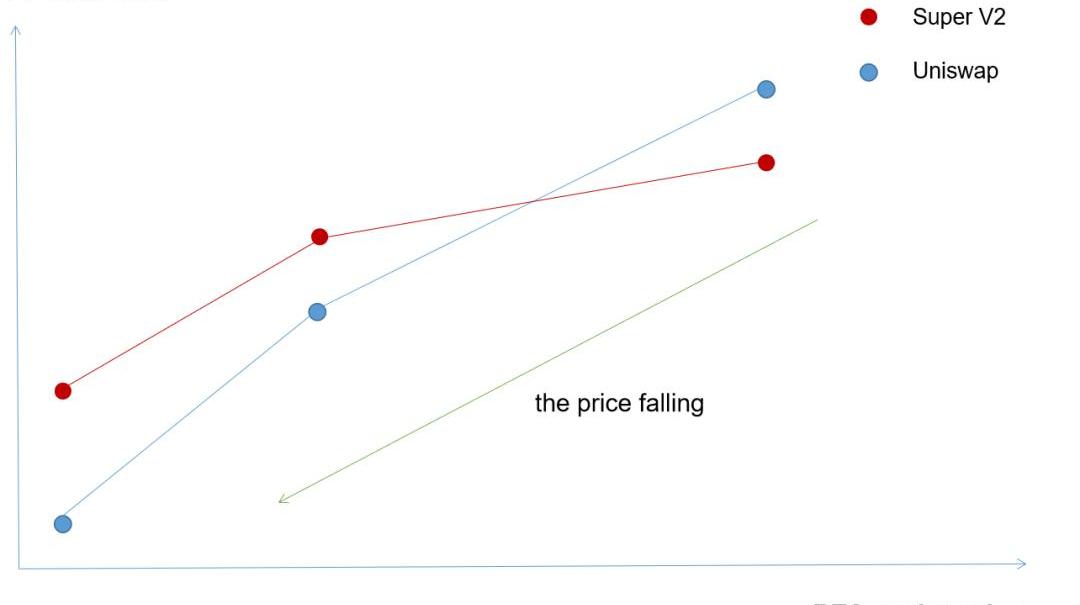

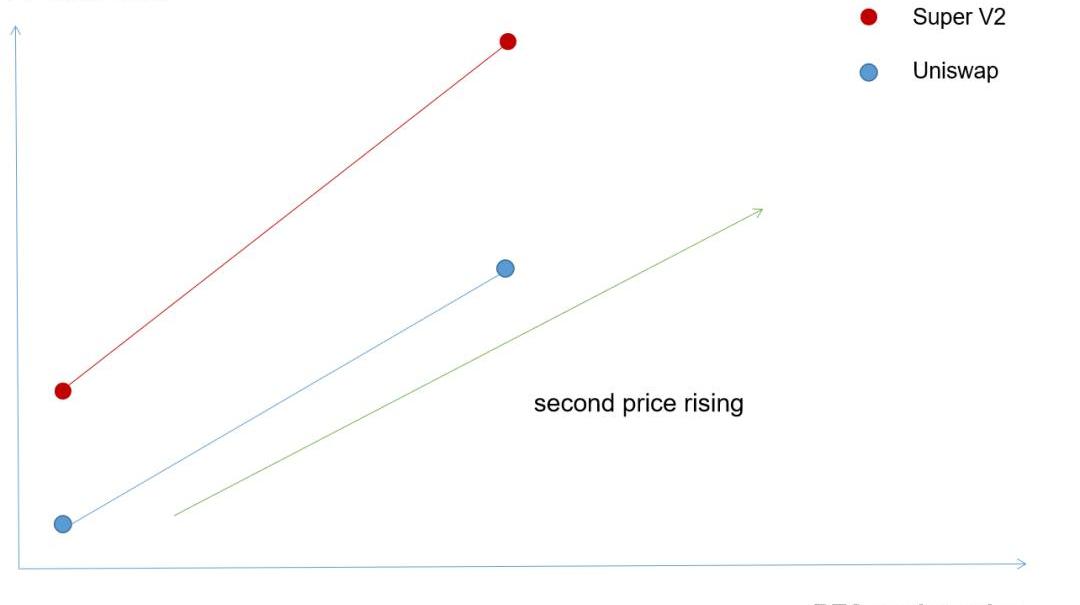

如图在第一次上涨过程中,因为我们卖出了较多的BTC,所以在高点LP的收益不如Uniswap的策略

当跌回到起点附近,BTC回到10000USDT左右,我们会逐渐将BTC买回来;

这个时候,比特币价格越下跌,因为我们在高位留有更多的USDT,所以受BTC价格下跌影响较低,在底部有较多的资金可以抄底比特币

在新一轮牛市反弹期间,10000~50000USDT区间,留守住10000抄底的BTC数量,积累大量财富。

和第一次上涨相比,mov超导V2已经远超uniswap的收益了。

可扩展的AMM策略设置,吸引更多的策略尝试

除了采取无限网格策略,还可以进一步探索一种以动态权重调整为核心框架的网格策略模型,可以基于MOV超导V2建设的动态权重系统。

可以开放给外部个人和机构来运行自己的策略,而流动性提供者可以根据自己的喜好,选择不同的策略,从而获得更高的收益或者规避风险。

相比于BancorV2专注解决无常损失问题,我们把AMM2.0的定义进一步拓展到“基金财富增值”的领域,更具吸引力

MOV超导V2不止于AMM。

白皮书链接:https://cdn.bytom.io/res/MOV-SuperV2_WhitePaper_ZH.pdf

8月11日消息,今日,去中心化交易所Uniswap处理了一笔异常的40,000ETH大额交易,以其450美元的成交价计算,这笔交易的价值大约达到了1800万美元.

转自:币乎 作者:真熊熊汇 科学盛宴+GASWAR:今晚Skale荷兰拍卖,你需要知道这些!前文《比Defi更火的两个新天王:Near+Skale,技术&流通&上车姿势全指南》.

据TheBlcok8月19日报道,BitMEX运营商100xGroup的投资部门100xVentures向越南加密货币交易平台VCCExchange投资了150万美元.

平地起炸雷。 这次的炸雷来自以太坊开发者的官方讨论社区“以太坊魔术师论坛”。因为以太坊开发者提案里出现了一个倡议再次降低以太坊区块奖励的提案。从每个区块2个ETH奖励降低到0.5个ETH.

撰文:Jaden、Jill、Gisele七月份DeFi版块再创历史新高,锁定资产总规模达到36亿美元,其中借贷领域资产规模达到22亿美元.

来源:What’sNewinEth2作者:BenEdgington译者注:请运行Prysm客户端的用户尽快升级到Alpha.23版本本期是wnie2计划之外的更新.