转自:加密谷

作者?|StefanGrasmann

一直以来,人们都承诺DeFi应该"为无银行账户的人提供银行服务",帮助发展中国家建立开放的金融体系。那么,拥有"小口袋"的代币持有者是否也应该能够从这些平台及其激励机制中分得一部分利润呢?或者甚至更好。这些系统是否应该首先为这些用户设计?

Defi是为大户打造的生态系统?

去中心化金融(DeFi)最近占据了各大区块链新闻头条。大量的资本正在流入这些系统,资本规模有数十亿美元。

现在是时候提出一些重要的问题了,比如:

DeFi是否像它所期望的那样具有革命性、分散性和民主性?

谁从这一发展中获利最大?

我们可以从这一现象中为区块链生态系统及其治理的未来学到什么?

但是,让我们一步一步来看看,自2020年1月以来,到底发生了什么。

DeFi成功因素简史

第一阶段:抵押原生代币

首先,像0x项目这样的"传统"DeFi项目推出了他们的Staking入口,以推动代币持有者采取更多的行动,为他们的原生代币创造更多的"效用"。承诺:如果你抵押ZRX代币,并定期参与项目的治理投票,你就有机会获得一些奖励。像MakerDAO这样的知名DeFi项目之前就做过,其他项目如Kyber也跟着做了。它的工作原理大致是这样的:

Web3 隐私层 Iron Fish 正式启动主网:金色财经报道,Web3 隐私层 Iron Fish 宣布已正式启动主网。Iron Fish 此前已公布代币经济模型,将在主网上线的创世区块中释放 4200 万枚代币,代币的总供应量上限为 256,970,400 枚。在最初释放的 4200 万枚代币中,测试网空投占比 2.25%;未来的空投占比 2.25%;Pre-Seed 轮投资者占比 5.1%;种子轮投资者占比 9.9%;A 轮投资者占比 14.5%;顾问占比 0.6%;核心团队占比 37.4%;IF Labs 占比 5%;用于未来捐赠的代币占比 5%;Iron Fish 基金会占比 18%。包括投资者、顾问和员工在内的人员分配的代币都将锁定 12 个月,再分为 12 个月进行释放。[2023/4/21 14:16:50]

在一定的时间范围内抵押你的代币。

参与治理--通过自己定期投票或将你的投票权委托给委托池。

领取你的奖励。

所有这些都发生在链上。一般来说,您将您的代币"交给"智能合约,该合约是该平台的注生态系统的一部分。您可以通过简单的"解押"来重新获得对您的代币的控制权--通常会有一些时间延迟。

备注:这一切都与Ethereumv2的工作原理相似,当它的股权证明系统在今年晚些时候被引入时。所以,我们对Ethereum的主网未来有了初步的感受。

第二阶段:yieldfarming治理代币

Euler Finance攻击者转移约446万美元资金:金色财经报道,据区块链安全审计公司Beosin旗下Beosin?EagleEye安全风险监控、预警与阻断平台监测显示,2023年3月16日,Euler Finance攻击者将2601个ETH和100个ETH分别转到0xc66dFA84BC1B93df194bD964a41282da65D73c9a和0x2Af24E5575045a582d9C53FebD48724473E67407。

随后,0xc66dFA84BC1B93df194bD964a41282da65D73c9a地址转移1100个ETH 转移到Tornado cash。此前消息,2023年3月13日,DeFi借贷协议Euler Finance遭受攻击,损失近2亿美元。[2023/3/16 13:07:35]

6月晚些时候,Compound、Aave、Synthetix、Curve或Balancer等项目开始使用yieldfarming等先进机制来吸引大量加密资产到他们的平台上。通过将你的资产存入并"锁定"到他们平台的流动性池中(而不是单纯的Staking或炒作)。这些平台在其系统中积极使用你的代币--并产生更高的回报。你不仅可以拿回可观的利息。此外,你现在还可以获得原生的平台代币,这些代币的设置是为了让社区能够管理这些平台的未来。这远到你可以赚取4个不同维度的代币,比如在这个sBTC的例子中,当你在Curve上为Synthetix的sBTC池提供例如WrappedBitcoin。像这样的提供目前将这些项目的估值推到了80亿美元。锁定在这些系统中的代币的巨大价值每隔几周就会翻倍!DEFIPulse对最受欢迎的项目做了一个很好的概述--它们中的大多数都是相互紧密结合的。

Treasure DAO推出游戏工作室Darkbright:据官方消息,Treasure DAO推出游戏工作室Darkbright,将负责生态内Smolverse NFT项目游戏的开发。[2023/3/3 12:40:12]

治理代币发行--类似于ICO,但又有所不同

如果你愿意的话,发行治理代币将2017年的ICO浪潮颠覆了。虽然ICO在发展初期就提供项目代币出售,但现在这些项目一旦其平台已经开始运作并证明了一些产品与市场的契合度,就会发行代币。我们可以将这些GTI命名为--治理代币发行。GTI解决了ICO的很多问题,因为

?代币从一开始就具有实用性,并且

他们推动分散所有权--至少在第一眼看到的时候。

每个参与平台的人都有权赚取其中的一些代币。在许多情况下,推出平台的公司迅速成立了DAO,并将平台的治理和最终控制权交给代币持有人。

所以,这是肯定的进步--尤其是朝着美国证券交易委员会(SEC)等监管机构的要求,他们将这些方面作为判断几家代币发行商的核心。SEC看到许多ICO非常关键,并拒绝他们在美国推出,因为一些项目从未履行其白皮书的承诺,创建一个利用代币的功能平台和/或保持对平台的控制。

通过在运行平台上发行具有内置实用性的代币,这些新的DeFi项目解决了两个关键问题--非常智能!

那么,一切都好了,不是吗?

我担忧恐怕不是

DeFi的风险

临港新片区XR产业大会今日召开 170亿元人工智能项目集中签约:金色财经报道,“拥抱元宇宙,探索新视界”临港新片区XR产业大会——暨2023年“开门红”签约活动今日上午在临港新片区滴水湖会议中心举行,一批人工智能高能级项目集中签约入驻。签约活动现场,共有15家人工智能产业重点项目签约入驻,总投资额177亿元,覆盖AR光学零件及产品制造、AI芯片、工业软件等多个热门领域,涉及多家细分赛道内领军企业。(上证报)[2023/2/21 12:19:08]

照片:JohannesPlenio,来自Pexels。

正如你所想象的那样,这种趋势蕴含着巨大的风险,因为天下没有免费的午餐--我们都知道。

其中一些风险是显而易见的技术风险,比如新的、大多未经验证的智能合约管理着价值数亿美元的资产--你可以想象欺诈者和黑客攻击这些系统的动机会有多大。

但也有市场风险,比如这些系统中涉及的某些加密货币的波动性。如果你的抵押品跌破临界点,某项资产价格突然暴跌可能会引起连锁反应,并强制清仓。你看,资产价格在这些系统中至关重要--反馈到这些系统中的市场价格也是如此:预言机问题。预言机是区块链上的智能合约和外部数据--比如来自中心化交易所的价格--之间的接口。如果这些预言机有一个bug,被黑客攻击或通过来自外界的虚假数据进行操纵--那么混乱可能会随之而来。

通常情况下,这是技术风险和市场风险的结合,也许再加上某些资产的低流动性,造成欺诈者的机会,比如bZx黑客事件。

然后,对于较小数量代币的持有者来说,还有其他更微妙的风险和问题,这些风险和问题在更广泛的范围内带来了有趣的问题。我想在本文的其余部分对这些问题进行探讨。

俄罗斯前总统:布雷顿森林体系将崩溃:金色财经报道,俄罗斯前总统表示,“布雷顿森林体系将崩溃,欧元和美元将停止作为全球储备货币流通。”[2022/12/28 22:11:21]

微妙的问题...

我们再从站桩说起。如果平台的用户按照白皮书中的描述,用自己的代币来治理平台,是不是很酷?理论上说:是的。这听起来很去中心化,很民主,不是吗?那么在实践中也有一些弊端,比如。

你需要相当多的代币才能让你的交易在经济上变得合理.

一直以来,人们都承诺DeFi应该"为无银行账户的人提供银行服务",帮助发展中国家建立开放的金融体系。那么,拥有"小口袋"的代币持有者是否也应该能够从这些平台及其激励机制中分得一部分利润呢?或者甚至更好。这些系统是否应该首先为这些用户设计?

DeFi?锁仓?--?为大户而生?

好吧,我们先假设这种情况不会发生--就拿美国中产阶级的人来说吧。Joe.假设乔有50,000美元的存款。尽管有人警告他最多使用1-2%的储蓄来购买加密货币,但Joe是一个爱好者,并且对DeFi深信不疑。他是疯狂的,并投资20%的他的储蓄到加密领域-这是10,000美元。但Joe并不傻,他知道大多数估值深深地依赖于比特币和Ethereum。所以,他的投资组合的90%都投入到BTC和ETH等主要资产中。这就留下1000美元用于DeFi实验。

Joe是0x项目的忠实粉丝。然而,他知道投资组合的多样化是很重要的。所以,他将1/10的DeFi投资组合投入0x项目--也就是100美元。其余的投入到其他很酷的东西中。现在他想入股。他看了一眼0x的抵押池。他可以从仅有的11个抵押池中选择一个,看到它们的历史数据--以及过去的奖励分享金额。然而,当Joe想要将他的ZRX余额奉献给其中一个池子时,他看到按照目前Ethereum上交易的Gas费,交易成本约为2美元--记住:satking发生在链上。2美元--这是一个相当大的数额--他持有的ZRX的2%。但Joe是这个项目的忠实粉丝,并希望成为其中的一部分--生活在DeFi的愿望中。问题是:产生的收益在相当长的时间内都无法覆盖他最初的交易成本。

理论上,Joe可以切换委托池,将自己的投票权交给别人。实际上,他不会这么做,因为对于一个中小代币持有者来说,这么做简直贵得离谱。

下面是数据

著名的0x抵押池如DUST池在过去6个月里赚了197个ETH。它将其中的30.5ETH分享给它的抵押者。这就是约11.895美元。有3,700万ZRX在该池中抵押。这意味着,如果在该池中抵押ZRX代币,每个抵押的ZRX代币在6个月的时间内大概能赚取0.0032美元。

ZRX目前的估值为0.42美元。因此,乔有约238ZRX代币的锁仓量,如果他投资100美元。如果他抵押了他的代币,他将在6个月内赚取ZRX升值到0.76美元的价值!

我的结论是。如果你不拥有至少1000美元的ZRX,从经济角度看,盯盘对你没有任何意义。但大多数项目并没有公开这个重要的方面。

因为这让DeFi中的"De"后面打了一个大大的问号!

DeFi最近的发展让我认为DeFi的入股主要是为大户或风投进入市场而做的。它对大额资金很有引力。甚至代表团对小持有者相当不感兴趣。

所以我们来看看yieldfarming,如果我们在那里看到类似的模式。

yieldfarming--为大户而生?

如果说Staking方案让我产生了一些疑惑--yieldfarming就更糟糕了。请记住:你在平台的治理代币中获得的奖励与你投入平台的抵押物数量相关。一些像Compound这样的项目主要是风险投资。请记住。他们并没有进行ICO。建立这样一个平台的资本首先要来自于某个地方。Compounds的网站非常公开他们与知名风投的紧密联系。

那么,我们来问一个问题:谁会从一个新推出的市值5亿美元的DeFi代币中获得最大的利润?你猜猜看。该项目仍然持有他们40%的代币。所以,可以用治理来指导方向。而大玩家已经在领投了。TokenDaily的Twitter#43也指向了这个方向--创造了"ReFi"或Re-centralizedFinance一词。

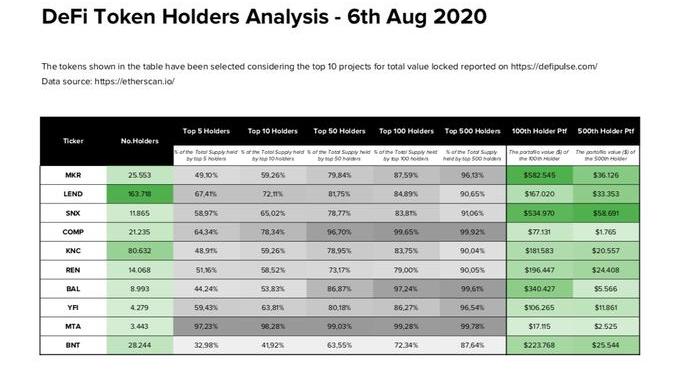

围绕这些项目的代币发行的讨论才刚刚开始--比如Cointelegraph上的这个项目。它指的是SimoneConti的一条有趣的推文,他最近对DeFi项目和代币在社区中的分布做了一个令人瞠目结舌的分析。

图片来源:SimoneConti/Twitter

但我们要谨慎。如果你仔细研究一下Twitter上的评论,你就会发现:当委托池发挥作用,许多代币持有者委托他们的代币时,分析代币分布并不是那么容易。我当然无法确认或质疑这些数字。但我相信我们会看到这方面的热烈讨论!

概要

我不想猜测DeFi的这些发展将如何决定区块链生态系统的未来发展道路。但我确信,我们现在正处于其整体发展的一个有趣的点。大公司和机构投资者会被吸引过来。甚至更大的资金将找到进入加密网络的途径--它将影响重要的决策--无论好坏。

仅仅把治理推到区块链上,并寄希望于最好的结果,显然是不够的。"一个代币一票"根本行不通。历史会重演,权力会集中化。我们当然需要新的大众治理系统的方法。必须尝试新的方法,比如二次投票,以平衡权力的作用。

但现在,即使是很小的步骤也会有助于改善制度。

DeFi项目应该更加公开风险资本家或其他大型利益相关者的代币分配和影响力。

DeFi项目应该明确给出一个声明,你至少要在哪个时间段内入股多少代币才能覆盖你的入股成本。

DeFi项目应该创造更多关于其授权池的透明度--不仅是他们分享了多少利润,而且还包括他们在过去如何实际影响投票。

DeFi项目的创始人承担着很大的责任。他们将决定DeFi中的"De"有多少--也许还决定了这些区块链生态系统下的价值体系如何进一步发展!

引语 数字资产行业经过十一年的发展,从小众市场逐步走入大众视野,截至2020年6月30日,行业总市值超2600亿美元.

作者:插兜小哪吒,原题《上天的预言机,暴涨的DeFi,究竟涨了多少》相信这两天被预言板块的涨势,涨服了很多人,简直上天的节奏。DeFi系列许多代币也是紧跟其后,一通暴涨.

转自:BitpushNews泰国中央银行泰国银行正在研究该国的央行数字货币数字泰铢在去中心化金融中的应用场景.

原文标题:《无常损失和BancorV2》撰文:BenjaminSimon近几个月以来,去中心化金融出现爆发式增长,且自动做市商去中心化交易所已经成为新兴DeFi生态系统中不可或缺的一层.

文:陀螺财经nick 导语:7月29日,当红DeFi项目AMPL“崩盘”了,这个无抵押资产、无固定总量的稳定币一天之内跌超60%.

2020年5月13日,一个名叫Lubian的矿池突然空降BTC.com矿池榜单,以超过6000P的算力强势登榜,排名第5.