金色财经报道,1月20日,Messari推特公布的数据显示,以太坊超越比特币成为加密领域最大的结算层,2020年结算量已突破10000亿美元。

以太坊在2020年的数据的确精彩,这10000亿美元的的结算,来自交易所、借贷等资产交易相关业务。仅去中心化交易所在9月以来,单日交易量一直保持在5亿美金,其中10月26日交易量峰值40亿美元,进入2021年后,一直保持单日15亿美金的交易量。

当然这是因为BTC和ETH以及各种代币价格成本增长的原因,但这也和在链上流通的资产总额有关。2020年至今,DeFi锁仓资产,从9亿美元增长到342亿美元。

2020年至今以太坊上的Defi锁仓量

这其中有价格增长的因素,所以可以查看资产数量,2020年至今,以太坊Defi锁仓的ETH,从2020年320万枚10月份增长到930万枚,2021年则回落到740万枚左右。

Decrypt推出媒体DAO PubDAO,后者将发行代币推动自身发展:10月30日消息,区块链媒体Decrypt宣布推出媒体DAO PubDAO。PubDAO由Decrypt和The Defiant、ACJR以及来自Friends with Benefits、Gitcoin、Collab.Land、Digitalax、API3等其他DAO贡献者构建。

PubDAO类似于去中心化的美联社,是去中心化的加密货币新闻网,计划最终发展为由作家、编辑、摄影师、插画家、广告商和营销人员组成的工会,带来更好的货币化方式和更健康的生态系统。PubDAO即将发行代币推动其发展,PubDAO成员可以通过质押和赚取治理代币来为其内容报道做出贡献。(Decrypt)[2021/10/30 6:21:17]

这很大原因上是因为Defi应用热度的消退。

从公链基础货币的数量来看,就可以清晰找到更适合判断链上行为的数据。这就和Defi应用表现的数据一样,也需要去掉一些表象。

例如在如今DeFi锁仓的342亿美元,其实际锁仓只有249亿左右,因此资产重复率约为27.41%。

那这近28%的重复资产率,产生在哪里呢?

我们可以通过分解几种Defi模式得到。

首先,Defi锁仓,是锁在一些合约中,如果想要资产不重复,那需要将锁定的资产的价值不能迁移到其他资产里使用。例如我们把ETH和其他token直接锁在Uniswap的AMM流动性资金池里。这也意味着使用AMM流动性资金池的去中心化交易所,会形成这样的锁仓。

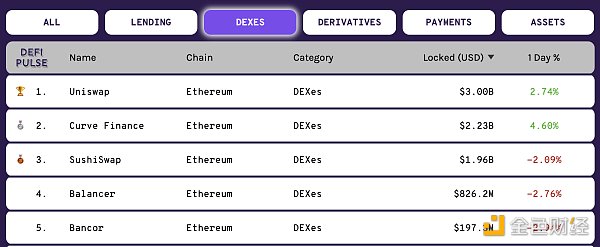

去中心化交易所的锁仓量前5名

除了这样的流动性锁仓外,更多的是Defi挖矿的锁仓,为了增加资产的利用率,很多Defi挖矿的产品都开启了多种组合资产的锁仓。这就会形成很多的合成资产,而这些合成资产也就成为了Defi锁仓重复率的缔造者。

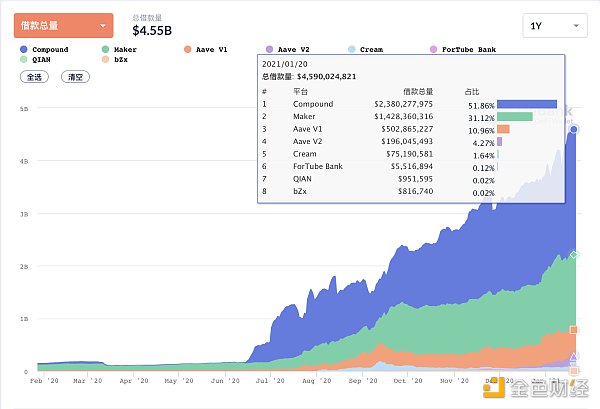

例如,以太坊的借贷协议在2020年6月前,最多的是MakerDAO,占整个以太坊借贷总量的80%以上,6月后,Compound开始进行借贷挖矿,快速崛起,如今Compound已经占据以太坊借贷市场的50%,MakerDAO占30%。

借贷市场的占比变化

而借贷市场仅有MakerDAO时,Defi锁仓重复率低于10%,如今已超过27%。

Compound和MakerDAO都是将以太坊等资产超额抵押后,拿到新的合成资产进行流动性交易。其本身在使用的时候,就会产生资产价值重复利用以及重复计算的可能。

例如DAI-ETH的交易对已经是交易所AMM流动性池和defi锁仓池的标配。而Compound抵押产生的cToken也已经广泛在Defi锁仓挖矿里使用。

如果说我们去分析Defi锁仓的资产重复率,我们可以以传统金融的杠杆来理解。对于交易所来说,交易量是换手多次的表现,那使用的资产会缩减很多倍。

Defi锁仓也是如此,借贷产生的流动性资金,例如Compound的cToken,那就好像我们用银行的固定存款的证明去得到新的证明,这个新的证明可以质押来去赚取更多的钱,

一份固定的资产就产生了2多次的价值利用。这是很好利用资产流动性价值的解决方案,但从市场的规模看,是存在一定杠杆倍数的,也就是与Defi锁仓的重复率意义相同。

defi应用已经在不断创造新成就,但随着市场的扩大,我们还需要面对更多市场的实际情况,来尽力规避更多市场风险。

在被美SEC起诉后,XRP加密货币的发行商Ripple Labs又被美国佛罗里达买主Tyler Toomey起诉。 原告指控Ripple Labs在没有施加任何限制的情况下向散户提供XRP,从而违反了《佛罗里达证券和投资者保护法》。 据悉,Ripple无法支付公司业务费用,迫使其在控制供应和流动性的同时尽可能地大量出售代币。

作者:禹钟华,中国国际金融学会理事,就职于东北财经大学 作为金融运行的实体基础是具体的社会组织结构之上的经济运行,人类的社会组织形式从低级到高级的演化过程,简单说是一个在规模上由小到大的过程,从最初的聚落到城邦,再到由城邦联合成的方国,再向上联合成更大的组织,经济运行以至于货币运行的渠道网络也随之不断扩大。

在牛市之初,整个加密货币市场并没有因为BTC的短线跳水而崩盘,反而整个趋势再度逆势向上,让全球的加密投资者看到了数字资产的韧性,成千上万的投资者举着资金入场,他们现在想做的就是如何寻找机会、投机。 加密货币市场从来不缺“投机”的机会。从2020年开始,BTC从5000美金涨到了40000美金,ETH从500美金重回了1400美金。

最近美国金融监管的政策已经明确表明鼓励市场中美元稳定币的发展。鉴于目前市场中对于美元稳定币的需求,所以预计美元稳定币一定会迅速的发展起来。而且美元稳定币的发展速度会更加快于目前美元稳定币目前的快速增长的速度。 美元稳定币最率先应用的领域可以从功能和地理区域两个角度来看。在功能方面,它会首先应用于跨境领域。

这几天美国金融市场最热的事件莫过于,Reddit论坛Wallstreetbets(华尔街)板块美国散户股民在GME股票上抱团阻击华尔街对冲基金巨头香橼和Melvin Capital。 美股散户疯狂买入GME,让其其股价5天内从40美元一路上涨至350美元附近,拉爆看空机构。

根据一项新法律,一些俄罗斯政府官员必须披露其持有的加密货币,而另一些官员则从4月1日起不能再持有加密货币。 俄罗斯于今年1月通过了加密货币法案,但该法案并未直接回答一些问题,包括地方官员应如何处理他们持有的加密货币。至少还有另外两项法律举措要求俄罗斯政府官员在2021年披露或完全放弃其持有的加密货币。