现在DeFi中的农耕时代,不论是挖寿司、黄瓜、珍珠等等,这些都源于挖红薯,红薯可谓农耕的鼻祖。

红薯,疯狂36小时虽然是上个月发生的事情,但感觉已经过去了很久,毕竟农耕时代已经迭代了许多食物出来。今天凌晨4点,经过修正和审核的红薯重新开始耕种。

期待红薯弄出一点不一样的东西来。

农耕鼻祖,YAM再次耕种?

YAM再次耕种,这次耕种只有一个池子,用Uniswapv2上的YAM/yUSD代币池挖YAM。

YAM/yUSD的UniswapLP池第一周会奖励大约总计9.25万YAM代币,每周减少10%。矿池将于UTC时间9月19日8PM开启。

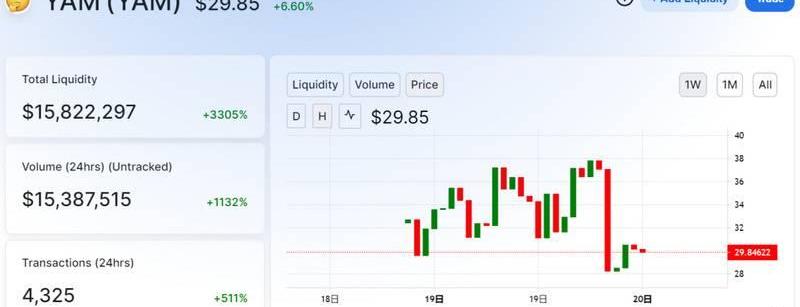

YAMV3在Uniswap上的流动性资金达到了1582万美元,YAMV3的价格波动也非常大,在YAMV3开始挖矿后,价格也出现了跳水现象。

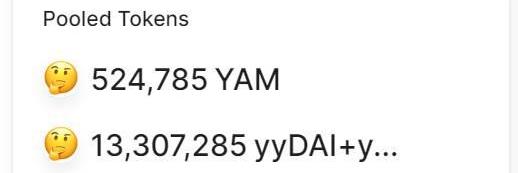

目前YAMV3的价格回落到29美元。目前在?YAM/yUSD池子里的YAMV3有52万枚。????

如果这52万枚都去挖矿了,那么挖矿收益是多大呢?第一周的挖矿的日收益率是:(9.25/7)/(52.4*2)*100%=1.26%。?

这个挖矿收益一般。

YAMV3首次Rebase时间是UTC时间9月21日8PM,即北京时间9月22日凌晨4点。

YAMV2和YAMV3之间套利

挖矿要有担心YAMV3无常损失,怎么办?这里有个小小的套利方式。

从YAMv2到YAMv3的迁移比例为1:1,其中50%可立即赎回,另外50%可在30天内持续兑换。

这就导致YAMV2和YAMV3之间有了一个价差,比如写稿的时候,YAMV3价格29.5美元,YAMV2价格25.9美元,相差13.8%。

如果你打算长期持有YAMV3的话,又不想去挖矿承受无常损失,这里有一个套利方式,增加手里YAMV3的总量。

YAMV2和YAMV3之间套利方式:

1、把yamv3,在uniswap上,从yamv3-yusd池子中换成yusd,把yusd再换成eth;

2、去sushiswap上把eth换成yamv2;

3、去yam.finance网站,把yamv2迁移yamV3;

4、重复上述步骤

每次套利大概都有10%以上的利润空间。这个套利方式的劣势是什么呢?经过反复套利,你持有的YAMV3总量增多了,但手里流动的YAMV3减少了,大部分YAMV3锁定了需要30天线性释放。

上述方法仅供参考,不作为操作建议,根据自己持有的情况,自行决定是否采用。?

YAM和AMPL之间区别

YAM是对AMPL的分叉,同时结合了YFI的无预挖的流动性挖矿分配机制。它不仅仅是弹性稳定币,更是社区化的稳定币,它的未来由社区参与治理,这决定了它的未来发展会跟AMPL呈现不同的特征。

YAM和AMPL都是rebase机制,两者的区别是什么呢?以下说3点。

1、rebase上,AMPL24个小时调整一次,YAM12个小时调整一次。

2、金库,AMPL无金库,YAM设立了金库的想法,将10%正向Rebase用作金库储备。

3、治理上,AMPL是故意最小化治理。YAM是有意使治理最大化。

YAM团队成员说,可以把YAM看作是「充足的AMPL加一个金库」的治理最大化版本。

最后,AMPL正在搞E-AMM,已经通过审计,那么这个E-AMM同样也适用于YAM这个弹性货币。AMPL和YAM都为弹性货币,走在不同的方向上。但在早期,他们之间是否会联动呢?比如AMPL大涨了,带动YAM大涨,或者两者反过。这点值得关注。

SUP是MOV超导的价值捕获Token,SUP将拥有MOV超导的治理权,总量10万个,正式挖矿会在9月17日正式开启.

在过去的十年中,比特币的用例有了很大的发展。对于许多投资者来说,在加密市场和诸如比特币之类的资产上进行适当的风险敞口对冲非常有用,尤其是与传统资产如标准普尔,黄金等相比时.

今年数字货币市场的当红炸子鸡无疑就是去中心化金融。在比特币横盘近半年之后终于一扫颓势稳定站上10000美元,牛市就这样在人们的翘首期盼中到来。而DeFi则被看作是这场牛市的导火线.

OKExInsights和Catallact的最新研究表明,随着新冠肺炎大流行开始,散户和机构比特币投资者采取了截然不同的方法.

摘要:Uniswap推出治理代币UNI;Kraken在美获银行执照;BlockchainCapital加入Libra协会;杭州、天津分别设立区块链专项基金;印度或将出台法律禁止加密货币交易;Fi.

背景: SUP是MOV超导的价值捕获Token,是MOV的重要组成部分。在发布之初,团队就承诺,SUP持有者将拥有MOV超导的治理权,在未来可以根据持有量决定超导协议交易手续费率,超导协议流动性.