本文由太和观察原创,授权金色财经首发。

The main purpose of the following artical is to clarify the mechanism of how synthetix works, understand how synthetix ecology reflect value and looks into how synthetix might be in the future.

本文我们力求还原Synthetix的实现机理;理解清楚Synthetix生态的价值呈现;以及展望Synthetix的未来愿景。

概览:?

Synthetix 是一家在以太坊链上做合成资产的项目,与其他 Wrapped 合成资产在实现逻辑上有很大不同,Synthetix 上合成的“S资产”不需要质押基础资产,“S资产”直接根据预言机报价在链上生成 。

Synthetix 这种“软锚定”的合成资产方式为可以打通传统金融市场与数字货币市场,为生态的繁荣打下了基础。

Synthetix可以解决更多目前以太坊链上的问题,丰富以太坊DeFi。

在Synthetix 系统里,生成合成资产(“ S资产”)的风险敞口并不需要平台去持有基础资产,而是所有的人通过质押SNX获得sUSD,用你获得的sUSD在 Synthetix Exchange购买任何合成资产(“ S资产”),而S资产是由链上直接生成,价格是由实时预言机决定的,并不是由市场买卖决定,这一机制使得Synthetix在大额交易的时候没有滑点,并且可以交易传统金融市场里的大宗、外汇和股票。

那么关键的问题是Synthetix如此实现合成资产的内在原理是怎么回事?又是如何保证这一系统持续运转的?

这就要提到Synthetix系统中很重要的一个概念“债务池”,让所有sUSD 持有者之间形成债务池,剥离平台自身风险,也不会有清退机制。

当用户将SNX抵押给Synthetix换取sUSD的时候,其实获得的是质押SNX获得一定量的USD本位债务,这个债务不收取任何利息,但是这个债务随着所有“债务人”的债务总和而浮动,这就是“债务池”的概念。

Yearn Finance宣布此前合并的各协议将独立运行,因造成社区混乱等问题:2月25日消息,收益聚合协议Yearn Finance发布公告表示,该项目曾在2020年底进行多个项目合并,包括SushiSwap、CREAM Finance、Akropolis、Pickle Finance等,尽管各个项目团队之间进行了强有力的协作并取得了许多成功,但这些项目从未成为真正的合并实体,这在各自的社区内造成了混乱、角色和责任的不确定性,并减缓了决策制定。

因此,未来每个协议将独立运行,同时与 Yearn 和彼此保持合作伙伴关系。此外,Iron Bank 还将作为一个独立项目运营,拥有自己的沟通渠道和前端,同时继续作为 Yearn Vaults 的流动性合作伙伴。(medium)[2022/2/26 10:16:46]

为了清楚的介绍债务池是如何运作,债务本身是如何“浮动”的,我们先举一个例子,这个例子也取自Synthetix白皮书。

步骤1:?Medio和Yan都从$ 50k sUSD开始。加起来等于总数网络债务为10万美元,其中Medio和Yan分别承担了其中的50%。

?步骤2:?Medio用他的$ 50k购买sBTC,而Yan继续持有sUSD。

?步骤3:?BTC的价格上涨+ 50%,这意味着Medio的BTC现在值得$ 75k。$ 25k的利润使网络总债务增加到$ 125k。

?步骤4:?Medio和Yan仍然负责网络总债务的50%,其中现在对应于他们每个人欠$ 62.5k。

当Medio的sBTC的价值头寸净额减去他的债务,可获利$ 125,000。即使Yan的职位价值保持在$ 50k不变,即他所欠的债务增加了$ 12.5k,导致等值$ 12.5k的损失。

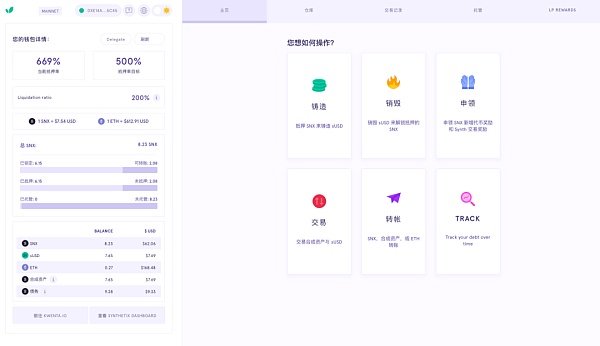

*上图为我们实验账户有20.65sUSDT,实际承受的债务是24.24。

你可以说Synthetix 零和游戏,当“S资产”的交易者赚的钱不是凭空创造的,而需要所有s资产持有人共同承担,这个设计起初会很难理解,但仔细理解就会发现有一种分布式逻辑框架下的“债务”概念的出现。

国家金融与发展实验室理事长:应充分利用区块链等改造传统金融业:国家金融与发展实验室理事长李扬在接受采访时表示,金融业自身要做大做强,就必须着眼于结构调整和科技创新。当前及今后一段时期,尤其应当大力发展金融科技,充分利用互联网技术、区块链、大数据、云计算、人工智能等,全面改造传统金融业。(人民日报)[2020/9/28]

Synthetix 零和游戏那是因为如果所有的“S资产”只在Synthetix内部流通,它确实是一个零和系统,但是如果“S资产”已经可以在整个DeFi市场流通(比如现在),那么Synthetix系统就开始与外部系统链接,SNX持有人实际上变成了“S资产”的发行者,整个债务池会跟所有要跟池子交互的人“对”(例如,DeFi内需要购买sETH\sBTC\sBNB等等)。

*大家愿意相信S资产,那是因为任何s资产可以在Synthetix系统中,直接按照预言机的报价换取等值的sUSD

Synthetix合成资产与真实资产价格挂钩,从而可以在链上合成多种传统资产,例如,sSP500 与标普500股票指数挂钩,sXAU与黄金挂钩,通过锚定真实资产,合成资产模拟了真实资产的价格,方便人们直接在区块链上进行交易。

仅是价格锚定形成“合成资产”的这种软锚定的方式,使得Synthetix生态不只是跨链资产聚合、出圈、金融衍生等应用上都有众多意义。

这里的锚定是一种软锚定,用户无法将sXAU兑换为黄金实物,也无法将sSP500兑换为真实的股票指数,本质上,合成资产只是价格锚定。

Synthetix 目前旗下共有三大产品线,分别是:

Mintr?:主要用户合成资产的铸造、销毁等。

也就是“S资产”和 SNX代币之间的交互桥梁

*Synthetix Mintr:SNX持有人可以在此平台执行各种不同的操作,包括铸造和销毁SNX,管理抵押比率,Staking SNX等。

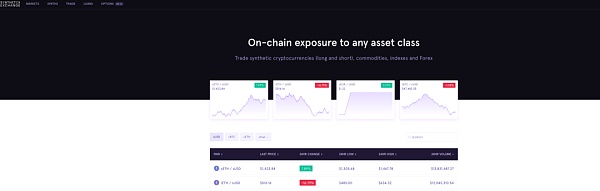

Synthetix.exchange:去中心化交易所,主要用于合成资产的交易。

加密货币,如 sBTC,sETH 等

反向加密货币,如 iBTC,iETH。拿 iBTC 举例,当 BTC 的价格下降时,iBTC 的价格就会上升

除此之外, Synthetix 还构建了基于其自身协议的衍生品交易平,外汇、商品、加密货币和指数台?Kwenta?:

? ? ?交易资产可以选择:

1.法定货币,如 sUSD,sEUR 等

2.大宗商品,如合成金和合成银,均以盎司为单位

*Kwenta是基于Synthetix协议的具有无限流动性的去中心化衍生品交易所, 上面有外汇、黄金、大宗等?

好的经济模型是要激励生态的参与者,并且要让自己的生态成长给平台通证赋能, 相对于其他平台只是用获利回购或者治理代币来讲,Synthetix在经济模型的设计中SNX 至关重要。

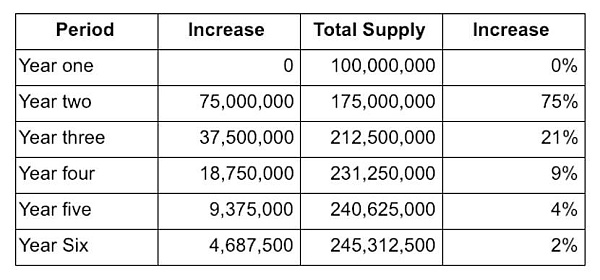

Synthetix的经济模型也是增量缩减的增量模型,增量的SNX是用于奖励SNX持有者锁仓坐庄。

SNX 代币持有者则可以透过抵押代币的方式,为平台提供流动性,获得挖矿奖励与交易手续费分红。具体来说,用户的操作必须质押 SNX 代币,并铸造 sUSD (该平台专用的美元稳定币)为平台提供交易深度,参与者即可获得挖矿奖励(SNX)与交易手续费分红。

生态的发展会强制反哺平台代币SNX。你要获取奖励和赎回资产有两个要求,第一步是偿还债务,第二部是质押率必须回到 500%(当前质押要求是500%)。这种模式本质上是对代币价格的保护, SNX 价格下跌的时候,你合成的 sUSD 价值不变,但是 SNX 价格下跌会导致质押率低于 500%,为了获得奖励和赎回本金,必须去买 SNX 让质押率重新达到 500% 要求,才可以赎回资产,模型明显强调了生态反哺机制。

除此之外,Synthetix 为了让质押物和合成物的深度不断提升,加强 1:1 锚定,分别针对 Uniswap 和 Curve 的 “s资产”LP 池子给予了奖励,激励大家做市 sUSD、sETH 和 sBTC,可以说 Synthetix 是最早的流动性挖矿的先驱,Synthetix 经济模型设计有很多创新之处。

更多的 S资产

由于synthetix是软锚定的方式来实现资产上链交易,这种机制很适合增加更多的传统金融的资产进来,甚至一些创新性的玩法资产(例如,美股ETF),诸如 S&P500 指数以及诸如 APPL 和 TSLA 这样的股票。

这样做的意义就会很大很大,让Synthetix成为加密世界通往传统金融市场的桥梁,扩大世界上的人接触金融市场的门槛,例如,印度尼西亚的一家零售贸易商可以在不使用标普500指数的情况下进行交易。

除此之外,由于价格锚定的方式还可以给资产加杠杆,生成杠杆资产。

S资产的可组合性,让去中心化资管成为可能

先像一个问题,如果你想在当前ETH生态中做一个去中心化基金的项目,你会怎么做?

你想做多UNI的同时,做空BNB,顺便还想做空XRP,这些资产都不在ETH链上,但是要做到链上所有权归用户,做到链上可查,基金操作透明。

我就想过这个问题,当时一个朋友想做一款这样的应用市场,让所有人都可以发行自己认可的指数或者资产组合,在充分的市场竞争下,一定会产生非常有趣和高效的资产组合。

但做这件事的第一步,就是要做合成资产,把任何资产的价格都可以搬到链上来,Synthetix完美解决。

现在链上资管,只有“机池”,只有“流动性”挖矿,Synthetix的做的事情让去中心化资管的事情得以落地。

是真的落地,已经可以使用了,Synthetix旗下的dHedge就是做这件事的。

3.更高级订单类型

当前版本的 Synthetix.Exchange 仅支持市价订单,这限制了交易所的可用性。高级订单引擎将能够支持限价,止损,止损限制甚至冰山委托等高级订单类型。Synthetix将使用中继网络来处理高级订单。要达到和中心化交易所一样的功能,高级订单类型是非常关键的。

?除此之外,Synthetix上的S资产交换是在链上直接生成的,可以说具有无限的流动性,因为它不需要使买方和卖方匹配。最近Curve就和Synthetix合作推出了大额跨资产Swap交易就是利用了这一机制。

Synthetix合成资产大大的拓宽了了目前DeFi的边界以及丰富了DeFi的应用场景,为DeFi生态的下一步繁荣提供了肥沃的土壤,甚至成为加密金融通往传统金融的关键窗口。

稚嫩的DeFi内循环迫切需要嫁接传统金融产品,Synthetix合成资产的逻辑让链上投资外汇,各种股票、股票指数,看跌/看涨期权,期货,甚至包括保险都成为可能。

作为金融乐高积木,DeFi之间无限的排列组合不断的丰富着这个生态,Synthetix虚拟合成资产作为交易的桥梁,将进一步加快2021 DeFi发展的脚步,期待更多的创新发生。

作者:太和研究员 Calvin

1 月 20 日,全球最大的资产管理公司贝莱德(BlackRock)旗下的两支基金公司向美国证券交易委员会(SEC)提交了投资说明书。说明书中提到,旗下的某些基金或将参与基于比特币的期货合约交易。 2020 年至 2021 年间,已经有多家投资机构表示将会买入比特币作为资产配置的一部分。在刻板印象中,体量巨大的资管巨鳄往往等局势更加明朗之后才会入场。

原文标题:每日辟谣|数字货币呼之欲出,这些套路要警惕! 视觉中国供图 随着央行数字人民币逐步在北京、上海等地进入测试阶段,数字货币在我国呼之欲出。与此同时,相关谣言或虚假信息也层出不穷。蹭“数字货币”热度的常见套路都有哪些?一起来看看。

创意经济正向社区经济转型 社区经济由加密网络和社交代币驱动,向早期经济参与者提供激励,让这些参与者利用自己的技能和资产来为社区或个人提供支持,这些技能和资产在之前并没有得到充分利用。 下图展示了社区经济的未来发展状况 创意经济让几百万创作者收益,而社区经济的早期贡献者会得到回报,形成创意经济中的中产阶级,这是很多人所期待的。

文/蔡彦(llamacorn) NGC Ventures董事总经理 因为上个月发生的Cover协议被攻击的黑天鹅事件,我在Cover上蒙受了巨大损失(此前我曾撰文介绍Cover的创新之处),以至于最近一直处在思绪混乱中。无论如何,我非常感谢朋友们给我的安慰。是的,生活总是充满了遗憾。

这两天我比较忙一点,新买的房子虽然是精装修的但是还要买家具,定制的衣柜等等杂七杂八的事情。可能更新上不太能维持往常的节奏,大家见谅。 这几天我们提出了两个观点。 第一个观点为28800美金为这波4浪调整的底部,我们通过这次调整的三角形然后扩大三角,最后确定联合形的调整浪方案。 从而假设出28800美金为这波调整的底部。

1.ARK女股神“BigIdeas 2021”报告:机构投资者会让BTC升至20万到50万美元 美国时间2021年1月26日,ARK Investment发布118页的“Big Ideas 2021”报告。“Big Ideas 2021”认为2021年值得关注15个“Big Ideas”。