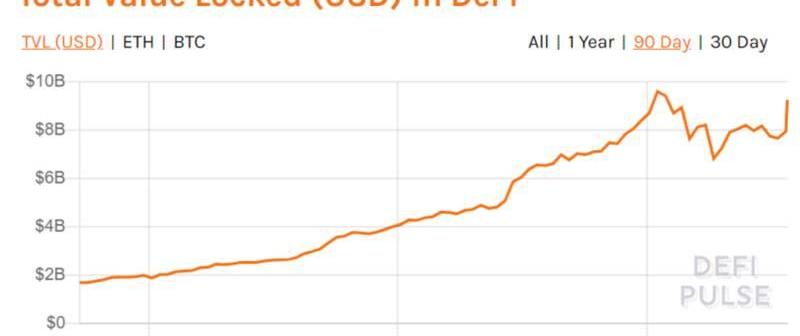

在一两周前,Sushiswap通过系列举措从Uniswap争夺了大批流动性与交易量,后者总锁定价值一度从17.2亿美元下降到5.18亿美元,但Uniswap如今创造性的代币分发机制迅速扭转这一局面,并推动DeFi的链上锁仓价值也再次突破90亿美元。

比Uniswap本身更值得思考的问题是,随着主流DeFi项目代币的全部上线,以及新型优质项目资产的匮乏,本轮DeFi市场的狂欢是否告一段落?UNI流动性挖矿活动又是否是今年最后的DeFi狂欢?

在Sushiswap的数周追击下,老牌DEX项目Uniswap在9月17日终于使出了杀手锏招数——正式发布其协议代币UNI及相应流动性挖矿机制,并凭借其独特设计在整个DeFi市场引起了浩大声势。

相比其它推出流动性挖矿的项目,Uniswap尽管没有采取流行的无预挖、无私募机制,但它的创新之处在于,不仅制定了针对未来参与者的挖矿计划,还制定了面向过去为Uniswap提供流动性的用户的代币分发计划,过去几年曾参与Uniswap智能合约交易的近5万名用户都能获得400个UNI,按今晚市场价相当于2000美元左右。

Uniswap v2和SushiSwap 7天平均交易费均高于比特币:推特用户Whale提供的数据显示,Uniswap v2 7天平均交易费约为591.3万美元,交易费排名第二,SushiSwap 7天平均交易费约为338.3万美元,交易费排名第三。而比特币7天平均交易费为335.5亿美元,交易费排名第四。[2021/5/21 22:28:41]

在大部分DeFi项目价格大幅回落、致使投资者损失惨重之际,Uniswap这番近乎「撒钱」的行为赢得几乎所有行业用户的一致赞赏与激动,被誉为最有「良心」的项目之一。同时,此举无疑彰显出Uniswap作为老牌DeFi项目的野心与缜密。

大部分DeFi项目在推出流动性挖矿都面向未来参与者,通过庞大的利益激励更多参与者,以期建立用户使用黏性并获得更加漂亮的数据,但从实际情况来看,许多DeFi项目的主要参与者都是基于高额奖励的套利者,实际的借贷、交易等需求相当有限,如果高额奖励的挖矿计划结束,其用户留存度与使用黏性不容乐观?。

数据:Uniswap v2 LP费用超过比特币网络7天平均费用:以太坊开发者Evan Van Ness 援引CryptoFees数据称,按每日收费计算,Uniswap已经连续两天超过了比特币。Uniswap创始人Hayden Adams很快回应称:“Uniswap v2 LP费用终于超过了比特币网络7天平均费用。如果按v3计算,会更高。”Uniswap在过去24小时内产生了710万美元的费用,而比特币的费用为460万美元。尽管有批评人士立即指出,Uniswap的Gas费用很高,但Hayden Adams指出,有关收入实际上是支付给流动性提供者的交易费,而不是Gas费。在另一条推文中,Adams表示以太坊的第二层扩展是非常必要的,他指出,今天,仅Uniswap用户就花费了大约4200万美元的Gas费用,几乎是同期比特币网络费用的5倍。(Cointelegraph)[2021/5/12 21:52:24]

Uniswap的做法显然更加务实,在试图通过高额奖励激励更多参与者的同时,也对过去基于实际使用需求而非寻求套利而使用的用户进行了大规模奖励,且不论实际贡献大小平均分配,扭转了过去「富人更富」的游戏机制,对占据多数比例的普通参与者更友好,这个做法对稳固其实际用户群体、提升其行业声誉的作用极其显著,堪称教科书式的代币分发机制,势必会对行业产生深远影响。

UNI跌破30美元关口 日内涨幅为0.06%:火币全球站数据显示,UNI短线下跌,跌破30美元关口,现报29.9955美元,日内涨幅达到0.06%,行情波动较大,请做好风险控制。[2021/4/20 20:38:23]

同时,Uniswap此举也受到行业多方的高度认可,知名DeFi项目Synthetix创始人凯恩·沃威克称此举为「银河系大脑举动」,并补充说这将是「我们见过的最好的代币分配方式」。一系列历史性数据与记录也从中诞生:著名以太坊浏览器Etherscan网站流量达到上线以来最高峰,著名交易所Coinbase首次在一个代币发行首日上线其交易对,以太坊单日交易量以及手续费总额创造历史新高……

而在此之前,由于Sushiswap的流动性挖矿与迁移活动,Uniswap在9月7日到9日期间的总锁定价值从17.2亿美元下降到5.18亿美元,大量流动性与交易量被Sushiswap所争夺,DEX龙头地位受到极大威胁。随着本次代币发行活动,Uniswap迅速扭转市场格局,总锁仓价值再9月18日超过13亿美元,DeFi链上锁仓价值也随之再次突破90亿美元,而Sushiswap锁仓量回落到5.3亿美元。

UNI市值排名升至第13位:金色财经报道,UNI市值已超跃WBTC市值,排名第13位。目前UNI市值约为40.63亿美元。[2021/1/27 13:37:38]

可以预见,接下来Uniswap的流动性挖矿活动将继续获得大量用户的支持,乃至推动其锁仓量跻身DeFi项目第一名,同时DEX市场格局进一步清晰化。

不过在DEX市场之外,Uniswap此番发币行为还存在着更高的行业意义。自此,DeFi市场几乎所有主要项目的代币都已经正式发行,同时各个DeFi细分领域的前列项目经过多月市场竞争,也已经形成相对稳定的局面,鲜有靠谱的新项目冒头并发起有力挑战。

而在DeFi高潮的7、8月份,几乎每隔几天都会有新的项目上线并引起阶段性的市场骚动,这些新资产是驱动整个DeFi市场上涨的最重要力量之一,但如今这种驱动力量几乎消失殆尽,甚至在进一步反噬公众对DeFi市场的信心。

尽管波场、EOS、比原链、NEO等二三线公链都在尝试开拓DeFi市场、力推新项目,但从市场反应、币价走势来看,几乎没一家能稳住并形成市场竞争力,大多只是为了给社区用户一个交代。

如今Uniswap作为老牌DeFi项目勉强还能接棒稳固市场,维持用户参与DeFi挖矿的信心,但下一个Uniswap式项目在哪里?如果没有项目接棒,市场又会发生怎样的变化?这些是所有DeFi用户都需要思考的问题。

从二级市场来看,大部分DeFi概念币种的价格都已经较高点回落一半以上,近期略有反弹但难以为继,结合此前提及的新兴优质项目匮乏,种种迹象意味着今年的DeFi市场已经迈入的发展阶段,二级市场价格正在挤压泡沫、回归理性,而一级市场新项目再难博得用户青睐,特别是那些Fork代码、以流动性挖矿之名向用户释放代币,但业务缺乏创新的项目。

而那些形成相对稳定用户的DeFi项目也将迎来一个时间窗口,深化业务模式进一步扩充自身的护城河,将过去基于利益刺激吸引而来的短期用户转化为具有长期黏性的实际用户,只有迈过这一道门槛,DeFi项目的商业逻辑才能真正得到验证。

同时,新的技术路线与模式也需要更多时间进行酝酿与开发,更多底层公链的技术突破也会为DeFi市场注入更多活力与机遇,共同为DeFi市场下一次技术与市场爆发积蓄能量。

如无意外,UNI流动性挖矿活动很可能就是今年DeFi市场最后的狂欢,这并不意味着DeFi市场会迅速走向崩盘,但DeFi市场周期性的下行通道已然打开,迈入下一个周期。

标签:DEFDEFIEFISWAPPhoenix Defi FinancedeFIREDefiPlazaCronaSwap

今年6月份Compound通过流动性挖矿分发其治理代币COMP,引爆了这波DeFi的热夏盛宴,也开启了治理代币登堂入室的滥觞,让大家全新发现了这个未曾被人深入研究的可能.

转自:以太坊爱好者 自一周前发布《DeFi中的速成分叉产品》后,我已经与许多创始人和投资者讨论过分叉的影响以及如何设计抗分叉协议.

前Messari产品负责人和著名的加密货币交易员QiaoWang认为,新兴的DeFi领域具有巨大的增长潜力。DeFi今年一直在疯狂发展,锁定的总价值从不到10亿美元增长到目前的近80亿美元.

北京时间9月16日下午,由中国国际智能产业博览会组委会主办的2020线上智博会区块链高峰论坛在重庆渝中区JW万豪酒店召开.

要点: 价值100万美元的USDT稳定币被错误地发送到了一个DeFi合约地址,Tether已帮助交易者恢复了该笔资金;Tether能够执行这样的资金恢复得益于该稳定币平台的中心化控制;中心化控制.

DeFi在2020年的区块链行业内大放异彩,是当之无愧的年度热点,除了DeFi之外,玩家们也在行业内不断寻找新的财富密码,而本文的主角NFT,就是最受期待的种子选手之一.