代币持有人越多,社区投票频率越高,项目的去中心化程度就越高吗?

近日,《The Defiant》刊登了一篇由Blake West撰写的稿件,名为《We Need to Re-Think Decentralized Governance》,对前述观点提出了反思与质疑,认为稳定性也是衡量项目去中心化的重要指标,频繁地代币加权投票会降低项目去中心化程度,例如Maker、Yearn经常如此,项目的治理责任过高。

2020年9月17日,Uniswap向所有使用过该协议的人空投1.5亿枚代币,在当时价值约4.5亿美元。许多人认为这是朝着去中心化发展的开始。那天,该领域中我最喜欢的出版物《The Defiant》写道:「UNI现在拥有超过5万个以太坊地址,这使它立即成为DeFi中最去中心化的代币之一。」Twitter上的另一位评论员说,「Uniswap将1200美元的所有权股份分给曾使用过该协议的任何人,这就是去中心化。」但我不同意。

以太坊等强大的区块链已经建立在高度去中心化的基础之上,建立在数十年的密码研究、多年的实施工作以及深入的社区基础之上。建立在它们之上的应用程序和协议会自动继承去中心化性质,那么增加财阀式代币治理机制真的会有助于去中心化吗?我很怀疑。协议是产品,而产品需要通过某种治理进行升级,因此我想在这里进行探讨其中的紧张关系。

有一段时间,「将社区治理视为去中心化」的概念一直使我困扰,这个想法似乎是,拥有该代币和投票权的人越多,其去中心化程度相应越高。但是如果照这个指标看,与Uniswap相比,Google的去中心化要深入得多,因为它是一家公开上市的公司,从技术上讲,它拥有数百万个股东,每个股东都拥有投票权。

当然,大多数股东实际上并未投票,因为大多数上市公司都使用委派投票人制。默认情况下,选民投票将进入选民代理咨询公司并代理选民投票,例如ISS。有趣的是,这种类型的委派系统也正是Uniswap在努力推动的。

但是,如果Uniswap和大多数其他协议正在缓慢地重建美国公司治理体系,那么也许是时候退一步,考虑一下我们该如何看待去中心化协议,哪些项目是真正去中心化的,又有哪些项目在过度营销?

具体而言,我将链上治理视为覆盖去中心化设计漏洞上的「强力胶」。

诚然,对于一个协议或应用程序来说,理想化的去中心化意味着任何人都可以从一个规则不变的系统中(即「公共的、有价值的、稳定的」)反复获得价值。

第一,我之所以说「获得价值」,是因为我想排除一些东西,比如一个被破坏的智能合约。当然,任何人都可以使用它,而且它不会改变,但是它没有价值,所以在讨论「去中心化系统」时包含它不是有趣的。

IoTeX成功激活主网v1.2,完成升级全面兼容以太坊:官方消息,新一代高性能公链IoTeX宣布,主网在区块高度11,267,641完成硬分叉,成功激活主网v1.2版本。IoTeX网络已全面兼容支持以太坊工具Web3.js和各类Dapp。用户可以通过以太坊生态工具Metamask直接存储接收发送IoTeX主网通证IOTX和其他XRC20通证。

IoTeX作为硅谷开源项目成立于2017年,以链接现实世界和数字世界为愿景,是与以太坊全兼容的高性能公有区块链。[2021/5/25 22:41:41]

第二,我说「反复」,因为我们也应该排除明显不可持续的东西,比如一次性空投,或者一些免费的智能合约。

第三,「规则不变」这一部分可能是去中心化最有趣、最不容易理解的部分。有无数的产品和服务,任何人都可以反复获得价值(如谷歌、推特、你当地的比萨饼店等),但这些服务没有去中心化的关键原因是,任何规则都可以随时更改,用户通常不能选择退出这些更改而不失去对原始产品的访问。

事实上,我想说的是,这种数字系统稳定性的想法是密码技术所提供的独特突破。几千年来,我们一直能够利用公园进行锻炼、体育活动或市场活动,并确保公园不会在明天竖起围墙或向你收费。但我们的数字空间没有这样的等价物,我们只能在网上建立私有财产,随着这些利益的错位,我们永远无法确定接下来会发生什么。

但区块链最终为我们提供了创造公共、有价值和稳定的数字空间的能力。如果我们愿意的话,我们也可以建立不仅仅是空间——我们可以建立数字图书馆、竞技场和整个去中心化行业。

上述去中心化的宗旨并非绝对的,没有什么可以是100%公开、100%稳定或永远有价值的,并且协议最多只能像它们基于的区块链一样去中心化,加密建设者的工作是尽可能地趋近这一目标,这是一个不断迭代的过程,甚至BTC和ETH本身也在不断改变。

因此,如果我们有一个框架既可以衡量项目间的权力下放,又可以衡量向正确的方向靠拢,那将是很有帮助的。尽管我提出的框架并非客观的,且理性的人可能会就某个特定项目的落脚点存在分歧,但我相信它可以帮助我们确定潜在的变化并提供方向准确的判断,以最简单的形式,我们可以将去中心化看作:

去中心化= P * V * S?

其中,P指它在0-1范围内的公开程度,V指它在0-1范围内为用户价值的可重复性程度,S是它在0-1范围内的稳定性(即重要规则对用户不利的可能性),其得到的数值越高,项目就越「去中心化」。

公开是很容易的,而价值则依赖运气。因此,我想重点讨论「S」以及我们如何衡量稳定性,因为这是最困难的部分,也是大多数项目无法触达的部分。

DeFi 概念板块今日平均跌幅为6.82%:金色财经行情显示,DeFi 概念板块今日平均跌幅为6.82%。47个币种中6个上涨,41个下跌,其中领涨币种为:YFII(+17.87%)、YFI(+15.70%)、UMA(+12.85%)。领跌币种为:SWFTC(-16.37%)、BZRX(-16.21%)、KCASH(-15.82%)。[2021/5/11 21:47:00]

顾名思义,任何形式的治理都有能力改变至少一部分游戏规则。因此,它直接损害了稳定性的思想。但确定的是,总是存在某种形式的治理,即使它是隐式的,例如BTC和ETH的「硬分叉式治理」。硬分叉可能是最糟糕的治理类型,因为它实际上不能强制更改规则,它所能做的就是提供一个新游戏,并邀请用户继续加入。

因此,任何形式的治理做出的所有决定都是去中心化责任。在ERC20智能合约没有所有者的情况下,这种责任可以是基本为零,但有时候也可以是相当大的责任,例如当Andre Cronje仍然对Yearn智能合约有单方面控制权时。为了确定项目的「治理责任」,首先要针对其做出的每个决定提出两个关键问题:

第一,这个决定对协议的持续性成功有多重要?

第二,这些决定必须多久做出一次?

可以将它们想像为介于0和1之间的两个变量,这两个数字的乘积就是该决策者所承担的责任大小。例如,将BTC总供应量确定为2100万个是非常重要的决定,在一开始确定后,之后再也没有做过其他决定,所以更改频率为零,总责任为零。

但想象一下,如果每周对BTC的总供应量进行一次基于代币的加权投票,你愿意长期持有BTC吗?我猜可能不会,因为从直觉上看,你可以感觉到,即使代币加权投票可以增加改变重要事物的能力,但会使项目稳定性降低,因此去中心化程度也将变低。

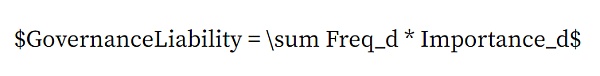

我们可以将协议的全部治理责任视为每个决策治理所承担的各个责任的总和:

项目的治理责任越高,「 S」值越低,相对应的去中心化程度越低,我们可以直观地将治理责任看作使用户远离去中心化,如下所示:

这也是我认为像Maker这样的协议去中心化程度很低的原因。我认为他们的治理责任相当高,且治理必须根据市场情况不断调整DAI储蓄率、稳定费用和风险参数,这些都是非常重要且频繁的决定。并且,由于协议的设计,它不可能永远停止。不存在「正确」或「稳定」的储蓄率,这将导致未来任何不必要的变化。这是他们的去中心化叙事中的巨大责任。

相比之下,Uniswap则会向LPs支付一笔费用,这是一个由市场驱动的重要参数,但它从未改变,而且可接受值范围小得多(例如,从不为0,很可能从不大于3%)。

此外,你可以想象实现自动化运作的方法,例如总是选择中间值比例费用,或者可以想象社区分叉并设置新的数字,需要解决的问题是「要继续使用该协议,需要多长时间进行集体人工决策或工作?用户是否能看到它是自动化的,能够在根本没有任何治理的情况下运作?」前者越多越糟,后者越少越糟。

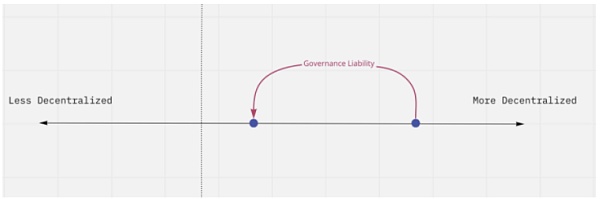

如果必须依据治理作出决定,则可以根据治理的类型和机制减轻一些(但绝不是全部)责任。这就是民主、财阀统治、议会、futarchy、time-locks和所有其它链上治理机制发挥作用的地方。在比较治理方案时,要问的关键问题是:

第一,这种治理形式能降低决策的频率吗?(即增加稳定性)

第二,这是否有助于确保决策的「净推荐分数」较高?例如,受益占比减去受损占比的百分数很高。

民主往往有助于两者。改变往往是缓慢又艰难的,并且需要多数用户的支持,但这有助于稳定。但是,由于尚无可行的用户ID系统,有关加密货币的项目目前无法真正实现真正的民主。并且,他们追求财阀统治(基于代币数量的加权投票)。这明显比民主更糟糕,因为少数派控制着协议,集权直接损害了上述两个原则,少数权力拥有者能够更快地推动变革,且变革与其他人发生冲突的几率更高。

显然,目前的链上治理形式并不能成为答案。如前所述,它们充其量只是用胶带将去中心化设计中的漏洞覆盖起来,我们始终应该以更好的设计为首要目标来解决问题,然后再将治理作为最后的选择。

如下图,你可以这样考虑缓解措施:

就链上治理的各种不同形式对去中心化的影响进行比较不在本文的讨论范围之内,但我希望上述问题能够引发富有成效的对话。

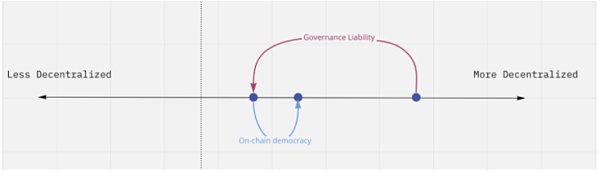

综上所述,这是我如何以去中心化的视角看待当前一些项目的图表。请注意,这是粗略的。重点不是要争论Uniswap是否比Compound去中心化程度更深,而是通过具体的方式应用上述框架来开始对话并建立直觉。另外需要注意的是,本文是关于去中心化应用和协议的,而非区块链。

我将YFI和Maker置于「去中心化程度较低」的原因,因为他们频繁做出许多重要的决定。但是以YFI为例,所有的策略都必须由治理层投票决定,资金机制、费用、开发人员薪水以及易于变化的各种重要事物都是如此。更糟糕是,YFI是由财阀阶层统治的,分布高度倾斜、参与度低。

例如,去年YFI关于「正式运营资金」的提案,共有118位参与者(选民投票率约0.5%),其中三分之二的「赞成」票仅来自8个地址。在我看来,这并不能减轻他们的治理责任。我认为YFI本质上是在经营一家公司,如果SEC向其施压,则我认为它可能会被视为证券(即「未充分去中心化」)。

之所以将Compound和Uniswap放到「去中心化程度较高」的一侧,是因为尽管它们也拥有高度倾斜的财阀统治,但至少它们拥有这样的系统:如果治理根本不存在,它们在未来几年都将继续提供价值。但YFI的生命线始终处于最新状态,以确保产生最高收益。Maker的处境也很相似,如果他们停止更新市场价格,系统可能会迅速瓦解,这表明他们缺乏去中心化的稳定性。

我希望能有一个简单的步骤来使项目更加去中心化,或者是一个简单的方法来减少所有关键的管理决策。但我认为并非如此。

以Maker为例,Maker并不希望拥有这些重要的治理决策,如果他们可以将其自动化或消除它们,我相信他们会那么做,或许他们可以使DAI储蓄率自动化,或提出一种Staking机制,使市场动态地达到正确利率。这将更加去中心化,但这不仅仅是切换开关,这些都是巨大的变化,没有人知道是否会起作用。与Yearn或其它聚合器相同,没有可以点击的「去中心化」按钮。

再以The Graph为例,它是区块链的「查询层」,用户可以快速访问有关任何协议的转换数据。在最初存在的三年,它们始终是中心化产品,近期刚刚发布了去中心化协议。他们在平台上有许多「索引器」,人们需要信任这些「索引器」才能从他们那里获取查询数据。最简单的方法是对一组受信任的索引器进行治理投票。

但这并非去中心化的,你必须更深入地研究才能到达那里。

因此,这个项目有一个质押机制,任何人都可以成为索引器,并将其GRT代币放到「子图」(查询集)上,如果他们的行为不当,可以扣除其代币作为惩罚。这个方式更加去中心化的,但也是低效的。每个索引器现在都需要购买GRT,并选择一个要抵押的金额,你必须建立一个大幅惩罚机制,并有一些方法来判断什么是真正的不当行为。所有这些都增加了成本、复杂性和时间。

但从长远来看,这些都不重要。加密货币的持久力将来自我们作为社区构建的公共的、有价值和稳定的系统。没有为此而努力的项目并不能建设未来,它们只是在建立公司。

事实是,去中心化是艰巨且昂贵的。去中心化往往以短期效率为代价,这种联系是绝对的。所以,如果你有一个减少治理决策的设计,但你的第一冲动就是因为其昂贵或缓慢而无法工作。

巨大的gas成本和荒谬的用电成本是以太坊和比特币为其去中心化付出的代价,真正的去中心化应用程序必须为其领域支付相似的成本。但与之相对的,他们将获得长期稳定性和可信的中立性,并且随之而来的是一个愿意在未来几十年里使用并在其基础上发展的全球社区。

作者/Blake West

编译/Echo

标签:HORCHOHORUSTELAmericanHorror.FinanceAnchorSwapHorusPaytel币能涨多少

随着去中心化金融(DeFi)领域继续与蓬勃发展的加密货币生态同步发展,以太坊并不是唯一一个价值显著增长的区块链平台。在新的一年里,DeFi领域继续表现良好,从流入各个平台的巨大价值就可以明显看出这一点。 数据分析平台DappRadar表示,1月20日,DeFi协议的价值短暂超过270亿美元,部分原因是大部分加密货币的价值增加。

原标题:Tellor的Chorus 预言机协议Tellor最近发布了其Chorus的计划。简单来说,Chorus是社区货币协议。 什么是社区货币协议 按照Chorus的定义,社区货币也是一种“票据”(Notes,也称为债券),它由社区自定义创建并发行,满足社区内部的个性化需求,可以实现信任最小化,是一种半稳定币(semi-stablecoin)。

自 2017 年 1 月以来,比特币已经走过了一段漫长的道路。当时,每枚比特币的价格远低于 1000 美元——相比之下,截至 1 月 21 日,其价格为 30000 美元左右。 但有趣的是,尽管在过去的五年里,比特币的人气和价格呈爆炸式增长,尽管 2020 年有大量的机构投资者涌入,但比特币的实际分布并没有发生太大的变化。

1月25日,据一站式DeFi门户DeFiBox.com最新数据显示,火币生态链Heco当前链上锁仓主流资产总额高达11.5亿美金,再创历史新高。

2020 年,被寄予厚望的存储类挖矿并没有如人们预料一般引爆市场,但因此而引发的关于 PoC 的讨论则始终没有停止。

当下全球二级市场最火的热点,不是特斯拉,不是比特币,无疑是在此前谷歌搜索趋势几乎为零的游戏驿站 GameStop(GME)。 GME 的股价在 14 个交易日里,从 19.95 暴涨至 147.98,涨幅高达 641.75%,就在 1 月 27 日的盘前交易中,GME 又涨了 118%。