以太坊2.0在2020.12.1正式启动了第一阶段,上线了信标链,同时也上线了存款合约。当前以太坊2.0验证节点的年化收益?约是18%。假设在ETH本位收益率会降到10%,则ETH的质押还有200万ETH的空间,即约有12亿美元的TVL和相关的衍?品市场空间。

然而普通用户在参与质押时存在诸多不便:

需要搭建以太坊2.0的验证节点

ETH?于32个?法参与

ETH多于32个,要需要搭建多个节点

ETH的流动性被锁定,有较?的机会成本

为了让普通用户能够参与到以太坊的质押中来,MOV可以利用自身的优势来提供相应的质押服务。具体方案可以如下:

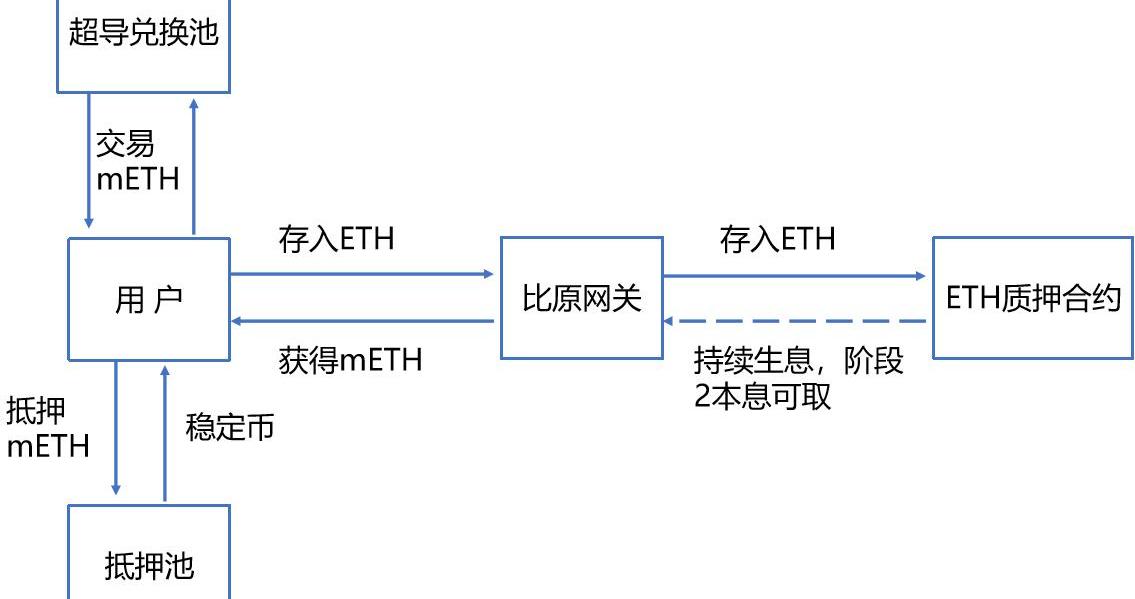

用户将ETH存入比原的网关,由网关进行来维护信标节点,并将用户的ETH存入质押合约。存入质押合约后,用户将持续获得ETH利息,但该利息只有在以太坊2.0第二阶段才可获取。

为了防止用户的流动性被锁死,我们将会给予用户mETH来进行流通,mETH汇率=待取回的抵押ETH数量/发行的mETH数量。用户可以交易mETH或者通过抵押借贷获取稳定币的方式来获得流动性。

mETH兑换

MOV超导中可以开通mETH和其他币种兑换的超导池,这样如果想要质押收益的用户可以直接购买,想要退出的用户也可以随时退出获得以太坊。考虑到质押收益和波动等因素。

mETH价值=ETH价格+质押利息-流动性折价;mETH的价格围绕ETH波动,当mETH的市场价格明显高于ETH汇率计价的价值时,可以通过存入ETH的方式套利进而将价格拉平,反之则不存在套利空间。

mETH抵押

对于想要抵押收益,但又想要流动性的用户,可以将mETH进行抵押借贷,借贷其他币或者稳定币从而解决流动性问题。但考虑到mETH的波动性,设定较高的抵押覆盖率以及稳定费率,提供便捷的清算工具和流程。

对mETH的价值评估是关键,一般情况下可以考虑取mETH汇率计价的价值作为参考价,在ETH或mETH或市场同类xETH大幅下跌的时候熔断抵押mETH的抵押铸币服务。

风险考量

信标链pos罚没风险:如果节点持续的离线,那么抵押的ETH有被罚没的风险,从而造成抵押资产的不可逆损失,需要保证网关的稳定性和可靠性。

mETH的价格风险:mETH会围绕着ETH本身波动,但是其产生的数量和流动性限制,可能会产生高于ETH的巨幅波动

mETH抵押清算风险,如果使用抵押借贷功能,当mETH产生巨幅波动时,也会有被清算的风险

方案优势

通过MOV来抵押ETH,可以省去用户搭建节点,ETH不足的问题,即使1个ETH也能获取抵押挖矿收益

通过MOV来抵押ETH获取mETH,可以随时进入和退出,从而降低ETH被锁定造成的机会成本

mETH本身可以交易和借贷,具有更丰富的可玩性

MOV本身的高速,便捷都可以为用户提供非常好的质押和交易

标签:ETHMETMETH以太坊beth币和erhMetis TokenPrometheus Trading以太坊交易所

2020年12月比特币突破2万美元后,在近期持续地创造历史价格新高。 相较2017年,区块链行业生态更加专业化,产业上下游也逐渐“机构化”,尤其是北美地区.

12月28日,全球首档区块链跨年演讲“玲听2021”在杭州大剧院举行。巴比特副总裁/主编、玲听区块链发起人汤霞玲以“我与无限”为主题,从一个行业深度参与者、观察者的角度出发,总结2020,展望2.

编者按:问世十年的区块链技术已经「脱虚向实」。历经重重迷思后,找到区块链「杀手级」应用成为新的焦点。溯源、存证、供应链金融、司法、对账等等,我们已经看到很多尝试.

转眼间,又到了年终总结的月份。牛津词典,当代最全面、最权威的英语词典之一,每年都会公布年度词汇,但今年却史无前例地表示选不出一个合适的词来描述2020年.

?Coinbase申请IPO的消息传出后不久,美国证券交易委员会找上了瑞波的麻烦,指控后者通过发行未经注册的数字资产证券筹集巨量资金。两件乍看风马牛不相及的事,触动了Coinbase的警觉神经.

自从十多年前第一种加密货币诞生以来,许多人常常对其合法性表示怀疑,甚至有人将虚拟货币视为一种欺诈手段.