比特币:2020年回顾

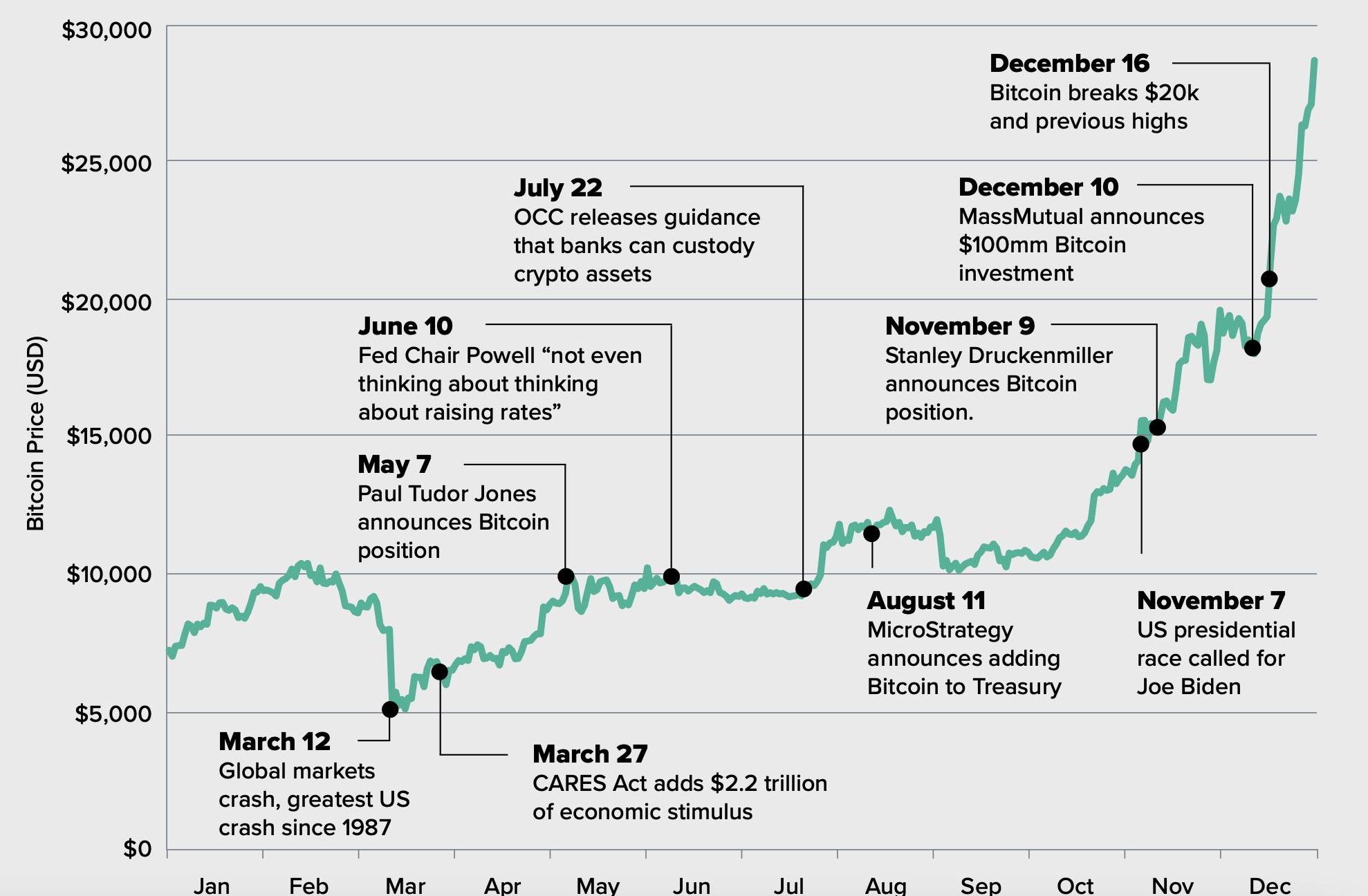

比特币的价值已经经受了全球新冠肺炎大流行,毁灭性的股市崩盘以及不断加剧的地缘紧张局势的考验。然而,在前所未有的美国货币政策中,比特币表现出了韧性,并在2020年结束时成为本年度表现最好的资产之一。

比特币在大幅波动期间的表现吸引了比以往任何时候都更多的金融机构,投资者和行业观察家的关注。金融和技术领域有影响力的数据表明,公众支持比特币作为投资,产品和货币商品。当撰写历史记录时,2020年将被视为更广泛的比特币和数字货币采用的主要拐点。

灰度2021年展望

一场比特币的军备竞赛到来——比特币正在成为投资组合中被广泛使用的多元化者。大型投资者,咨询公司,甚至银行都在改变对比特币的看法。把比特币投资分配视为职业风险已变成一种落后的职业风险。在2020年,我们看到机构将比特币添加到资产负债表中——在2021年,我们可能会看到民族国家效仿。

金融顾问产生兴趣——注册投资顾问对比特币的兴趣在2020年第四季度激增,并且越来越多的金融顾问收到关于数字货币的询问。鉴于2020年像比特币这样的主要数字货币的表现,可以合理预期更多的投资者和顾问都将考虑如何在更大的投资组合中最合适地使用该资产类别。全球财富管理机构目前为大约80万亿??美元的资产提供咨询服务,其中大多数尚未推荐数字资产。

比特币银行卡可能成为对比特币需求的重要来源——美国信用卡的年支出额为4万亿美元,借记卡的年支出额超过3万亿美元。Fold,CashApp和BlockFi都发行了比特币银行卡。我们预计主要的信用卡公司会效仿,因为他们看到这些比特币产品的成功。

灰度GBTC为2023年Q2 ARK表现最好的ETF之一:金色财经报道,根据ARK于7月19日发布的最新季度ETF报告,GBTC是其ARK Next Generation Internet交易所交易基金(ARKW)第二季度成功的主要贡献者之一。数据显示,GBTC是ARKW第二季度增长超过9%的五大驱动力之一,其他表现出色的还有特斯拉、Shopify、Unity Software和Draftkings。该文件指出,排名第五的Grayscale占ARKW的108个基点,而排名第一的特斯拉占232个基点。

今年迄今为止,ARKW是ARK运营的主要ETF之一,截至6月30日,该基金上涨了约50%。ARKW致力于获取基于互联网的产品和服务、云计算、人工智能和电子商务,第二季度,ARKW拥有近20%的云计算相关资产,约19%的区块链相关资产。

尽管GBTC在2023年第二季度是ARKW的最佳表现,但就ARKW的资产配置数量而言,该资产落后于Coinbase。Grayscale的持股比例几乎与ARKW持有的特斯拉相当,略高于7.5%,而Coinbase是最大的配置资产,占比近9%。[2023/7/20 11:07:26]

比特币被认为是一种清洁能源激励措施——能源消耗和中国矿业的地域中心化一直是比特币的热门话题。这种叙述正在迅速改变。通过将比特币采矿业整合到整个大陆最高效的能源基础设施中,北美正在成为矿业大国,就像铸币厂一样。能源公司正在做出一个纯粹经济的决定,将以前浪费的能源加以合理利用并获得报酬。比特币矿业正在帮助补贴未充分利用的能源基础设施,并可能被整合到公共绿色能源计划中。

去中心化金融正在兴起——数十亿美元的流动贷款,借款和交易已使去中心化金融成为数字货币生态系统中最强大的非比特币用例。随着在传统市场中对收益率的搜寻日益激烈,我们预计大型金融公司将考虑与去中心化协议整合。

分析师Alex?Krüger:“灰度溢价”的重要性被过分高估:加密货币分析师、经济学家Alex?Krüger发推称,人们过分高估了“灰度溢价”的重要性。推动市场的不是套利者,而是基本需求。基本需求是由二级市场上来自零售和机构的GBTC需求驱动的,而不是对冲基金套利溢价。GBTC的最终客户不是套利者,而是那些希望通过正规经纪人获得BTC的人。套利者只是利用了二级市场和一级市场发行之间的滞后。现在他们做过头了,所以溢价变成了折价。Krüger还补充说,过去两个月,从Bitwise到非美国比特币ETF,也有大量GBTC竞争对手进入市场。这些产品的AUM都在显著增长。[2021/3/22 19:06:21]

民族国家对数字货币的采用——尽管许多国家/地区都制定了有关数字货币的法律,但很少有国家认真地将其引入或纳入政府可以使用的金融工具中。美国货币监督署OCC的最新指导意见表明,美国银行可能会考虑将数字货币纳入其结算基础结构。2021年,我们可能会看到数字货币开始集成到国家银行基础结构中的开始。

数字资产投资报告

2020年第四季度亮点

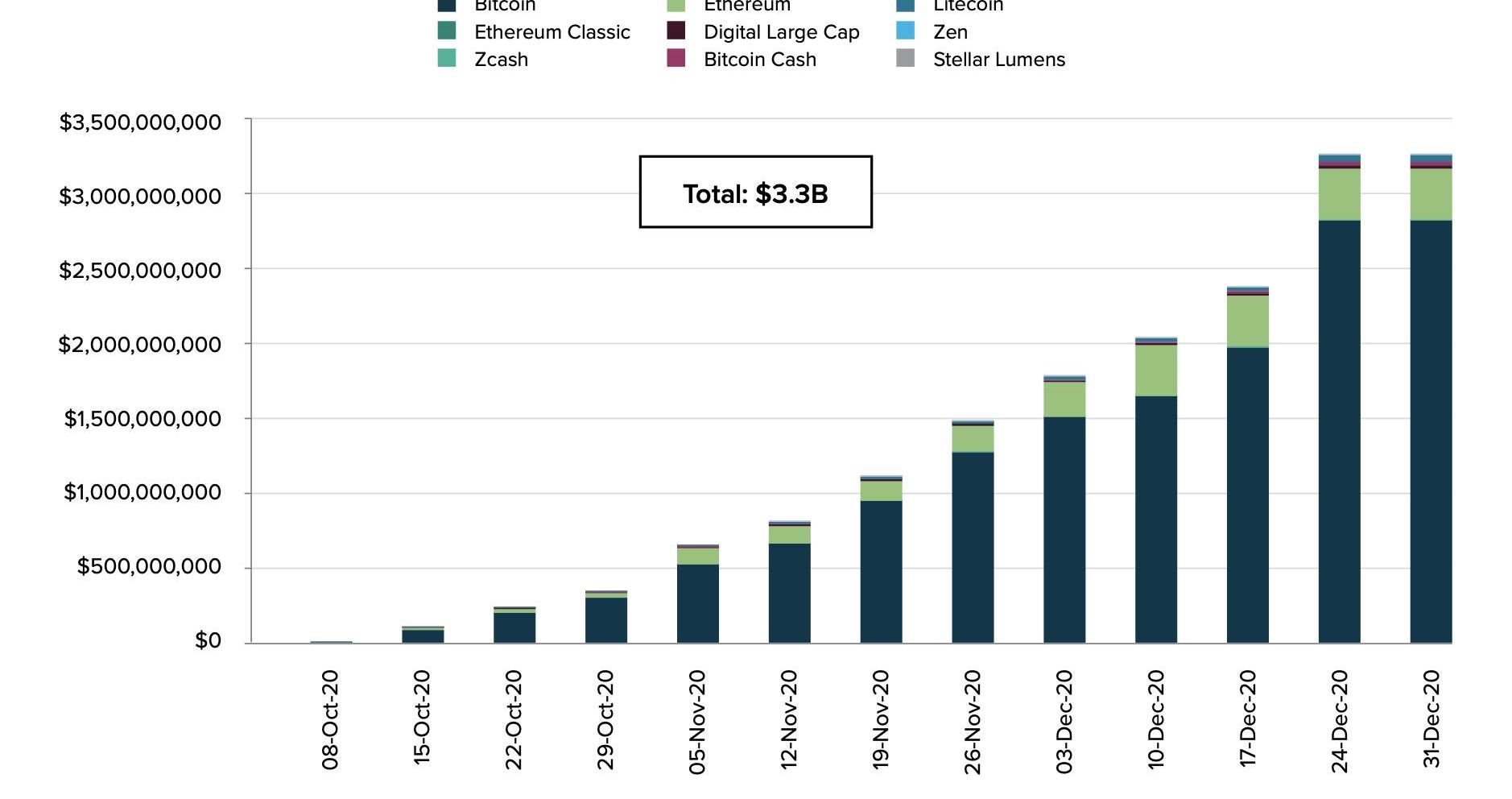

灰度产品总投资:33亿美元

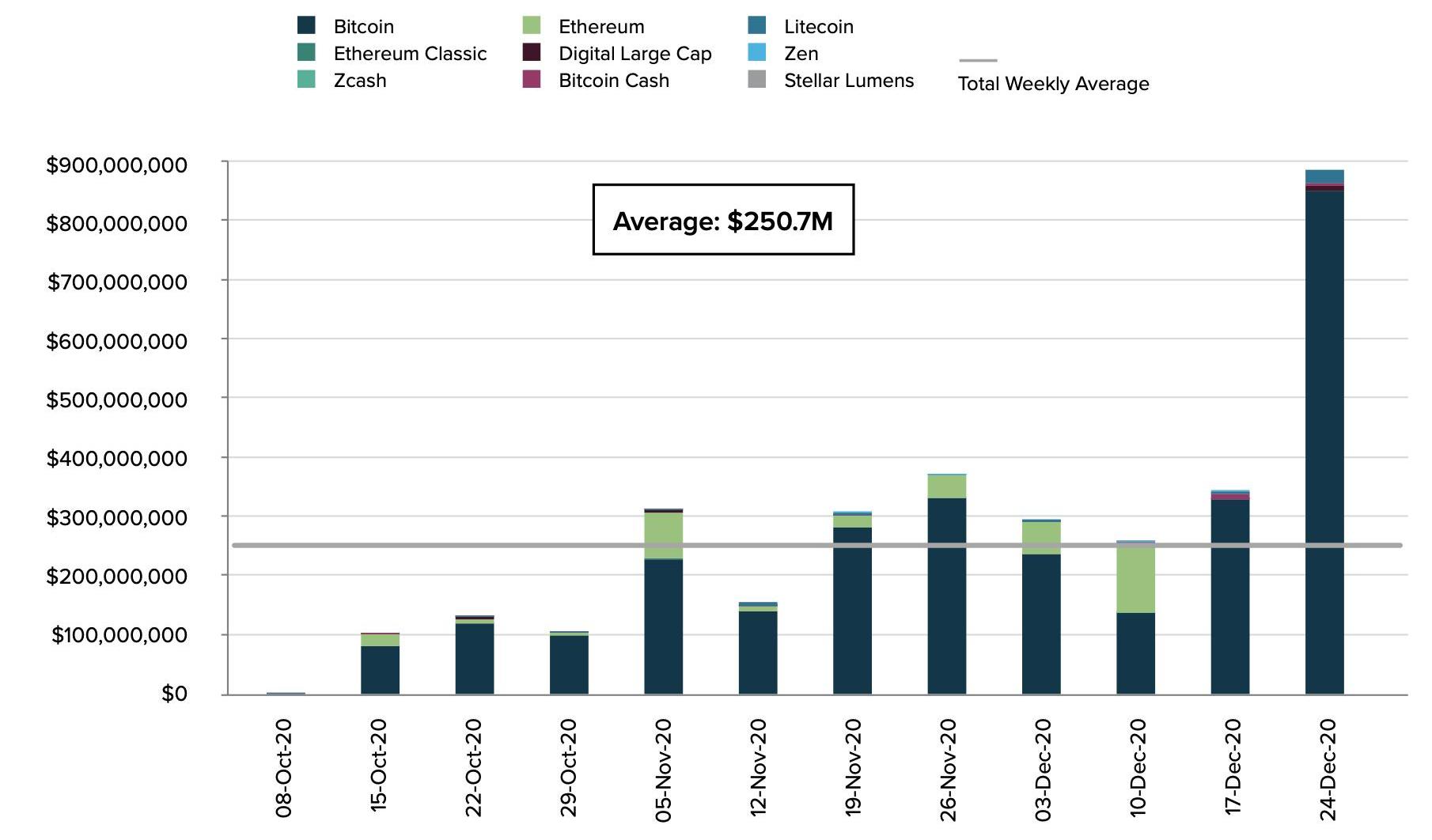

周平均投资——所有产品:2.507亿美元

周平均投资——灰度比特币信托:2.171亿美元

周平均投资——灰度以太坊信托:2630亿美元

周平均投资——灰度数字大宗基金:160万美元

周平均投资——灰度比特币信托之外:3360万美元

大部分投资来自机构投资者,主要是资产经理

截止2020年的亮点

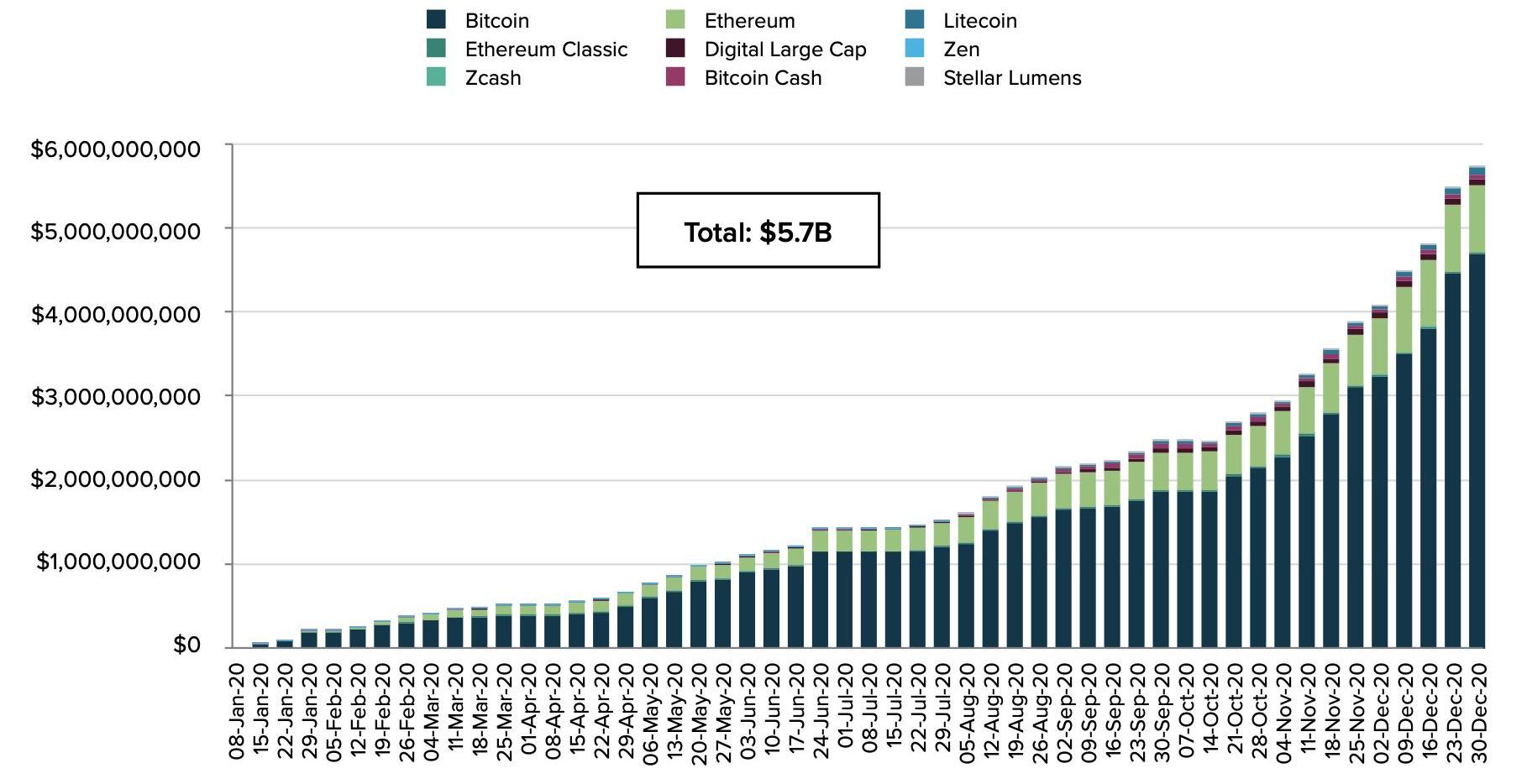

灰度产品总投资:57亿美元

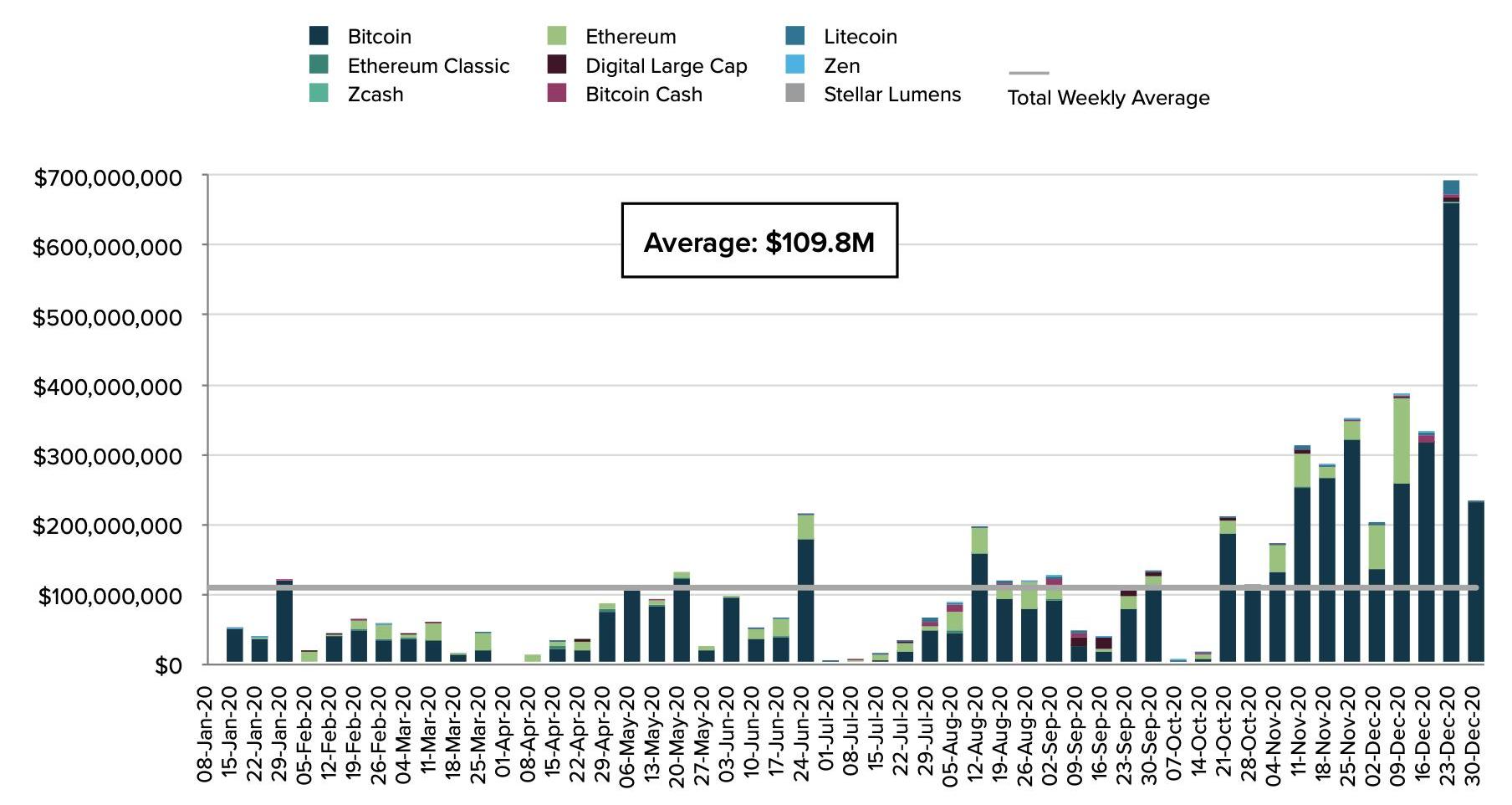

周平均投资——所有产品:1.098亿美元

灰度资产管理总规模突破200亿美元:金色财经报道,据官方推特消息,截至12月31日,灰度资产管理总规模突破200亿美元,达202亿美元。比特币信托基金(GBTC)交易价格为每份32.00美元,较前一日下跌2.68%;以太坊信托基金(ETHE)交易价格为每份15.50美元,较前一日下跌9.14%。[2021/1/1 16:12:25]

周平均投资——灰度比特币信托:9000万美元

周平均投资——灰度以太坊信托:1520万美元

周平均投资——灰度数字大宗基金:140万美元

周平均投资——灰度比特币信托之外:1980万美元

大部分投资来自机构投资者,主要是资产经理

摘要

对于灰度和更广泛的数字资产行业而言,2020年是标志性的一年。感谢社区和我们的投资者使之成为可能。我们很荣幸分享能够反映整个2020年被广泛采用的数据。

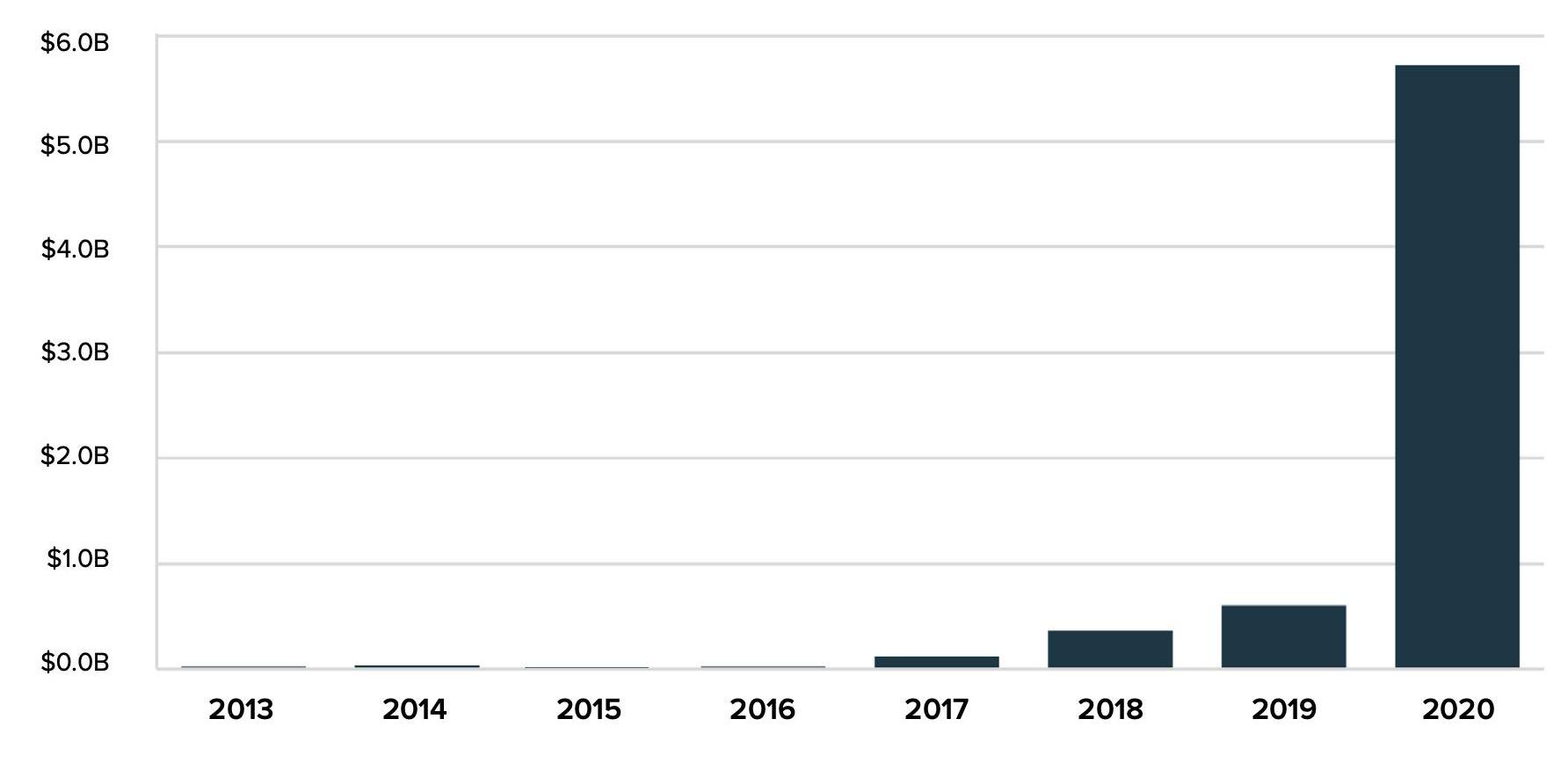

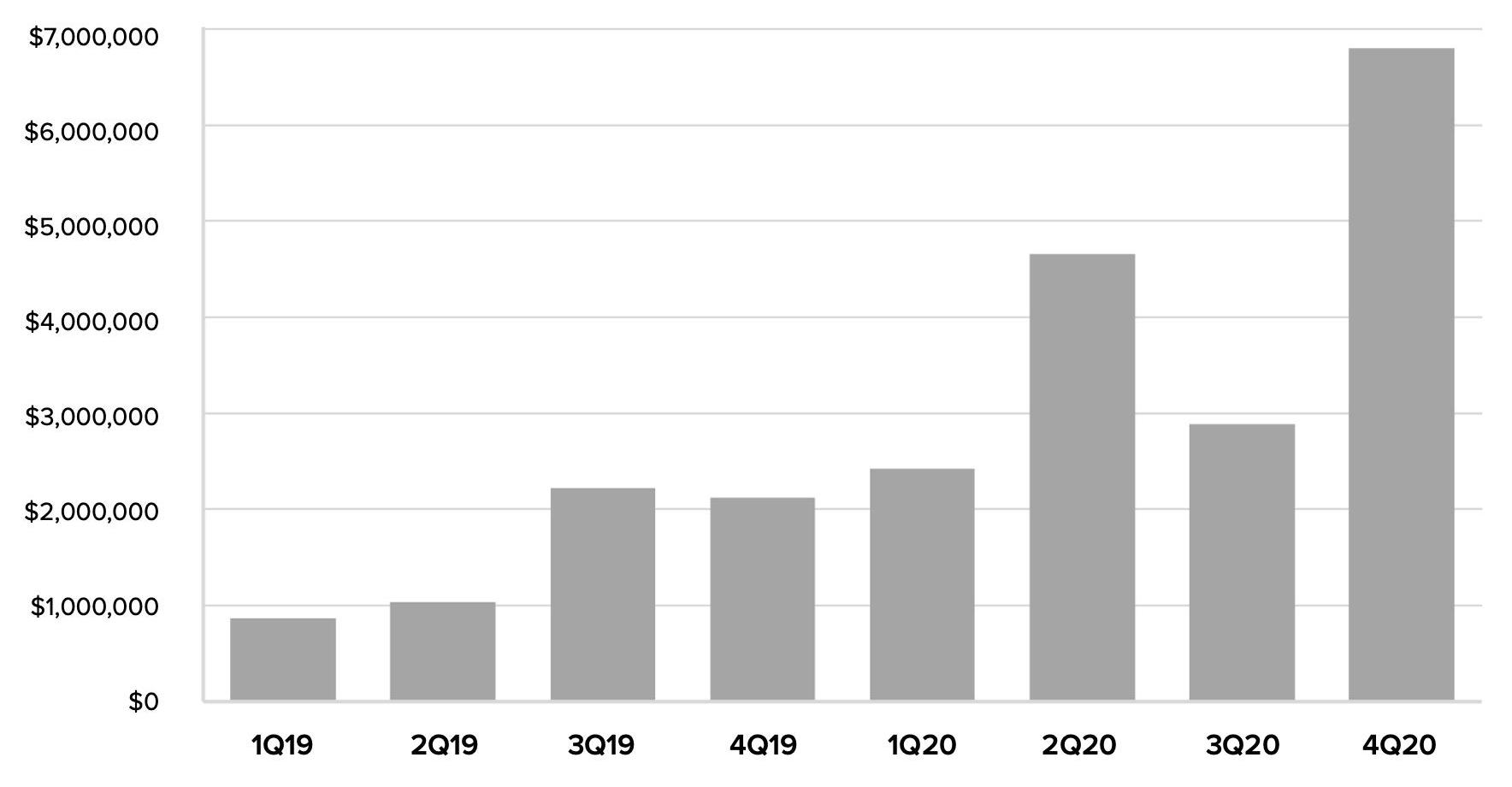

30亿美元季度流入:灰度经历了前所未有的投资者需求,约有33亿美元的资金流入。在2020年,对Grayscale系列产品的投资超过57亿美元,是2013-2019年累计流入该产品的四倍多。

自成立以来,近69亿美元已流入灰度系列产品。

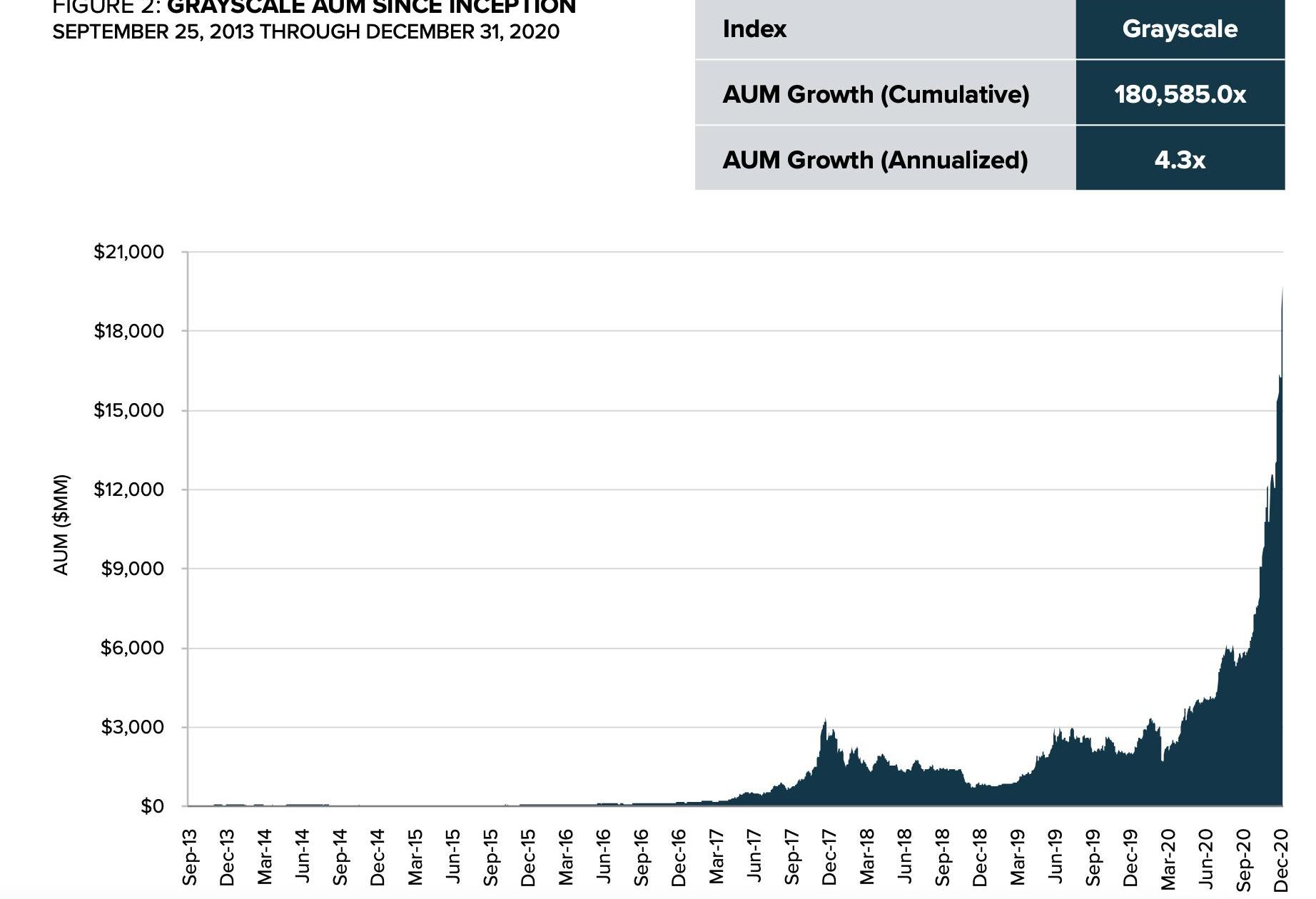

200亿美元的资产管理规模:Grayscale年初管理的资产为20亿美元,到2020年末为202亿美元。2020年,灰度比特币信托成为全球增长最快的投资产品之一,资产管理规模从18亿美元增长至175亿美元。这是数字货币生态系统成熟的令人难以置信的证明。

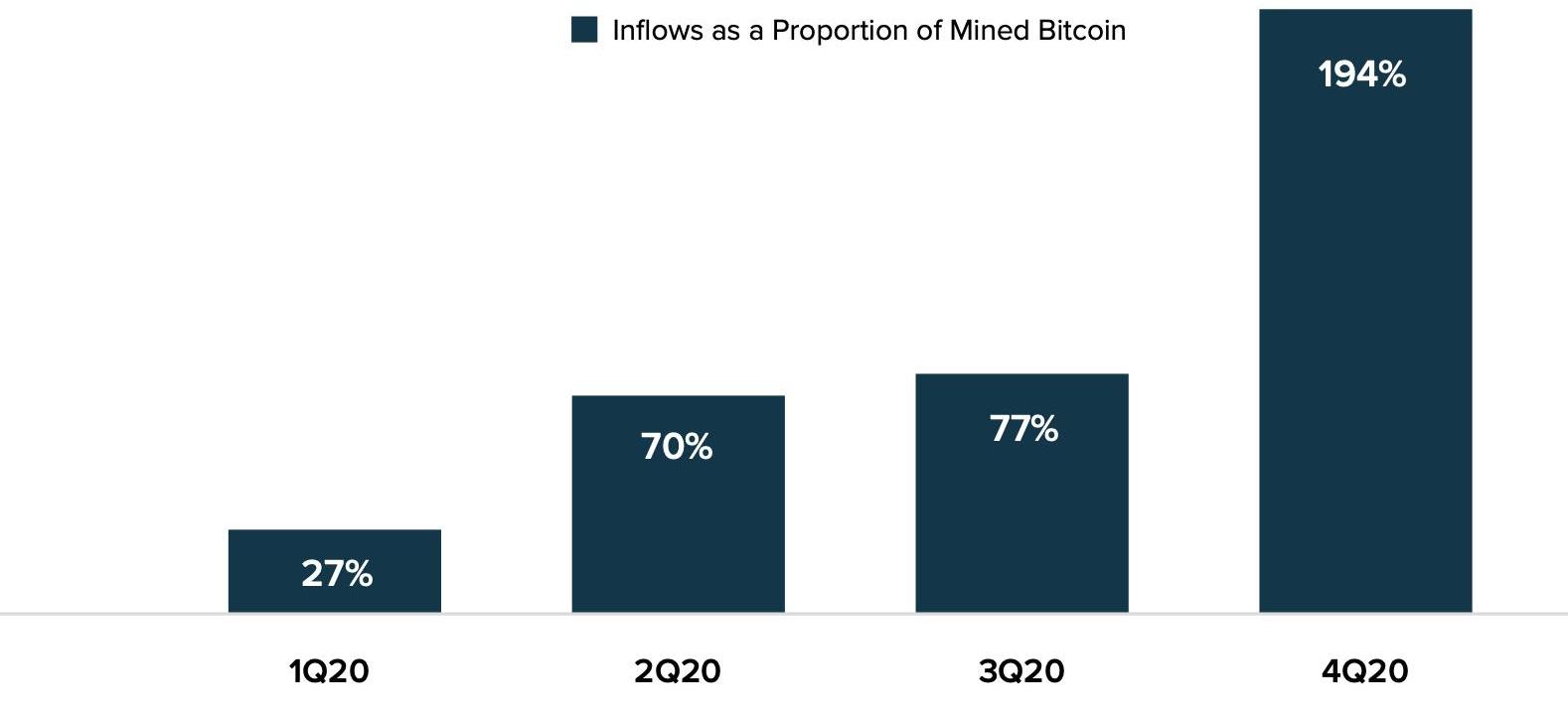

灰度比特币信托的比特币流入量超过同期被开采的比特币:正如我们在之前的报告中所指出的那样,流入灰度比特币信托的资金以占开采比特币百分比的形式持续增长。该指标非常重要,因为众所周知,矿工是市场的自然卖家,通常出售他们新开采的比特币来支付运营费用。而在2020年4季度,灰度比特币流入量约为同期开采比特币的194%。

灰度官网数据疑似出现异常 并未大幅减持:今日多家数据显示灰度大幅减持XRP、XLM、ZEN、ZEC四个币种。经确认,XRP、XLM、ZEC、ZEN四个币种的官网信托数据突然截止到了2020年8月31日,而并非最新的时间,故出现四个币种看上去大幅减持的现象,实际并未减持。灰度信托所有品种目前均无法减持,由于需收取管理费,在当日无增持时,持仓量会略微减少。[2020/12/30 16:05:17]

但是,这些比较只是为了说明市场的供求关系。他们没有提供在测量期间内任何新开采的比特币流动目的地的洞察力。

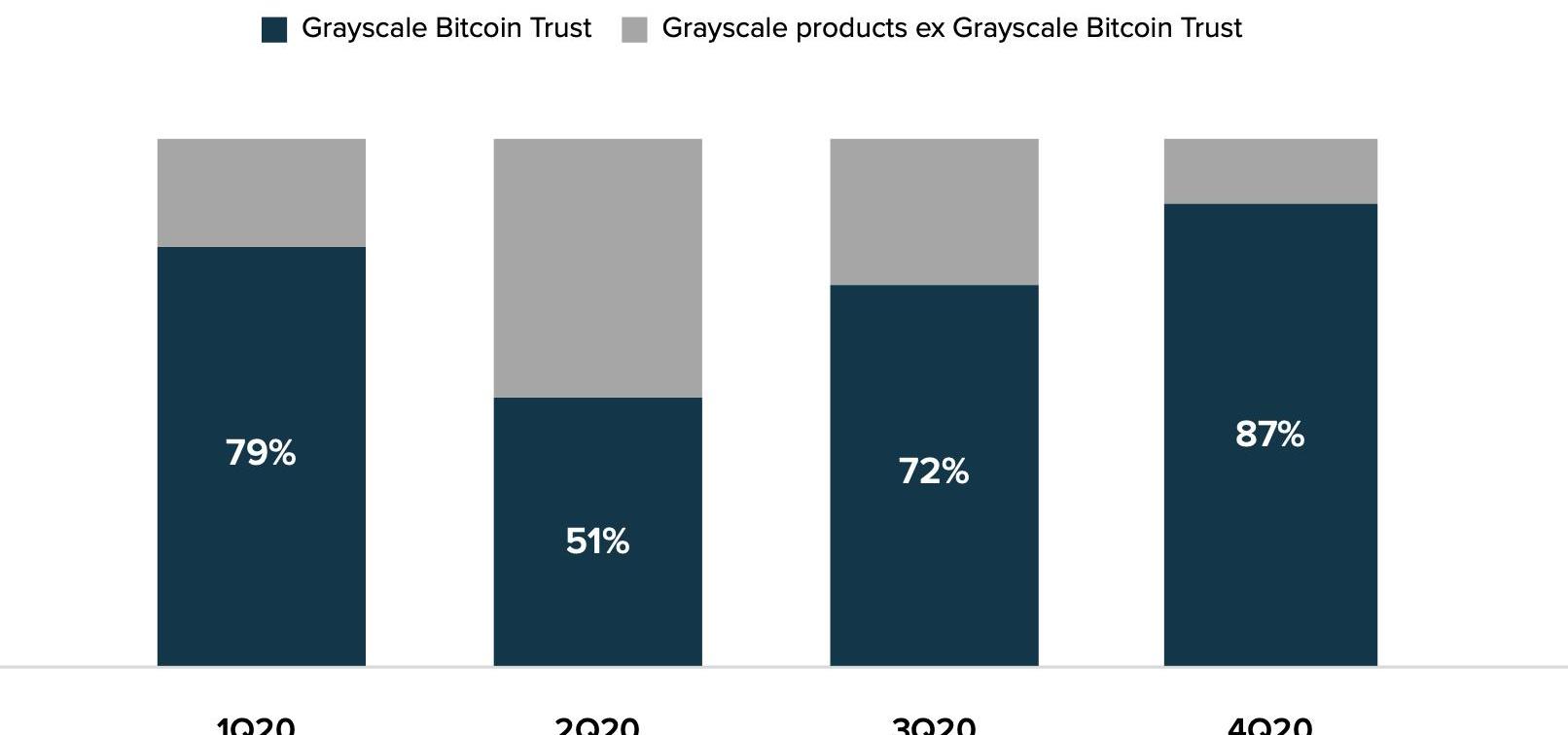

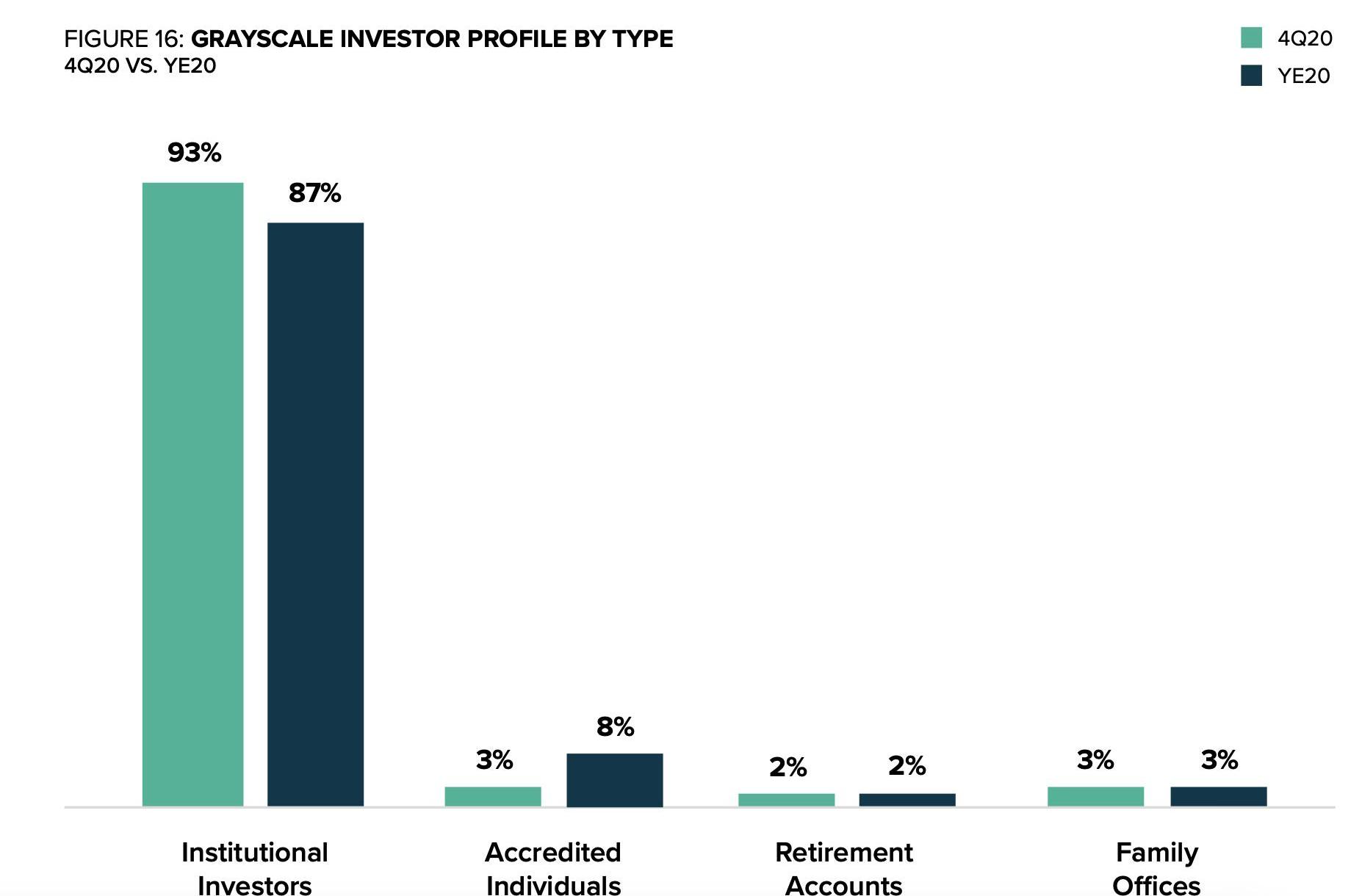

机构已经入场:从历史数据上看,机构占灰度流入的大部分。在2020第四度尤其如此,因为机构占资本流入的93%,即30亿美元。鉴于最近有机构纷纷转为使用比特币的消息,这可能不足为奇。确实,灰度比特币信托占我们产品系列总流入的87%,是自2017年第二季度以来的最高比例,这进一步证明了机构将比特币视为储备资产的迹象。

机构之间的平均购买量也以显着速度增长。机构的平均购买量为680万美元,高于20季度第三季度的平均290万美元。

注册投资顾问的需求激增:2020年第四季度,灰度收到了财富管理机构的大量兴趣,这些财富管理机构有兴趣了解更多有关比特币的知识,以满足日益增长的客户需求。这是过去六个月新兴趋势的一部分,这对于持续采用至关重要。

季度观察

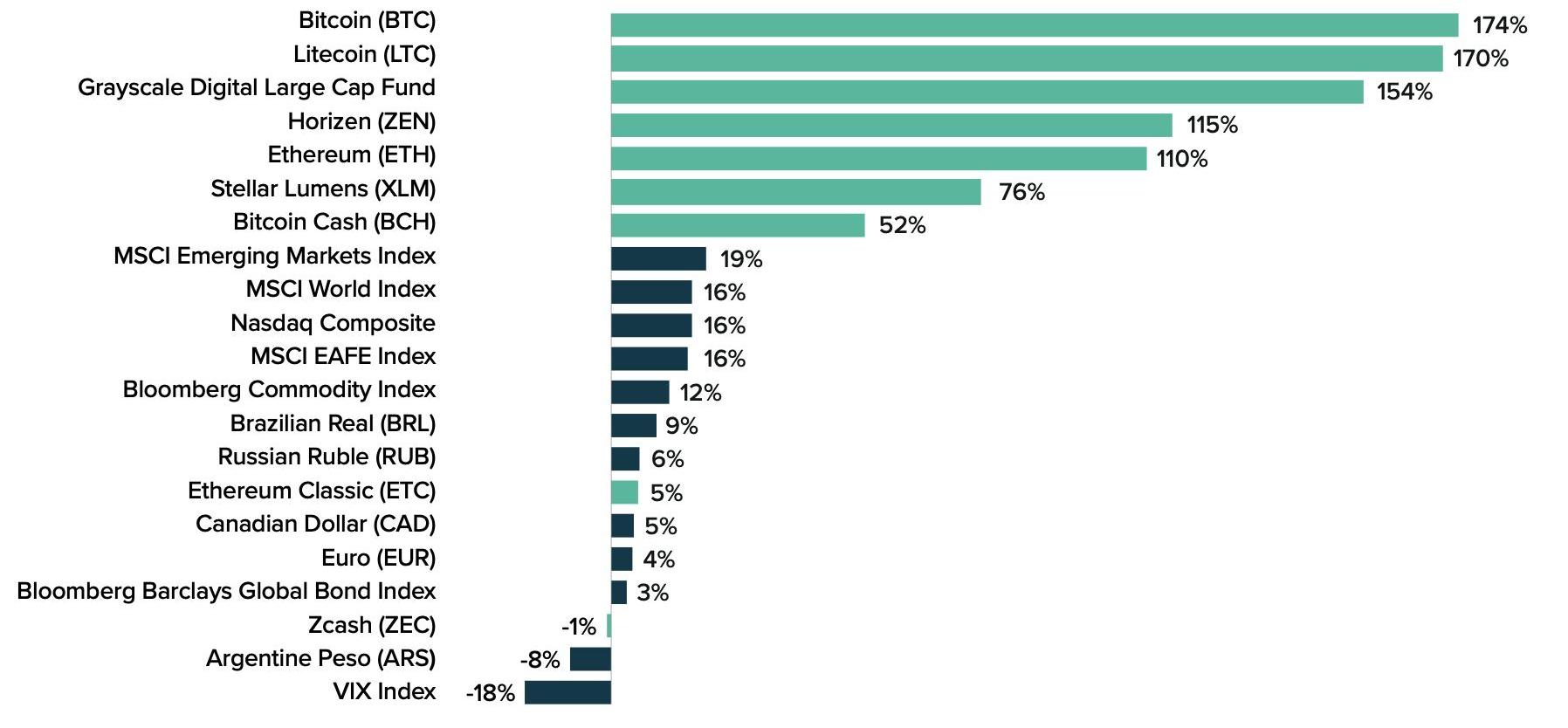

在2020年第四季度,即使考虑到费用,支出和与基金相关的其他成本,灰度的大多数产品系列也跑赢了主要指数。

图1:多资产类别的表现2020Q4

随着价格上涨以及机构的资金流入,灰度的管理资产在2020年第四季度创下历史新高。年初至今,灰度的资产管理规模从20亿美元增至202亿美元,增长了约10倍。

灰度投资:以太坊作为一种资产类别的共识在2020年得到巩固:灰度投资(Grayscale Investments)董事总经理 Michael Sonnenshein 在接受彭博社采访时表示,2020 年出现一批以太坊为先的投资者,并且这批人只投资以太坊。以太坊作为一种资产类别已被越来越多人认可。Michael Sonnenshein 称,“以太坊作为一种资产类别的共识一直在巩固。以太坊具有与比特币持久力相同的路线。”[2020/12/7 14:23:00]

图2:自成立以来的灰度AUM,2013年9月25日至2020年12月31日

在过去的七年中,投资者的兴趣逐渐建立,然后迅速加速。实际上,2020年连续四个破纪录的季度标志着灰度和整个数字资产的转折点。具体而言,全球各国政府的货币和财政措施是对比特币兴趣激增的催化剂。

图3:自成立以来,灰度的年度增长率,2013年9月25日至2020年12月31日

如下图4所示,机构投资者继续增加比特币分配规模。平均机构拨款为680万美元,是2020年第三季度平均290万美元的两倍多。

图4:2019年1月1日至2020年12月31日的平均机构投入量

随着货币通胀成为迫切关注的问题,机构投资者通过分配资金给比特币采取了行动。在媒体上可以看到这一点,并得到了我们团队与投资者的对话的证明。图5表明,在这种范例中,比特币在市场和我们的产品套件中占据了中心位置。

图5:2020年1月1日至2020年12月31日机构投资者对比特币的信任度

由于2020年5月的比特币区块奖励减半,新流通的比特币的供应有所放缓,但流入灰度的资金却显着增加。2020第四季度流入灰度比特币信托的比特币数量几乎是同期比特币开采量的两倍。这种趋势仍然是市场上可用比特币供应有限的主要因素。

同样,这仅说明流入量的大小,并不表示新挖出的比特币已被直接投资到灰度比特币信托。

图6:到2020年1月1日至2020年12月31日,灰度比特币信托资金流入vs新挖出的比特币

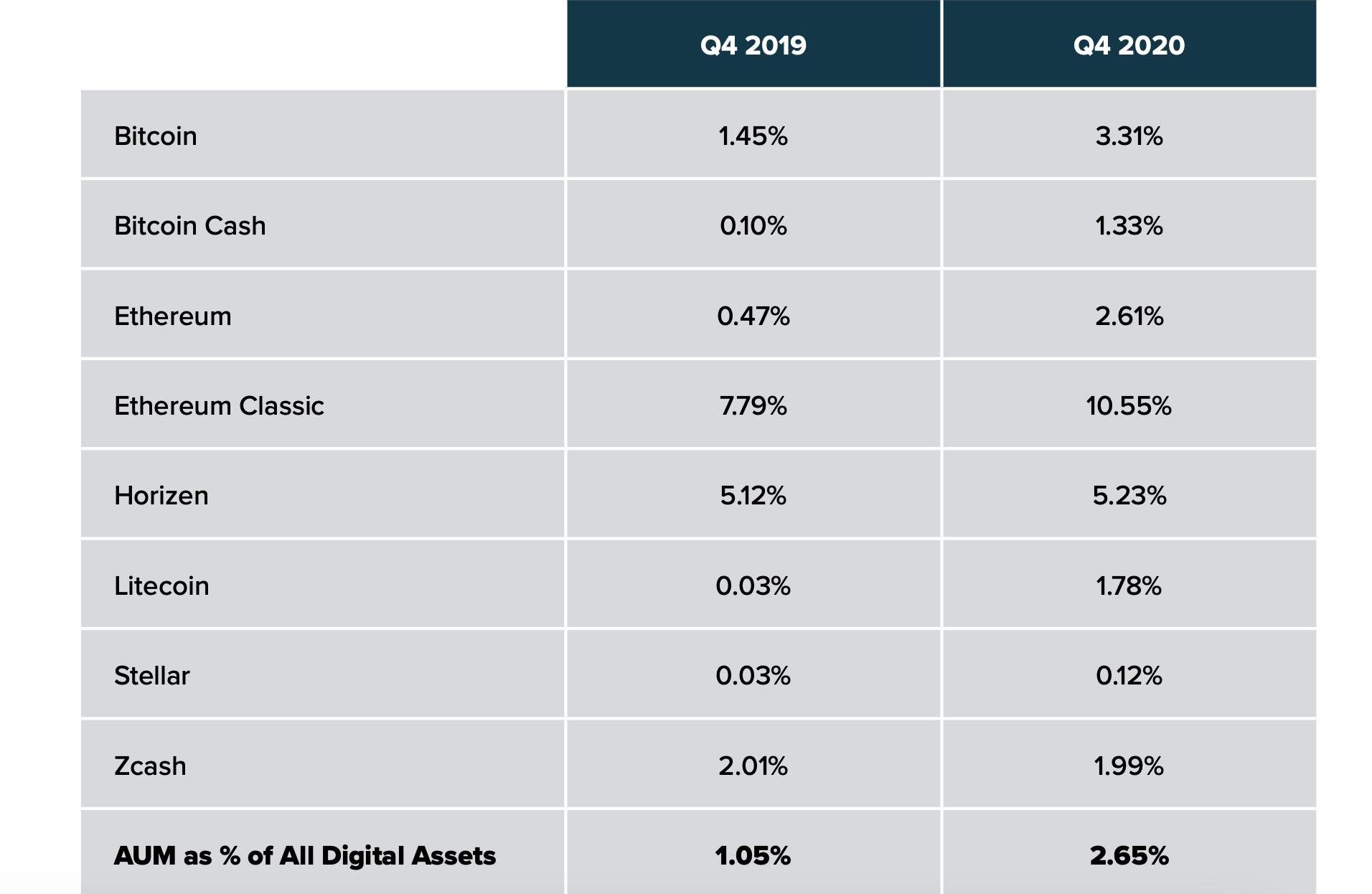

随着投资界对灰度产品的大量增长和利用,我们对各种数字资产的循环供应的比例管理已大大增加。在这一年中,灰度管理下的流通比特币数量从1.45%增加到3.31%。同样,到2020年,由灰度管理的以太坊的流通比例从0.47%增加到2.61%。

图7:灰度资产VS流通供应

接下来,我们将提供2020年第四季度和2020年全年的标准投资活动分析系列。

通过灰度进行的投资活动

灰度在2020第四季度筹集了33亿美元,将2020年流入量增加到了57亿美元。

图8:按产品分列的灰度累积流入量——2020Q4

图9:按产品分列的灰度累计流入量——2020年

2020年第四季度,所有产品的平均每周投资为2.507亿美元,而2020年全年的平均每周投资为1.098亿美元。

图10:灰度每周流入所有产品——2020Q4

图11:灰度每周流入所有产品——2020年

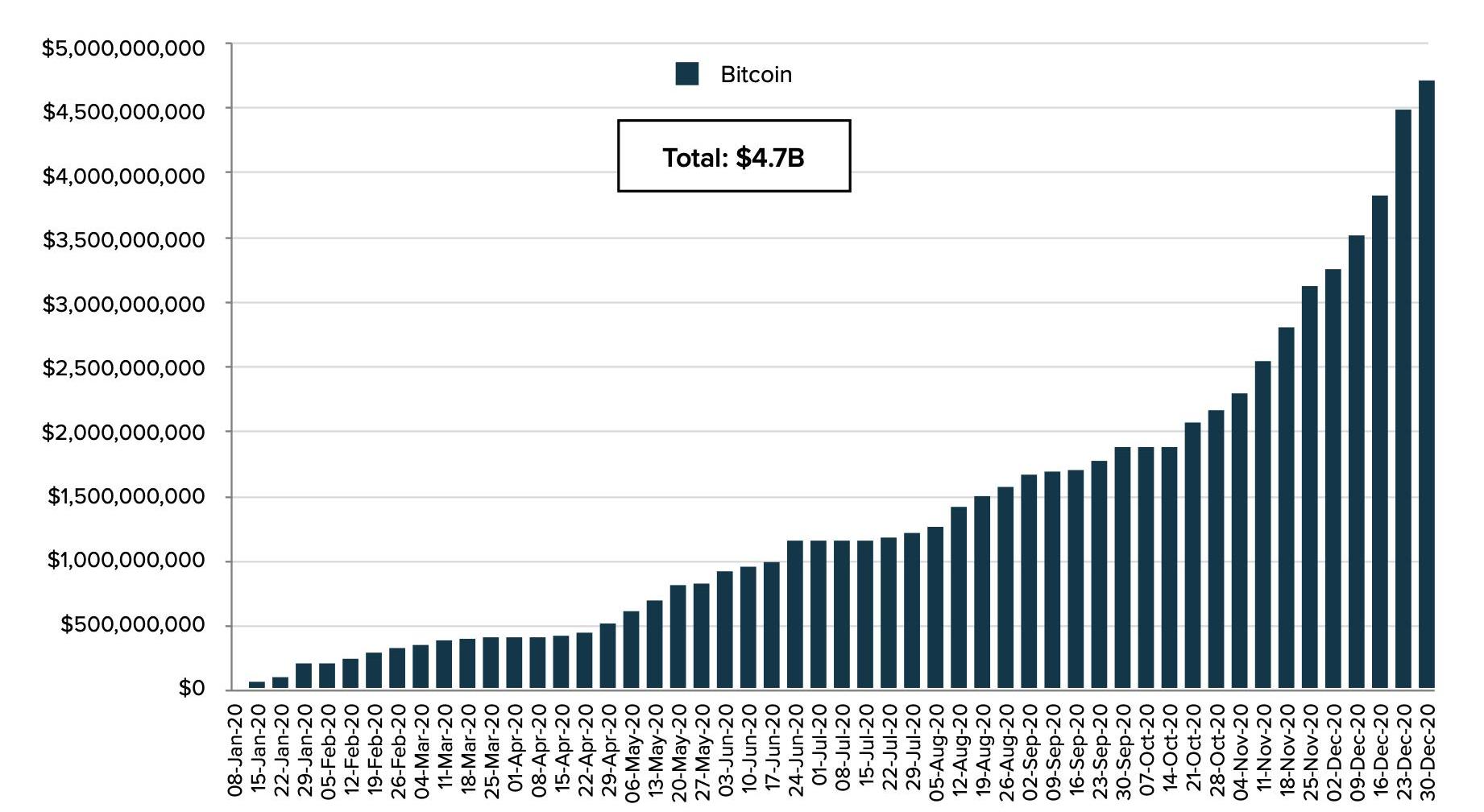

在2020年第四季度,流入灰度比特币信托的资金达到创纪录的28亿美元。这使得2020年全年灰度比特币信托资金流入达到47亿美元,是过去六年累计流入量的四倍多。

图12:灰度比特币信托累计每周流入量——2020Q4

图13:灰度比特币信托累计每周流入量——2020年

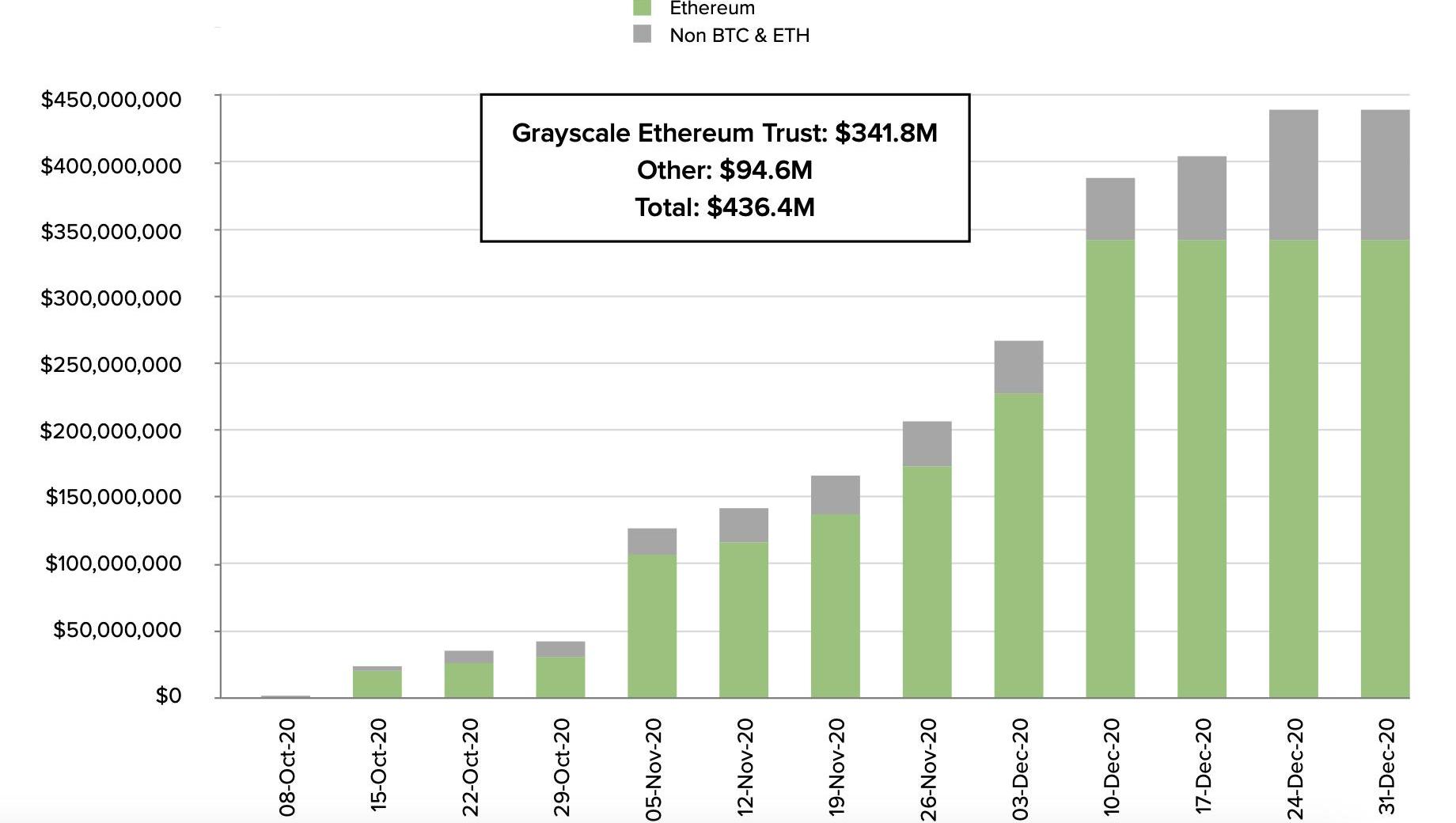

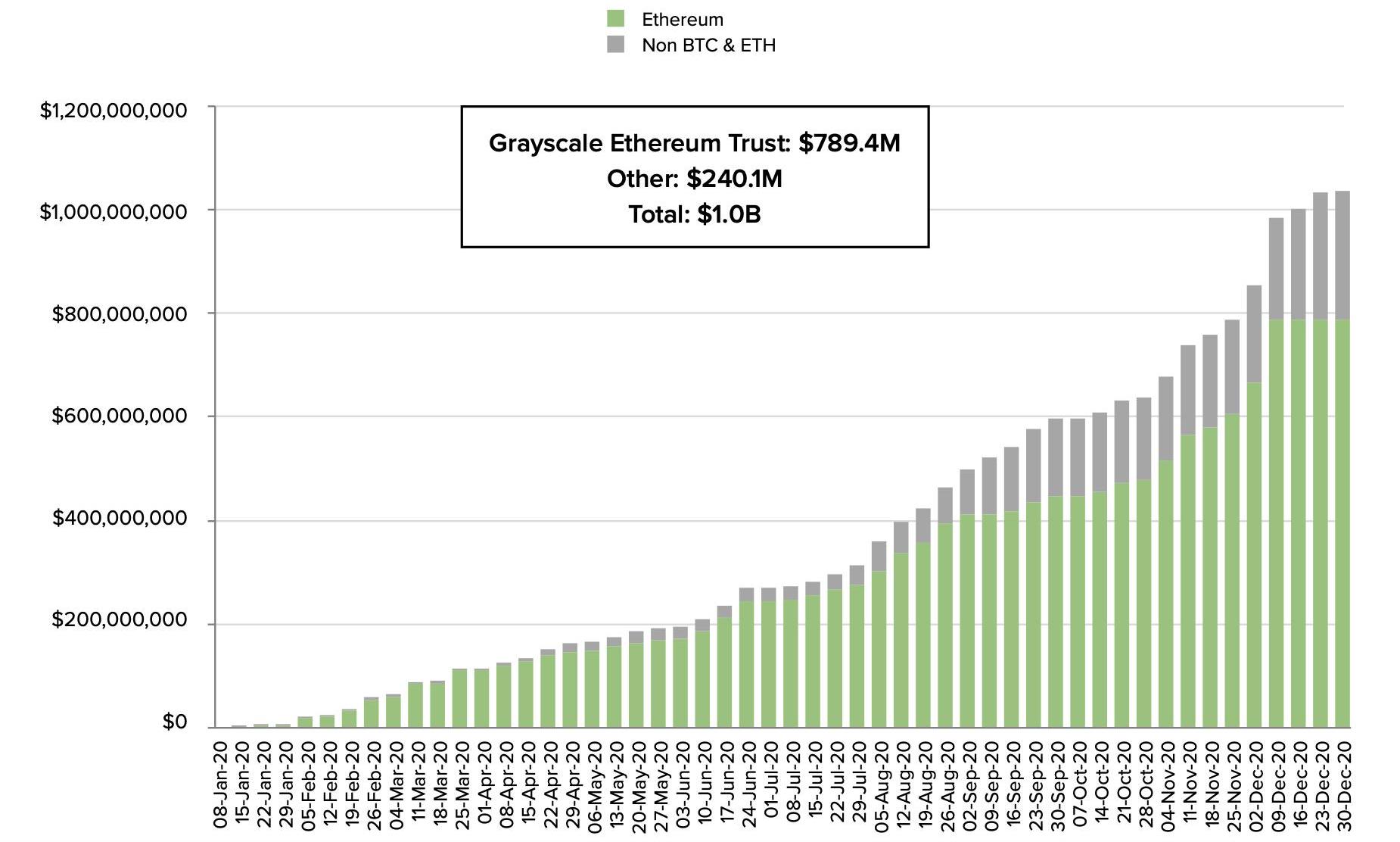

2020年第四季度,灰度比特币信托之外的灰度产品的需求增长至4.364亿美元,比上一季度增长35%,比19年第四季度增长近1300%。增长的很大一部分是由于持续流入灰度级以太坊信托,使灰度比特币信托之外的灰度产品的2020年流入达到了10亿美元。

图14:灰度比特币信托之外的灰度产品的每周累积流入——2020Q4

图15:灰度比特币信托之外的灰度产品的每周累积流入——2020年

投资者资料

在2020年第四季度,灰度机构资本占总流入的93%,这是一次有意义的增长,同时还有著名投资者和资产管理人发布的许多投资公告。对于许多投资者来说,投资过早的风险很快就变成了投资为时已晚的风险。

图16:灰度投资者概况:2020第四季度vs2020年全年

与2020年全球一致,第四季度向灰度产品投资的新投资资金的地理来源比离岸投资者稍微偏重。

图17:按地理划分的灰度投资者概况:2020第四季度vs2020年全年

结论

用托马斯·杰斐逊的话说:“在每一个发行纸币的国家,纸币都有可能被滥用,曾经、现在以及永远被滥用。”2020年是机构投资者认识到比特币是抵消大量纸币和繁琐黄金性质的可行选择的一年。在这个负收益债务超过17万亿美元的世界中,我们认为比特币将在2021年继续成为投资者投资组合的基石。

比特币在投资界占据了中心地位,而灰度幸运地成为了2020年投资的主要途径之一,总流入量约为57亿美元。我们很荣幸成为世界上增长最快的资产管理公司之一,并继续感谢投资者委托我们将其价值超过200亿美元的产品投资于我们。随着2021年数字资产的采用加速,我们期待继续为投资界提供服务。

Glassnode2021年1月21日发推表示,比特币正面临数年来最大的流动性枯竭,不仅资金正在从交易所撤出,而且币也在不断转移到巨鲸手中.

本文由加密乌托邦原创,授权金色财经首发。算法稳定币作为近期最火热的市场之一,涌现出许多项目,今天我们通览所有知名的算法稳定币项目。算法稳定币的基础知识与策略讲解链接会放在文末,这里不再赘述.

深圳数字人民币红包又来了!继罗湖、福田之后,龙华数字人民币红包开启预约!为落实《深圳建设中国特色社会主义先行示范区综合改革试点实施方案(2020-2025年》指示精神.

区块链的监管历来颇富争议,也缺乏国际标准。新年的前两周,美日英欧各国金融监管机构的消息纷至沓来,略一梳理,很有代表性:第一组:密码货币的技术定性1月14日,日本顶级证券监管机构-金融服务局The.

2020年美国监管机构涉足加密货币领域的7大案件Cointelegraph中文 刚刚 14 从ICO时代宣告终结到加强私人钱包监管.

来源:证券日报网? 记者侯捷宁 1月19日,中国证券业协会发布消息称,为推进科技监管能力建设,促进证券业数字化转型,形成共建共治共享的行业数字生态,提升证券业服务效率和质量.