原标题:Cream的铁金库

Cream始于对Compound的分叉,也是借贷协议。不过随着DeFi的发展,随着Cream融入AC的生态,它开始呈现出不一样的演化路径。其中之一就是它的Iron Bank(铁金库)。

The Iron Bank一词源于《权力的游戏》,它是来自于自由城邦布拉佛斯(Braavos)的银行,它一直资助相关玩家坐上铁王座,是权力游戏中最重要的背后力量之一。它有一句名言是“铁金库不容拖欠”。Cream的铁金库有什么特色?它会资助哪些协议走向DeFi的“铁王座”?

(Iron Bank来自自由城邦Braavos,《权力的游戏》)?

Iron Bank:协议到协议的借贷平台

Cream的铁金库(Iron Bank)是借贷平台,但它跟普通的借贷平台不一样,它是协议之间的借贷平台,它可以为DeFi生态提供流动性支撑。

数据:NFT市场协议sudoAMM总交易额已突破220万美元:8月3日消息,据Dune Analytics数据显示,NFT市场协议sudoAMM总交易额已达1434.25ETH,约合223.3万美元,共完成6695笔NFT交易。

此前报道,7月9日,NFT交易平台sudoswap发布NFT市场协议sudoAMM,用户可以在该协议上创建流动性池并根据价格曲线逐步买卖NFT;并可为NFT交易提供流动性以赚取费用。[2022/8/3 2:56:04]

Cream V1是对Compound的分叉,它是目前主流的DeFi借贷模式,为用户之间提供借贷。Cream打了一个比喻,说传统金融中点对点借贷市场规模大约700亿美元,而美国公司债务在2020年增长到10万亿美元以上,而公司之间的借贷可以类比于DeFi协议之间的借贷。这个比喻不一定恰当,协议应用和企业也没有可比性。不过,DeFi协议和协议之间的借贷也有可能发展成为较大规模的市场。这在当前是一个还未得到开垦的领域。

协议之间的借贷会推动DeFi之间的资本效率的提升,让不同协议之间的资金快速流动起来,从而开辟出DeFi的新领域。

美国外国资产控制办公室正寻求区块链分析工具:金色财经报道,公共记录显示,隶属于美国财政部的美国外国资产控制办公室(OFAC)正在寻求区块链分析工具。OFAC需要一个或多个商业在线区块链跟踪工具。这些工具将用于为OFAC全球目标办公室小组的调查人员分析和跟踪虚拟货币交易(例如比特币)做准备。承包商提交能力声明的截止日期为2021年5月25日美国东部时间下午2:00。[2021/5/7 21:31:24]

Iron Bank的零抵押借贷

目前所有的DeFi借贷协议,从Maker、Compound、Aave都是超额抵押的,Cream的Iron Bank试图采用信用体系,实现无抵押的借贷。如果能够顺利落地,这在DeFi领域会解锁资本的流动性。

Iron Bank会设置白名单,如果一个协议列入白名单,就可以获得一定额度的信用,通过这个信用可以直接向CREAM V2借钱。按照CREAM的说法,它类似于其借款用户具有足够抵押之后可以允许借入一定的贷款,这里的主要区别在于不用牺牲其流动性即可获得所需贷款。

Filecoin网络目前总质押量约为2574万枚FIL:据IPFS100.com报道,Filfox浏览器数据显示,Filecoin网络当前区块高度为358180,全网有效算力为1.579EiB,总质押量约为2574万枚FIL,活跃矿工数为930个,每区块奖励为16.8529FIL,近24小时产出量为232966FIL,24小时平均挖矿收益为0.142FIL/TiB,目前FIL流通量为60094466FIL。 目前有效算力排名前三的分别为:F02770(时空云&灵动)以72.63PiB暂居第一,F01248(智合云zh)以71.11PiB位居第二,F09652(RRmine)以38.63PiB位居第三。[2020/12/27 16:39:22]

(Iron Bank的运行,Cream)?

Iron Bank目前暂不向所有协议开放,每个列入白名单的协议都会有信用额度的上限。这些协议可从Iron Bank借入wETH、DAI和y3CRV,后续还会添加USDT,USDC,sUSD,mUSD,DUSD,LINK,YFI,SNX,WBTC,CREAM V2会专注于主流DeFi资产。不过CREAM 自身还会继续引入更多的抵押借贷的资产。

Iron Bank会“扶植”谁

在《权力的游戏》中,铁金库要扶植合适的人坐上铁王座,而CREAM的Iron Bank要“扶植”谁呢?作为AC生态中的重要乐高之一,它首先服务于其更熟悉的内部生态项目。

YFI

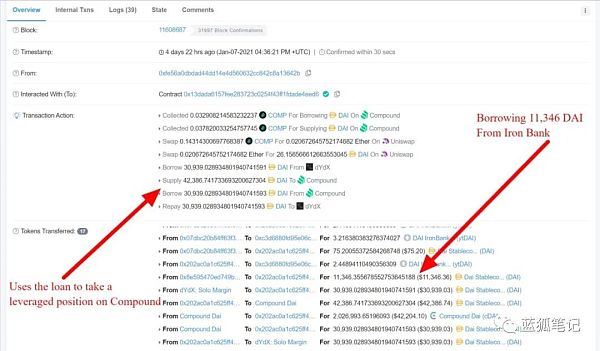

Yearn V2推出后,策略者可以从“铁金库”中借入资产。Iron Bank会支持Yearn 的yVault开发出带杠杆的流动性挖矿策略以及跨资产策略。用户通过CREAM存入DAI并借出等值的ETH,然后通过使用Alpha Homora的杠杆挖矿产品,进入SushiSwap的流动性资金池。通过杠杆,用户可以获得高达80倍(ETH)或90倍(稳定币)杠杆来进行SUSHI、CRV、ALPHA等挖矿,这是非常高的杠杆。Yearn还在启动通过Iron Bank杠杆化其策略的抽象。至于具体细节,目前还不清楚。

Alpha?

Alpha Homora跟CREAM合作,试图推出第一个低抵押的协议间借贷产品。也就是,Alpha Homora V2 合约可以按照低抵押(非足额抵押)模式从CREAM V2的铁金库(Iron Bank)中借钱。

Alpha Hormora V2向Iron Bank借入流动性,然后将其提供给其用户。由于低抵押产品会激发出更多的借贷需求,这些需求会刺激更高的借入量,CREAM的用户会因此受益,因为可以获得更高的收益率。而Alpha Homora的用户也会受益,他们可以通过杠杆化挖矿,提升收益。

铁金库之于DeFi

从CREAM对Iron Bank的描述看,它试图为整个DeFi协议提供更大的流动性。首先CREAM会通过跟AC生态项目合作,为Yearn V2 提供资金杠杆。CREAM 也有计划发布Yearn的“稳定信用”产品。

此外,铁金库的新借贷模式也会带来风险监控方面的需求。CREAM计划跟经济分析的团队合作跟踪CREAM平台的财务情况,也会通过COVER、Nexus Mutual等保险合作,增加保险范围。

铁金库之于Cream代币持有人

在超额抵押模式的借贷中,CREAM的借贷市场需求受制于抵押资产等各种限制,而如果是低抵押甚至是无抵押的信用模式,这会释放借贷需求,从而推动市场规模的上涨。

Iron Bank有机会释放借贷的需求,如果确实能做到这一点,意味着更多人会通过CREAM市场进行借贷,而CREAM协议的储备池可以捕获费用。在Iron Bank白名单上的借款人可以通过CREAM的流动性参与更多的DeFi活动,赚取更高的收益,与此同时,它也会为CREAM的持有人带来收益。如果CREAM的铁金库模式能够跑通,能够比拟于《权力游戏》中“Iron Bank”角色,那么,CREAM代币捕获价值也是迟早的事情。

当然,如果这个模式并没有跑通,那么,其捕获费用也不会有相应提升。未来几个月,我们就可以看到实际的效果。

不存在没有高风险的高收益

虽然我们看到,通过协议之间的协作,释放了更多资金的流动潜力,可以获得更高的收益。但从来就没有高收益是不伴随着高风险的。参与者要充分认识这一点,做好风险控制。

铁金库能否成为DeFi的流动性后盾

传统银行为经济活动提供了大量的资金支撑。而DeFi银行能否在加密领域承担相应角色?CREAM协议将其重点从个人用户借贷转向协议之间的借贷,它试图通过无抵押的模式提高资本的效率,提供更好的流动性,成为DeFi流动性的重要支撑,从而释放DeFi协议的潜力。它能否成功还不得而知,但这种模式的探索会给DeFi带来更多的可能性。

在摩根大通(JP Morgan Chase)2020年第四季度业绩电话会议上,关于OCC最近批准银行使用稳定币进行支付,以及这是否会对摩根大通自己的代币JPM Coin的发展产生影响,摩根大通首席执行官Jamie Dimon和首席财务官Jennifer Piepszak发表了看法。

YFI创始人Andre Cronje在YFI之后布局众多DeFi项目,其目前正在推进的一个新项目是稳定币Stable Credit。为此,Andre Cronje对稳定币的锚定机制进行了分类和研究。 锚定资产管理有几种机制,本文将介绍现有的几种解决方案。

即使你是在上一个大牛市的比特币最高点梭哈比特币,不到一个月你的资产也翻了倍,这无疑是一个前所未有的大牛市。

Covid-19和贸易战还不足以颠覆中美之间的全球业务,另一个重大转变正在进行中:中国主权(即中央银行发行)数字货币(CBDC)的推出。“数字货币”意味着记录在区块链分类账中并保存在数字钱包中的金融交易。尽管Facebook的Libra和其他数字货币公司受到越来越多的关注,但实际上私人公司不太可能真正主导数字货币交易。

Currie在接受CNBC采访时说,比特币的强劲涨势吸引了更多机构投资者的兴趣,但他指出,精明投资者仍只占整个市场的很小一部分。他表示,要让比特币成为一种稳定的资产,避免本周早些时候出现的闪电崩盘,需要大量精明投资者涌入市场。 ?“我认为市场开始变得更加成熟,”Currie在谈到比特币时说,他还补充说,“波动性和与之相关的风险”在新兴资产中很常见。

以太坊今日势如破竹,主流加密分析师们都认为在年底前它将一直保持强势。和这种普遍共识相反,以太坊即将上线的1559改进提案EIP(Ethereum Improvement Proposal)近日却在以太坊社区引发了不少争论。