DEX最近再次成为了市场的焦点。

赛道龙头Uniswap、Sushiswap?币价强势上冲,相继刷新历史高点;1inch直接变身“5inch”;DODO等后起之秀同样表现不俗。

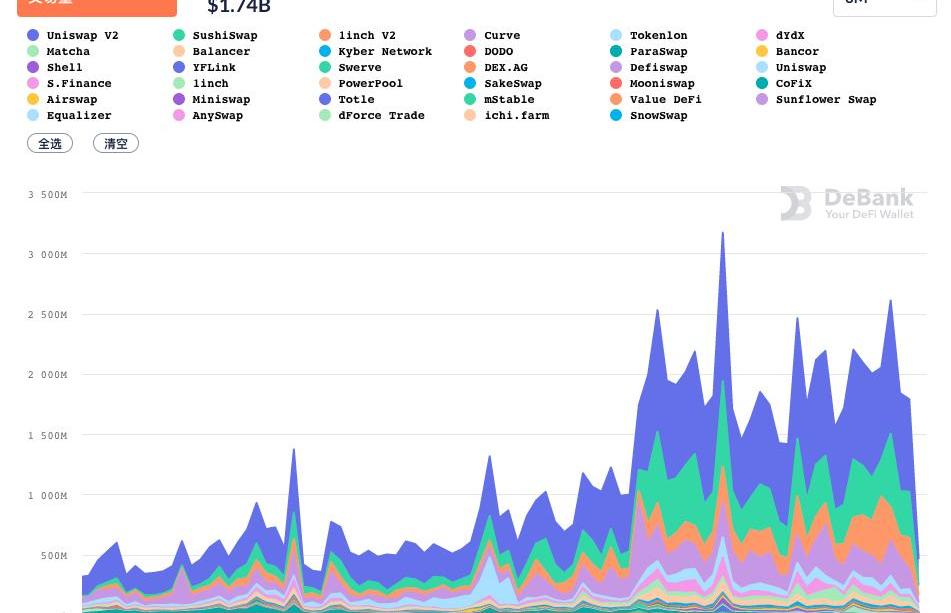

伴随着币价的上涨,DEX的交易量也一路走高,TheBlockResearch数据显示,去中心化交易所1月份交易量超过600亿美元,创下历史新高。下图直观地展示了自去年年末以来,DEX的交易量已有显著增长。

图片来自:Debank

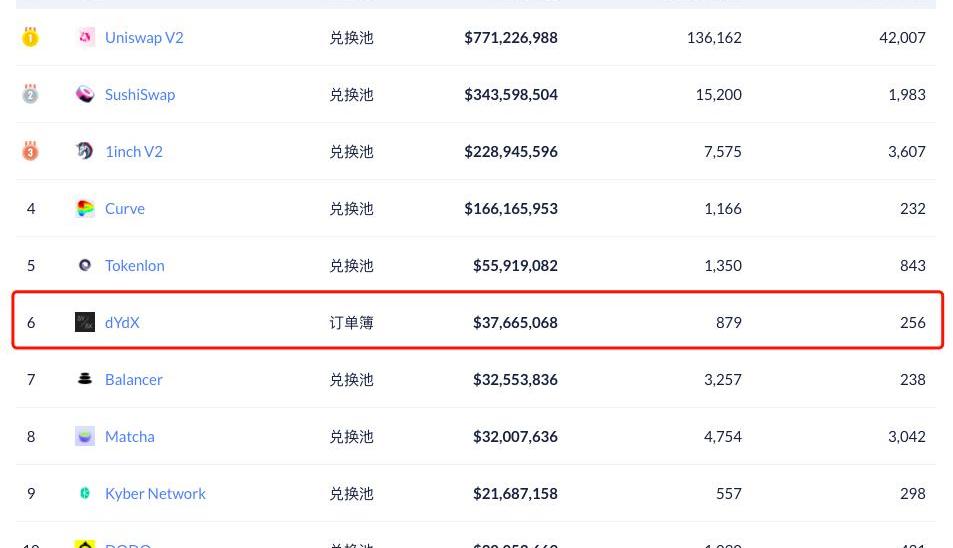

细看交易量排名的十家DEX,一众兑换池模型DEX之中出现了一个“格格不入”的身影——订单薄模型DEXdYdX。在兑换池模型大行其道的今日,能继续坚持订单薄模型且可以做出一定成绩的DEX实属罕见,这也激起了我们的好奇心,dYdX究竟是怎么做的?有何过人之处?能追上身前狂飙的兑换池型DEX吗?

CryptoQuant CEO:目前还未达到市场周期高点:CryptoQuant CEO Ki Young Ju发布推特表示,目前还未到达市场周期高点。”当市场达到高峰时,大家都会将BTC存入交易所出售。所有交易所的流入地址在2018年1月达到最高,而几天前却创下了三年来的新低。““大家都在持有,而不是卖出BTC。”[2021/4/8 19:57:10]

四大业务模块

从功能上看,dYdX主要提供借贷、现货交易、保证金交易以及合约交易服务。

借贷服务方面,用户可向平台存入ETH、USDC、DAI三个币种,以赚取浮动利息,目前DAI的存款利率较ETH、USDC明显更高。存款利息的资金来自于借款用户支付的利息,目前三项资产的借款利率分别为ETH、USDC、DAI。

美联储威廉姆斯:加密货币还未达到交易媒介标准:美联储威廉姆斯表示,加密货币还没有达到作为交易媒介的标准,必须确保加密货币达到高标准。(金十)[2021/3/25 19:15:23]

类似于一些银行类APP,dYdX上的借款是以负数的形式展现的,意味着需要归还相应的资产,比如下图中想要借出1个ETH,账户余额就会变成-1ETH。dYdX上的最低抵押率要求是125%,即必须保证抵押品的价值至少为借出资产价值的125%,超过该值将无法继续借出资产,抵押率再低的话更是会有清算风险,具体清算阈值是115%。

现货交易方面,dYdX目前仅提供ETH-DAI、ETH-USDC、DAI-USDC三个交易对。?

声音 | Bitmex交易所CEO:比特币还未触底:Bitmex交易所CEO Arthur Hayes于19日在CNBC节目中表示比特币还未触底,他曾预测比特币年底能达5万美元。Arthur Hayes表示:“我不认为我们已经看到了比特币的最差状态”,“比特币再次下跌之前,可能会达到8000美元、9000美元、1万美元左右”。[2018/7/20]

保证金交易类似于传统CEX中的现货杠杆,支持上述ETH-DAI、ETH-USDC、DAI-USDC三个交易对的多空双向操作,最高提供五倍杠杆,用户可选择“Isolated”和“Cross”两种模式,区别可简单理解为逐仓和全仓。

在用户执行保证金交易操作时,借贷操作会自动进行。比如A的账户中起初只有1000USDC,没有ETH,但A其实可以操作ETH交易,比如以1500USDC的价格做空1个ETH。交易一旦执行,意味着A将自动借入1ETH出售,其余额也将会变为「2500USDC和-1ETH」。

金色财经现场报道,XinShu Dong:区块链最好的营养领域还未出现:在2018年世界数字资产峰会(WDAS)暨FBG年会上,来自Zilliqa的XinShu Dong认为区块链最好的应用领域还未出现,他表示区块链可以创造新的领域,例如在游戏领域,区块链技术有着很高的应用潜力,区块链如果应用在游戏领域会为游戏带来极大的改变,让游戏内的物品权归属玩家。[2018/5/2]

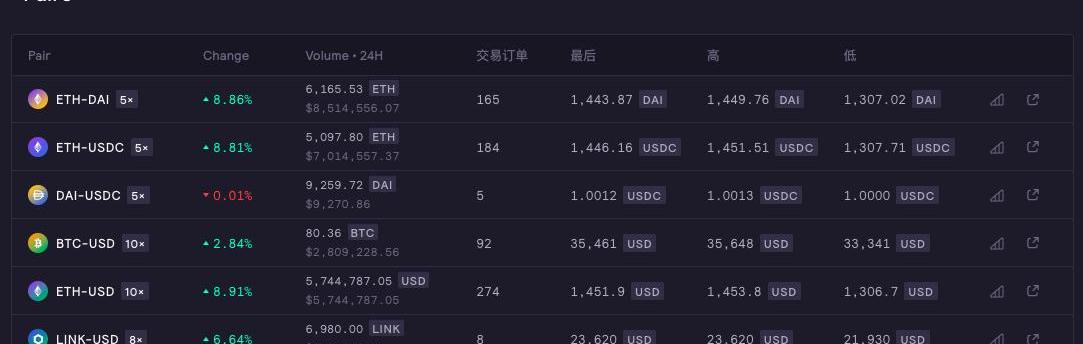

dYdX的合约交易起步最晚,目前也仅仅支持三个交易对,但细节上稍有不同——BTC-USD、ETH-USD、LINK-USD,最大杠杆倍数为10倍。

2020年,dYdX已取得了相当不错的业务数据,总交易量突破19亿美元,其中于4月份才推出的合约交易的总交易量已高达5.63亿美元,且在总交易量中的占比日渐攀升,到12月时已占总交易量的41%。

优势及缺陷

游族网络:公司现还未涉足区块链技术:游族网络:公司现还未涉足区块链技术,公司持续关注,积极探索在游戏内应用的可能性。[2018/2/23]

从业务模型上看,dYdX并不能被单纯定义为DEX,其借贷服务的数据非常亮眼——2020年贷款池累计已发放了174亿美元的贷款。

仅仅比较交易业务的话,订单薄模型的dYdX相较于市面上的AMM型DEX不但有着更丰富的服务类型,也有着最接近传统CEX的使用体验,现货交易、保证金交易、合约交易均支持市价、限价、止损等设置,这些都是我们在CEX上已轻车熟路的操作。

开发团队此前在回答为什么要选择订单薄时曾表示,订单簿在加密货币交易史上已有了大量的成功经验,传统做市商们也更习惯使用这一模型。

与CEX相比,dYdX的「链外撮合+链上结算」设计解决了前者的安全及透明问题,也保证了较高的性能及响应速度,足以支撑更大的用户流量。

然而,dYdX的缺点同样明显,目前最大的限制就是交易对实在太少,除去稳定币交易对,dYdX仅仅提供了ETH、BTC、LINK三个币种的现货及杠杆交易服务,未能充分满足用户的多样性投资需求。

此外,尽管?dYdX将交易撮合放在了链外,但大多数操作仍需在链上完成,在ETH突破新高,gas费用居高不下的今天,一笔简单的链上操作往往需要数十美元的成本,对于小散用户来说并不友好,这在一定程度上也限制了dYdX的进一步发展。

好在dYdX已经意识到了这些问题,近期dYdX已多次提到将快速上线更多新的资产。此外,dYdX还正在与Layer2扩容项目StarkWare合作,将其Layer2技术整合到dYdX合约产品中,以进一步提高性能,解决高额的gas交易费用问题。

下一个万元大红包?

上周,dYdX再次成为了市场焦点,ThreeArrowsCapital和DeFianceCapital领投了该项目1000万美元的B轮融资,Wintermute、Hashed、GSR、SCP、ScalarCapital、SpartanGroup、RockTreeCapital等一众新投资方以及a16z、PolychainCapital、KindredVentures、1confirmation、EladGil、FredEhrsam等现有投资方跟投。

算上此前分别在?2017年12月和2018年10月完成的200万美元种子轮融资以及1000万美元A轮融资,dYdX已从投资者手中拿到了2200万美元的资金。

值得投资者们高度注意的是,dYdX是目前交易量排名前十的DEX中唯二的两个尚未发币的项目,随着B轮千万级融资的完成,社区之内关于dYdX是否即将发币的猜测之声渐起。鉴于Uniswap、Tokenlon、1inch等DEX在2020年相继撒出万元大红包,不排除dYdX会成为下一个引爆羊毛党情绪的“撒币选手”,本身就有业务需求的朋友不妨趁gas费用较低时多刷上几笔交易。

总的来说,无论是没有采用火热的兑换池模型,还是三年多来也一直忍着不去发币,dYdX在整个去中心化交易赛道中多少显得有些特立独行。

至于开篇提到的能否追上狂飙的Uniswap们,客观来讲将dYdX与这些兑换池型现货DEX拉在一起比较其实并不合适,从发展重心来看,dYdX在B轮融资公告中提及更多的是合约交易业务,因此其竞争对手更应该是DerivaDex、PerpetualProtocol等去中心化衍生品交易平台,这一DEX细分赛道目前仍处于早期发展阶段,未来谁将引领市场,让我们拭目以待吧。

来源:每日经济新闻 编辑:杜宇 比特币指数在1月27日跌破30000美元/枚之后,连日来,又开始震荡走高,2月2日~3日,2天累计涨幅达12%,今日开盘币价不断向上试探.

原文标题:《关于期权简介和应用案例简析》期权本质上是一种通过合同赋予的未来可以行使的权利。为了获得这种权利,期权的买方需支付一笔款项,该对价称为权利金.

周三以Robinhood为代表的一些券商“拔网线”,停止了散户新开仓位的交易权限。这个行为引来了巨大的争议,包括各种阴谋论和议员要求调查和开听证会.

XRP强势回弹,根据Coingecko数据,XRP近7日涨幅达约68%。当前XRP仍面临SEC的诉讼,灰度已经宣布解散XRP信托,多家交易所下架XRP,在这样的情况下,社交媒体对XRP的兴趣却达.

撰文:Donnager 企业以太坊联盟刚刚发布了一项关于企业级以太坊开发者使用的智能合约语言、开发工具、客户端、服务的调查报告.

据外媒报道,Visa可能会在其支付网络中添加加密货币。作为全球最大的信用卡支付公司之一,Visa透露正和钱包、交易所等进行合作以提供加密货币购买渠道、并在区块链上处理数字货币.