借贷平台清算机制详解如何规避风险提高资金效率?

加密乌托邦

刚刚

9

朋友来电话,对我哭诉:他借贷挖矿正不亦乐乎的时候。三天在外忙,没有打开平台看,发现自己已经被清算了。

由于有这个事情的发生,让我觉得非常有必要讲解一下DeFi借贷中一个很多人忽略又让很多人头疼的问题:清算机制。

本文旨在解答如下问题:

抵押率是什么?

最大安全值安全吗?

为什么我借贷的时候设置的是最大安全值以内还是被清算了?

如何降低清算风险提高资金利用效率?

目前借贷平台有很多,比如以太坊主网上的Compound、AAVE,比如火币生态链Heco上的借贷平台。各个借贷平台的基本清算逻辑是一致的,只是抵押率不同,所以,我会用Heco上的借贷平台举例子。

加密借贷平台Ledn获得7000万美元B轮融资:金色财经报道,加密货币借贷平台Ledn在B轮融资中以5.4亿美元的估值筹集了7000万美元,并计划将部分资金用于其新的比特币支持的抵押贷款产品。其中10T控股公司领投,包括Golden Tree Asset Management, Raptor Group and FJ Labs参投。10T的首席执行官Dan Tapiero将加入Ledn的董事会,Ledn表示,其所有的现有投资者也参与了最新的融资,其中包括亿万富翁对冲基金投资者Alan Howard和Kingsway Capital。(coindesk)[2021/12/15 7:41:58]

抵押率与清算

DeFi借贷平台可以认为银行,举例,抵押房产从银行借款,评估价值为1000万,实际放款650万,没过几天房子跌了35%,就值650万了,那这个资产你如果不补钱的话,现在就可清算卖出了——这就是资不抵债,破产清算。

加密借贷平台BlockFi下调多种加密资产的存款利率:加密借贷平台BlockFi下调多种加密资产的存款利率,这些加密资产包括比特币、以太坊、莱特币、LINK等。利率调整将从7月开始生效。(coindesk)[2021/7/1 0:19:14]

同样道理,DeFi借贷平台也一样的,且更加明晰。以Heco上的某借贷平台为例。C平台上规定USDT抵押率为80%,意思就是存入1万USDT,最多可以借出来8000USDT等值的加密资产,如8000美金的BTC或者8000USDT或8000HUSD。

对于不同平台,对于不同币种抵押率都有可能是不同的。比如Heco上的L平台,USDT的抵押率就是90%而不是80%。

一旦超过抵押率,就有可能被清算。

举例,你存入10000美金,借出8000美金的比特币,然后比特币涨了一点,理论上你就应该被清算。也就是资不抵债。

Filecoin借贷平台DeFIL存币量达152.1万枚 ?:据官方消息,Filecoin借贷平台DeFIL数据显示,当前平台FIL存入量为152.1万枚,资产总值约1.6亿美金,已借出FIL为116.2万枚。DeFIL是基于Ethereum的Filecoin去中心化借贷协议,用户参与存FIL可获取利息收益以及获取平台治理通证DFL,且DFL可继续进行Staking挖矿。目前DeFIL项目已获得由IPFS生态基金、分布式资本、FBG资本、以及GateLabs、ZBCapital等机构的陆续投资。[2021/5/17 22:09:53]

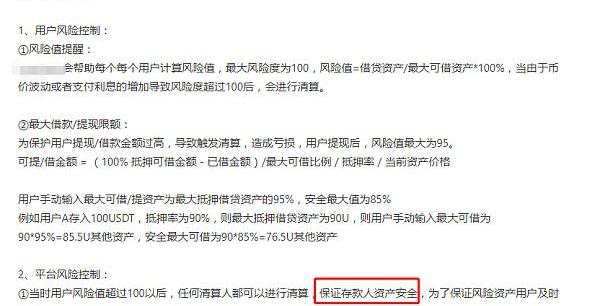

抵押率和清算两者之间的关系是阴阳两面,触发最大抵押率就会被清算。如下图L平台的介绍:

HECO借贷平台FilDA在MDEX LP深度突破1350万美元,3日累积增幅高达650%以上:2月10日14点10分,HECO 借贷平台 FilDA在MDEX LP深度达到1350万美金,3日累积增幅高达650%以上,位居HECO项目前三,HECO借贷项目第一位。

据了解,FilDA作为首个基于Heco的跨链借贷DeFi项目,于2021年1月5日晚20:00开启创世挖矿Fair launch,首发13种资产的借贷功能,同时也是Heco首个公开平台各项APY数据,存借双向实时透明数据的借贷项目。[2021/2/10 19:25:55]

看红色方框内容,这里“保证存款人资产”指的是平台上其他存款人的资产,不是说被清算的人的资产,如果都不清算,整个平台资不抵债,别人的正常的借贷也会受到影响,所以,必须有清算机制才能使系统良好运行。资产清算后,对于你来说,就是完全没有了。

蔡凯龙:当前仍要警惕中心化虚拟货币借贷平台跑路、合规、信用等风险:4月14日消息,中国人民大学金融科技研究所高级研究员蔡凯龙在接受采访时表示,当前,仍要警惕中心化虚拟货币借贷平台跑路、合规、信用等风险,机构作为中心化平台,撮合用户资产去放贷,这一模式类似网贷,其中有巨大的合规风险和信用风险。一方面,在政策上,监管多次强调虚拟货币交易业务为非法,基于非法业务的衍生品将不受法律保护。另一方面,在缺乏监管的模式下,该业务模式信用风险凸显,之前就曾出现过机构“卷款跑路”,不还出借人本金的情况。(人民网)[2020/4/14]

安全最大值、使用率、风险值

上图中是不同平台的叫法不同,背后的逻辑和表达的意思是一样的。

以C平台为例,USDT质押率为80%,安全最大值平台默认为80%,如果你10000USDT,存进去,如果按照安全最大值借出USDT或者别的加密资产就是1万*80%*80%=6400美金。

因为这里的“已使用”“风险值”都是指你借出的资金占用你能借出的资金的比例。你能借出多少资金对于C平台?你能借出80%,也就是你最多借8000美金,这时候如果你借出的是4000美金,那么,“已使用”就是4000÷8000=50%,你的“已使用”就是50%,而不是显示为40%。

安全最大值安全吗?

答案是有些情况下非常安全,有些情况下非常不安全。我们继续讲解。

借入借出都是稳定币的情况

如果存入是USDT等稳定币,借出的是稳定币,由于价格稳定,波动经常在1%以内,最大5%。那么,最大安全值当然很安全,为了提高资金效率甚至可以借出“质押率”的90%,也就是说,这种情况下你存入10000美金,借出9000美金,也没什么问题。

借入借出资产有波动的情况

如存入1万美金,如果按照“安全最大值”借出6400美金的BTC,那么,“安全最大值”也是非常不安全的,只需要6400美元的BTC涨价到8000美金,你的资产就会被清算。或者反过来,你存入了1万美金的比特币,而借出来6400美金的USDT,如果BTC价格下跌到6400美金÷80%=8000美金,价值1万美金的比特币现在价值8000美金了,你的资产也要被清算。

这种情况下建议借出的资产整体不要超过50%或者40%,比如你存了usdt、BTC、ETH等,整体价值1万美金,你就借出来4000美金的加密资产,每天看一下,不要出现借出的资产短期价值翻倍的话,也问题不大。很多人为了保险对于这种情况往往只借出30%的资产。

借入借出为同一币种的情况

这种情况下,多数是因为要参与借贷挖矿。存入1btc最多借出质押率的btc也就是0.8BTC,你说两者价格一致,我可以借出100%可以借出的资产也就是0.8BTC,绝对不可以。依然被清算。原因是,借出的利息往往高于借入的利息,这个存粹的借贷利息都是币本位的。很快,借出的资产价值高于借入的资产价值的抵押率,清算开始。

但是如果谨慎一些使用最大安全值,或者比最大安全值大一些没有问题。以C平台为例,存入1BTC,抵押率80%,借出安全最大值是80%,这时候你借出0.64BTC没问题,甚至借出超过安全最大值也没有问题,比如借出你可以借出的所有资金的90%,就是1BTC*80%*90%=0.72BTC。问题也不大。因为是同一币种,逻辑如同“借入借出都是稳定币”这一情况。

注意:每个平台的抵押率不同,每个平台上不同币种的抵押率也有所不同,在参与借贷平台之前务必阅读平台的相关清算规则文档。

总结

使用借贷平台还是要计算清楚,如果借入借出币种之间价格波动较大,就需要采用谨慎策略,最好经常去平台看看“风险值”“已使用”等显示的比率,这时候“安全最大值”并不安全,应降低借贷率;如果借入借出币种之间价格波动不大,如单一币种借入借出或者稳定币借入借出,则可以超过所谓的“安全最大值”。针对不同的情况,风险和资金利用效率的基本逻辑就是这些。

借贷

抵押

抵押借贷

本文来源:

加密乌托邦

文章作者:尝百草的神农君

我要纠错

声明:本文由入驻金色财经的作者撰写,观点仅代表作者本人,绝不代表金色财经赞同其观点或证实其描述。

提示:投资有风险,入市须谨慎。本资讯不作为投资理财建议。

金色财经>区块链>借贷平台清算机制详解如何规避风险提高资金效率?

牛年开年,隐私币赛道雄起。截至北京时间2月19日17时,根据coingecko数据显示,门罗币、达世币、大零币、horizen最近7天涨幅喜人,其中达世币涨幅近100%,ZEN7天涨幅也达到了6.

加密货币原生银行 2021年早些时候,Pantera领投了面向亚太地区的加密货币原生银行Vauld种子轮,其中包括许多顶级投资者.

据Medium2月18日报道,ElectricCapital,NascentVentures,BeringWaters等私募投资机构已向FLEXCoin投资125万美元.

原标题:突发!极端分子密谋袭击拜登演讲,目的“炸毁国会大厦”!资金嗅到危险?美股崩跌美债飙涨!桥水:动荡造就数十年来最大投资机会昨夜,美国市场又不平静,美股崩盘,特别是科技股.

吴说作者|ColinWu本期编辑|ColinWu“一切坚固的东西都在烟消云消”,而在本轮牛市中,“一切坚固的东西都在暴涨”.

以太坊的拥堵导致DeFi的外溢,这是正在发生的现象。原来人们预想的路径是layer1向layer2迁移,而现实的情况是,从以太坊向bsc、heco、波卡、阿童木等链外溢.