本文来自TheBlock,作者:IgorIgamberdiev

PANews获得授权并编译

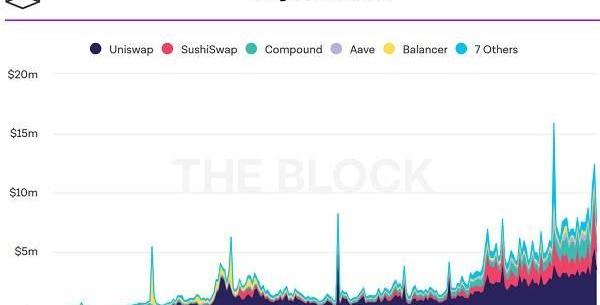

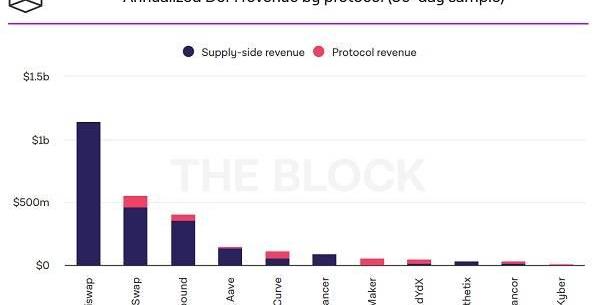

TheBlock对去中心化金融市场上的头部协议收入状况进行了分析,总体而言,许多DeFi协议都成功获得了可观收入。不过,虽然DeFi行业出现了流动性挖矿等一系列新举措,但大部分收入仍然流向协议供应方。另外值得注意的是,除了Balancer之外,所有DeFi协议在2021年的前两个月都创下月度收入记录。

相对而言,DeFi仍然是一个相对较为年轻的加密垂直行业,但这一新兴领域却吸引了不少投资者关注,因为DeFi协议允许用户以免许可方式产生收入,同时还能保持非常低的运营成本。

绝大多数DeFi收入会分配给供应方,比如贷方或流动性提供者。同样地,中心化交易所也可以激励做市商减少费用或回扣。如果没有经济优势,由于风险更大,交易所和协议流动性将受到严重限制。除了供应方之外,其他主要收入获得者是协议所有者,比如开发人员或代币持有人,他们会将收入直接用于协议开发,也可以直接向代币持有人支付利润。现阶段,至少有三种模式可以让代币持有人获得收入:?

*回购并销毁代币(此类DeFi协议有Maker、Kyber、Bancor)

*回购做市

*分红(此类DeFi协议有Kyber、0x、Bancor、Sushiswap、Curve)

上图资料来源:THEBLOCKRESEARCH,ETHEREUMETL,数据提取时间:2021年2月27日?

还有一类收入主要获得者,他们扮演了DeFi协议“推荐人”的角色。比如Kyber有一个费用分摊计划,Aave也有一个类似的推荐计划。目前,只有少数DeFi协议使用推荐计划,但在未来,由于DeFi自身所具备的免许可特征,预计会有越来越多DeFi协议探索推荐计划。举个例子,1inch是一个比较受用户欢迎的DEX聚合服务提供商,他们就已经启动了推荐计划,预计Yearn生态系统很快也会支持类似计划。

研究表明:缺乏对比特币的了解是使用比特币的最大障碍:金色财经报道,Cash App母公司 Block. Inc的一项新的国际研究表明,缺乏对比特币的了解是人们不购买它的主要原因。该调查于 1 月和 2 月进行,重点关注 14 个国家,51% 的受访者表示,他们不购买比特币的主要原因是他们“对比特币了解不够”。其他主要原因包括网络安全和盗窃风险 (32%) 以及价格波动过大 (30%)。?在至少对加密货币有相当了解的受访者中,不购买比特币的主要原因是价格波动(30%)和不确定的监管前景(29%)。?(the block)[2022/5/27 3:44:41]

TheBlockResearch在其平台上的数据分析仪表盘栏目中推出了一个全新图表分析类别,其中包含了较为知名的DeFi协议收入数据。此外,该仪表盘还推出了几个比率图表,允许用户比较不同的DeFi协议。本研究报告旨在描述当前一些头部DeFi协议的收入产生机制。

上图资料来源:THEBLOCKRESEARCH,ETHEREUMETL,数据提取时间:2021年2月27日?

借贷协议

MakerDAO

Maker是“最古老”的DeFi协议之一,该协议用户可以使用各种加密资产创建美元稳定币DAI。Maker的多抵押版本总是会将其一部分收入存入协议储备金库,这些钱可以在发生“黑天鹅事件”的时候提供资金支持,或是支付运营费用。向储备金库“填满”资金之后,Maker收入将会直接用于MKR代币销毁。

现在,在已失效的单抵押DAI中,创收机制基本上是尽可能保持简单。在DAI铸造之后,抵押债务头寸持有人的债务会因为MKR持有人设定的稳定费而增加,抵押债务头寸持有人必须退还全部铸造的DAI和MKR中累积的稳定费,否则就不能关闭抵押债务头寸。PETH持有者和管理者也会获得一部分协议利润,需要购买MKR才能关闭抵押债务头寸,并弥补PETH持有人造成的部分收入损失,这也是Maker当前版本中修复的一个严重缺陷。?

葡萄牙拒绝了对比特币和加密货币征税的提议:金色财经报道,Watcher.Guru发推称,葡萄牙拒绝了对比特币和加密货币征税的提议。金色财经此前报道,葡萄牙财政部长FernandoMedina在共和国议会的听证会上表示,计划对加密货币征税。[2022/5/26 3:42:18]

多抵押品DAI是对先前版本的一次重大改进:首先,目前有28个不同的DAI铸造金库,每个库都有自己的稳定费;其次,尽管包括清算在内的所有债务偿还都是在DAI中完成的,但只有在Maker协议“SurplusBuffer”中有1000万枚DAI的情况下,MKR代币持有人才有可能获得间接收入。因为只有达到这一数字之后,才可以在拍卖中出售1万枚DAI兑换MKR,之后Maker协议会回购过程完成后销毁购买的代币。

Maker收入的另一个来源是锚定稳定模块,该模块有助于将DAI锚定价格维持在1美元。这个锚定稳定模块允许USDC-DAI互换的同时不产生任何滑点,仅收取0.1%的费用,也为使用诸如Curve这样的DEX套利者提供了新的套利机会,从而有效降低波动性。

Maker还有以下费用:

*日常运营(薪水、审计等)

*DAI储蓄率

*资本重组

Maker协议去年增发了2.1万枚MKR代币,旨在抵消此前累积的MKR赤字也使MKR供应量过剩了近9个月时间。

上图资料来源:MakerBurn

Compound

Compound也是最早一批借贷协议,之后该协议又进行了多次优化,从P2P到流动性池,最终实现了为用户提供去中心化借贷服务。在Compound平台上,用户可以借出一项协议批准的资产,并在每个区块中获得利息收益。在流动性池中,只要池内有足够的流动性,用户就可以随时提取自己的代币。可能是出于这个原因,Compound流动性池的利率是可变的,而且在Compound流动性池每次交互之后,利率都会发生变化。自从2020年6月启动流动性挖矿之后,Compound收入获得了大幅增长,该协议还将原生代币COMP分发给协议上的借方,而且使用COMP代币还能补贴利率。而像DAI、USDC和USDT这些稳定币,在循环借贷中的风险较小,2021年2月,Compound平台总收入中有95%来自循环借贷。

汇丰银行证实出于对比特币的担忧,禁止客户购买MicroStrategy股票:投资银行巨头汇丰银行(HSBC)证实,出于对比特币的担忧,其已禁止HSBC InvestDirect的客户购买MicroStrategy的股票。汇丰发言人表示:“汇丰对虚拟货币直接投资敞口没有兴趣,对促进从虚拟货币获得价值的产品或证券的兴趣也很有限。”该发言人还称,这些限制不是最新推行的,而是自2018年以来就一直在实施。目前尚不清楚汇丰是限制其全球所有客户购买MicroStrategy股票,还是只限制特定国家的客户购买。该发言人称,此前披露的相关邮件是发给加拿大客户的。

此前消息,汇丰客户据称不再可以在其在线交易平台HSBC InvestDirect(HIDC)上购买MicroStrategy股票(MSTR)。同时,汇丰已指示已经拥有MicroStrategy股票的用户不要购买额外的股票。将MSTR列入黑名单只是汇丰银行最近反加密行动中的最新动作,但是在HIDC交易目录中仍列出进行比特币大量投资的其他公司,例如Tesla、Hut 8 Mining和Square。(The Block)[2021/4/13 20:14:30]

上图资料来源:Ethereum,TheBlockResearch

为了在COMP代币持有人之间进行资本重组或现金流分配,每个流动性池都准备了储备金,储备金的多少,决定了Compound协议中借款利率多少,一旦确定则很少进行更改。对于已经弃用的资产,比如SAI和REPv1,借款利率是100%,Compound曾四次使用SAI储备金为某些提案的开发工作提供资金支持。

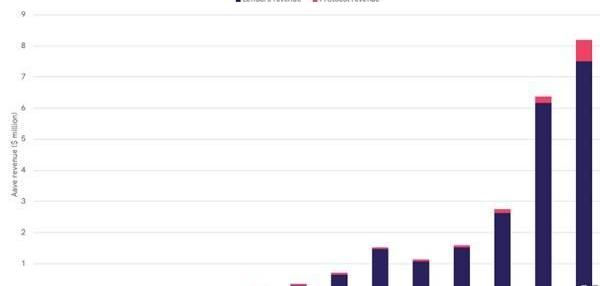

Aave

Aave也是一种DeFi协议,该协议使用流动资金池提供借贷服务。但与Compound不同的是,Aave还为用户提供了其他功能服务,例如稳定的利率和闪电贷。

在Aavev1中,借款人仅向贷方支付利率。但是,当用户借入资产时,他们需要支付贷款金额的0.00001%,作为“服务费”。这笔费用的20%将会被用于为Aave的推荐计划提供资金支持,其余80%则转入协议。此外,借款人申请闪电贷时,也需要支付0.09%的贷款金额作为费用支出,这笔钱中70%用于贷方,其余的30%会根据“二八比例”推荐人和Aave之间分配。

福布斯分析师:机构对比特币期货的需求达到了前所未有的水平:福布斯数据分析师Javier Paz今日刊文称,根据芝商所CME的数据,截至2021年2月,比特币期货未平仓合约已连续8个月至少增长了100%,这些合约所涉及的资本以每年1405%的速度增长,从2020年2月底的1.56亿美元增长到一年后的23.4亿美元。这种涨幅是比特币价格去年425%涨幅的三倍多,进一步反映了机构投资者对这一资产类别的需求达到了前所未有的水平。[2021/3/18 18:55:00]

在AaveV2中,开发人员使用储备金替代了“服务费”。这大大增加了协议收入。2021年2月,Aave的收入可能会达到1000万美元,相当于Compound去年十二月的收入。与Compound一样,Aave协议资金将会分配给尚未使用过这笔费用的AAVE代币持有人。

上图资料来源:Ethereum,TheBlockResearch

去中心化交易所

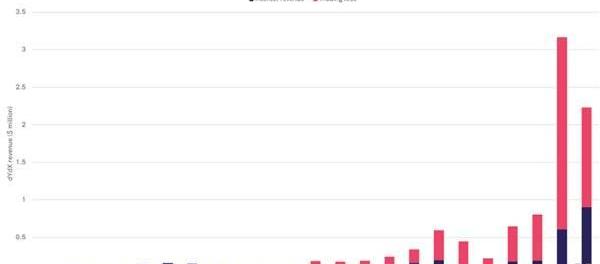

dYdX

dYdX似乎介于贷款协议和去中心化交易所之间,不仅提供基于保证金交易的借贷功能服务,同时用户还可以在协议之外提取资产,5%的借贷利率收入将会流入到dYdX保险基金,而贷方则获取其余95%的借贷利率收入。

dYdX协议的另一部分收入主要是现货和永续合约市场的交易费,该费用取决于订单类型和订单金额大小等因素,同时,高昂的gas价格可能会增加费用以覆盖交易费用。鉴于此,在2021年1月,由于加密货币牛市和gas费用上涨,dYdX交易费收入达到了250万美元。

上图资料来源:Ethereum,TheBlockResearch

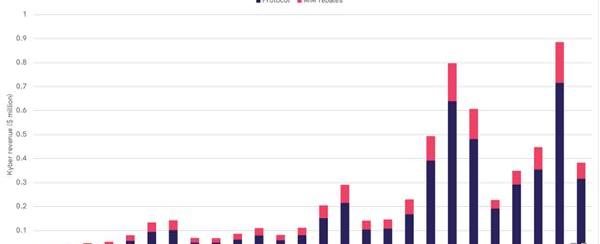

Kyber

John McAfee:对比特币依然信心满满:2月2日,知名信息安全专家John McAfee通过推特重申他确实看好比特币。在一次对比特币到2020年末的价格预测中,他认为比特币价格“将会达到50万美元”。去年11月,他把对比特币价格的预测提高到了100万美元。然而,实际情况却与他的预测价格相去甚远,数字货币价格最高时接近2万美元,之后比特币以及整个数字货币市场自达到峰值以来一直在稳步下滑。这导致了人们对McAfee预测价格的质疑。虽然过去并不能代表未来,但整个数字货币市场可能会跟以前一样复苏。到那时就可以验证John McAfee的价格预测是不是对的。[2018/2/4]

KyberNetwork是最早从Uniswap等其他去中心化交易所获得流动性的DEX之一,该协议有一个非常重要的功能,就是可以使用任何定价策略来创建储备金。从第二版Kyber开始,费用收入分配取决于KyberDAO。目前,在费用收入的0.1%中,26.5%用于向流动性提供者调整代币供应量,67.3%用于那些使用ETH代币进行质押的用户,还有6.2%用于回购和销毁Kyber的KNC原生代币。

Kyber架构似乎显得有些过时,因此不太受加密社区欢迎,这意味着该协议收入其实并不太高。不过,未来该协议可能会在V3版本升级之后解决大多数问题。?

上图资料来源:Ethereum,TheBlockResearch

0x

0x是一个支持链下订单和链上结算的P2P去中心化交易所,不过在最新版本中,0x依然可以支持下达限价订单,不过该协议还能从Uniswap等广受欢迎的自动化做市商中获得流动性,甚至还推出了自己的DEX聚合器Matcha。

0x协议的V3版本中,他们添加了“协议费”,因此开始获得收入,用户需要将ZRX代币质押到某些做市商的质押池中。目前,在添加到TheBlock分析仪表板的DeFi协议中,0x的收入最低,不过倘若Matcha能够实现盈利的话,这种情况可能会发生改变。?

上图资料来源:Ethereum,TheBlockResearch

Bancor

Bancor绝对算得上是以太坊自动化做市商领域里最知名、创建时间最长的去中心化交易所,也是这一领域里的先驱。在V2.1版本之前,所有Bancor协议的收入都流向了流动性提供者,导致他们是DeFi协议中收入最低的协议之一。

之后,Bancor顺利完成升级更新,允许BNT质押人承担一部分无常损失风险,这意味着流动性池需要将50%的代币兑换费用收入提供给BNT质押人。与此同时,一半的Bancor协议收入将会直接发送给质押人,另外一半收入则会用于回购和销毁BNT代币。

上图资料来源:Ethereum,TheBlockResearch

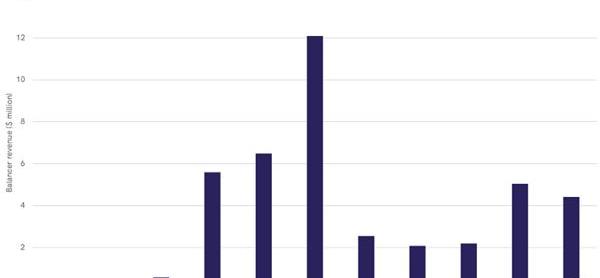

Balancer

在最新版本下,Balancer创收机制与之前的BancorV2.1版本相同。每个流动性池都会根据费用参数向流动性提供者收取费用,在后续更新的BalancerV2版本中,BAL代币持有人可以控制小一部分交易费用,以及提款费和闪电贷款费用。?

上图资料来源:Ethereum,TheBlockResearch

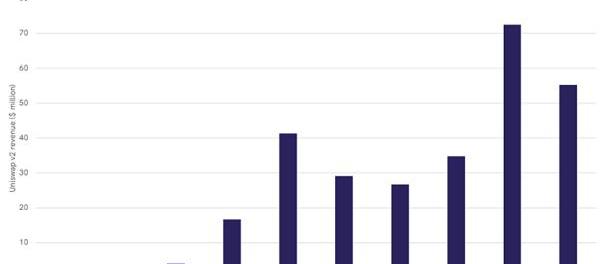

Uniswap

就目前来看,Uniswap可能是收入最高的DeFi协议,也是最容易理解的DeFi协议。用户每次执行代币兑换交易时,0.3%的交易额就会作为流动性提供者费用存入流动性池内。

但是从UniswapV2版本开始,该协议对上述“0.3%的交易额”的交易费用进行了拆分,其中流动性提供者将获得0.25%的交易额收入,剩下的0.05%则流向了UNI代币持有人。实际上,在Uniswap治理论坛上有许多关于激活拆分交易费用必要性的讨论。

上图资料来源:Ethereum,TheBlockResearch

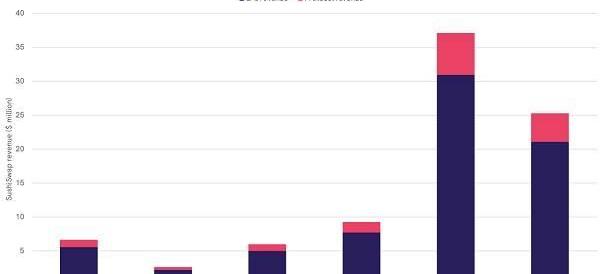

SushiSwap

SushiSwap之所以会出现,是因为Uniswap社区内有人认为Uniswap缺少治理代币,而这也给了Sushiswap实施吸血鬼攻击的机会。目前来看,Sushiswap协议在收入方面仅次于Uniswap。自从最初从Uniswap分叉以来,Sushiswap就一直在不断开发自己的生态系统,还推出了BentoBox等新产品,这些都让Sushiswap收入得到快速增加。

上图资料来源:Ethereum,TheBlockResearch

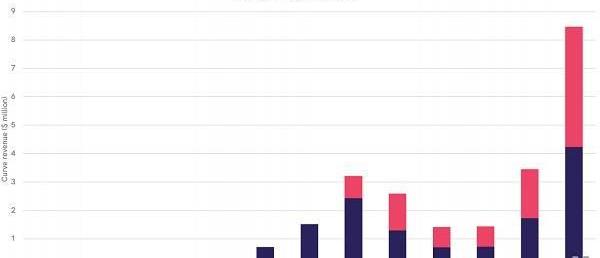

Curve

Curve是稳定币最喜欢的自动化做市商,在该协议发布CRV代币之前,所有可用的费用收入都直接提供给了流动性提供者。这些收入包括:

1、每次进行代币兑换时,会收取交易额的0.04%作为费用;

2、向流动性池存入资金时会收取费用;

3、从流动性池提取资产时会收取费用。

流动性提供者费用取决于流动性交易完成后,流动性池金额与理想水平的偏离程度。

自从2020年9月中旬以来,Curve协议收到的费用中有一半已经计入veCRV代币持有人;自从2020年11月底以来,Curve协议开始以3Crv代币形式收取费用。?

上图资料来源:Ethereum,TheBlockResearch

总结?

随着去中心化金融行业不断发展,加密社区不可避免地会使用一些免许可金融协议。我们看到,如今大多数DeFi协议都产生了相当可观的现金流量。

上图资料来源:THEBLOCKRESEARCH,ETHEREUMETL,数据提取时间:2021年2月27日

绝大部分DeFi协议收入流向了供应方,这主要是因为需求方需要获得更多流动性,而DeFi协议的代币持有人通常只能获得一小部分收入。但是,随着流动性挖矿之类的全新机制出现,交易DeFi协议代币同样可以吸引大部分现金流,比如KeepDAO就是一个典型例子。

然而有些用户虽然可以通过DeFi协议来赚钱,但这些人并没有给DeFi协议带来可观的收入。还有一些被称为“守护者”的代理商,虽然他们主要负责DeFi协议维护工作,但这些代理商也是在不同DEX上追求平等价格的套利者,他们会在各个DEX上寻找最佳代币兑换汇率然后通过交易获利。当然,此类用户也是帮助借贷协议免受不良债务影响的清算者。

与此同时,这些“守护者”不只是扮演积极的角色,他们也在追求利润最大化。可能正是出于这个原因,才导致“黑色星期四”事件发生在Maker身上,还有Coinbase预言机问题导致稳定币DAI价格剧烈波动而引发的Compound质押资产出现大规模清算等一系列事件。

标签:ETHER中心化交易所去中心化交易所稳定币EthereumVaultucon能上中心化交易所吗去中心化交易所前三数字人民币稳定币官方消息

下一代数字原住民将如何使用加密艺术作为数字世界的身份象征?我们生活在一个日益数字化的世界。人们在各种电子设备中花无数个小时。整整几代人都在这个新世界里成长为数字原住民.

根据欧易OKEx交易大数据,BTC合约多空持仓人数比为1.30,市场做多人数占据优势;季度合约基差在600美元上方,永续合约资金费率为正,交割及永续合约持仓总量为22.9亿美元.

狂人本着负责,专注,诚恳的态度用心写每一篇分析文章,特点鲜明,不做作,不浮夸!本内容中的信息及数据来源于公开可获得资料,力求准确可靠,但对信息的准确性及完整性不做任何保证,本内容不构成投资建议.

最近加密货币市场对NFT的关注度越来越高,越来越多人觉得这一新兴事物不可避免地会带来一场数字内容革命,并在如今全新的去中心化时代发挥领导作用.

美国主要的数字资产托管和安全公司BitGo获得了纽约州金融服务部颁发的纽约州信托牌照。根据一份声明,新的牌照允许BitGo为纽约的机构客户提供托管服务,这些机构客户希望在符合当地法规的情况下对加.

BTC最近出现了抛售。在这次抛售过程中,BTC和大多数山寨币的价值都出现了大幅下跌。这也是意料之中的。一众山寨币在前一周涨幅甚至超过100%,这是明显虚高的.