币市火了的一个表征是圈外人开始向圈内人打听「比特币怎么上车」了。上周,蜂姐就有几个圈外的朋友集体来取经,了解如何买卖加密资产。他们快速上手了中心化交易没几天,就开始询问Swap是什么?流动性挖矿是怎么回事?

我们发现,这些常识对币圈玩家来说是基础,但对白纸一张的新手来说是就是鸿沟,不了解的情况下入局可能意味着风险。本周起,蜂巢财经将围绕开放式金融推出DeFi蜂窝栏目,围绕DeFi系列性得普及常识,解读热点,介绍有趣的玩法,当然也会提示潜在的风险。

首期,我们将从DeFi最常见的去中心化交易场景说起。

从中心化交易所普遍采用的订单簿模式,到去中心化交易所运用的AMM式自由兑换模式,加密资产交易从去年6月发生的变革正影响着市场。获取各个平台的治理代币,甚至再将治理代币当成「锄头」去「耕作」新资产,这个过程让交易不仅是买或卖这么简单了。

当下的去中心化DEX领域,风头正盛的莫过于Uniswap、SushiSwap、Mdex以及PancakeSwap,虽然都是围绕Swap类的新型交易平台,但在代币的经济模型和玩法上各有差异。对于想使用这些应用的用户来说,你需要了解它们各自的诞生背景和治理分配及价格情况。

Uniswap

Uniswap是AMM自动做市商机制DEX的领头羊,它诞生于2018年11月,依靠x*y=k这个数学公式摆脱了挂单这种常见的订单薄模式,实现了代币A与代币B的实时兑换。

2020年9月,Uniswap以空投的形式发行了部分治理代币UNI,并支持ETH-USDT、ETH-USDC、ETH-DAI、ETH-WBTC四个「流动性矿池」,鼓励用户提供这些交易对的币种质押,从而产生其余UNI。2020年11月17日,四个流动性挖矿池按社区规划「停矿」,也就是说,目前已经无法通过流动性挖矿的形式获取UNI。

PEPE创始人曝料者:PEPE官方团队至少持有1600万至1700万美元的pepe:金色财经报道,CryptoPhunks、NFT市场Not Larva Labs创始人PAULY在社交媒体X(原推特)上称,PEPE官方团队在至少9个不同的内部钱包中持有价值1600万至1700万美元的pepe。[2023/8/26 12:58:07]

Uniswap界面

代币经济模型

UNI初始发行总量为10?亿枚,会在4年内完成分发,其中60%分配给社区,21.51%归属团队,17.8%分配给早期投资者,0.69%分配给顾问。团队、投资人和顾问的代币都分4年线性解锁。

目前,分配给社区的6亿枚UNI中,已经有1.5亿通过空投分配给2020年9月1日前使用过Uniswap的老用户,2000万枚通过4个流动性挖矿池完成释放。社区治理库保存了大约4.3亿枚代币,用于社区和开发奖励等,这部分代币分4年释放,逐年递减。

市场表现

根据欧科云链3月4日的数据,Uniswap24H交易量为8.88亿美元,24H交易人数为42113人,两项数据都让Uniswap成为以太坊网络的DEX领头羊。当前,Uniswap总锁仓价值为41.4亿美元,排名以太坊所有DeFi协议的第五位。

非小号数据显示,UNI近30天涨幅达到49.54%,近3月涨幅为591.4%。其价格已从1月1日的4.85美元攀升至25美元上方。

Binance发言人:已对可能违反内部政策的员工展开调查:金色财经报道,CNBC最近的一项调查显示,Binance员工据称一直在帮助中国客户绕过交易所KYC控制。对此,Binance一位发言人在接受采访时回应称,明确禁止员工支持用户规避任何法律或政策,公司正在针对最近的指控采取行动,我们已经对可能违反我们内部政策的员工展开调查,包括错误地征求或提出不允许或不符合我们标准的建议。发言人表示,Binance已经实施了高级检测工具,允许交易所过滤受限制司法管辖区的用户,以及来自这些地区的活跃区块链 VPN。

截至发稿时,Binance联合创始人CZ尚未对此事发表公开评论。[2023/3/25 13:25:55]

UNI的价格表现

如何获取UNI?

由于UNI无法通过流动性挖矿产出,最直接获取它的方式就是从Uniswap以及其他中心化交易平台直接购买。当然,为Uniswap及社区发展做出有效贡献的,也有机会获得代币奖励。

UNI能用来做什么?

作为治理代币,UNI的基本用途是社区治理上,持有者可以在治理论坛发起提案或进行投票,与其他UNI持有者共同决定Uniswap的重大决策。此外,用户还可以拿它当「铲子」,将它投入到其他支持UNI的DeFi流动性质押池中,挖取其他DeFi应用的代币。

Uniswap新动向

Uniswap最受人关注的是其V3版本何时上线。此前,Uniswap创始人HaydenAdams发布推文表示,2020年,UniswapV2版本证明AMM可以完成传统交易所无法完成的工作;2021年,UniswapV3将带来滑点和资本效率提升,证明AMM可以在所有方面超越传统交易所。

3月4日,HaydenAdams通过推特发起投票询问用户,当UniswapV3发布时,用户将首先从哪获取一手信息?选项包括UniswapV3博客文章、UniswapV3白皮书、@Uniswap的推文、任意推特的反应。这一新动态被解读为UniswapV3即将面世,兴趣的用户可以前往这些渠道关注Uniswap的动态。

韩国世宗学堂将设元宇宙校园:金色财经报道,韩国世宗学堂财团近日表示,旗下“元宇宙世宗学堂校园”(ksif.zep.site)即将问世,这将进一步方便外国人在虚拟空间用韩国语沟通学习。[2022/11/28 21:06:08]

SushiSwap

SushiSwap诞生于2020年8月,它基本延续Uniswap的核心设计。不同的是,它一上线就发行了治理代币SUSHI,还借了「老大哥」Uniswap的池子,以完成SUSHI的部分分发。那时候,用户通过在Uniswap上为一些交易对提供流动性,就能获取SUSHI,这是开发方设定的分发规则。

2020年9月,SushiSwap实施了流动性迁移,将「暂存」在Uniswap的流动性挪到自己的站内。这也短暂造成了Uniswap的资金量大幅流失。当时,SushiSwap被视为Uniswap最主要的竞争对手。

SushiSwap界面

代币经济模型

SUSHI最初设定的发行量是「无限」的,每个以太坊网络区块中可以产出1000枚SUSHI,这导致早期SUSHI的市场抛压非常严重。其价格也由最高10美金跌至0.5美金左右。

后经社区投票,SushiSwap智能合约协议将SUSHI的总发行量修改为2.5亿枚左右,区块奖励逐月减少。日前,SushiSwap已执行月度减产,产出速度已降至每区块40SUSHI。

Uniswap的激励模型中有手续费分红,即用户使用Uniswap会被收取0.3%的交易手续费,这些手续费会全额分配给流动性提供者。SushiSwap做了一些修改,其交易手续费同样为0.3%,但这部分费用拆分成了两项激励,其中0.25%直接分配给活跃的流动性提供者,而剩余的0.05%将兑换成SUSHI,分给SUSHI的持有者。?这意味着SushiSwap会拿出手续费收入的一部分回购SUSHI,这就为SUSHI提供了一支购买力。

中泰证券:12月美联储或放缓加息:10月23日消息,中泰证券指出,12月美联储或放缓加息。有新美联储通讯社之称的Timiraos表示,美联储正考虑缩小12月加息幅度至50基点,但2023年的终点利率或将提高,而这一观点与美联储戴丽的表态相呼应。(财联社)[2022/10/23 16:36:04]

市场表现

根据欧科云链3月4日的数据,SushiSwap24H交易量为3.73亿美元,24H交易人数为3231人。当前,SushiSwap总锁仓价值为33.3亿美元,紧随Uniswap其后,排在所有以太坊DeFi协议的第六位。

非小号数据显示,SUSHI近30天涨幅达到75.79%,近3月涨幅为685.04%,涨势较UNI更猛。其价格已从1月1日的2.7美元攀升至18美元上下。

SUSHI的价格表现

如何获取SUSHI?

目前,用户当然可以从SushiSwap规定的交易对中通过提供流动性来「挖」SUSHI,也可以通过主流交易平台直接购买SUSHI。

SUSHI能用来做什么?

SUSHI作为治理代币,与UNI一样可以参与社区投票,进行社区治理。此外持有SUSHI相当于交易所股东,可以获得SUSHI分红。一些新的DeFi协议也为SUSHI设立了流动性挖矿池,质押SUSHI可以参与挖其他资产。

SushiSwap新动向

3月4日,SushiSwapCTOJosephDelong发推称,SushiSwap正在走向多链。目前SushiSwap已经部署到Fantom、Polygon、xDaiStake、BSC、MoonbeamNetwork等网络。他还称,应用一直在考虑Layer2的设计,目前SushiSwap团队正在多个层次上设计SushiSwap并迭代。

ConsenSys CEO:合并将产生巨大影响,但对最终用户的影响很小:金色财经报道,ConsenSys 首席执行官Joseph Lubin表示,他认为Merge将“产生巨大影响”,但对最终用户的影响很小。这位以太坊联合创始人还将此次事件描述为“可能什么都没有”,并解释说,因为终端用户不会体验到任何中断。他补充说:“就像你的 iPhone 或笔记本电脑在一夜之间自动升级了操作系统一样流畅。”(the block)[2022/9/14 13:29:24]

Mdex

Mdex是部署在Heco链上的去中心化交易所,其首创了双重挖矿模式,囊括了流动性挖矿和交易挖矿。

Mdex是当前Heco链上体量最大的DEX,多数Heco链上新出现的DeFi项目开启流动性挖矿时,都先在Mdex上设置交易对式的流动性质押池。

Mdex界面

代币经济模型

Mdex治理代币为MDX,发行总量为10亿枚,每个Heco链区块产出80枚MDX奖励,每半年减半一次。其中80%通过流动性挖矿、交易挖矿产出,10%归属团队,7%分配给早期投资者,3%用于市场运营。

Mdex的交易手续费为0.3%,其中的0.3%会反哺生态。

市场表现

根据3月4日Mdex官网数据,Mdex24H交易量为30.9亿美元,是Uniswap的3.47倍。总锁仓价值为21.7亿美元,位列所有Heco链DeFi项目的第一位。

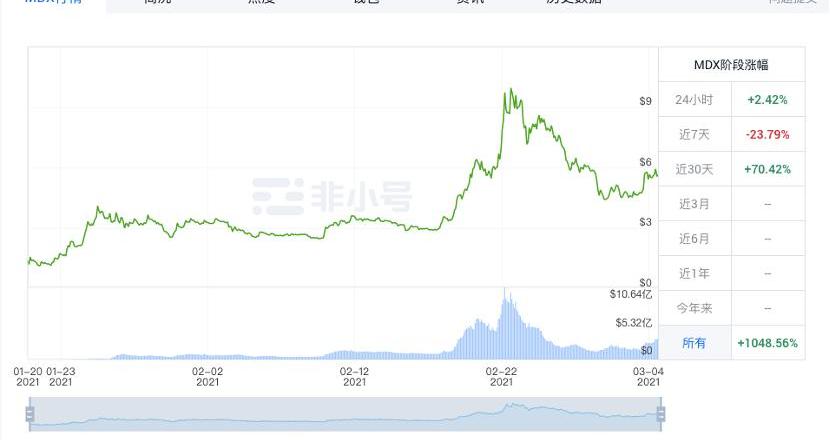

非小号数据显示,近7天MDX涨幅为-23.79%,近一个月涨幅为70.42%。自1月20日以来,MDX从1.2美元涨至最高10.2美元,目前回落至5.69美元。

MDX的价格表现

如何获取MDX?

MDX可通过流动性挖矿和交易挖矿产生,用户可在Mdex指定的交易对提供流动性,获得MDX奖励。此外,在Mdex进行主流币对交易,同样可以获得MDX奖励。

MDX能用来做什么?

MDX目前的应用场景包括社区提议及投票,在Mdex董事会质押MDX及相关LPToken可获得MDX奖励,MDX也是Heco链上挖其他资产的「铲子」。

Mdex新动向

蜂巢财经独家获悉,Mdex将登陆更多公链,实现资产互通,跨链协议有望在后期实现,让用户可以一键切换资产。未来,Mdex还将上线订单薄模式。

PancakeSwap

PancakeSwap是在BSC上运行的去中心化交易所,诞生于2020年9月。它以交易速度快、费用低为特点。目标是成为BSC上的第一流动性提供者和创新游戏化Farm机制的发源地。

PancakeSwap交易手续费为?0.2%,其中?0.17%作为流动性挖矿奖励,0.03%作为系统收入。除了Dex业务外,其还有Farms、SyrupPools、Lottery、IFO等业务板块。

Farms是流动性挖矿农场,可以产生CAKE代币。

SyrupPools相当于一个代币空投池,BSC链上的项目方可以申请与Pancakeswap进行合作,并免费提供一定数量的代币,用户可以在SyrupPools中质押CAKE代币进行挖矿,来收获其他项目代币。

在Lottery版块中,用户可以使用CAKE购买彩票。

BSC链上的其他项目方,可以通过Pancakeswap的IFO来募集资金。与IEO不同的是,用户参与IFO需要支付的是CAKE/BNB交易对的LPToken。IFO完毕后,LPToken背后的BNB将交付给项目方,CAKE则被销毁。

PancakeSwap界面

代币经济模型

PancakeSwap的治理代币为CAKE,最大供应量为195,140,310枚,当前流通量为120,670,625枚。CAKE全部通过流动性挖矿产出,目前,每个区块产出25CAKE,每日产出75万枚CAKE。Farms中收获的CAKE将有9.09%被销毁;彩票中花费的10%的CAKE将被销毁;IFO中100%的CAKE将被销毁。

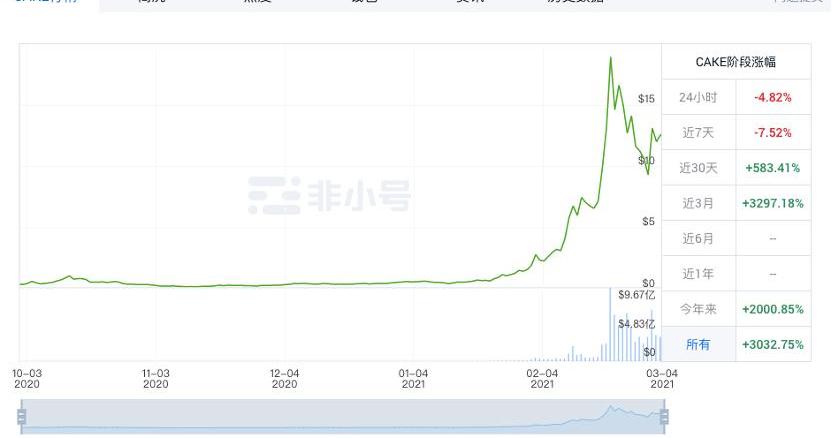

市场表现

3月4日,Pancakeswap官网显示,其总锁仓价值为16.1亿美元,24H交易量为8.75亿美元,略低于8.88亿美元的Uniswap,是BSC第一大DEX。

非小号数据显示,CAKE近7天涨幅为-7.52,近30天涨幅为583.41%。自1月1日以来,CAKE从0.6美元涨至最高21.3美元,目前回落至13美元上下。

CAKE市场表现

如何获取CAKE?

当前CAKE可通过PancakeSwap的Farms版块,通过提供流动性挖矿获得,也可以在PancakeSwap及币安等交易所直接购买。此外,用户还可使用CAKE在Lottery系统中碰碰运气。每张彩票上有4个随机数字,2个数字与开奖结果相同,则可以瓜分奖池中10%的CAKE;3个数字相同可以瓜分奖池中20%的CAKE;4个数字相同可以瓜分奖池中50%的CAKE。

CAKE能用来做什么?

CAKE可用于社区治理,以及参与流动性挖矿来挖得CAKE和更多新代币,并且参与链上IFP打新。当然,如上所述,它还可以用于买彩票,或者参与新币挖矿等。

PancakeSwap新动向

近日,PancakeSwap发布了版本发展规划,并考虑通过社区投票决定是否进行减产。今年第二季度,PancakeSwap计划进行合约迁移,以进行V2升级。此外,PancakeSwap还将发力NFT赛道,最近已经推出了NFT简介、团队和积分系统。未来还将布局借贷赛道。

如何进入这些应用?钱包是主要的DeFi应用入口,市面上有多种支持DEX的链上钱包APP,蜂巢财经代小白向老玩家们发问:?

标签:USHHISWAPANCESWAPRUSH价格HISWAP价格Yearn Finance ProtocolTreeSwap

比原链研究院王嘉昊刘秋杉前言——《AMM终极笔记》是对诸多代表性AMM项目和相关论文进行的一项综述,由于AMM所涉及层面较为广泛.

近段时间,IDO成为加密市场高频热词。无论是早期IDO项目,还是近期新锐MASK,都带来显著的财富效应,也令投资者对这一新的募资方式热情颇高,越来越多的项目方也开始热衷IDO.

基于UMA协议开发的合成资产考虑到了趣味性或用户需求,这或许才是「合成资产」应该有的样子,而不是被「预言机」束缚想象力.

从DeFi热潮盛行之时,扩容就一直是以太坊难以摆脱的魔咒,尤其是今年BSC等其他公链项目的成熟以及波卡平行链上线的有序推进,对于可能出现的“蚕食效应”,官方的压力也越来越大.

美国投资者与监管层对峙大型传统金融的机构都在布局加密市场 股市捉妖猎牛狂人 刚刚 10 狂人本着负责,专注,诚恳的态度用心写每一篇分析文章,特点鲜明,不做作.

拥抱改革拆分银行才是正道:新型货币战争进入第二阶段 天德信链 刚刚 24 原文标题:《让数据说话.