期权是经验老道投资者的趁手工具,它们以不同的方式为不同资产提供多样化的风险敞口。

无论是对波动性进行对冲,利用杠杆敞口进行投机,还是通过卖出合约赚取权利金。投资者都可利用期权来发挥自己的优势。

差价期权策略

一般来说,差价是降低风险和保证金要求的常见方式,以下是四种最常见的期权点差。

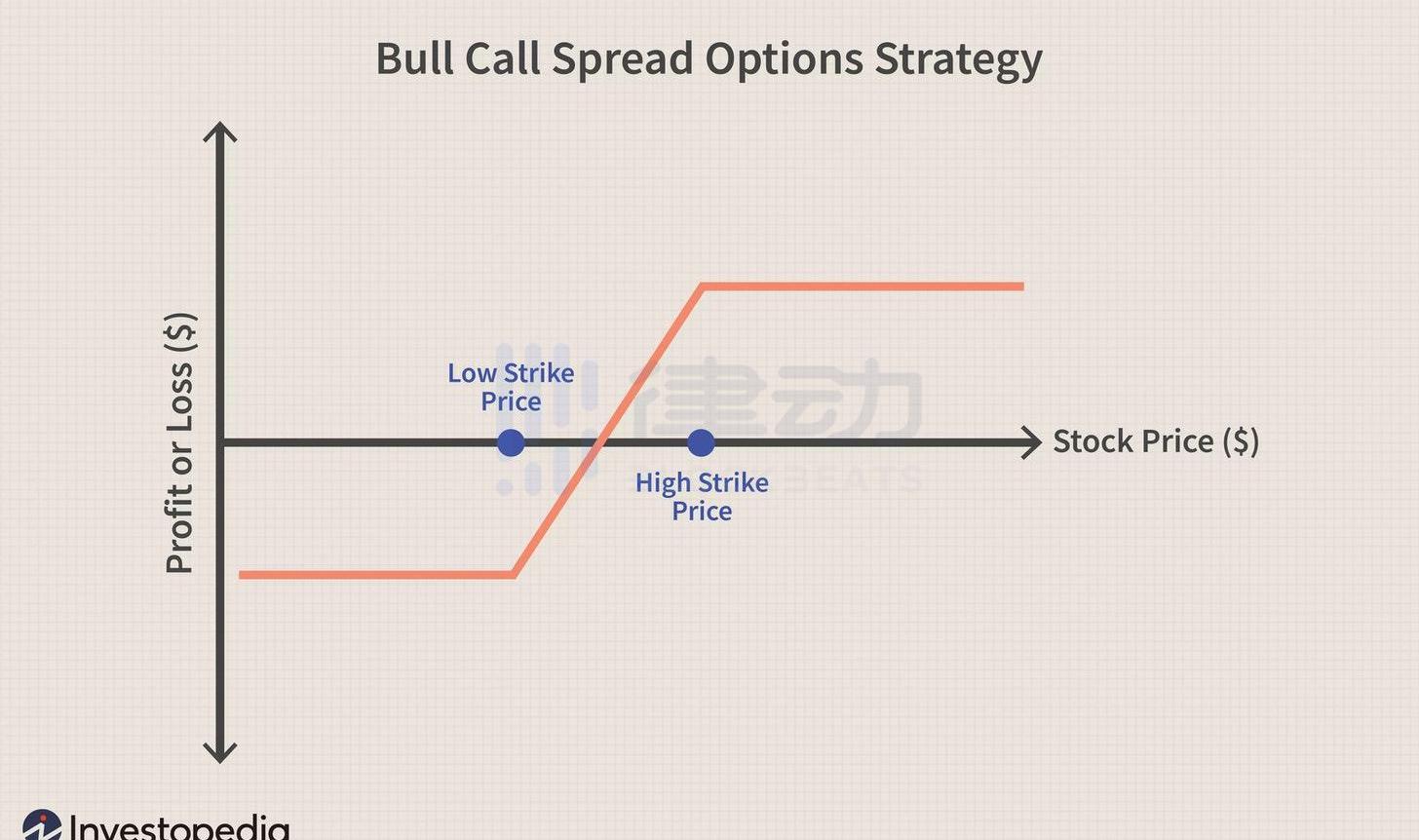

策略1:牛市看涨价差

牛市看涨价差,这表示以特定的行权价买入看涨期权,并以较高的行权价卖出相同数量的期权,两种期权的到期日和标的相同。看涨期权价差降低了看涨期权的成本,但它同时也限制了策略的收益。

交易场景:如果交易者认为某项资产的价值会上升至某一价格范围,他们通常会使用该策略。这种情况最常发生在高波动性时期。

最大收益:看涨借贷价差的潜在利润仅限于行权价减去价差净成本的差额。如果股票价格在到期时达到或高于空头认购的行权价,则可实现最大利润。

蚂蚁集团研究院高级专家孙曦:区块链技术发展有四大趋势:金色财经报道,日前,由上海华瑞银行、中国人民大学国际货币研究所(IMI)与中国人民大学金融科技研究所联合主办的“华瑞金融科技沙龙”系列沙龙(第2期)在线上会议进行。蚂蚁集团研究院高级专家孙曦在会上指出,区块链技术发展有以下四大趋势:

1.技术上,区块链技术和其他各种技术的融合。

2.产品服务上,目前区块链设施提供商会越来越倾向于提供一体化解决方案。

3.安全合规上,上半年在Web3/区块链领域,大部分的安全攻击重点是针对DeFi,因为它最贴近数字资产,攻击价值最高,目前行业中也存在一些技术提供商来提供协议和合约层面的安全服务解决方案,如通过安全审计、形式化验证等方式来减少上线前的潜在安全缺陷,帮助协议提供方和智能合约提供方加强本身的安全性。

4.数字身份上,未来去中心化数字身份将与中心化数字身份体系互为补充、融合共生。[2022/9/4 13:07:06]

最大损失:如果持仓至到期,标的价格低于两个看涨期权行权价,最大损失等于两个期权的买入价。

广电运通:已有四大团队紧跟数字人民币试点:1月1日消息,广电运通在接受机构调研时称,目前已有四大团队紧跟数字人民币试点。其中,智能金融研究院下属创新中心成立了专门的数字人民币应用实验室,对数字人民币生态全面布局,对数字人民币的金融场景保持开放态度;子公司广州运通数达科技有限公司、运通数字空间(北京)技术有限公司和深圳市创自技术有限公司等团队,分别从不同方向切入数字人民币的技术研发、场景应用及市场拓展工作,研发方向包括智能合约、数字人民币支付通道、银行数字人民币业务系统、数字人民币硬钱包和数字人民币开户设备。(界面)[2022/1/2 8:19:32]

持仓详情:

买入一个看涨期权,行权价高于当前市场,并有特定的到期日。

卖出一份与第一份看涨期权完全相同到期日,但更高的行权价看涨期权。

动态 | 比特币挖矿难度全年上涨超 1.5 倍 四大矿池份额占比 57.8%:根据BTC.com数据显示,最近1周,矿池份额占比F2Pool排第一,Poolin排第二,BTC.com排第三,AntPool排第四。[2020/1/19]

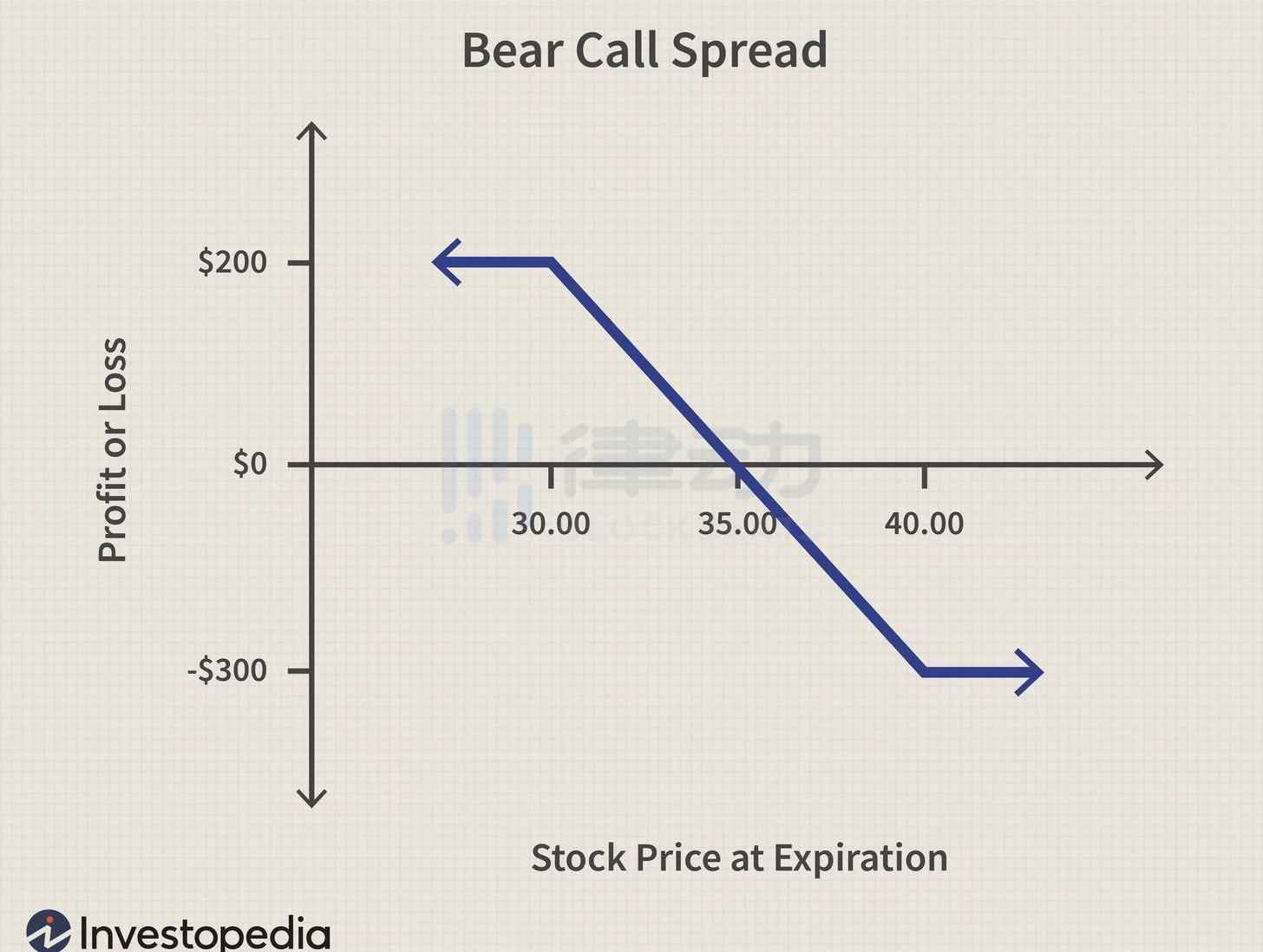

策略2:熊市看涨价差

熊市看涨价差,是一种通过购买特定行权价的看涨期权,同时也卖出相同数量、相同到期日但行权价较低的看涨期权来实现的期权策略。采用这种策略,投资者应该预期标的资产的价格会下跌。

这种策略的主要优势是通过买入行权价较高的看涨期权和卖出行权价较低的看涨期权来降低交易风险。在正常情况下,该策略的风险比做空股票小,因为最大损失存在上限。

交易场景:交易者预计该标的价格将会下跌。

最大收益:最大收益等于发起交易时收到的权利金,即卖出期权收到权利金-买入期权花费的权利金。

最大损失:最大亏损相当于两个看涨期权的价差-。熊市看涨价差被视为一种有限风险和有限回报的策略。盈利和亏损的限度由特定的看涨期权的行权价格决定。

美国第四大铁路公司加入全球区块链货运联盟:据Coindesk消息,美国运输巨头诺福克南方公司(NSC)昨日透露,将加入全球区块链货运联盟(BiTA)。BiTA贸易协会于2017年成立,旨在推广和发展运输和物流行业的区块链应用,并为采用该技术建立行业标准。目前有超过250名参与者。[2018/5/26]

仓位详情:

买入一个行权价较高特定到期日的看涨期权,并支付溢价。

卖出相同数量相同到期日但行权价较低的看涨期权。

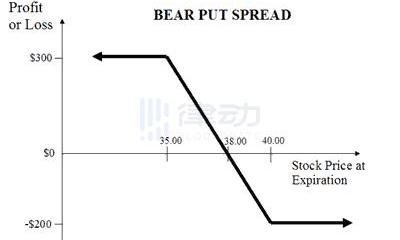

策略3:熊市看跌价差

熊市看跌价差是一种购买看跌期权,同时卖出相同数量、相同到期日的同一资产但行权价更低的看跌期权。这一策略似乎类似于购买普通的看跌期权,但是不同之处在于,该策略牺牲了一部分潜在利润从而降低了看跌期权的买入成本。

贵阳高新区党工委书记杨明晋:两区建设应突出区块链等四大战略重点:近日,高新区党工委书记、白云区委书记杨明晋在接受记者采访时表示,两区要坚持“一二三四五六”思路.其中,“四”指突出大数据生态、人工智能、物联网、区块链四个战略重点,“六”指推进“六个融合”,即互联网、大数据、云计算、人工智能、物联网、区块链与实体经济、社会治理、党的建设深度融合。[2018/5/21]

交易场景:如果交易者认为某项资产的价值会下跌至某一价格范围,他们通常会使用该策略。

最大收益:两个期权行权价价差-。

最大亏损:卖出期权收到权利金-买入期权花费的权利金。

仓位详情:

买入一个行权价较高的特定到期日的看跌期权,并支付溢价。

卖出相同数量相同到期日但行权价较低的看跌期权。

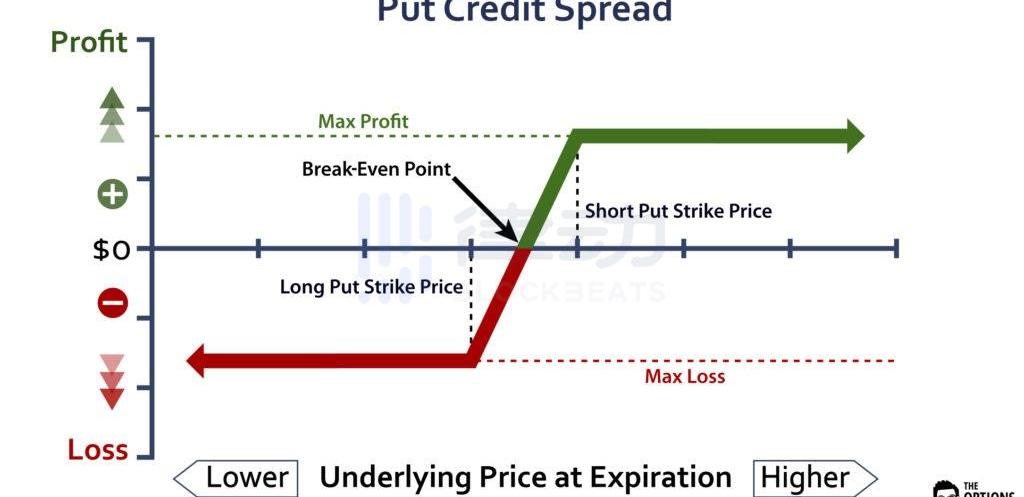

策略4:牛市看跌价差

牛市看跌价差是通过卖出行权价更高的看跌期权,同时买入相同数量相同到期日但行权价较低的看跌期权的一种策略。

交易场景:交易者预计标的资产价格将缓慢上涨时,他们通常会使用该策略。

最大收益:当标的价格在期权到期时收盘价高于较高的行权价时,出现最大收益。

最大损失:最大亏损为卖出看跌期权收到权利金-买入看跌期权收到的权利金,盈利和亏损的上限由特定看涨期权的行权价决定。

仓位详情:

买入一个行权价较低的特定到期日看跌期权,并支付溢价。

卖出相同数量和相同到期日但行权价较高的看跌期权。

在传统期权市场中,需要中心化交易平台提供交易场所。然而随着DeFi兴起和应用,如今期权也可在去中心话平台上交易了。

Opyn是一个DeFi期权协议,他们于近期发布了V2版本,该版本协议能够提出了一个更节省资金的解决方案和新功能,为所有阅读本文的交易者提供了更好的交易机会。下文将探讨Opyn的新功能以及一些更高级的期权策略。

OpynV2简介

OpynV2是基于Gamma协议构建的DeFi期权协议,用户可以购买、出售、创建ERC20标准的期权。DeFi用户和产品可以使用Opyn的智能合约和页面来对冲DeFi风险或者多种加密资产头寸。

目前,Opyn与其他DeFi期权协议有7点不同:

1、允许更有资金效率的期权交易策略,比如差价期权;

2、可闪电铸币,即在无抵押情况下铸造期权代币,只要在交易结束之前被销毁即可;

3、具有更有竞争性的价格,因为出价和要价皆有市场供需决定;

4、允许用户在期权到期前出售持有期权;

5、可自动履约实值期权;

6、如果产品被列入白名单,那么任何人都可创建新的期权产品;

7、允许operator代表用户进行操作或交易。

Gamma协议使DeFi期权交易的资金使用效率提高主要体现在几方面:改善保证金、欧式期权、现金结算期权和闪购铸币。

改善保证金

从差价期权开始,Gamma协议提供了更高资金使用效率的期权。基于Opyn的差价允许做多oToken用于质押做空oToken,从而使用户结构最大损失能够作为抵押品发布。

欧式期权以及现金结算期权

以现金结算的欧式期权可通过构造安全的差价期权来改善保证金。

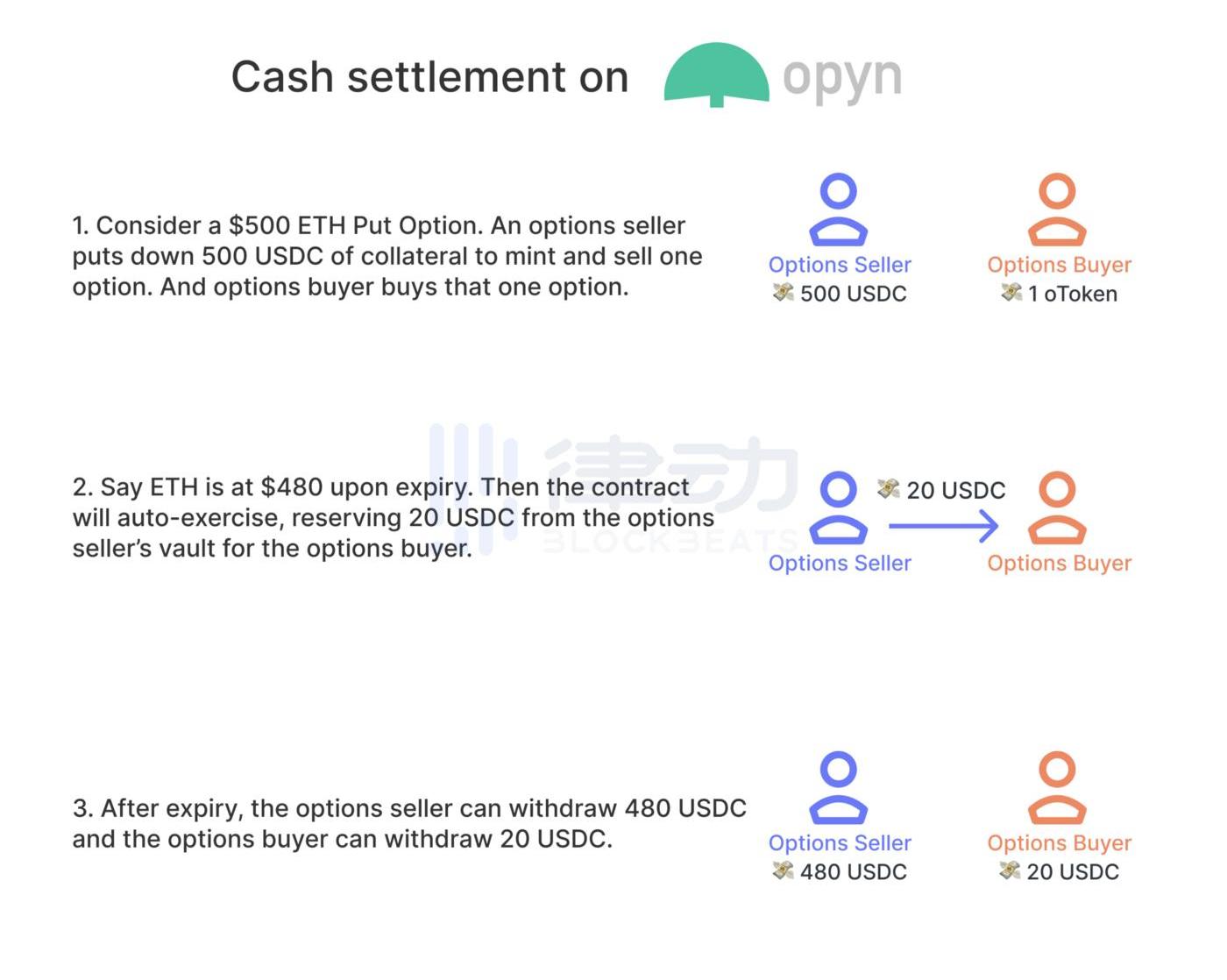

欧式期权意味着期权持有人只能在到期日行使期权。现金结算意味着期权持有人无需提供标的资产而是直接使用抵押资产进行行权。期权持有者在行权时将获得现金收益。

原文标题:《DeFiOptionsStrategiesforTraders》

原文来源:RyanSeanAdams,Bankless

律动注:本文在《DeFiOptionsStrategiesforTraders》原文的基础上稍作调整,本文所讲述的4种DeFi期权策略不仅适用于DeFi市场,还可用于大多数提供期权衍生品的市场。

标签:PROTOCPROTCOLSPROUT价格pendprotocolAsset-Backed ProtocolDecentralized Community Investment Protocol

调查:逾三分之一加密货币投资者对加密货币本身几乎一无所知 新浪 刚刚 420 Cardify最新调查报告发现,加密货币投资新手在步入该领域之前并没有做太多的研究.

原标题:《Alpha的AlphaX》 Alpha不是一个固定的产品从目前看,Alpha的产品主要是杠杆化的流动性挖矿,帮助加密资产提供者赚取收益,帮助流动性挖矿者提高收益.

瓜分Compound部分清算收益和DeFi借贷平台清算人激励,并积累B.Protocol治理权.

进入2021年,比特币一路猛涨,接连突破3万美元、4万美元、5万美元大关。矿机市场也由此掀起一波高潮,新老矿机价格翻番。然而,看似火热的市场,实则暗流涌动,暴涨暴跌愈发频繁.

3月4日,据中国证券报消息,火币资管将会发行三只虚拟货币基金,分别为比特币追踪基金,以太坊追踪基金和多策略虚拟货币基金.

当地时间2月28日,加密投资基金FD7Ventures在印度班加罗尔开设了一个办事处,成立了2.5亿美元的FD7微型基金,重点投资于致力于推进Polkadot和Cardano生态系统的团队.