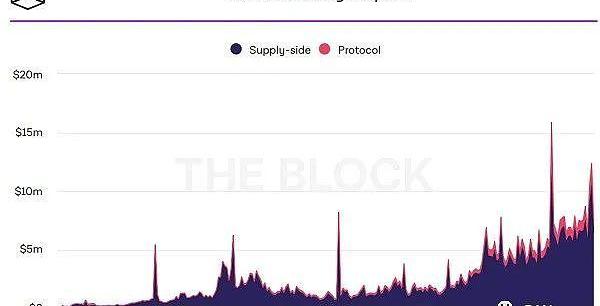

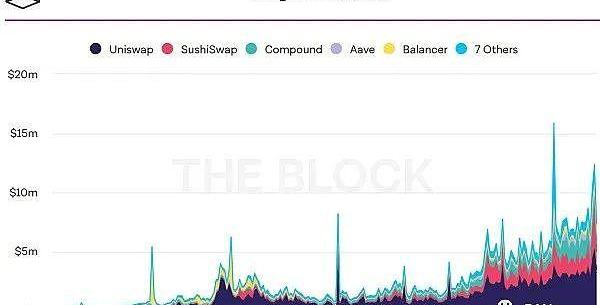

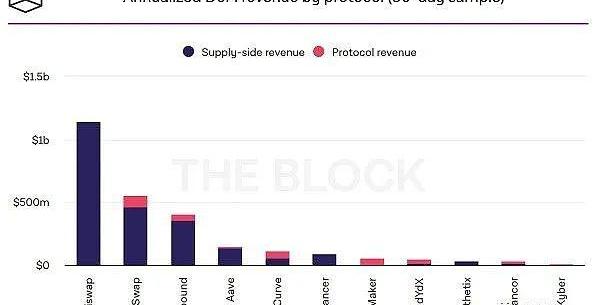

许多DeFi协议都成功获得了可观收入。不过,虽然DeFi行业出现了流动性挖矿等一系列新举措,但大部分收入仍然流向协议供应方。另外值得注意的是,除了Balancer之外,所有DeFi协议在2021年的前两个月都创下月度收入记录。

相对而言,DeFi仍然是一个相对较为年轻的加密垂直行业,但这一新兴领域却吸引了不少投资者关注,因为DeFi协议允许用户以免许可方式产生收入,同时还能保持非常低的运营成本。

绝大多数DeFi收入会分配给供应方,比如贷方或流动性提供者。同样地,中心化交易所也可以激励做市商减少费用或回扣。如果没有经济优势,由于风险更大,交易所和协议流动性将受到严重限制。除了供应方之外,其他主要收入获得者是协议所有者,比如开发人员或代币持有人,他们会将收入直接用于协议开发,也可以直接向代币持有人支付利润。现阶段,至少有三种模式可以让代币持有人获得收入:?

回购并销毁代币(此类DeFi协议有Maker、Kyber、Bancor)

回购做市

分红(此类DeFi协议有Kyber、0x、Bancor、Sushiswap、Curve)

上图资料来源:THEBLOCKRESEARCH,ETHEREUMETL

还有一类收入主要获得者,他们扮演了DeFi协议“推荐人”的角色。比如Kyber有一个费用分摊计划,Aave也有一个类似的推荐计划。目前,只有少数DeFi协议使用推荐计划,但在未来,由于DeFi自身所具备的免许可特征,预计会有越来越多DeFi协议探索推荐计划。举个例子,1inch是一个比较受用户欢迎的DEX聚合服务提供商,他们就已经启动了推荐计划,预计Yearn生态系统很快也会支持类似计划。

TheBlockResearch在其平台上的数据分析仪表盘栏目中推出了一个全新图表分析类别,其中包含了较为知名的DeFi协议收入数据。此外,该仪表盘还推出了几个比率图表,允许用户比较不同的DeFi协议。本研究报告旨在描述当前一些头部DeFi协议的收入产生机制。

报告:尽管加密领域低迷,但加拿大85笔交易中有29笔涉及该行业的公司:金色财经报道,根据毕马威会计师事务所的一份报告,在2021年创纪录的一年之后,加拿大金融科技的投资在2022年前六个月下降了50%以上。

加拿大金融科技公司在2022年上半年的85笔交易中的总投资为8.1亿美元,低于2021年下半年的19亿美元。与2021年上半年相比,降幅更为显着,尽管这一时期是异常值,在108笔交易中获得了54亿美元的巨额投资。

今年上半年在加拿大的金融科技投资大部分来自风险投资。按交易类型划分,种子轮投资25宗,早期融资23宗,后期融资17宗。尽管加密领域低迷,但 85笔交易中有 29 笔涉及该行业的公司,其中8笔交易涉及支付公司,8笔交易涉及监管科技公司。[2022/9/9 13:18:03]

上图资料来源:THEBLOCKRESEARCH,ETHEREUMETL

借贷协议

MakerDAO

Maker是“最古老”的DeFi协议之一,该协议用户可以使用各种加密资产创建美元稳定币DAI。Maker的多抵押版本总是会将其一部分收入存入协议储备金库,这些钱可以在发生“黑天鹅事件”的时候提供资金支持,或是支付运营费用。向储备金库“填满”资金之后,Maker收入将会直接用于MKR代币销毁。

现在,在已失效的单抵押DAI中,创收机制基本上是尽可能保持简单。在DAI铸造之后,抵押债务头寸持有人的债务会因为MKR持有人设定的稳定费而增加,抵押债务头寸持有人必须退还全部铸造的DAI和MKR中累积的稳定费,否则就不能关闭抵押债务头寸。PETH持有者和管理者也会获得一部分协议利润,需要购买MKR才能关闭抵押债务头寸,并弥补PETH持有人造成的部分收入损失,这也是Maker当前版本中修复的一个严重缺陷。?

尽管Q2净亏损5.54亿美元,Galaxy Digital仍在关注更多行业并购:8月8日消息,Galaxy Digital正在考虑收购,旨在为其核心业务增加新的领域。Galaxy Digital创始人兼首席执行官Michael Novogratz指出,该公司有10亿美元现金可供支出,并将继续筹集资金,着眼于达成交易。我想更加激进一些,我们正在关注(潜在收购目标)。代币化,这个领域对我个人很有吸引力。这是我的目标之一,但我认为我们可以多些耐心。

Novogratz表示,他预计传统金融公司将在今年晚些时候加大力度,参与加密货币行业的并购。他说:“今年我们没有太多的资金,但我仍然觉得,在时间和资金方面,我们正在向我们的空间进军。此外,Novogratz还指出,加密矿业是一个需要更多资本投资的领域。我们认为,我们在该领域的借贷和潜在整合方面都可以发挥作用。

此前消息,Galaxy Digital第二季度净亏损达5.547亿美元,亏损同比扩大近三倍。该公司去年同期报告亏损1.829亿美元。(The Block)[2022/8/9 12:10:57]

多抵押品DAI是对先前版本的一次重大改进:首先,目前有28个不同的DAI铸造金库,每个库都有自己的稳定费;其次,尽管包括清算在内的所有债务偿还都是在DAI中完成的,但只有在Maker协议“SurplusBuffer”中有1000万枚DAI的情况下,MKR代币持有人才有可能获得间接收入。因为只有达到这一数字之后,才可以在拍卖中出售1万枚DAI兑换MKR,之后Maker协议会回购过程完成后销毁购买的代币。

Maker收入的另一个来源是锚定稳定模块,该模块有助于将DAI锚定价格维持在1美元。这个锚定稳定模块允许USDC-DAI互换的同时不产生任何滑点,仅收取0.1%的费用,也为使用诸如Curve这样的DEX套利者提供了新的套利机会,从而有效降低波动性。

Maker还有以下费用:

日常运营(薪水、审计等)

DAI储蓄率

分析 | 尽管近期围绕Tether的争议不断 但数位分析师依然看涨BTC:据newsbtc消息,尽管近期围绕Tether的争议不断,但市场投资者们似乎不认为这会对加密市场产生实质性的影响,市场正在逐渐复苏。加密货币分析师The Crypto Monk表示,BTC的技术面依然显示为看涨。Monk没有给出太多的理由,但他所附图表确实显示,BTC现保持在4800美元上方,这是支撑200日移动均线的关键水平。同时,另一位分析师Murad Mahmudov则表示,有75%可能性BTC已经达到底部,Bitfinex的多空头寸比率和相对强弱指数(RSI)指向让他相信比特币将进一步走高。Mahmudov虽然没有说明具体的预测价格水平,但在分析图中以一个箭头指向6300美元,这是比特币预计将遇到的主要阻力。[2019/4/28]

资本重组

Maker协议去年增发了2.1万枚MKR代币,旨在抵消此前累积的MKR赤字也使MKR供应量过剩了近9个月时间。

上图资料来源:MakerBurn

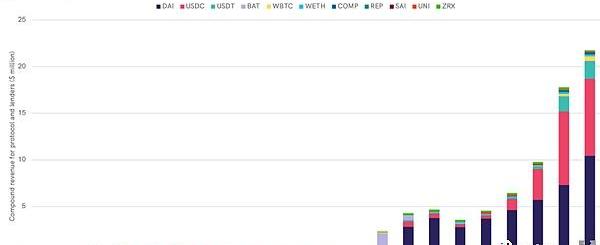

Compound

Compound也是最早一批借贷协议,之后该协议又进行了多次优化,从P2P到流动性池,最终实现了为用户提供去中心化借贷服务。在Compound平台上,用户可以借出一项协议批准的资产,并在每个区块中获得利息收益。在流动性池中,只要池内有足够的流动性,用户就可以随时提取自己的代币。可能是出于这个原因,Compound流动性池的利率是可变的,而且在Compound流动性池每次交互之后,利率都会发生变化。自从2020年6月启动流动性挖矿之后,Compound收入获得了大幅增长,该协议还将原生代币COMP分发给协议上的借方,而且使用COMP代币还能补贴利率。而像DAI、USDC和USDT这些稳定币,在循环借贷中的风险较小,2021年2月,Compound平台总收入中有95%来自循环借贷。

安永与Polygon更新了隐私协议Nightfall的开源代码:金色财经报道,安永与Polygon更新了隐私协议Nightfall的开源代码。Nightfall 是一种基于 ZK Rollup 的隐私协议,旨在帮助企业在以太坊主网上进行隐私交易。本次更新旨在防止被组织或团体控制,使得代码可以在完全去中心化的基础上部署,以及为防止匿名使用,同时保留开放和无许可的网络模型,要求用户拥有企业级 X.509 身份证明才能存取款。[2023/1/18 11:19:27]

上图资料来源:Ethereum,TheBlockResearch

为了在COMP代币持有人之间进行资本重组或现金流分配,每个流动性池都准备了储备金,储备金的多少,决定了Compound协议中借款利率多少,一旦确定则很少进行更改。对于已经弃用的资产,比如SAI和REPv1,借款利率是100%,Compound曾四次使用SAI储备金为某些提案的开发工作提供资金支持。

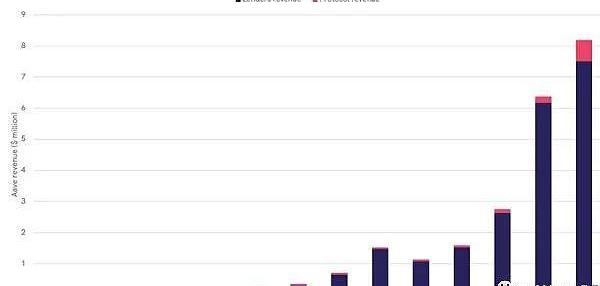

Aave

Aave也是一种DeFi协议,该协议使用流动资金池提供借贷服务。但与Compound不同的是,Aave还为用户提供了其他功能服务,例如稳定的利率和闪电贷。

在Aavev1中,借款人仅向贷方支付利率。但是,当用户借入资产时,他们需要支付贷款金额的0.00001%,作为“服务费”。这笔费用的20%将会被用于为Aave的推荐计划提供资金支持,其余80%则转入协议。此外,借款人申请闪电贷时,也需要支付0.09%的贷款金额作为费用支出,这笔钱中70%用于贷方,其余的30%会根据“二八比例”推荐人和Aave之间分配。

在AaveV2中,开发人员使用储备金替代了“服务费”。这大大增加了协议收入。2021年2月,Aave的收入可能会达到1000万美元,相当于Compound去年十二月的收入。与Compound一样,Aave协议资金将会分配给尚未使用过这笔费用的AAVE代币持有人。

Coinbase Custody新增支持STG、SWEAT等20种资产的存取款服务:9月17日,据官方消息,Coinbase Custody 宣布支持 20 种新资产的存取款服务,其中包括 ADS、ANGLE、BETA、CAST、DFA、DSLA、EL、HOTCROSS、KSM、MATTER、PAPER、RARE、STG、SWEAT、SWTHUDO、VSP、WOO、WXT、ZCX。[2022/9/17 7:02:50]

上图资料来源:Ethereum,TheBlockResearch

去中心化交易所

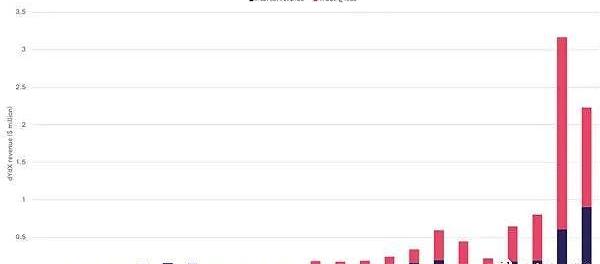

dYdX

dYdX似乎介于贷款协议和去中心化交易所之间,不仅提供基于保证金交易的借贷功能服务,同时用户还可以在协议之外提取资产,5%的借贷利率收入将会流入到dYdX保险基金,而贷方则获取其余95%的借贷利率收入。

dYdX协议的另一部分收入主要是现货和永续合约市场的交易费,该费用取决于订单类型和订单金额大小等因素,同时,高昂的gas价格可能会增加费用以覆盖交易费用。鉴于此,在2021年1月,由于加密货币牛市和gas费用上涨,dYdX交易费收入达到了250万美元。

上图资料来源:Ethereum,TheBlockResearch

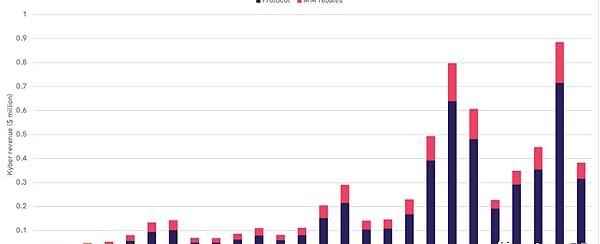

Kyber

KyberNetwork是最早从Uniswap等其他去中心化交易所获得流动性的DEX之一,该协议有一个非常重要的功能,就是可以使用任何定价策略来创建储备金。从第二版Kyber开始,费用收入分配取决于KyberDAO。目前,在费用收入的0.1%中,26.5%用于向流动性提供者调整代币供应量,67.3%用于那些使用ETH代币进行质押的用户,还有6.2%用于回购和销毁Kyber的KNC原生代币。

Kyber架构似乎显得有些过时,因此不太受加密社区欢迎,这意味着该协议收入其实并不太高。不过,未来该协议可能会在V3版本升级之后解决大多数问题。?

上图资料来源:Ethereum,TheBlockResearch

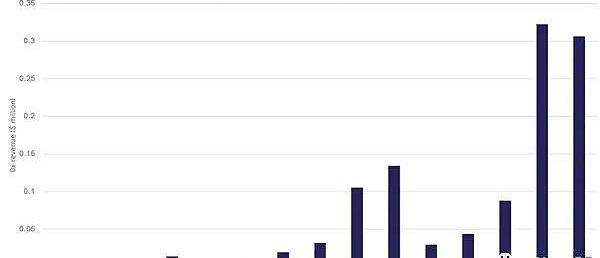

0x

0x是一个支持链下订单和链上结算的P2P去中心化交易所,不过在最新版本中,0x依然可以支持下达限价订单,不过该协议还能从Uniswap等广受欢迎的自动化做市商中获得流动性,甚至还推出了自己的DEX聚合器Matcha。

0x协议的V3版本中,他们添加了“协议费”,因此开始获得收入,用户需要将ZRX代币质押到某些做市商的质押池中。目前,在添加到TheBlock分析仪表板的DeFi协议中,0x的收入最低,不过倘若Matcha能够实现盈利的话,这种情况可能会发生改变。?

上图资料来源:Ethereum,TheBlockResearch

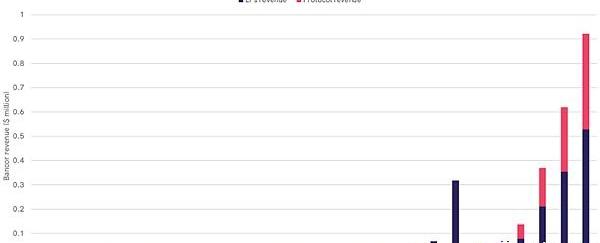

Bancor

Bancor绝对算得上是以太坊自动化做市商领域里最知名、创建时间最长的去中心化交易所,也是这一领域里的先驱。在V2.1版本之前,所有Bancor协议的收入都流向了流动性提供者,导致他们是DeFi协议中收入最低的协议之一。

之后,Bancor顺利完成升级更新,允许BNT质押人承担一部分无常损失风险,这意味着流动性池需要将50%的代币兑换费用收入提供给BNT质押人。与此同时,一半的Bancor协议收入将会直接发送给质押人,另外一半收入则会用于回购和销毁BNT代币。

上图资料来源:Ethereum,TheBlockResearch

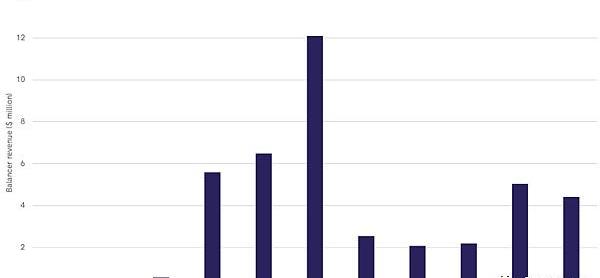

Balancer

在最新版本下,Balancer创收机制与之前的BancorV2.1版本相同。每个流动性池都会根据费用参数向流动性提供者收取费用,在后续更新的BalancerV2版本中,BAL代币持有人可以控制小一部分交易费用,以及提款费和闪电贷款费用。?

上图资料来源:Ethereum,TheBlockResearch

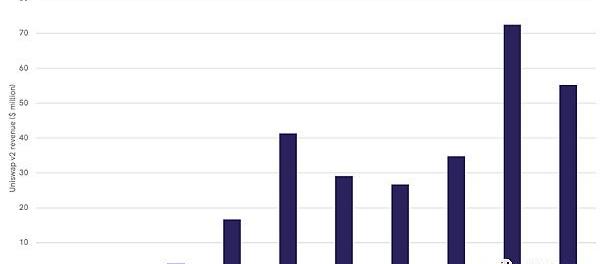

Uniswap

就目前来看,Uniswap可能是收入最高的DeFi协议,也是最容易理解的DeFi协议。用户每次执行代币兑换交易时,0.3%的交易额就会作为流动性提供者费用存入流动性池内。

但是从UniswapV2版本开始,该协议对上述“0.3%的交易额”的交易费用进行了拆分,其中流动性提供者将获得0.25%的交易额收入,剩下的0.05%则流向了UNI代币持有人。实际上,在Uniswap治理论坛上有许多关于激活拆分交易费用必要性的讨论。

上图资料来源:Ethereum,TheBlockResearch

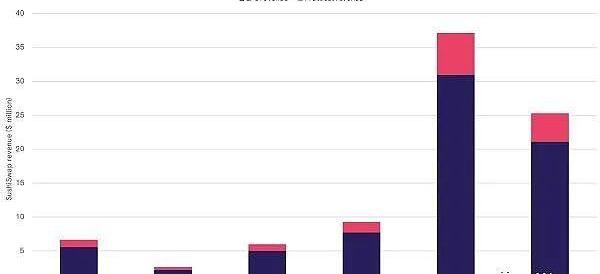

SushiSwap

SushiSwap之所以会出现,是因为Uniswap社区内有人认为Uniswap缺少治理代币,而这也给了Sushiswap实施吸血鬼攻击的机会。目前来看,Sushiswap协议在收入方面仅次于Uniswap。自从最初从Uniswap分叉以来,Sushiswap就一直在不断开发自己的生态系统,还推出了BentoBox等新产品,这些都让Sushiswap收入得到快速增加。

上图资料来源:Ethereum,TheBlockResearch

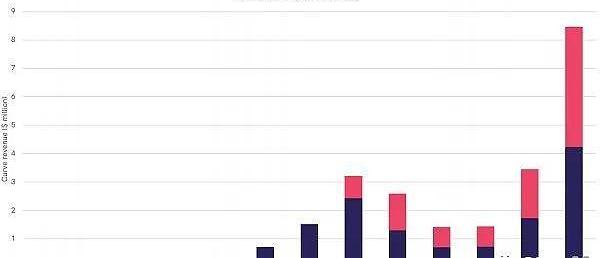

Curve

Curve是稳定币最喜欢的自动化做市商,在该协议发布CRV代币之前,所有可用的费用收入都直接提供给了流动性提供者。这些收入包括:

1、每次进行代币兑换时,会收取交易额的0.04%作为费用;

2、向流动性池存入资金时会收取费用;

3、从流动性池提取资产时会收取费用。

流动性提供者费用取决于流动性交易完成后,流动性池金额与理想水平的偏离程度。

自从2020年9月中旬以来,Curve协议收到的费用中有一半已经计入veCRV代币持有人;自从2020年11月底以来,Curve协议开始以3Crv代币形式收取费用。?

?上图资料来源:Ethereum,TheBlockResearch

总结?

随着去中心化金融行业不断发展,加密社区不可避免地会使用一些免许可金融协议。我们看到,如今大多数DeFi协议都产生了相当可观的现金流量。

上图资料来源:THEBLOCKRESEARCH,ETHEREUMETL

绝大部分DeFi协议收入流向了供应方,这主要是因为需求方需要获得更多流动性,而DeFi协议的代币持有人通常只能获得一小部分收入。但是,随着流动性挖矿之类的全新机制出现,交易DeFi协议代币同样可以吸引大部分现金流,比如KeepDAO就是一个典型例子。

然而有些用户虽然可以通过DeFi协议来赚钱,但这些人并没有给DeFi协议带来可观的收入。还有一些被称为“守护者”的代理商,虽然他们主要负责DeFi协议维护工作,但这些代理商也是在不同DEX上追求平等价格的套利者,他们会在各个DEX上寻找最佳代币兑换汇率然后通过交易获利。当然,此类用户也是帮助借贷协议免受不良债务影响的清算者。

与此同时,这些“守护者”不只是扮演积极的角色,他们也在追求利润最大化。可能正是出于这个原因,才导致“黑色星期四”事件发生在Maker身上,还有Coinbase预言机问题导致稳定币DAI价格剧烈波动而引发的Compound质押资产出现大规模清算等一系列事件。

来源:TheBlock,IgorIgamberdiev

美图4000万美元购加密货币蔡文胜:区块链战略价值储备 澎湃新闻 刚刚 21 3月7日,美图公司发布公告.

据TheBlock援引相关人士消息,知名加密风投基金a16z正在参与NFT交易市场OpenSea的新一轮融资,该轮募资规模可能达到2千万美元.

据Acesswire3月12日报道,第二代DeFi智能财务管理平台SIL.Finance宣布获得130万美元私募轮融资.

这几天对于UNI来说是利好的,无论是从价格上还是在开发方面上来看都是如此。几天前,UNI不仅仅大幅上涨并且创下了新高,而且去中心化交易所Uniswap的开发团队关于V3的设计也在市场引起了轰动.

比特币的估值:从摩根大通的加密资产入门报告说起 尺度区块链 刚刚 22 “3月8日消息,据Coindesk报道,摩根大通已向其私人银行客户发送了一份加密货币入门报告.

据雅虎财经3月12日报道,Polkaswitch完成300万美元融资,ArringtonCapital和AscensiveAssets领投,风险投资公司SignumCapital.