DeFi是流动性革命。

在传统世界中,你购买并持有资产,希望升值。也许你在一个计息银行账户里有一些美元存款,但在大多数情况下,你持有的资产并没有“发挥用处”。

在DeFi中,情况完全不同。持有资产只是第一步。任何投资者都可以成为流动性提供者,通过把这些资产存入智能合约,让它们“发挥用处”,赚取额外回报。流动性提供者可以从以下两方面获得回报:

1.?借出资产

2.?像做市商一样推动交易

所以,你如果有SNX或MKR,可以存进Compound,通过借贷赚取利息,或者可以存入Uniswap、Balancer和Bancor等AMM中,推动交易,获得交易费用,若资产升值,还能产生收益。

金色实力派 | 宙斯在线科技CEO:气象数据一旦上链,上链的内容也将逐步具有法律效力:金色财经报道,在今日举行的金色实力派直播中,针对“区块链在宙斯气象系统(ZWS)中扮演的角色如何?”的问题,

宙斯在线科技CEO Tony表示,区块链技术的本质其实是一个去中心化的分布式账本,具有高透明、可追溯和防篡改的特性。

气象数据一旦上链,上链的时间和内容均是公开透明的,且难以篡改,上链的内容也将逐步具有法律效力,因此可溯源追责,这就为不同机构进行数据交换和共享提供了信任基础,用技术解决了信任问题。

区块链技术在宙斯气象系统(ZWS)中对气象数据上链、建立仲裁节点剔除不良数据、气象数据的分布式存储都将起到十分重要的意义。[2020/5/21]

Yield?Farming的热潮掩盖了一个的事实,那就是任何人在DeFi中都能成为流动性提供者。这一点受到很多人的低估。

金色晨讯 | 5月17日隔夜重要动态一览:21:00-7:00关键词:Bakkt、DeFi、存款准备金率

1. Bakkt前CEO已将有关其交易活动的文件移交至美国司法部;

2. 超80%的投资者决定退出TON项目;

3. 锁定在DeFi中的BTC数量超3200枚,本周跃升近45%;

4. 《富爸爸,穷爸爸》作者:相信比特币3年内将达到75000美元;

5. 中国证券监督管理委员会原主席肖钢表示:存款准备金率还有下调空间;[2020/5/17]

流动性提供者的角度

第一代DeFi协议是基于最终产品构建的。Maker的目的是生产Dai,而Uniswap的首要目标是促进交易。DeFi产品实际上是双边市场,“流动性提供者”的市场可能比交易市场更大。

分析 | 金色盘面:BTC/USD “头肩底”构筑接近完成:金色盘面综合分析:BTC/USD 在4小时K线图构建了一个“头肩底”形态。一般这样的形态,对于空头来说都是具有震慑力的,如果向上突破,颈线将会带动一波大级别的多头行情。[2018/8/17]

如今有了聚合器,而且交易员也能够非常方便地操作前端,这进一步将交易需求与流动性供应分开。Uniswap会为交易员和有限合伙人提供同等服务,因为Uniswap.org吸引的是散户提供的直接流动性,但对于大多数AMMs,如Balancer、Bancor、Curve和Sushi,它们真正的用户是流动性提供商,且大部分交易来自1inch,Matcha等其他聚合器。

金色财经现场报道 火币资本侯琳:投资改善区块链 希望吸引各地人才:金色财经现场报道,在火币Pro举办的越南Blockchain Festival千人大会上,火币资本投资经理侯琳介绍了火币资本并表示:火币资本有四个特点,一是火币生态系统成员参与,二是一系列企业家加入,三是喜欢阅读白皮书,四是在全球工作。另外,投资改善区块链,资本可以提供创新型可编程的货币基础设施协议设计,还可以提供分散式网络的基础层、分散式应用程序连接用户的基础层。此外,她还表达了希望吸纳更多人才的意愿。[2018/5/24]

如何让流动性提供者满意?

流动性提供者看重的是以下两个方面:

1.?标的资产的投资回报

2.?杠杆

第一个方面就是AMM发展的原始动力,就是如何用更少的钱做更多的事。2020年,在Uniswap中,任意两种资产的流动性池比率都是50/50,而Balancer允许调整权重和交易费,Curve则实现了专门针对稳定资产的更高效交易算法,并利用了借贷协议。这些都使各种资产的交易量和交易费增加。

对流动性提供者来说,一系列与上述相似的改进正在进行。Balancerv2版本允许未使用的库存同时被借出,这一点非常像Curve,而Uniswapv3的目标则非常宏大。

利用资产杠杆

一种更受欢迎的投资方式是购买所有你认为会升值的代币或资产,并将它们作为抵押,获得贷款。你可以将这笔贷款套现成美元,再买入那些会升值的代币或资产,形成杠杆。假设这些资产升值,你就能偿还贷款。或者,你也可以借入不看好的资产,将其出售,将收益进行再投资,然后再以更低的价格回购资产,以偿还贷款。

在传统市场,这是一种有效的资本投资方式。在传统金融市场,主券商会管理自己的库存,并以此作为基础,提供产品和服务。但在DeFi领域,没有人会通过Compound、Aave和Maker对巨额ETH&WBTC资产负债表进行杠杆操作。

相反,在DeFi中,AMM通过整合贷款抵押品,解绑大宗经纪商。

Aave和Maker领跑DeFi

抵押品担保贷款是加密货币持续增长的秘密。加密货币资产是极好的抵押品,它们能全天候交易,不受地域限制,这就是为什么BlockFi价值30亿美元的原因。AMMLP代币可能成为非常合适的抵押品,解锁额外代币供应。大多数贷款的抵押品都是ETH或BTC,所以,?UniswapLP代币如果支持WBTC-ETH交易对,那就能成为更好的抵押品!

当然,这个产品的实现会有一定复杂性,特别是如果抵押品的价值下降,要运用预言机进行定价和清算,并且借贷LP代币的需求小于标的资产,但通过LP代币获得贷款是杠杆的一种好方式。

在这个方面,Maker和Aave采取的态度最积极。上周,Aave宣布推出AaveAMM市场,这是Uniswap和BalancerLP代币的独立借贷协议。它支持14个Uniswap交易对和2个Balancer交易对。用户还没有蜂拥而入,但LP代币作抵押的未偿贷款有510万美元。

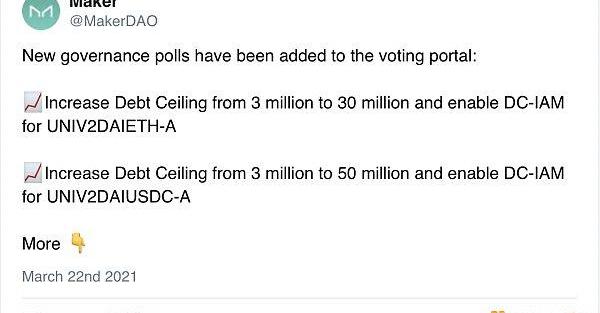

与此同时,MakerDAO正在试图提高其债务上限:

上月,LP代币能够作为抵押,获得Dai贷款,在初期需求超过供应之后,Maker又开始提高债务上限。6个LP代币交易对达到了300万美元的上限,Maker的治理协调员刚刚开始进行链上投票,将每对代币的债务上限提高到3000万美元。

这样会提高资本效率,推动DeFi中的流动性,尤其是当聚合器开始全面整合贷款抵押品。

本文内容来自于DoseofDeFi

根据美国证券交易委员会一份公开的FormS-1文件,资产管理巨头富达正在寻求建立比特币交易所交易基金,该基金被命名为WISEORIGINBITCOINTRUST.

相信所有的加密币投资者都非常关心BTC的价格为什么会涨?又为什么会跌?如何提前预知?今天KingData教大家通过观察交易所资金流向数据,解析价格涨跌的因果关系.

在COSMOS和波卡还没有切实落地资产跨链的时候,PolyNetwork已经成功上线主网,并开始了资产跨链.

以区块链投资为主、财务公开透明的上市加密货币投资银行GalaxyDigital近期宣布了其2020年第四季度的财务状况并宣布新的首席财务官AlexLoffe.

过去一周时间,受美联储新决议影响,美国三大股指纳指、标普500指数纷纷转涨,受到全球关注。另一边,自2020年新冠疫情后早已回归“常态经济增长”的中国,A股却表现疲弱.

摘要 近期美债收益率上行速度大幅加快,1月初,美债收益率突破1.0%,2月25日,美债收益率更是突破1.5%,不到一个月上升了50BP,引起市场震动.