20%年化储蓄账户

今年早些时候,Pantera参与了TerraformLabs的2500万美元融资。Terra是该协议的独特区块链,以锚定法币的稳定币而闻名,最著名的是TerraUSD(UST),市值排名第五,韩国Chai支付技术初创企业超过200万用户使用UST。TerraformLabs也是MirrorProtocol背后的公司,后者是一个去中心化平台,用于交易特定上市公司的合成股票。

上个月,Terra推出了最新项目Anchor,这是一个易用储蓄平台,可能会对DeFi领域产生巨大影响。

如今DeFi领域是怎样的?

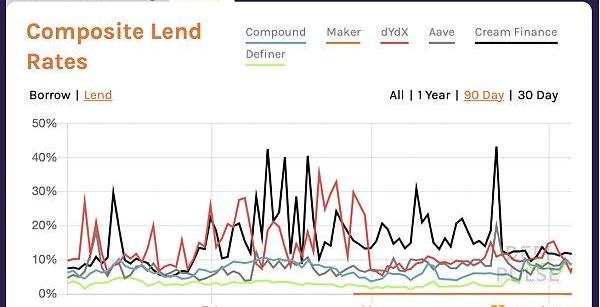

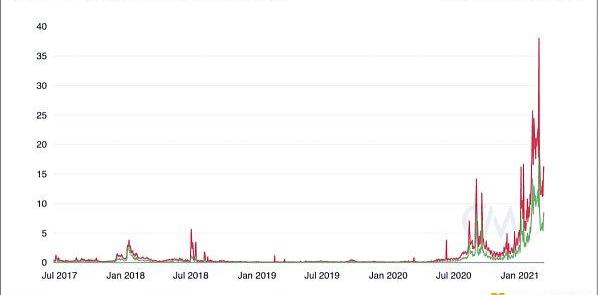

你如果一直在关注DeFi的迅速崛起,肯定听说过yieldfarming和流动性挖矿能产生收益。2020年6月,Compound和Aave借贷平台推出后,散户投资者可以通过投资策略,在不同协议之间转移资产,实现收益最大化,从而获得超额回报。结果,DeFi开始飞速发展,早期参与DeFi的用户提供了协议运行所需的流动性,获得可观的回报。

去中心化借贷平台的运作方式是,将存款人与借款人撮合在一起,前者想通过借款获得低风险利率。传统银行系统借贷通过信用评级和其他KYC手段,评价借款人的信用,相比之下,大多数DeFi平台的贷款要求超额抵押。换句话说,借款人必须存入比贷款总额更多的货币作为抵押品,通常是贷款总额的2-3倍。这保证了贷款的偿还,即使在不信任甚至不了解对方的情况下。

金色午报 | 8月14日午间重要动态一览:7:00-12:00关键词:商务部、赣州链、CRV、江西省

1. 商务部:在京津冀、长三角、粤港澳大湾区及中西部具备条件的试点地区开展数字人民币试点;

2. 赣州链正式启动;

3. CRV总市值接近900亿美元已超过以太坊;

4. 中国区块链智库正式成立;

5. 全国政协原副主席陈元:深入推进区块链创新发展 积小胜为大胜;

6. DeFi流动性耕种项目BASED遭黑客攻击 将重新部署“Pool1”;

7. 江西省工信厅厅长:认真贯彻政策部署 着力推动江西区块链产业发展;

8. 江西省委副书记:赣州将进一步打造区块链人才聚集区和技术高地;

9. 阿根廷下架主流数字货币购买交易指南。[2020/8/14]

如今,DeFi热潮已经过去了将近一年,该领域继续以令人兴奋的方式进行创新,新协议试图向借贷双方提供有竞争力的利率。目前,DeFi借贷的总锁仓价值接近250亿美元,对开放金融而言,这是一个巨大成就。

金色午报 | 8月10日午间重要动态一览:7:00-12:00关键词:商务部、央行、Uniswap、镇江市

1. 商务部:区块链技术服务等新兴数字化服务离岸执行额同比增长迅猛;

2. 央行广州分行行长:支持在大湾区率先开展数字货币支付场景应用试点;

3. 数据:UniswapV2的24h交易笔数突破11万次;

4. 以太坊期权未平仓合约过去三个月增长5倍,达3.37亿美元;

5. 镇江市政协副主席:区块链创新中心将走出具有润州特色的发展之路;

6. 珠海网警巡查执法: 脱下数字货币伪装;

7. 数据:7月份中心化交易所的平均网站流量环比增加13%;

8. 盛松成:数字货币与传统货币的不同在于货币发行技术的变化;

9. BTC现报11999.47美元,当前加密货币总市值为3646.77亿美元。[2020/8/10]

DeFi为什么不能够变得更加主流?

最近的DeFi热潮揭示了这样一个道理,那就是技术可以以前所未有的速度从边缘变成流行文化。在几个月的时间里,NFT从一个神秘缩写变成了全国热议的话题。在很多方面,使用DeFi和交易NFT一样容易,一般会带来更可靠和更有利可图的经济回报。那为什么DeFi没有以同样的方式为大众所熟知呢?

金色晚报 | 6月30日晚间重要动态一览:12:00-21:00关键词:区块链创新发展行动计划、门头沟、CSW、Cardano

1.《北京市区块链创新发展行动计划》印发 将初步建成四个“高地”。

2.门头沟清算赔偿方案再次推迟至10月15日。

3.韩国科技部将投资1.11亿美元用于发展区块链技术。

4.Cardano已完成Shelley硬分叉升级协调器测试。

5.Kleinman与CSW诉讼案出现关键证人。

6.国际清算银行将在多地设立分支 推进分布式账本技术。

7.腾讯区块链加速器开启复试 助力产业区块链价值落地。

8.“区块链之家”正式上线国家互联网应急中心官网。

9.加州大学向黑客支付百万美元加密赎金。

10.国家卫生健康委:应用区块链等技术实现医疗数据安全流动和授权访问。[2020/6/30]

以下是两点理由:

准入壁垒。使用Compound和Aave等借贷平台会让非加密原住民代感到害怕。除了复杂技术操作,例如浏览器钱包,用户体验不直观,刚接触DeFi的人也更有可能不信任协议,特别是缺乏对加密货币的理解。

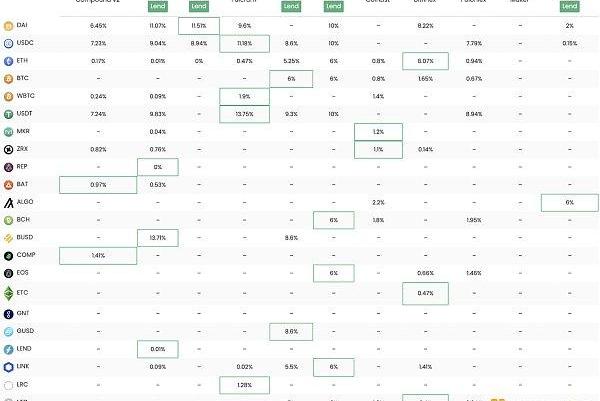

利率变化。DeFi协议收益率有时可能相差很大。这在很大程度上是因为标的抵押品价格波动性,影响了“利用率”及由此产生的收益率,让投资者的财务长期规划更加复杂,他们也间接受到整个加密货币市场波动的影响。

分析 | 金色盘面:FGI恐慌指数26:金色盘面综合分析:FGI恐慌指数9月4日显示为26,市场恐慌情绪有所平复,历史上20以下形成反弹的概率较高,如果持续走高,市场反弹趋势将延续。[2018/9/4]

Gas费用高。以太坊区块链拥堵,Gas费用创下新高,让用户很难以低成本使用去中心化应用程序。其成本可能高到足以阻止一些用户尝试DeFi。

Anchor怎么解决这些问题?

Anchor是去中心化储蓄协议,目标是为UST储户提供20%左右的收益率,这个利率是银行储蓄账户平均年收益率0.07%的200倍以上。

其他去中心化借贷平台吸引了寻求收益最大化的套利者和交易员,而Anchor的目标却是储蓄。这份白皮书描绘了一个宏大愿景:

分析 | 金色盘面:HIT/BTC成交量逐渐放大:金色盘面分析师表示:HIT/BTC短线持续上涨,成交量逐渐放大,上方压力位0.0000002861,下方支撑位0.0000002454。[2018/8/6]

尽管出现了很多金融产品,但在DeFi领域,还没有一款足够简单、安全而且能获得大众认可的储蓄产品。最终,我们希望Anchor成为区块链领域获得被动收入的黄金标准。

Anchor拥有如下特点:

1.?独立区块链。Anchor建立在Terra区块链之上,是Cosmos生态系统的一部分。虽然这可能会限制以太坊应用程序的互操作性,并可能成为采用该协议的短期障碍,但它能大幅降低了Gas费用,为协议提供了更多灵活性。重要的是,TerraBridge已经上线,是Terra、以太坊和Binance区块链之间的跨链桥解决方案,Terra资产可以轻松以低成本在不同区块链之间转移,所有都能相同界面内实现。

2.?易用性。一旦web应用程序连接到Terra钱包,用户就可以进行存款、借款、投票和质押。布局干净直观。虽然Anchor可能会让CeFi的用户觉得害怕,但这是朝着正确方向迈出有意义的一步。Anchor的API能很容易集成到金融科技平台、数字银行、加密交易所、数字钱包等,团队将这种金融科技兼容性称为“储蓄的一大进步”。

3.?20%年化利率。人们很难相信有一种金融工具能够提供固定收入,但风险低,其回报能与Anchor一样高。如果收益率继续稳定在20%年化左右,对于个人和投资者来说,在Anchor上储蓄就成为一件理所当然的事。加密前端应用领域竞争激烈,Anchor固定20%年化可以作为独特优势,吸引更广泛的用户群体,因为它不受加密货币价格波动影响,这增加了其在下一次熊市中的吸引力。

为什么Anchor的年化能如此高?

尽管DeFi中不乏惊人收益指标,但似乎很难让人相信一款储蓄产品能保证20%年收益。Anchor是怎么做到的?

其中的秘密在于贷款抵押方式。在宏观层面,Anchor就像Compund一样,是去中心化货币市场。然而,对于Anchor,借款人只能在供给侧中提供流动性抵押衍生品作为抵押品。对于主流PoS链,例如Cosmos、Polkadot、Ethereum、Solana等,流动性抵押衍生品是根据区块链中的担保质押仓位,利用资金流生成代币。Anchor中质押衍生品被称为bAssets,而Terra原生资产LUNA的衍生品bLUNA是目前该平台首个衍生品。

借款人的质押收益率被传递给储户。此外,该平台采用超额抵押贷款,质押回报会得到放大。借款人和贷款人会平分收益,产生高利率。Terra公司的联合创始人兼首席执行官DoKwon在twitter上发布了一条推文,你可以在该推文中找到Anchor如何实现20%低波动性年化的直观解释。

有趣的是,与其他DeFi协议变动的收益相比,加密市场中质押衍生品不受短期债务周期和投机性投资的约束,在货币市场中,这一点尤其突出。原因是对于大多数主流PoS链,维护共识的质押收益基于原生代币释放,即网络通胀,和跨链交易费用,交易费用会分给质押者,作为确保网络安全的奖励。

通过质押衍生品,Anchor能够在需求侧调整和稳定存款利率,而不受投机性需求周期影响,比如代币价格急剧下跌后,会导致收益率下降,因为投资者不太可能借贷,进行杠杆交易,以获得更大回报。

作为一种无杠杆收益来源,Anchor20%年化可以作为DeFi收益率曲线的原始数据。大多数传统金融的利率都能由联邦基金利率推导出来,同样,Anchor的利率相当于去中心化的联邦基金利率,即DeFi的基准利率。

该协议初步将年化设定在20%,但在未来可以利用Anchor的治理体系进行调整。随着贷款者和借款人比例变化,这个比率有时会轻微波动,目前根据借款需求,ANC代币借贷的激励措施会进行调整。不过,到目前为止,Anchor的稳定机制已经成功地将年化保持在20%的水平。

如何使用Anchor?

我建议你观看TheDefiant的演示视频,来尝试一下Anchor。从我的经验来看,就算没有Terra钱包或任何UST,30分钟内也能获得20%年化收益。

一旦你设置好了,就可以通过各种方式使用Anchor:

1.?抵押USDT,获取20%年化收益。

2.?借入资金,且获得高于利息本身的回报。目前净年利息率为110%左右,另外还有ANC代币奖励。

3.?购买ANC,即Anchor的治理代币,从平台中使用获益,赚取质押奖励,并参与决定协议的未来。供给侧,即借款人,的剩余收益也用来在公开市场上购买ANC,并分发给ANC持币者,ANC的价格与协议资产管理规模成线性比例。

Anchor的未来目标是什么?

仅在上线两周后,Anchor存款就超过1.6亿美元了,借款数量为1.1亿美元。这证明了Anchor收益的吸引力、过硬的技术、以及区块链行业对“储蓄即服务”的需求。

该团队的愿景是成为去中心化世界的主流储蓄产品,采用DeFi“黄金标准”利率。只有时间才能证明Anchor能否实现这个宏大的未来,但它的确拥有潜力,成为开放金融生态系统不可或缺的组成部分。

本文内容来自VeradiVerdict

如果你曾经在Uniswap上交易,或在TheDefiant上阅读过DeFi新闻,或使用过PrysmEth2.0测试网,那么你可能要感谢Gitcoin.

作者:五火球教主 来源:白话区块链 去年下半年的时候,还经常有人问:现在是牛市吗?时至今日,这个问题早已无人提起,哪怕是再迟钝的人,也知道我们正处在一场疯牛之中.

“Coin”这个单词在过去象征着硬币,而在4月14日之后,这个单词又多了一层新的含义,即Coinbase上市后的股票代码.

在北京时间4月15日下午18:00左右,以太坊的柏林硬分叉升级将会发生,这次升级将纳入4个新的EIP改进提案,而其中两个将会影响交易的gas成本计算.

无论从价值层面还是权利层面进行分析,NFT既带来了可拆分的潜力,同时并未改变作品版权的传统转移方式。对加密艺术NFT价值的探讨愈演愈烈,「稀缺性」已然成为了各类探讨的中心词汇.

从2021年以来,第一季度内美债收益率持续攀升,3月31日10年期国债收益率尾盘上涨3.75个基点,报1.7404%.