Synthetix债务池机制由预言机喂价,避免了AMM的滑点问题;同时,其风险共担和质押奖励刺激用户铸造资产已实现足够的交易深度。

Synthetix的债务池是一个比较复杂的设计,为了更好地理解,我们先从AMM中的流动性池开始说起。

传统的流动性池设计

所谓流动性池,就是在DEX中为了保证交易能够稳定实现所产生的资金池,想要在Atoken和Btoken之间进行交易,就需要事先准备好足够多的A和B,并依据兑换比例设置一个值k,使得池中A的数量x和B的数量y的乘积恒等于k。这样,当x增加时,y就相应减少,反之亦然。如此就实现了A和B之间的兑换。

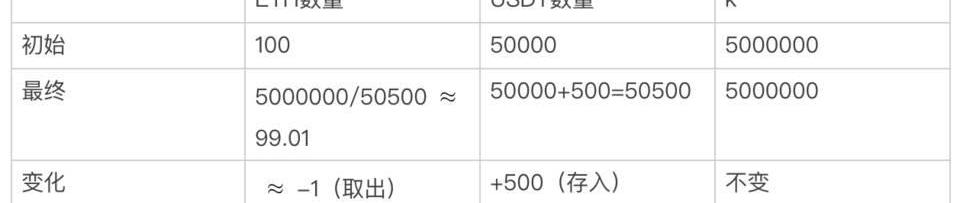

拿Uniswap中的ETH/USDT举例,首先需要向交易池中转入足够多的ETH和USDT,假设此时1ETH=500USDT,交易池中有100ETH和50000USDT,则x为100,y为50000,k就是5000000,此时我如果想用500USDT购买一个比特币,流动性池就会发生如下变化。

一用户从APE质押合约赎回32万枚APE并转入币安出售,因APE价格下跌损失37万美元:金色财经报道,据链上观察员BitcoinEmber发推表示,半小时前,一位用户从APE质押合约赎回32万枚APE (价值约123万美元)并转入币安出售。

该用户在 APE 这轮行情最高点附近(1/26 日,APE价格为6.12美元)从币安提出32万枚APE参与质押,44天的质押他虽然获得了 35,523枚APE(17.7万美元)的收益,不过由于 APE 的价格下跌,他最终亏损55万美元。[2023/3/13 12:59:29]

The Block CEO因未披露从Alameda Research获得4300万美元贷款引咎辞职:金色财经报道,加密媒体和研究平台 The Block 发布公告称,The Block首席执行官 Michael McCaffrey 因未能披露曾从 Alameda Research 获得贷款而辞职,The Block 首席营收官 Bobby Moran 将接任首席执行官一职,立即生效,McCaffrey 还将辞去公司董事会的职务。McCaffrey 仍是 The Block 的大股东。

据报道,McCaffrey 总共获得了三笔贷款,共4300 万美元贷款,第一笔金额为 1200 万美元,用于在 2021 年收购加密新闻、数据和研究提供商The Block,McCaffrey 以首席执行官的身份接管了日常运营。1 月份的第二笔 1500 万美元贷款用于资助日常运营,而今年早些时候的另一笔 1600 万美元用于在巴哈马购置个人房产。[2022/12/10 21:35:39]

从上述例子中,我们可以总结出一个DEX最重要的两个基础:流动性&价格稳定性。

被标记为孙宇晨的地址再度从Aave撤回5000万枚USDT,Aave中USDT存量已减半:10月21日消息,被Etherscan标记为孙宇晨的地址再度从Aave中撤回5000万枚USDT,并交易为USDC后转至Circle地址。近五日内孙宇晨相关地址已从Aave内撤回1.5亿枚USDT,使得Aave内USDT存量几乎减半。[2022/10/21 16:34:48]

Uniswap会将交易手续费奖励给流动性的提供者,保证了池有足够的深度。当因池中token数量异动导致价格偏离CEX价格时,就会有套利者通过搬砖的方式让价格回归正常水平,如此有利可图的交易让流动性大大提高也保证了几乎实时的价格稳定性。

Synthetix的交易模式&债务池

加密货币经纪商OVEX已从Alameda Research融资400万美元:3月31日消息,南非加密货币主要经纪商OVEX已从Alameda Research筹集了400万美元。首席执行官Jonathan Ovadia表示,OVEX希望在不久的将来再筹集1400万美元。OVEX希望借助手头的新资金进行国际扩张,目前确定了五个扩展市场:英国,阿联酋,加拿大,肯尼亚和尼日利亚。(TheBlock)[2021/3/31 19:34:03]

一般的AMM模式存在的问题非常明显,当流动性池的深度比较小或者需要兑换的资金量比较大时,就会出现实际兑换比例与价格有偏差的情况。上述例子中,实际获得的ETH就少了0.01个。这样的情况我们称之为滑点。当然,滑点产生的原因并不止这一种,由于由智能合约来进行交易确认,链上确认期间可能出现价格的变动,也会带来滑点的问题。

Synthetix的交易模式避免了上述第一种滑点的问题。在Synthetix交易中直接由预言机进行喂价,所以进行交易时用500sUSD能兑换到的就是1sETH整,不会出现因流动池深度问题而产生滑点。

某种意义上,Synthetix甚至不能说是传统意义上的交易,用sUSD购买任意一种sToken的本质都是sUSD的销毁和sToken的铸造。

债务池也正是伴随着这样的「交易」模式而生的。

我们先来解释一下什么是债务池。

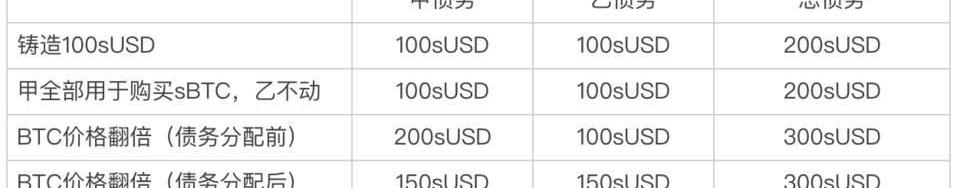

当你抵押了SNX铸造sUSD时,所铸造的sUSD就被认为是新产生的债务,而将sUSD交易成了sToken之后,债务也会随着sToken的增值或减值而上涨和下跌。Synthetix采用了动态债务模型,也就是说所有SNX的抵押者共同分担全网的债务。

我们来举个例子:

最终,甲乙的债务都变成了150sUSD,但甲的资产价值200sUSD,乙的资产价值依然是100sUSD。此时甲卖出sBTC获得200sUSD,只需要150sUSD即可赎回SNX,而乙还需要购买50sUSD才能赎回抵押的SNX。

如此看来,Synthetix的债务池模型实际上是一个在合约内的动态零和博弈,盈利可能来源于自己的资产价格上涨,也可能是其他人资产价格的下跌;反之,亏损可能来源于自己的资产价格下跌,也可能是其他人资产价格的上涨。因此,参与质押的用户需要是在交易和风控方面比较有经验的交易员,能熟练使用在传统平台对冲的方式来对冲风险。

为什么选择债务池?

Synthetix作为合成资产项目在流动性和价格稳定性方面有自己的优势。

Synthetix由预言机喂价,无需担心AMM中价格波动的问题。而流动性方面,与Uniswap相似,Synthetix的用户通过提供流动性获得质押奖励,不同之处在于Synthetix的债务池设计让交易完全没有滑点,而Uniswap的AMM机制导致滑点严重。

债务池的共担激励了用户不断交易以及铸造新的sToken,因为一旦你的资产价格涨幅没有跑赢总值的涨幅一样会亏损,如此激励了交易者不断追求资产升值而提高流动性和创造新的合成资产。同时,随着合成资产种类的不断丰富和用户数量的不断提高,以及Layer2上线后网络费的显著降低,目前债务池向sBTC和sETH单边倾斜的问题将得到妥善解决,因此个人资产的价格变动对整体债务池产生的影响将会被无限摊薄,从而实现盈利和亏损的实际数额越来越靠近真实数额。

当然,用户依然面临清算风险,虽然用户超额抵押的SNX代币价值距离清算价有2.5倍的缓冲空间,SNX价格的剧烈下跌和债务池总债务的大幅上涨有可能造成抵押币价值支撑不起合成资产价值的情况。因此质押奖励非常重要:用户受到足够的奖励激励,才会愿意承受潜在债务和清算风险,以及管理对冲头寸的成本,参与质押。Synthetix正是利用这样的激励机制,实现了基于超额抵押的几乎无限的交易深度。

撰文:Eric

美国《时代周刊》杂志与数字货币平台Crypto.com合作,目前在其18个月的数字订阅中接受加密支付。使用加密货币支付的选项目前仅在美国和加拿大可用,计划于2021年7月在全球推出.

热点摘要: 1.?美联储主席鲍威尔:美联储正在努力研究数字货币。2.?2021年新增USDT已超此前7年总增发量。3.?英伟达加密第一季度销售额1.5亿美元,嘉楠科技去年营收约4.5亿.

什么是visor? Visor或者visor机池是一个NFT形式的个人金库,在这里你可以存入你的资产然后安全的与智能合约和其他外部defi协议进行互动.

DeFi数据 1.DeFi总市值:1115.74亿美元 市值前十币种排名数据来源DeFiboxDeFi总市值数据来源:Coingecko2.过去24小时去中心化交易所的交易量:49.

NewsCrypto为您带来精炼、公正、专业的市场信息,以及行业动态。帮助您在最短的时间内把握行情,成为更出色的交易者.

.new_summary,blockquote{position:relative;font-size:16px;letter-spacing:1px;line-height:28px;marg.