在UniswapV2版本中,交易者只能选择以当前的市场价格进行交易。由于V2版本在协议层面缺乏原生的限价单功能,导致用户很难在Uniswap上应用常见的止盈或止损策略。

这个问题,在V3版本最新的升级中终于得到了解决。

如何在AMM上构造「限价单」

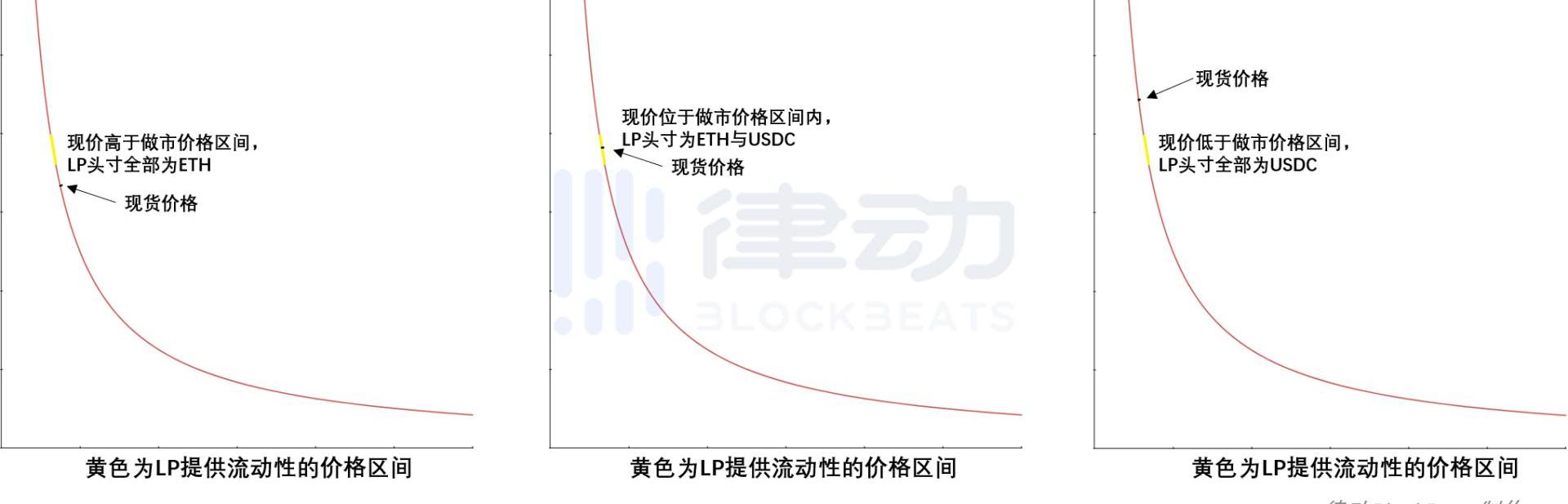

上一篇我们提到过,当LP设定的做市价格范围完全高于或低于市场价格时,LP必须提供单一币种进行做市。那么,如果我们在完全高于现货价格的范围中提供流动性,并将做市的价格区间不断缩小,会发生什么?

我们依然以ETH-USDC交易对为例。

假设ETH现货价格为2000美元,LP在2300-2310美元的范围内,全部以ETH提供流动性。那么当ETH价格上涨到2300美元时,LP提供的ETH开始被逐渐兑换为USDC。若此后ETH的价格继续上涨,LP资产中的USDC比例便会不断升高,直到现货价格达到2310美元时,资产被全部兑换为USDC。

Uniswap Labs发布新的隐私政策:金色财经报道,去中心化交易所 Uniswap Labs 发布了一项新的隐私政策,以提供其收集的数据的透明度。隐私政策指出,DEX 收集连接到用户加密钱包的某些链上和链下数据。新政策阐明了对公开可用的链上数据进行分析以帮助做出明智的决策。 就链下数据而言,Uniswap 声称它不会收集敏感的个人数据,如姓名、电子邮件或 IP 地址。然而,该交易所指出,与用户相关的其他链下网络标识符仍然被抓取。(the block)[2022/11/21 7:53:18]

此外我们也可以在数学上证明,以这种方式卖出ETH的平均成交价格,等于LP做市范围的几何平均数,

Maker:DAI/USDC成为Uniswap V3上最具流动性交易对:7月24日消息,Maker发推称,DAI/USDC现在是Uniswap V3上最具流动性的交易对,TVL达到16.58亿美元。这些流动性大部分是由Arrakis Finance推动的,该协议从Uniswap V3累计了16.48亿美元的DAI/USDC LPs TVL,占比约99%。

此外,来自Arrakis Finance的所有DAI/USDC流动性中,目前约99.9%存储在Maker协议中。通过这种杠杆策略已经铸造了16.1亿枚DAI,这是目前DeFi中最大的稳定币收益策略之一。[2022/7/24 2:33:44]

也就是

NFT平台Universe社区发起上线mfer系列NFT的提案:3月27日消息,NFT 平台 Universe 社区发起上线 mfer 系列 NFT 的提案。发起者表示,Universe 的后端开发者将支持所有的 NFT 系列,但希望 XYZ 代币持有者可以通过投票来决定首先支持哪些 NFT,发起者首先支持的 NFT 系列为 mfer。[2022/3/27 14:20:47]

2304.99美元。

这时我们发现,如果LP做市的最初目的,就是在2300到2310美元左右的价格,将自己手中的ETH头寸全部卖出止盈。那么他在V3中提供的流动性,居然很好地完成了这个目标。

延续之前的例子,如果我们将LP的做市价格范围继续缩小,缩小到极限的2300.00-2300.01美元的范围内。此时,我们就可以近似的认为,LP以大约2300美元的价格,挂出了一张ETH的限价卖单。只要市场价格高过2300.01美元,LP提供的ETH,就会被全部卖出兑换为USDC。这种操作也可以视为,帮助LP完成了在限定价格卖出ETH的操作。

Balancer Labs:警惕Uniswap上以0x6cb8开头的BAL代币局:非托管投资组合管理服务商Balancer Labs发推称,Uniswap上以0x6cb8开头的Balancer(BAL)代币是局,BAL还没有被创建。当官方代币被部署时,我们将通过此推特账号宣布。[2020/6/14]

这种将LP的做市价格范围无限缩小,在现货价格之上或之下,以单一币种提供的聚合流动性,便是我们说的「范围订单」。同时我们可以将上文例子中,帮助LP在一定范围内止盈的范围订单,称为「止盈范围订单」。

所以,其实「范围订单」本质上并不是真正的订单,而是LP向资金池某个特定价格点提供的聚合流动性。虽然不是真正的订单,但「范围订单」所表现出的特性,却很好地模拟了限价单的基本功能。

范围订单与限价单有什么区别

既然「范围订单」在功能上与限价单如此类似,那么为什么不直接称其为「限价单」,而要另外再取一个名字呢?

我们知道,在传统的订单簿交易所,当一张限价单被成交后,资金或资产便会自动返回投资者的交易账户,直到投资者发出下一张限价单指令。而V3版本中的「范围订单」则不同,当此订单被全部执行后,LP的资金依然会被锁定在原先的资金池中,并可以被再次反向执行。

也就是说,如果投资者希望通过范围订单在2300美元卖出ETH止盈,那么在「范围订单」被全部成交后,LP必须在ETH价格重新回落到2300美元前尽快撤回流动性。否则价格一旦重新跌到2300美元以下,「范围订单」将帮你自动「抄底」,将已经出售的ETH,在2300美元处重新买入,「回滚」之前的卖出交易。

V3版的Uniswap是不是订单簿交易所

到这里可能不少读者已经感觉到,V3中的「范围订单」与普通的流动性做市之间,似乎并没有特别明确的界限。

比如我们可以认为,在2000.00-2000.10美元范围内的做市,是一个独立的「范围订单」。但同时也可以说,这种流动性做市,相当于在10个更小的价格范围内,同时提交了10个不同价格的「范围订单」。

如果我们这样思考,那么整个Uniswap的流动性,都可以以最小价格变动单位为基点,被拆分成无数个「范围订单」。任何形状的价格曲线,都可以被完全等价地映射为一个由众多最小「范围订单」组成的订单簿。也就是说,V3版本的Uniswap,已经在底层逻辑上,具有了部分订单簿交易所的特征。

然而,由于V3中的「范围订单」,依然与真实订单簿交易所的限价单存在区别,如果想要在V3版本中完整地模拟订单簿交易所的状态,就必须在每一个最小「范围订单」被执行后,及时将资金撤出流动性资金池。而撤出流动性的操作,预计仍然需要LP们手动完成。这不但增加了操作的频率,同时也改变了目前LP们被动管理的习惯。所以,V3版本的Uniswap还不能算作订单簿交易所,其交易逻辑的核心,依然是基于AMM的自动做市机制。但不得不承认,V3版本在经典AMM的底层逻辑之上,最大程度地融合了订单簿机制的优点,为交易者提供了更好的使用体验。

此外,笔者预计在UniswapV3上线后,大部分LP依然会采用传统的被动做市策略,即选定一个价格范围,并长期的提供流动性。毕竟提交和撤回「范围订单」,都需要实打实地支付gas费,这对于目前的以太坊交易成本来说,显然还不是一个经济的选择。

可以看出,在Uniswap完成V3版升级后,新的协议不但吸收了部分订单簿交易所的优点,同时也保留了经典AMM的优势,可以说在产品形态上又完成了一次重要的进化。

那么,当Uniswap获得了聚合流动性与范围订单功能后,其代表性的经典价格曲线还会不会保持原来的形态呢?下一篇,我们详细的讨论下价格曲线的问题。

“To?the?moon”是圈内的一句行话,意思是币价一飞冲天。但戏言即将成真。4月初,特斯拉CEO埃隆·马斯克在推特上发文称,要用SpaceX将一枚DOGE带到月球上.

根据周四的一份声明,基于以太坊的加密货币借贷初创公司NotionalFinance在PanteraCapital领投的A轮融资中筹集了1000万美元.

“To?the?moon”是圈内的一句行话,意思是币价一飞冲天。但戏言即将成真。4月初,特斯拉CEO埃隆·马斯克在推特上发文称,要用SpaceX将一枚DOGE带到月球上.

据TheBlock5月8日报道,位于立陶宛的Dapp数据追踪公司DappRadar于上周五宣布,该公司在A轮融资中筹集了500万美元.

原文标题:《观点|治理程序可抽取的价值》治理程序是协议的最终拥有者。无论是独裁还是富豪统治,治理程序控制着相关协议的每一个可变动的方面以及它们如何变化.

为了改善NFT市场流动性,市场参与各方都在不同的方向进行努力和尝试,而尝试的方向包括NFT碎片化、拍卖机制革新、销售机制革新等.