最近数月,AMM领域内的创新推动了DEX的成长。

UniswapV3引入了集中流动性,与V2相比,其资产效率提高了4000倍,而BancorV2.1推出了一个有趣的代币经济规则模型,来应对无常损失的痛处,令单边流动性的提供成为可能。其他DEX则在多方面进行创新,单资金库模型被越来越多的采用。

SushiSwap的便当盒和BalancerV2

2021年3月,SushiSwap将其单资金库模型「便当盒」公之于众,令其作为一种去中心化的应用商店。所有用户都可将他们的代币存储至可通过不同应用访问的单盒中。例如,便当盒中的资产可在提供闪电贷的同时在Onsen挖矿,甚至为SushiSwap的AMM上提供流动性。

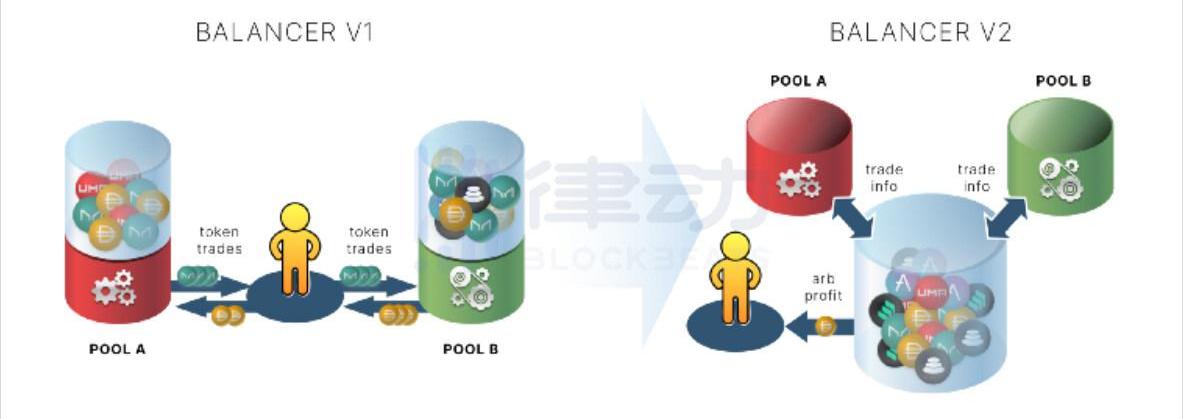

类似地,Balancer在发布其V2期间启动了自己的单资金库。Balancer的合约资金库将所有Balancer池提供的代币汇集起来,统一集中管理。AMM的逻辑同代币的管理和记账活动是相剥离的。代币管理和记账由资金库进行,而每个资金池的AMM逻辑却大不相同。

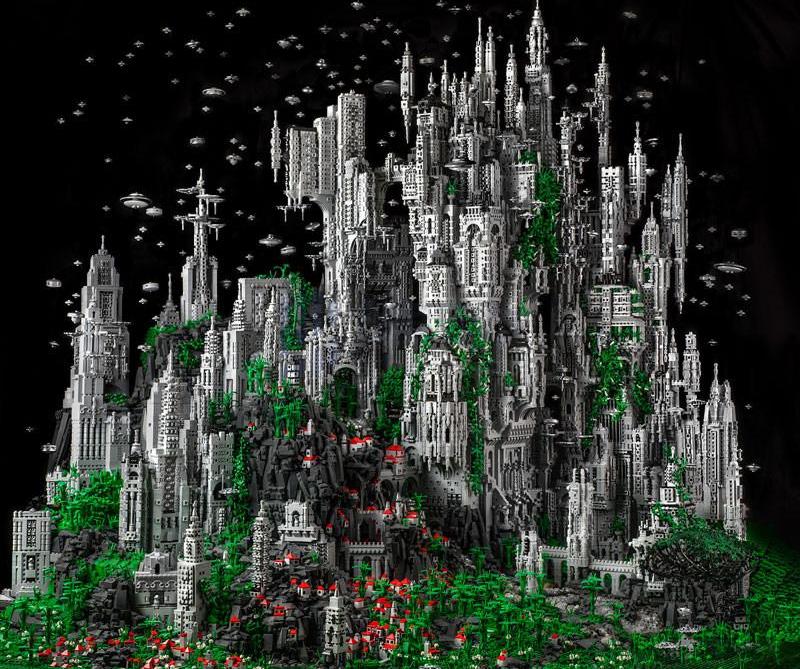

乐高基座

单资金库可被视为一个乐高基座,其他乐高积木块可以基于此构建。Uniswap等协议专注于构建单一的积木块,而Sushiswap和Balancer等其他协议则采取了不同的办法——将多个积木块进行合并。

数据:美国和哈萨克斯坦的比特币开采量占世界前二:10月18日消息,路透社援引英国剑桥替代金融中心发布的数据报道称,美国在世界开采中所占的份额最大,截止8月底约占全球哈希率的35.45,其次是哈萨克斯坦和俄罗斯,其他地方的矿商也已经开始填补空缺,将注意力转移到北美和中亚。(Akipress)[2021/10/18 20:37:37]

这一基座可以安全地储存代币,并自动通过未充分利用的资产产生利润,以此降低机会成本。开发者们可以直接在该基座上进行构建,其去中心化的应用可以连接基础资产并吸引更多用户,以此提高合约的整体利用率。

DEX之道在于给流动性提供者最大化的资产效率和利润。在这篇文章当中,我们将尝试解释单资金库模型是如何为这一目标进行优化的。

单资金库模型的好处

gas效率提高

SushiSwap的核心前端开发者Omasake将便当盒描述为一个Layer1.5的解决方案,在这里所有东西都被放进了同一代币库中。」单资金库通过允许持有资金库内部代币余额的方式,减少了不必要的代币划转,确保了一个gas效率较高的基础结构。」

今天,对于同一代币的多重批准浪费了大量的gas费用。而在单资金库中,这不可能发生。一旦一枚代币被批准用于资金库,它便可用于建构在资金库上的全部合约。

数据:目前比特币波动性低于2017年底水平:Skew图表数据显示,2021年以来比特币波动性持续下降,目前低于2017年底到2018年初的波动性水平。[2021/4/15 20:23:18]

此前,由智能订单路由算法的复杂性导致的gas费用的增加,大大超出了低价影响可能带来的节约。新的模型完全解决了这一问题,令价格变得更加合适。

借助Balancer的新资金库,交易无需受到多重资金池的限制,只有在最后阶段净代币才会在资金库间结算,这将为用户节省大量的gas。

高频交易者还可以避免为短期头寸发布任何ERC20交易,这对DEX聚合器特别有效。

此外,通过闪电贷款,套利者可以在不持有代币的情况下在池子之间进行套利,从而提高流程效率并减少资本密集型操作。

总的来说,开发者可以在不考虑自己的gas优化开销的情况下构建dApp,与此同时,由于gas费吃掉了更少的利润,交易者也会更愿意选择在这些平台上进行交易。

建立在安全灵活基础之上的其他应用

单资金库模型将池子的AMM逻辑与代币管理和记账脱钩,为开发者奠定了坚实的基础。一些细节可以通过委托给资金库以降低技术成本。这种模块化架构使团队能够变得更加专注和高效。

比特币微信指数日环比下降13.49%:金色财经报道,微信指数显示,6月20日,区块链搜索指数为1318496,日环比下降16.81%;比特币搜索指数为447812,日环比下降13.49%;以太坊搜索指数为62007,日环比下降18.91%。[2020/6/22]

SushiSwap

便当盒上的第一个dApp是Kashi,它利用便当盒的资产进行借贷和一键杠杆交易。由于所有代币都存储在中央资金库中,因此它可以减少内部代币交易的数量和整体的gas费用。通过BentoBox和Kashi,在单笔交易中即可以完成可以完成1倍杠杆的做空。

MISO也被建立在BentoBox上。MISO是一个创始人在SushiSwap推出新项目的启动平台。MISO创建了一套智能合同让非技术人员可以方便的推出新代币,并通过启用流动性以将其迁移到SushiSwap上。智能合约的功能包括:为项目创建新代币、锁仓、新代币的发行及众筹、新代币的挖矿农场等。

Balancer

Balancer的代币资金库现在可以充当不同的AMM策略与dApp创新的启动平台。已有两个正式的合作伙伴:

ElementFinance:一个固定利率协议,在BalancerV2上建立一个自定义交易曲线,以避免从头开始构建AMM的麻烦或分叉的技术开销。

声音 | Bitwise研究主管:比特币走势与黄金历史走势相同 将走向全球主导地位:据The Daily Hodl 消息,Bitwise研究主管Matt Hougan表示,比特币的走势与黄金在上世纪70年代的走势相同,当时黄金在动荡的10年里飙升了136%;比特币的波动性标志至关重要,作为领先的加密战争可以赢得信任,并将自己打造成一个坚实的价值储存。[2019/8/23]

「ElementFinance需要实现自定义的交易曲线,但并不想有分叉或构建自己的AMM的技术开销。为了避免这些问题,我们选择在BalancerV2的基础上构建。」——ElementFinance,2021年4月

Balancer-Gnosis-Protocol:Balancer与Gnosis合作,将Gnosis的DEX聚合器和批量拍卖推向市场,旨在降低矿工可提取价值。

BentoBox和Balancer的资金库都将允许集成到资金库中的dApp相互关联,这在dApp之间创造了协同效应和网络效应。同时,dApp为资金库带来了新的用户,使TVL和合约增长。

资本效率

池子对添加到资金库的代币拥有完全的控制权。这从设计上提高了资本效率,使得资产管理器和dApp可以建立在资金库上。在被池子提名后,池子可以通过使用底层代币来发挥作用,如用于投票、耕种、贷款等用途。

动态 | 泰国比特币案:有三位嫌疑人坚称并未参与其中:据bangkokpost消息,涉嫌泰国比特币案件的数位嫌疑人Thanasit、Jiratpisit和Supitcha Jaravijit昨天在曼谷举行的新闻发布会上坚称自己是无辜的。Jiratpisit表示,他不了解数字货币,而其他两位嫌疑人也坚称自己并未参与。据此前消息,Jiratpisit Jaravijit与其兄弟姐妹涉嫌一起比特币案被起诉,海外投资者Aarni Otava Saarimaa在该案件中损失近8亿泰铢(约2409万美元)。[2018/10/30]

SushiSwap

BentoBox的资产可以用来提供闪电贷,即使同样的代币也在Onsen耕种。即使这些资产没有被出借,用户仍然可以使用自己的代币赚取收益或LP费用。这最大限度地增加了用户在任任意时间点的收入。

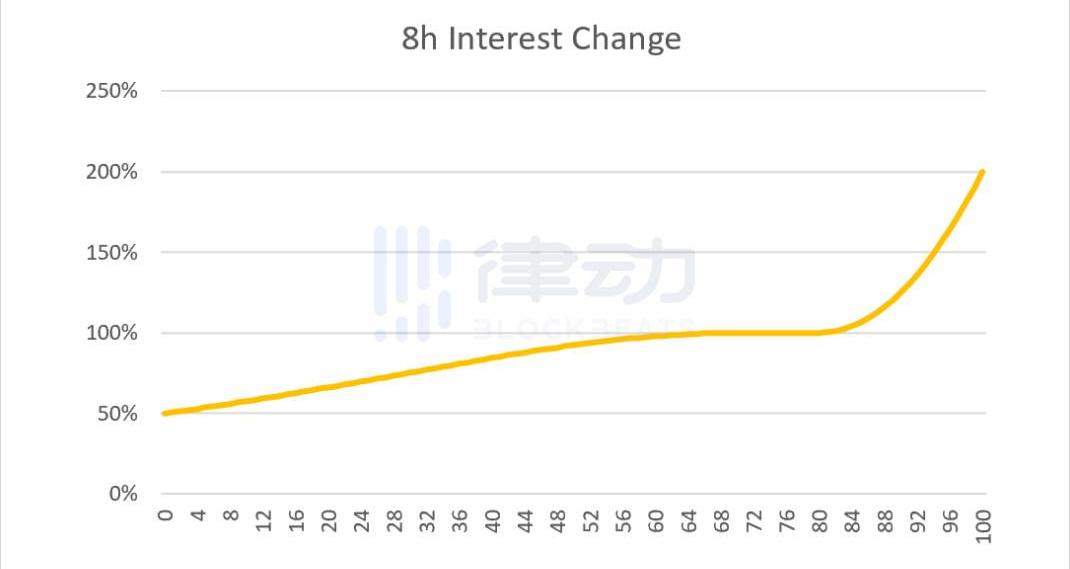

Kashi的目标利用率在70%至80%之间。这一利用率的定义是目前借款的资产占供应总额的百分比。它将试图通过根据利用率波动的弹性利率来实现这一点。

Balancer

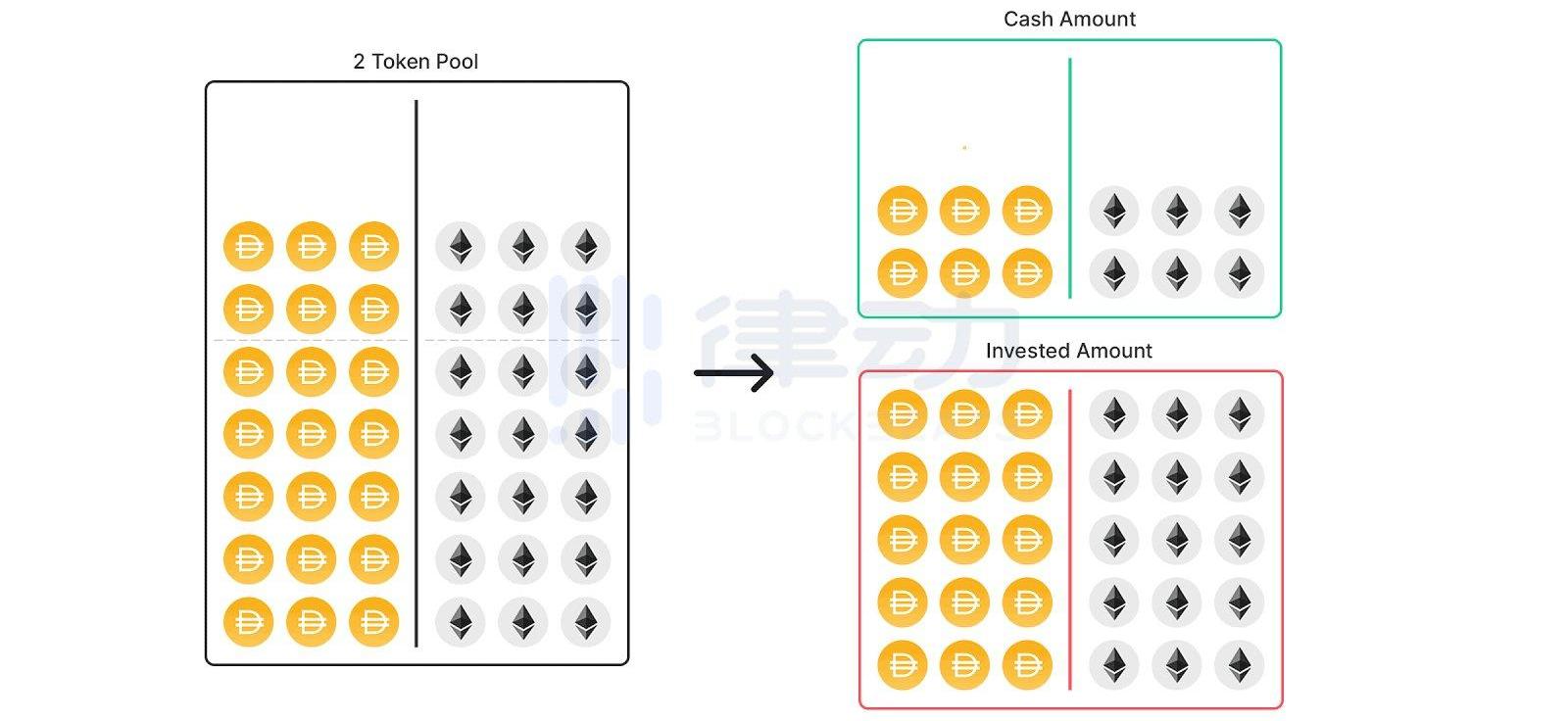

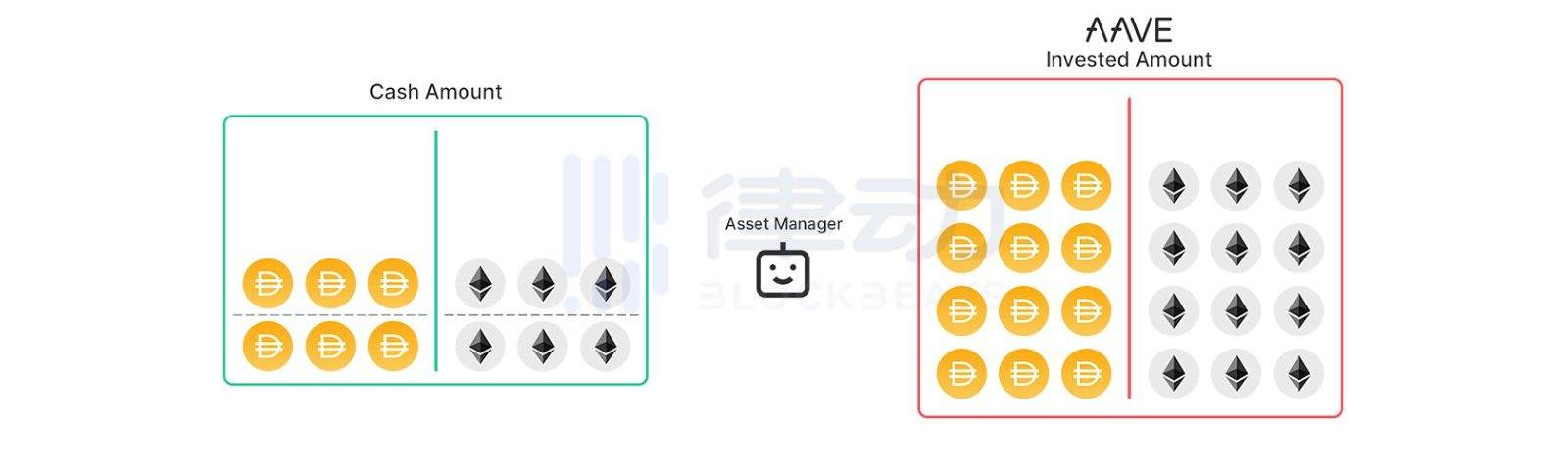

与BentoBox相似,在Balancer资金库中的资产也可以用于闪电贷。此外,Balancer与Aave合作构建的第一个BalancerV2资产管理器使得V2池中的闲置资产可以挣取Aave。

这个图片描述了这样一个事实:当流动性池中只有一小部分资产被交易时,大多数资产都在流动性池中闲置。

随着池内资产比率随着时间的推移变得更加不平衡,大型交易可能会失败。当这种情况发生时,资产管理公司将自动用DAI补充池,并将更多的WETH发送到Aave,以最大限度地提高产量。

目前,只有一小部分TVL在AMM中取得了成效。我们期望随着资产管理器在单资金库中的实施,流动性利用率指标(占产生收益的资产的百分比)大幅增加。

单资金库模型的缺点

当所有资产都在一个资金库中时,由于系统的复杂性,智能合约的风险将增加。虽然Balancer和SushiSwap团队都在资金的安全性方面做出大量工作,但这种创新在一定程度上代表了风险。

特别是dApp和资产管理器对资金库的资产拥有较大权限,应仔细审查其所涉及的复杂逻辑。

前方的道路与愿景

「BentoBox的创新在于其可扩展的设计。它的矢量设计让BentoBox可以成为未来SushiSwap上的DeFi基础设施。与其他合约不同之处在于,它创造了一个主要的流动性来源,任何用户都可以以最小的批准、最小的gas消耗和最大的资本效率来使用。」——SushiSwap,2021年5月

除了从资金库获得各种收益外,需要考虑的一个重要因素是它为集成协议创造了竞争的护城河。在DeFi中,这种优势是难以获得的,由于协议的复杂性,这使得协议几乎不可能叉开和被复制。

想象一下,Yearn和SushiSwap在同一个资金库中。这些协议组合成为参与DeFi的用户资金产生持续收益的切入点。这也将增加市场壁垒,防止其他即将推出的DEX侵蚀SushiSwap和Balancer的市场份额。

在这个过渡中,可以看到SushiSwap和Balancer正以被动的流动性提供方为目标,因为大量的主动流动性提供者涌入UniSwapV3。对于希望被动管理其流动性的散户流动性提供方而言,SushiSwap和Balancer是不错的选择,而Uniswap将提供更积极的策略以吸引更多成熟的投资者。如果单个保管库模型实现了其作为被动流动性提供者的愿景,那么资产的大规模迁移也就不足为奇了。

用乐高作类比,SushiSwap和Balancer将AMM视为生态系统上的一个乐高组件。从Polygon中进行借鉴,并积极激励已建立的DeFi协议将其部署到L2平台上,下一步是激励更多的其他乐高积木,让它们在乐高基座之上构建——用无数的乐高来填充基座。

随着时间的推移,该结构可以通过合作集成变得更加复杂,为SushiSwap和Balancer实现一个无法逾越的护城河。乐高基座将成为构建DeFi城堡的坚实基础。

原文标题:《单资金库模型——乐高的基座》

原文作者:JacobGoh,BaileyTan

原文来源:deribit,insights?

原文翻译:0xCC律动BlockBeats

标签:NCELANC比特币CERtrees.financeSwiftlance token比特币市值排行前十Influencer

编者注: 智能合约的出现为区块链的发展提供了重要的必要条件,自此区块链世界开始有了丰富的应用。DeFi是区块链应用落地不可忽略的重要组成部分,很多大型机构和优秀的投资者围绕DeFi的讨论从未停歇.

「桥」,决定了什么是Layer2。撰文:?PatrickMcCorry,PISAResearch首席执行官编译:PerryWang从社区角度而言,我们对以链下协议作为区块链网络的扩容方式感到无比.

本文来自YahooFinance原文作者:OmkarGodboleOdaily星球日报译者|Moni 最近几天,除了比特币价格出现暴跌之外.

这一周,遭到闪电贷攻击的DeFi协议的币价,就像5月的天气--说崩就崩。在眼下,频繁的闪电贷攻击再次上演,一周接连几个协议的代币价格险些归零,涉及到的损失金额数百上千万,DeFi协议开发者真的在.

CME比特币期货 5月22日,CFTC公布了最新一期CME比特币期货周报,最新统计周期内BTC价格跌逾14000美元,值得一提的是.

在过去一段时间,包括Aave、Curve、Aavegotchi、OpenSea在内的多个主流以太坊应用选择了Polygon(原MATIC)来扩展性能.