前几天AC提及Yearn(YFI)和Sushiswap的合并,Sushi再次引起人们的关注。不过,其实Sushiswap一直在DEX领域生存和发展着。

在Uniswap未推出其流动性挖矿之前,Sushiswap曾经分流了其大量的流动性,这迫使Uniswap推出其治理代币UNI,并开启流动性挖矿计划,这导致Sushiswap的流动性大幅下跌。不过,Uniswap的流动性计划并没有将Sushiswap彻底击垮。

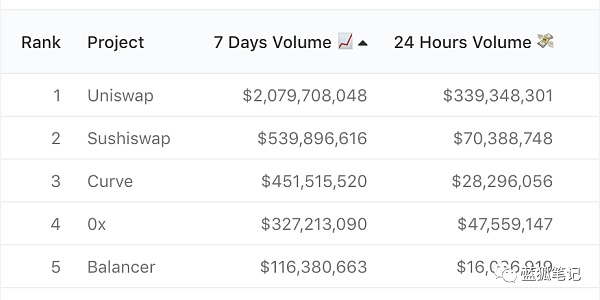

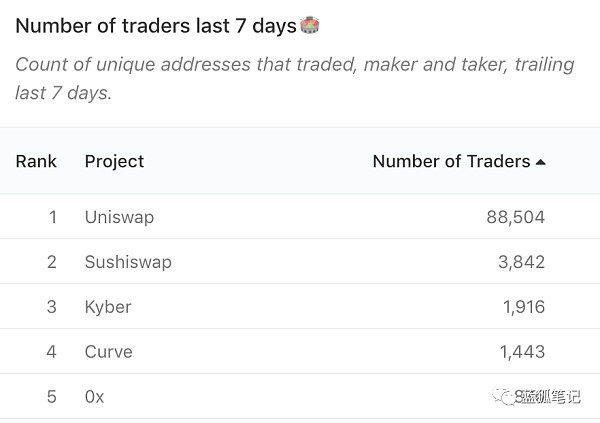

如今Sushiswap的流动性和交易量虽然不如Uniswap,但也在DEX领域位居前列。截止到蓝狐笔记写稿时,其流动性达到9.15亿美元,七日平均交易量达到7,700万美元,虽然距离Uniswap的16.9亿美元的流动性,以及2.97亿美元的七日平均交易量还有较大差距,但Sushi?swap的这个成绩暂时超过了曾稳居第二的Curve。

Sushiswap最近7天的交易量排名第二,dunenalytics

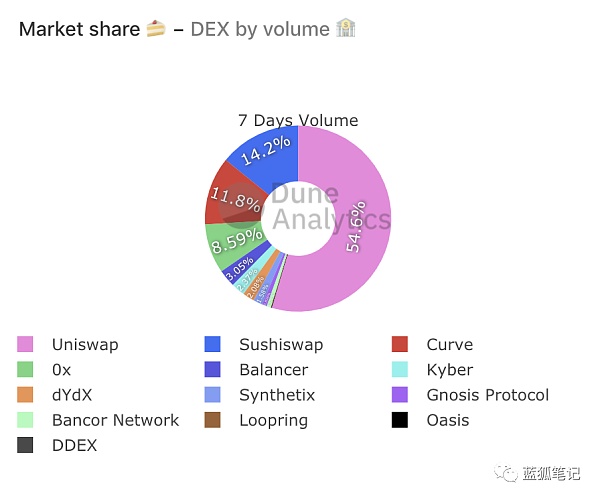

Sushiswap最近7天的市场份额排名第二,dunenalytics

山大地纬:正在进行聚焦“区块链虚拟数据人”布局:12月20日消息,山大地纬在回答投资者提问时表示,山大地纬把区块链定位于城市、行业、区域的数字化可信基础设施,结合多年来公司在政务信息化领域的业务实践,创新“还数于民、数随人走、跨域通办”的区块链应用模式,构建区块链“虚拟数据人”,也即与现实世界对应的数字孪生,以及逐步增加的数字原生,形成数字城市的底层支撑。根据业界的发展趋势,结合山大地纬在区块链的技术储备和政务服务领域的业务实践,山大地纬正在进行聚焦于“区块链虚拟数据人”和“可信虚拟服务大厅”的布局,在政务服务领域实践基础上拓展为可信虚拟现实服务,打造虚拟柜员、虚拟服务大厅,将线上环境打造的更加真实、便捷,体验也更好。(新浪财经)[2021/12/20 7:51:17]

Sushiswap最近7天的交易用户数排名第二,dunenalytics

目前Sushi的市值在DeFi中排名为15位,达到2.5亿美元,稀释后的市值排名21位,达到5亿美元。在DeFi领域流通市值低于UNI(8.2亿美元)、0X(3.2亿美元),高于BAL(1.4亿美元)和CRV(1亿美元)、BNT(0.9亿美元)等,但如果按照稀释后的市值看,UNI达到38亿美元、CRV达到25亿美元、BAL达到14亿美元,而SUSHI是5亿美元。从目前的市值看,从长期角度,SUSHI的增发压力是最小的。

美股延续跌势,纳斯达克综合指数跌幅达2%:美股延续跌势,纳斯达克综合指数跌幅达2%。[2021/7/8 0:37:34]

此外,SUSHI代币目前可以捕获其部分交易费用,可以通过质押SUSHI赚取收益,这是目前多数DEX代币暂时还没有的。

上面提到AC宣布Yearn(YFI)跟Sushiswap合并,从这次合并所提到的主要事项看,虽然是Yearn和Sushiswap的合并,但其实它的协同不仅仅发生Yearn和Sushiswap之间,也发生在跟Yearn合并的多个项目之间。

Sushiswap历史上经历最困难的事情是其“大厨”抛售SUSHI代币的事件,这导致Sushiswap在当初失去生存基础,后来在SBF等社区参与者的努力下,最终渡过了生存的难关,但在社区中的信用大打折扣。

后来在“0xMaki”等人的努力下,Sushiswap还是呈现出了一些新的气象,甚至AC也毫不吝啬地赞扬了Sushi的开发者团队。如今跟AC生态进行协同,Sushiswap有了更多的可能性。

Sushi与AC系协议的协同

对于Sushiswap来说,基础的流动性和交易量是最重要的。跟AC生态的合作,有机会带来更多的交易量和流动性。

例如,未来Yearn的兑换都会使用Sushiswap,这会增加其交易量;也可以带来更大的流动性,未来Kp3r将其全部储备库资金在SushiSwap上为KP3R/ETH代币池提供流动性(当前大约1400万美元)。

此外,Cover协议也会为其后续的bentobox平台提供保险服务;Yearn会帮助创建XSushi Vaults,人们可以赚取SUSHI-ETH-YFI-wBTC;Cream协议储备金将为Bento Box提供流动性等等。

这些只是当前的想法,随着这些协同工作的实施,还会演化出新的东西。这是它厉害的地方。

限价订单模式

AC在合并的声明中提到,“Kp3r会执行链上限价订单,止损、并为Sushiswap流动性提供者提供收益”。从这点看,未来Sushiswap还会提供限价订单模式,可以丰富用户的更多交易体验。

无gas的兑换体验

AC还提到:Kp3r将会通过Metawallet为Sushiswap交易提供无gas的兑换,这会极大提升用户的交易体验。毕竟这是目前用户关注的一大问题。

Sushiswap的LP代币成为抵押品

Sushiswap计划发布货币市场,也就是借贷市场,目前的借贷市场一般使用ETH、DAI、USDT、USDC、WBTC等作为抵押品,而未来Sushiswap推出的货币市场,可以使用其LP作为抵押品。这会提高资金的利用率。从这个角度,有可能会吸引更多人为Sushiswap提供流动性。

BentoBOX

BentoBOX试图通过构建独立的借贷代币对(每个借贷代币对都有不同的风险系数),它让借贷变得更加灵活,从而解决Compound和Aave市场走向更大规模的一些限制。

目前一些界面已经释放出来了:

由于释放了借贷代币对的能量,这有可能会带来更加繁荣的借贷市场。此外,Cream协议储备金会为BentoBOX提供流动性,为其启动提供支持。

SUSHI的价值捕获

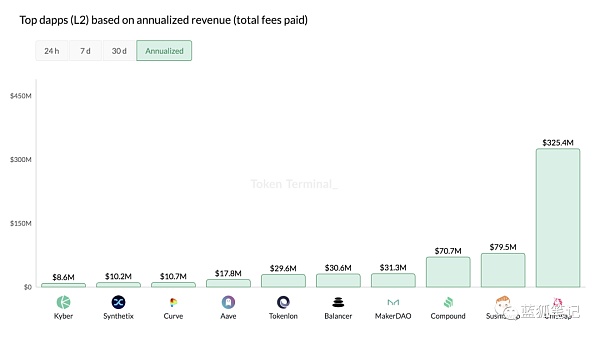

目前SUSHI代币的持有人可以捕获1/6的交易费用(taker fee),其整体交易费用为0.3%,也就是当前SUSHI代币可以捕获相当于整体交易量0.05%的费用。目前看Sushi捕获的年化收益高达7950万美元,仅次于Uniswap,在DeFi领域也是位居第二。

Sushiswap的年化捕获费用位居第二,tokenterminal

目前断言DEX格局已定,还为时太早,因为不管是流动性和交易量都在一直发生变化,还没有形成绝对固定的格局。Uniswap的交易量和流动性目前都是位居第一,但其交易量的市场份额从之前70%左右,降至如今的55%左右。DEX领域还会继续演变,如果有新的更好的加密原生的DEX模式,也许会给市场带来冲击。

其实不仅是DEX,借贷、衍生品等领域也远没到定局的时候,但前提是要有真正的创新,是名副其实的新物种,而不是抄袭CeFi或其他DeFi的作业。

标签:USHHISWAPAAVEEFIsushi币论坛HISWAP价格Aave TUSDvelodromefinance币开盘价预测

本文由加密乌托邦原创,授权金色财经首发。 我翻开这历史的一页,看到了周期性波动的秘密,仿佛握住了时间的脉搏,财富的命根子。 本文可以当作一次对过往历史的简单总结和未来走势的预估。本文会阐述比特币的周期性和此次牛市的高点。

The core of forked project is that latecomer always fight for the first. There were demands and market already verified before imitator take action。

12月4日,去中心化借贷协议Aave在官方博客宣布Aave V2主网上线。V2版本新增了收益和抵押品交换、抵押品还款、批量闪电贷、闪电清算等等多种新功能,并通过多家安全公司审计。 本文一览Aave V2新功能。 收益和抵押品交换:在DeFi中,被用作抵押品的资产总是被捆绑着没有流动性。但是在Aave V2,抵押品可以被自由交易。

遭受闪电贷攻击一个多月后,Harvest Finance终于将针对用户的赔付方案付诸实践。12月7日,该协议上线了索赔网站,受损用户可领取USDC、USDT和GRAIN代币来减少损失。 GRAIN是专为补偿而发的新币。

金色财经报道,据YFI创始人AndreCronje推特消息,YFI将与寿司Sushiswap合并。 AndreCronje表示,在与Sushiswap项目现任负责人0xMaki互动的过去几周中,对团队性格、能力和执行力产生了极大尊重,随着寿司专注于扩展自动化做市商生态系统,Yearn也能从中收益。

五年以来,以太坊已经达到一系列重大成就:托管数以万计应用程序(DApps);涵盖多种代币类型,总资产价值超过 1000 亿美元;截至 2020 年底,交易总额预计将接近 1 万亿美元。以太坊是去中心化金融(DeFi)部门中的关键要素,也成为大多数稳定币的首选区块链网络。 尽管已经取得显著成功,但以太坊项目本身也存在不少问题。