链上协议与传统公司一样,在发展初期都面临自行造血困难的窘境。源源不断的现金流是维持任何系统可持续发展的关键,然而在步入成熟期前,一笔储备资产是决定其能否更好地活下去的关键。当然,建立在某系统之上的协议与传统公司的不同之处在于,若不考虑迭代更新,协议的固定运营成本可忽略不计。

本文出自BlockchainCapital,文中详细阐述了能够让协议可持续发展的协议金库运营模式及策略。

律动BlockBeats对原文进行了翻译:

本指南及建议针对可用于管理DeFi协议DAO的资产负债表及金库的各类工具。

尽管本文为经过大量删节的版本,但包含了报告中的许多关键内容,更多可用工具及其风险的详细评估可在完整报告中查看。

任何协议DAO的目的都是持久地管理及治理该协议。因此,协议的DAO需要将其资本化,来保证其不仅能够可持续地运营下去,且可以不断地投资于其未来的发展增长——这与传统公司考虑自身资本化的方式并无不同。与传统公司使用留存收益、股权和债务为自身融资一样,协议的DAO也有类似的选择:

观点:PYUSD将使以太坊受益,但不去中心化:金色财经报道,对于PayPal发行的美元稳定币PYUSD,部分人认为将为以太坊导入大量新用户。而一些用户发布了质疑观点,数名审计员表示,PYUSD代币合约代码中包括冻结资金和移除冻结资金功能,是典型的中心化案例;数字资产律师Sarah Hodder认为,PYUSD的许多特征类似于一种受到审查的央行数字货币。另一名审计员表示,PYUSD的智能合约可以随时被PayPal更改。[2023/8/8 21:31:41]

-协议的留存收益以及来自协议金库资产的非运营性收入

-出售协议原生资产换取稳定币/ETH/BTC

-借入债务

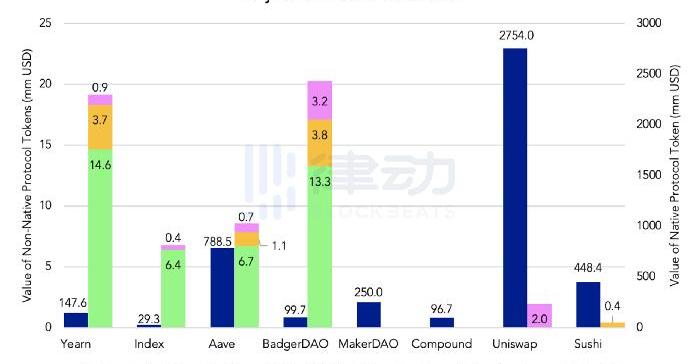

如下图所示,许多DeFi协议的DAO几乎将所有金库资产都以其原生代币的形式进行持有。由于协议的运营费用以美元/法币进行计价,当熊市到来时可能会迫使DAO以极低的「甩卖」价格出售其原生代币,以保持其正常运营。因此,协议的DAO应该有多种产生收入现金流的方式,以支撑其运营费用;但是由于金库需要有一个资产基础来产生收益/非运营性收入,所以DAO应该考虑进行代币销售或发行债务来获得这个资产基础。

观点:加密货币与美国股市、宏观事件的相关性正在减弱:金色财经报道,Bernstein分析师表示,加密货币与美国股市和宏观事件的相关性正在减弱,加密货币市场似乎处于多头和空头之间,等待“任何进一步的催化剂”。加密市场对传统市场的敏感性已不像过去那样,比特币与股票的相关性全年稳步下降,比特币与纳斯达克综合指数之间的相关性从2月初的0.94降至现在的0.58。

分析师还认为,与美国的相关性减弱将为加密货币带来牛市。分析师在报告中表示:“很大一部分稳定币发行(>50%)和全球加密货币交易(95%)仍在美国市场之外。因此,与美国流动相比,加密市场是由更多的全球流动驱动的。”[2023/2/28 12:32:55]

图一.2021年6月11日数据

观点:幸存者偏差导致加密生态系统失衡:10月9日消息,幸存者偏差指的是当取得资讯的渠道,仅来自于幸存者时,此资讯可能会与实际情况存在偏差,未幸存者已无法发声。 人们只看到经过某种筛选而产生的结果,而没有意识到筛选的过程,因此忽略了被筛选掉的关键信息 。在2016-2017年的加密初创公司时代,许多公司推出了承诺以区块链为动力的产品,包括区块链社交网络、通讯、物流、法律技术、电子商务技术等,大多数这些项目失败的原因很普遍,包括产品市场不匹配或缺乏对产品的网络效应驱动。而早期区块链产品时代的赢家大多是金融产品,这导致加密货币中的金融产品占主导地位。区块链对金融经济的关注过多,以至于从某种意义上说,加密基本上已经放弃了实体经济。从产品的角度来说,关注整个行业的发展是极其重要的。加密货币必须发展成为一个高效的市场,人们可以轻松地使用加密货币购买服务和产品;也就是说,需将其用作各种易于使用和直观的产品和服务的支付媒介,而不仅仅是用于金融投机。(Cointelegraph)[2021/10/9 20:16:47]

留存收益:

观点:交易所鲸鱼比率指数显示BTC价格将继续上涨:CoinDesk发文称,区块链数据公司CryptoQuant报告称,交易所鲸鱼比率(exchange whale ratio)目前低于90%,90%的水平预示着巨大的价格下跌可能迫在眉睫。该比率目前在85%左右,在这一水平比特币价格继续上涨的可能性很高。据悉,该指数是用交易所中最大的10笔存款的价值除以存款总额来计算的。[2020/11/21 21:32:44]

DAO有两个产出可留存收益的途径:协议收入和非运营性收入。

尽管许多DeFi项目现在明白将价值累积作为代币经济中一部分的重要性,但并非所有DAO都会将协议产生的费用/收入进行留存。例如Aave、Yearn、BadgerDAO和IndexCoop都会将协议收入保留在其DAO的金库中,但Sushi、Compound、Uniswap和Maker目前就不会这样做。与任何高增长公司类似,当投资于核心业务的投资回报率高于资本成本时,向股东支付「股息」是不合理的。此外,DAO还应该仔细考虑他们收入的组成结构:Aave和Yearn的大部分收入来自于生息稳定币,而IndexCoop的收入大部分来自于他们的高风险产品。因此,DAO至少应该保留协议收入的一部分,并仔细考虑这部分收入的组成结构。

观点:冠状病疫情和BTC价格密切相关 且正在挑战BTC避险特性:4月20日消息,通过研究3月中旬社交媒体上有关冠状病和比特币的讨论,加密分析平台Santiment得出结论称,对冠状病的恐惧和比特币价格密切相关。3月初,随着传统市场崩盘,比特币也大幅下跌,这使得比特币是一种避险资产的观点受到质疑。对此,Santiment认为比特币低采用率是导致这个问题的最大原因。众所周知,黄金被各国央行、国际货币基金组织(IMF)、投资组合、行业和许多人持有。黄金仍是无可争议的领导者。而比特币尚未被大量采用。在危机时刻,处于流动性考虑,个人投资者要么选择套现,要不将其资产换成稳定资产。(AMBCrypto)[2020/4/20]

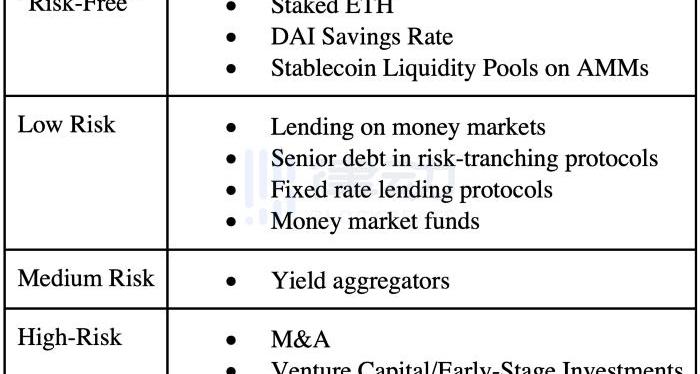

特别是当考虑到许多DAO的金库规模时,有些DAO收入的很大一部分很可能来自于非运营性收入/投资回报。这就像传统公司投资于各种不同风险程度的资产,DAO可对类似的不同链上资产类别进行参考,将金库的资产负债表多样化为:

更多细节请参见报告全文

目前,即使是一些头部协议也无法产出足够的收入来支付协议的运营费用。例如,即使将流动性挖矿这类非运营收入记入,Yearn仍处于亏损状态。因此,仅保留协议收入可能不足以为协议运营提供足够资金。这意味着DAO可能需要筹集额外的资金来获得足够大的资产基础,以产生收益回报——这也为应该剥离出多少金库资产提供了指导性意见:假设在合理且低风险的投资回报率情况下,我们可反推出所需的非原生资产作为投资本金的体量。一旦DAO建立了其储备资产的头寸,他们就可以根据其风险偏好评估多种投资工具,并决定资产配置策略,以最大限度地减少资产相关性和不同维度的风险。

通过代币销售募集资金:

代币销售是将资产负债表多样化及建立储备资产头寸的最佳途径。但DAO只有少数几种代币销售的方式:

-在公开市场以市价进行销售;但这可能对代币价格十分不利。

-向战略一致的投资者进行OTC销售;然而,此类交易的最终售卖条款可能会引发其他持币者的不满,并且挑选出可以成为DAO长期合作伙伴的战略投资者是十分困难的事情。

-拍卖;然而,拍卖机制需要精心设计,但如果机制过于复杂可能会对于拍卖的宣传推广不利。

-金融工程;然而,这些期权最终仍会在某个时点对代币价格产生影响,而且通常越「清奇」的策略所需向OTC支付的费用就越高。

因此,DAO应该仔细评估他们的具体需求,以决定哪种方案最适合他们。例如,某DAO可能最终决定采用2和3的组合型方案来引入一批为协议增值的投资者,并同时激励现有的持币者。

举债融资:

与传统金融一样,举债是另一种替代方案,并且可能是一种比稀释代币销售更低成本的融资形式。因此,对于那些金库现金流可偿债能力强的DAO来说,举债可被视为代币销售的替代融资方案。

目前,DeFi中的借贷只能进行超额抵押。尽管如此,绝大多数DAO直接使用Compound/Aave/Maker开立债务头寸——即使可以在CREAM或UnitProtocol等平台上可以找到DAO的原生代币,该代币的借贷能力/债务上限也可能无法满足DAO的资金需求。因此,大多数希望举债的DAO只能通过发行债券或可转债,随后进行拍卖后变现成稳定币。

尽管市面上有无抵押借贷的选择,但这对于绝大多数DeFi协议来说并非可选项。即使对于那些少数被批准的CREAM的IronBank合格借款人来说,这些贷款也有信用额度,且这些贷款仅旨在用于短期的流动性挖矿,而并非用于DAO的长期运营/资本支出。虽没有什么能阻止协议发行无担保债券并进行拍卖,且承诺向债券持有人空投利息,但这种无偿还保证下发行的信贷是不太可能成为常态的。例如,尽管TradFi债权人可以对债务公司启动止赎程序,正如美国7/11破产法案中规定,但DeFi协议中没有任何相关法案规定。因此,除非出现一套健全的链上「破产」流程,或出现一套保障债权人利益的正规措施,DAO或许无法实现部分抵押/无抵押借贷。

总结:

鉴于DeFi的DAO需要对其协议提供永久支持,根据收入/支出来管理其资产负债表是一项至关重要的任务。大多数协议的DAO目前仅在其资产负债表上持有其原生代币。鉴于加密货币的波动性,这可能意味着DAO需要被迫在熊市期间出售其原生代币,以维持其运营。因此,DAO应该首先确保他们有一个以储备资产为本位的收入现金流,如果收入不足以支付运营费用时,DAO应该考虑使用代币销售/举债等形式募集额外的储备资产。这样做将为协议的DAO在资产负债表上提供大量的储备资产基础,以保证充足额外的非运营性收入及投资回报,以作为极端情况下的「缓冲」。遵循这样的剧本,任何DAO都将会有更佳的财务状况,即使在多年的熊市期间也能维持其协议的正常运营。

标签:DAODEFIEFIDEFCSP DAONRGY DefiBrainaut DefiDefilancer token

MicroStrategy,这家全世界持有比特币数一数二的狂热多头,一边完成4亿美元发债,一边打算10亿美元增发,主要目的就是买更多币!华尔街见闻此前提及,比特币昨日意外大涨,重返4万美元.

灰度在其考虑的资产清单中增加了13种新的加密货币,再次表现出对DeFi的极大兴趣。机构资产管理公司灰度宣布,目前正在考虑将另外13种加密货币资产增加到其加密货币投资信托产品中.

此次Taproot升级将带来更高级别的隐私保护和更低的手续费。 概要 1.?BTC网络Taproot升级将会在2021年11月份进行.

以太坊即将从工作量证明(PoW)共识过渡到权益证明(PoS)共识协议。实现过渡的开发工作已经进行多年了,并将分多个步骤进行。第一步是在2020年12月启动信标链.

根据剑桥大学新兴金融研究中心计算的电力消费指数,截至6月21日,比特币挖矿的全年预估能耗值约为91.04TW/h,已高于芬兰和比利时全国的预估能耗规模,与哈萨克斯坦全国的预估能耗规模相当.

A&TCapital介绍了NFT应用变迁,并点明了重点关注的NFT领域投资机会。撰文:JasmineZhang与FionaHe,A&TCapital合伙人与投资经理《三体》中,伊.