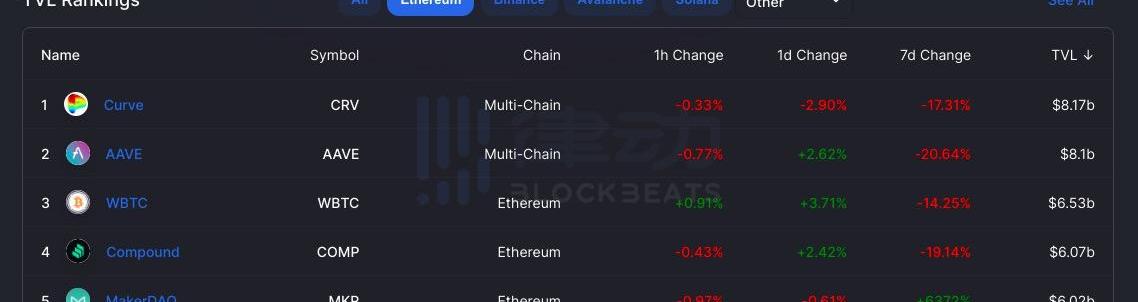

MakerDAO由丹麦企业家RuneChristensen于2014年创立。MakerDAO是一个运行在以太坊上的稳定币发行协议。在撰写本文时,它的总TVL为60亿美元。

MakerDao的基本功能很简单:当用户存入抵押品时,MakerDAO会铸造并一个稳定币DAI并借给用户。而当用户归还DAI时,DAI将被销毁,并将抵押品归还给用户。以传统金融市场为例——就像一个小国的中央银行——MakerDao正在吸收黄金储备并发行票据。这使得MakerDao成为DeFi的中央银行,即DeFi中M1货币供应的来源。

(Source:Defillama)

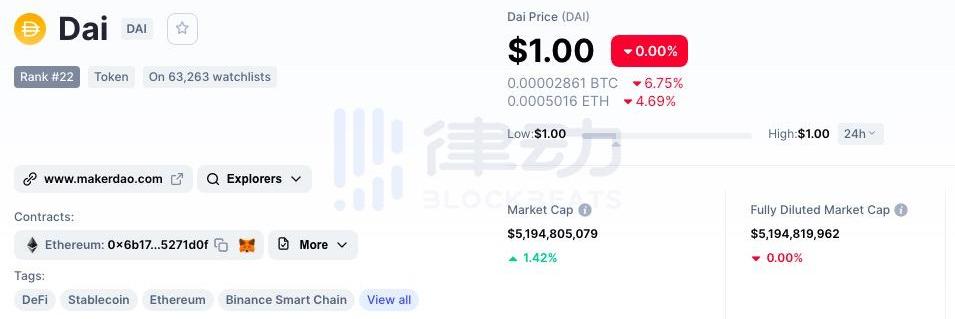

截至今天,DAI的市值超过50亿美元,价格稳定在1美元左右。

CoinCenter等加密倡导团体谴责CANSEE法案对DeFi过度干预:金色财经报道,CoinCenter和其他加密货币倡导团体批评了参议院的《加密资产国家安全增强和执行法案》(CANSEE),该法案将对参与去中心化金融 (DeFi) 的个人实施严格监管。CoinCenter及其执行董事Jerry Brito在7月20日的一份声明中批评该提案“混乱、武断且违宪” ,区块链协会首席执行官Kristin Smith表示,该法案不可行并且与数字资产技术根本不兼容。

这项两党法案于7月19日由民主党参议员Jack Reed、Mark Warner以及共和党参议员Mike Rounds和Mitt Romney提出,如果被纳入法律,DeFi平台运营商和主要利益相关者将对平台的非法使用承担责任。[2023/7/21 11:08:18]

埃隆·马斯克:不要小看DeFi:特斯拉CEO埃隆·马斯克发推特表示,Don'tdefyDeFi(不要小看DeFi)。[2021/3/25 19:17:52]

?(Source:Coinmarketcap)

DAI

DAI稳定币是一种抵押支持的加密货币,其价值与美元软挂钩。DAI保存在数字钱包中,并得到以太坊等多条链的支持。所有流通的DAI都来自于MakerDao的金库,并得到超额资产抵押的支持。例如,存入价值150美元的ETH作为抵押品,可借入价值100美元的DAI。

Maker允许用户以加密资产作为抵押贷出DAI,抵押率由标的资产的风险决定。如果价格发生变化,借款人的抵押品价值下降到阈值以下,部分抵押品将会自动被拍卖出售。拍卖收益部分被用来偿还贷款,并在压力时期保持系统平衡。

在MakerDao中,将DAI留在系统中的DAI持有者可以通过DAI储蓄率赚取收益,这是一种协议级的收益支付功能。但在Curve和Aave等其他协议中,DAI可以创造更多的收益——DAI就是金钱。

报告:DeFi仍处于起步阶段:ConsenSys发布的2020年第4季度DeFi报告指出,尽管DeFi热潮降温,但DeFi应用程序的用户使用率继续飙升。但作为一个产业,DeFi仍处于起步阶段,更多新的创新即将出现,这些创新将进一步提高其可访问性和可变性。[2021/1/28 14:10:44]

除了可通过DSR赚取收益,DAI还有对冲、贸易、支付等多种用途:

金库

金库可让持有者存入抵押品并生成DAI。在MakerDAO,每个金库独立存在。每个用户为自己的抵押品和DAI借款创建自己的金库,金库之间并不互通。

币赢DeFi专区 HDAO24小时涨幅3.49%:据官方消息,币赢DeFi专区 HDAO24小时涨幅3.49%,现报价0.0237U。

据悉,HyperDAO的目标是建立一个完善的DeFi生态系统,为用户提供完备的去中心化金融基础设施。DeFi (Decentralised Finance), 即“去中心化金融”,其核心是开放公平,互联互通。HyperDAO将以分布式账本和区块链技术为基础,打造一个集去中心化稳定币、去中心化社区众筹、去中心化钱包、云交易所、市场预测、资产管理、普惠金融和电子公民信息系统等DeFi技术设施为一体的金融服务生态平台。[2020/8/27]

金库以抵押品的类型进行分类。用户抵押资产铸造DAI,并在偿还DAI时将其销毁。这一过程完全在链上进行,这使得任何人都可以审计DAI的流通量和支持它的抵押品。当前的抵押品类型和金库类型列表如下。

韦氏评级:DeFi给以太坊区块链带来了真正的价值:加密货币评级机构韦氏评级(Weiss Ratings)近期发推称,以太坊区块链的交易活动正接近ICO泡沫峰值以来未见的水平。从交易所撤走的ETH达到了六个月来的最高点。很明显,该活动与DeFi有关。关于这一点的重要性,韦氏评级解释称,DeFi“给以太坊区块链带来了真正的价值,不像我们之前看到的任何东西。”其总结道:“忘掉CryptoKitties,忘掉游戏吧——DeFi才是以太坊的发展方向。”(CryptoSlate)[2020/7/4]

(source:https://oasis.app/borrow)

稳定费

稳定费费率可变,稳定费被持续添加到金库所有者的DAI余额中。

稳定费是一个风险参数,旨在解决通过抵押品生成DAI所带来的固有风险。稳定费的一部分被用于维持Maker协议的运作,包括DSR、风险团队开支和其他与维护协议相关的费用。不同金库类型的稳定费不同,具体费率可由MKR持有者投票治理。通常,费率改变基于风险团队的建议,他们会对系统中的抵押品进行风险评估。

当基础资产或整个系统发生根本性变化时,风险团队会更新其建议的稳定费。

清算

在Maker上,金库需提供超额抵押。每个金库均存在清算比率,当抵押物低于这一比率时金库将面临清算。

清算比率是每种金库类型为避免被清算所需维持的最低抵押水平。为了确保在任何时候都存在充足的剩余抵押品,系统激励「保管人」始终保持着对抵押不足的金库的持续关注。「保管人」是一类特殊的用户,在清算过程中,保管人可卖出部分被清算金库的抵押品以支付金库债务和清算罚金。这一举动可使抵押率恢复到清算比率以上。

此外,Maker协议和每个金库类型都存在债务上限。债务上限是可以产生的最大数量的DAI。全球债务上限是整个Maker协议可以产生的DAI数量,而特定金库的债务上限则限制了每种类型的金库可以产生多少DAI。

DAI信贷系统是如何稳定运转的

综上所述,MakerDao建立了一个信贷系统,允许用户根据存入基于智能合约的抵押品自行发放以DAI计价的贷款。其核心是抵押品组合,这是一个支持DAI供应的链上资产池。虽然抵押品是一个价值来源,但需要额外的启发式方法来维持DAI和美元的软挂钩。

套利

在计算借贷金额和清算比例时,1美元总是相当于1DAI。由于DAI的价格在其他市场上波动,套利者可以买入和卖出DAI以获取利润。这种套利得到了货币政策调整的支持,货币政策调整会反复影响DAI的供应和需求,直到DAI恢复到其目标价格。做市商依靠稳定费的变化获利,并为其提供必要的流动性,这一举动又可减少DAI价格的偏差。

紧急关闭

在极端情况下,将启动一个被称为“紧急关闭”的过程,1DAI可以被赎回为价值1美元的抵押品。抵押品的价值有时会急剧波动。如果抵押品价值急剧下降,MakerDao可能无法将DAI全部赎回。作为应对资产价格波动的最后一道防线,MakerDAO会将MKR代币拍卖以作为对抵押不足的DAI的支持。

MKR代币

MKR代币处于MakerDAO网络的核心,允许用户对MakerDAO进行治理,主要是对贷款的一系列参数投票调整,如用户可发行的DAI的数量上限等。

协议的贷款成本使用MKR支付,稳定费被用于从二级市场上回购MKR并销毁。这使MKR成为一种通缩型资产,起始供应量为100万枚MKR。用户使用Maker创造、赎回越多的贷款,MKR的供应量就越少。这种销毁机制有助于提高代币的价值,就像回购计划推动传统公司股价一样。

这种机制确保了对MKR持有者和对MakerDAO良好治理的激励是一致且适当的。良好的治理决策意味着随着时间的推移,会有更多的MKR被销毁。而糟糕的决策则导致更少的MKR被烧毁。

需要注意的是,稳定费并不取决于MKR的价格。MKR的价格高则销毁更少的数量,反之亦然。

归根到底,MKR持有者是确保DAI信用系统成功运行的群体。MKR持有者使用去中心化的治理流程进行自我协调,通过该流程他们评估、选择适当的抵押资产。这套系统的平稳运行与对抵押品集风险的评估密切相关。尽职调查或自我协调的失败都将使协议产生严重损失,要么DAI价格下降、对用户产生损失,要么MKR稀释、对MKR持有者产生损失。

原文标题:《MakerDAO,DeFi的中央银行》

原文作者:TheSerenityFund?

原文编译:0xCC,律动BlockBeats

撰文:BenGiove,Bankless撰稿人传奇投资者、婴儿潮一代的沃伦·巴菲特(WarrenBuffet)有一句名言:“短期来看,市场是一台投票机,但长期来看,它是一台称重机.

马克·安德森是互联网先驱人物,他帮助编写了第一个广泛使用的图形网络浏览器Mosaic,因此,他称得上互联网的发明人之一。他共同创立了网景和其他多家公司.

近日,DeFi资产板块集体上扬,尤属合成资产板块龙头Synthetix涨幅最高,近7天涨幅高达52.3%,现报价为11.4美元.

不断提高的效率让人类能够持续地高速进步。不同的技能打开了人类认知的窗口,从学会交流到学会使用不同工具,认知的提升降低了人们日常活动的阻力及成本,让人类发展速率成指数型增长,而背后驱动着这一切的都.

又一个DeFi知名应用开始将机构客户纳入发展规划中。7月5日,去中心化借贷应用Aave被透露将在7月推出面向机构用户的产品AavePro.

杠杆一词在传统金融市场内一直是风险的象征,在数字货币市场内杠杆却被运用到淋漓尽致,其根本的原因在于市场的人群风险偏好不同,同时DeFI去中心化金融与传统金融的银行核心的运作模式区别.